オリエンタルランドの株価下落が止まらない。

2024年初頭には株価5,500円を超えていたが、1年以上にわたって下落トレンドが続いた結果、3,000円にまで落ち込んでしまった。

これは新エリア「ファンタジースプリングス」の期待や、値上げによる業績拡大が株価に織り込まれる前の水準だ。

一方、オリエンタルランドは直近で過去最高業績を更新している。

業績拡大にも関わらず株価が安くなっているなら、買い時のようにも思える。

では、なぜここまで売られてしまったのだろうか。

売られた理由が一時的なら買い時である可能性が高いが、事業構造的な問題があるなら、買うのは危険だ。

本記事では、株価下落したオリエンタルランドを買うべきか判断するため、株価が下落した5つの理由について解説していく。

国内インフレと金利の上昇

金利上昇が株価にマイナス

ここ1年間の株価下落は、インフレと金利上昇に起因している。

2022年あたりから国内の物価上昇(インフレ)が始まり3年が経過した。

インフレ率は一時期より落ち着いたものの、日本銀行が目標とする2%前後で安定推移しており、2024年初頭から政策金利の引き上げに動いた。

一般的に金利上昇は株式市場にマイナス材料だ。

しかも、オリエンタルランドはグロース株の一角として見られており、金利上昇のマイナス影響はより大きい。

そのため、インフレと金利上昇が進行するにしたがってオリエンタルランドの株価は下落した。

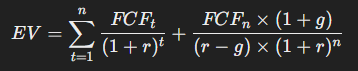

金利上昇により理論株価が下落

なぜ、金利上昇がオリエンタルランドの株価にマイナスとなるのだろうか。

鍵は理論株価の計算式にある。

複雑な計算式ではあるが、注目すべきは割引率rだ。

割引率rは金利が上がるほど高くなるが、rが大きくなると分母が大きくなる。

しかも、(1+t)^tや(1+r)^nと乗数もかかっているため、企業価値EVに与える影響は大きい。

したがって、金利が上昇すると、企業価値EVが減少する方向に作用するのだ。

割引率rと金利の関係

金利が上がると超低リスクで金利収益を得ることができますので、それだけ株式投資へのリターン要求が高まります。投資家のリターン要求は株価下落(=配当利回り上昇)の形で実現するため、理論株価に割引率rを導入し、金利上昇を理論株価に反映させるのです。

インフレが発生した原因は?

次に、インフレが発生した原因を確認しよう。

日本では2022年以降に急激なインフレが発生した。

きっかけはエネルギー価格の高騰と円安で、日本はエネルギー自給率が10%程度と低く、国内の電気代高騰を招いた。

さらに、人手不足も深刻化しており、人材獲得のための賃上げもインフレの一因だ。

これまでの日本では値上げが難しい雰囲気だったが、環境急変を受けて値上げが許容されるようになり、商品・サービス価格の値上げと給料アップ(賃上げ)の好循環に入りつつある。

きっかけとなったエネルギー価格高騰と円安は一服しているものの、一度回りだした値上げ⇔賃上げ の循環は途切れておらず、インフレが継続する見通しだ。

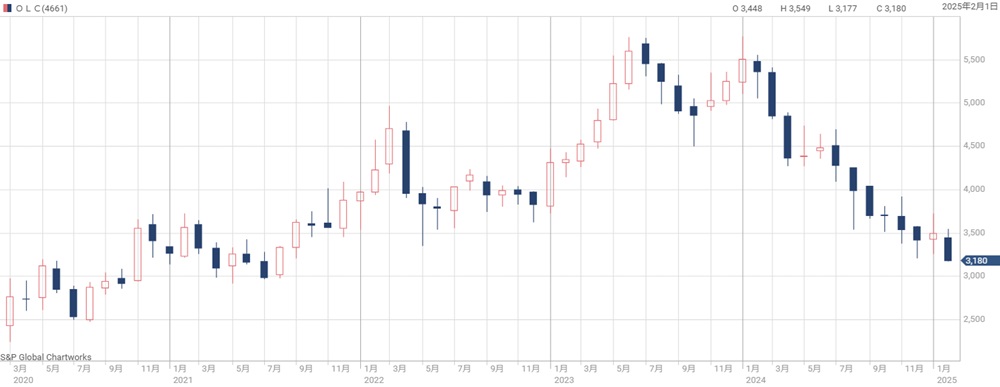

株価と金利が連動

オリエンタルランドの株価と金利変動は、明確に連動している。

以下、過去3年間の株価チャートと金利チャートを並べた。

2023年7月以降、特に連動性が強まっている。

オリエンタルランドの株価は2023年7月に最高値5,500円を付けたが、そのタイミングで長期金利が急激に上がりはじめ、オリエンタルランドの株価は下落に転じた。

2023年10月に金利上昇が一服すると、オリエンタルランドの株価は再び5,500円へ持ち直した。

ところが、2024年1月から再び金利上昇が開始。

株価は再度反落し、金利上昇の一服で一時は持ち直したが、その後の2025年2月までの金利上昇で株価は下落が続いた。

現在は長期金利1.43%と15年ぶりの高水準となり、オリエンタルランド株への売りも強まっている状況だ。

入園者数の減少

上期決算で30万人減少

株価下落のもう1つの主因と言えるのが、入園者数の減少だ。

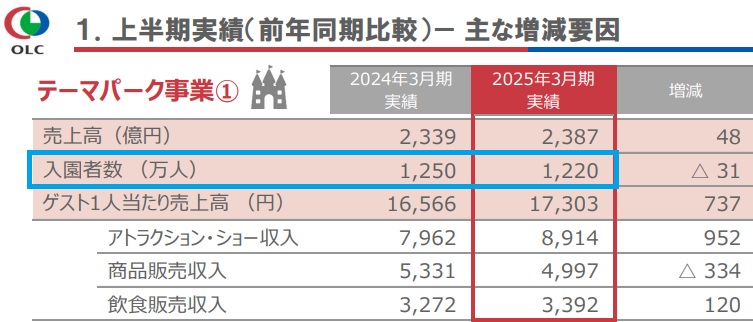

2025年3月期の上期決算では、前年実績が1,250万人だったのに対し、1,220万人と約30万人減少した。

2020年のコロナ禍以降、順調に入園者数を回復させてきたが、ここにきて回復が途絶えそうな気配である。

3Q決算では持ち直し

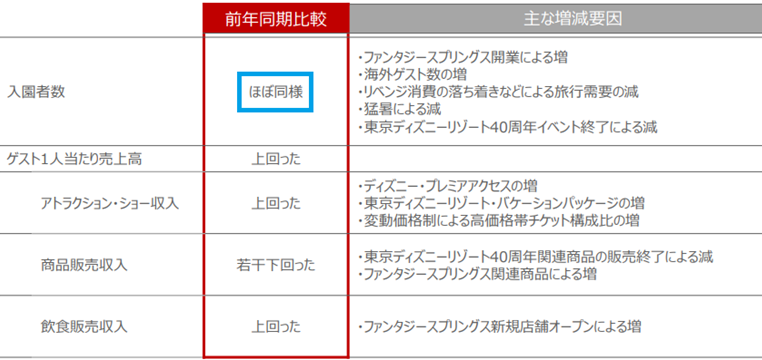

続く2025年3月期の3Q決算では、入園者数はほぼ前年同期と同水準まで持ち直した(1~3Q累計)。

正確な数字は公表されていないものの、決算説明会資料では前年同期比較で「ほぼ同様」との記載がある。

「ほぼ同様」というのは1~3Q累計なので、3Q単体では2Qまでの減少分を取り返した計算だ。

回復は鈍く、目標2,900万人は未達の見込み

しかし、3Q単体で見ても客数の回復は鈍い。

3Q(10〜12月)のテーマパークの入園者数は前年同期比2%程度の増加だったが、期初予想の年間5%増に届いておらず、年間の入園者数は期初予想(2,900万人)は未達になる見込みだ。

2024年度は2,900万人の入園者数を見込んでおり、前年の2,750万人から5%超の増加となるはずでした。

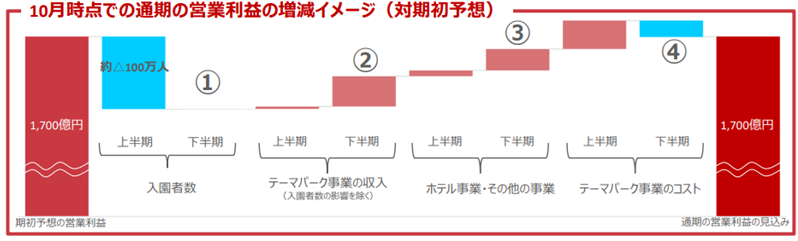

オリエンタルランドの予想によると、2024年度の入園者数は-100万人の2,800万人となる見込みとなっている。

入園者数減少の2つの理由

入園者数が減少した要因は何だろうか。

オリエンタルランドが説明している要因は主に2つだ。

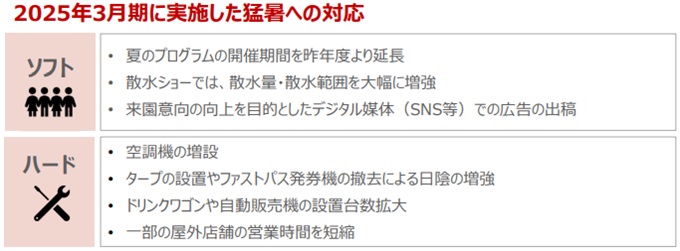

2024年の夏は特に暑く、例年より平均気温が1.7℃も高かったという。

1946年の統計開始以降、東日本においては1位タイの高温だった。

外出をためらうほどの高温だったため、散水ショーの増強や空調機増設・日陰増強・飲料販売強化などの施策を打ったものの、入園者数は想定を大きく下回ってしまった。

日本経済新聞「ディズニー猛暑に泣く 4~9月、OLC純利益17%減」

また、10月の悪天候については、気象庁のデータで見ると一目瞭然だ。

2023年10月の雨の日数は6日(気象庁のデータ)だったが、2024年10月の雨の日数は14日(気象庁のデータ)と、雨の日が明らかに多かった。

雨予報の日に行く人は少ないため、雨日数の増加が入園者数減少につながった。

4Q決算で入園者数回復を示せるか

入園者数は冴えないが、原因がはっきりしており、懸念材料としては薄い。

減少要因の無かった月では想定通りの入園者数増加が実現している。

とはいえ、株式市場は表面的な数字に着目しがちだ。

特に、PERの高い成長企業ほど悪材料が目立って株価下落要因となってしまう。

2025年5月に予定されている本決算で好調な入園者数を示し、市場の懸念を払拭できるかが注目される。

2025年1月28日から新エリアの入場制限が撤廃されたため、客数拡大の余地が広がりました。

日本経済新聞「オリエンタルランド株反落 夏場不振で4~12月営業減益」

新エリア、人件費の費用増加

3Q時点で-66億円の減益

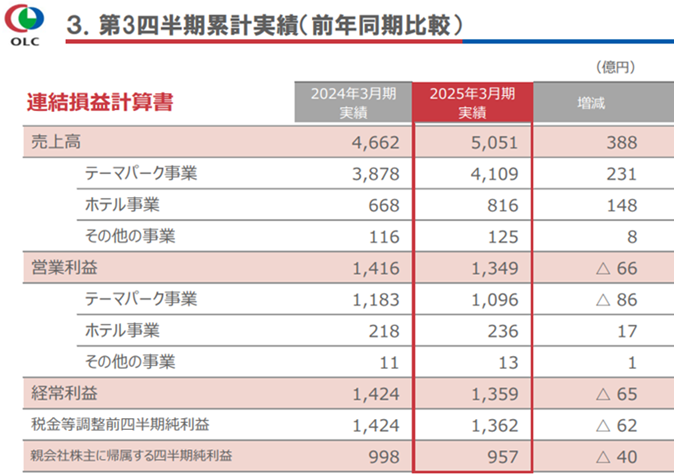

2025年3月期3Qの業績(累計)は前年度より減益となっている。

前年度の営業利益は1,416億円だったが、今期は1,349億円と、-66億円の減益幅となった。

今期は増収増益の見通しだったところ、減益決算となったことが失望を招いている。

新エリアの減価償却が重荷

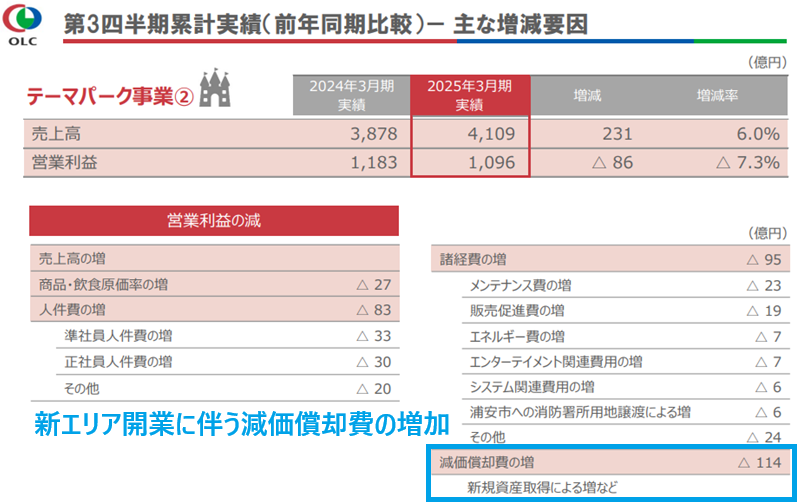

減益の主因は新エリアの開業だ。

開業したことで減価償却が開始され、3Qまでで114億円の減益要因となった。

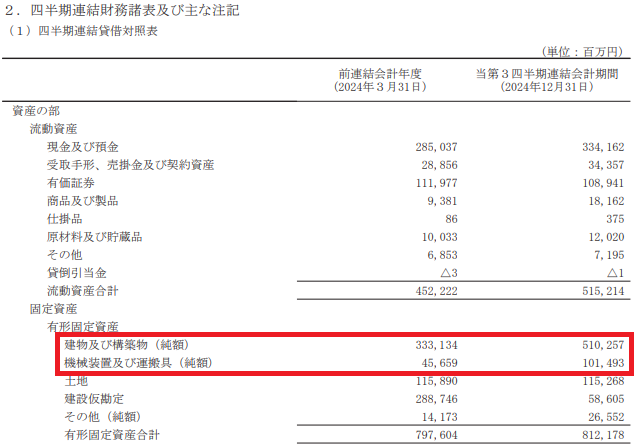

2024年12月末時点のバランスシート(下図)を見ると、新エリアの開業に伴って「建物及び構築物」と「機械装置及び運搬具」の資産額が急増したことが分かる。

これらの項目の増加額は合計約2,300億円だ。

資産増加分の減価償却が今期から開始されたため、114億円分の減益要因となったわけだ。

また、減価償却費の他にも、メンテナンス費の増加や販売促進費の増加などがマイナス要因となった。

人件費増加も引き続きマイナス要因

人件費の増加も大きい。

日本国内は構造的に人手不足であり、オリエンタルランドも人手確保のために人件費を増やしている。

今期は、第3四半期までに準社員人件費の増加が-33億円、正社員人件費の増加が-30億円の減益要因となった。

これまでアルバイトが主だった園内キャストを準社員・正社員に格上げすることで、人材強化と安定雇用を目指している。

この動きは今に始まったことではなく、2024年3月期には準社員人件費の増加が-85億円の減益要因となった。

今後も準社員・正社員増加が続き、利益を下押しする一因となりそうです。

2019年には新たな雇用区分「テーマパークオペレーション社員」が導入され、準社員・正社員を登用する動きが本格化しました。

好材料の出尽くし

好材料をすべて消化

株価が弱い一因として、好材料が一通り出尽くしてしまったことも挙げられる。

2021年以降は新エリア開業や、チケット値上げ、価格変動制導入、そしてTDR開園40周年による業績押し上げの期待感があった。

これらの期待が、2021年時点の株価3,000円から、2023~2024年につけた5,500円へ株価を押し上げたと言える。

結果的に、これらの好材料を順調にこなして2024年3月期には売上・利益ともに過去最高を更新した。

ところが、続く期待材料が今後1~2年で見当たらない。

期待材料を消化してしまったため、利益確定売りに動く投資家が増えたことが株価の弱さの一因と言える。

次の好材料実現まで3年以上

次に控えている大きな好材料はディズニークルーズだ。

2025年度から船の建造を開始し、2028年度からの就航を目指す。

2024年7月9日に発表され、株式市場外でも大きな話題となった。

オリエンタルランド「新たな事業の開始に関するお知らせ」

これから2025年度が始まるタイミングなので、2028年度就航だと3年以上の期間が空くことになる。

一方、例えば機関投資家は年単位の業績を求められるため、3年先の好材料を見据えて買いを入れる機関投資家は多くない。

次の好材料まで長期間空くことが株価面でマイナスとなっている。

ディズニークルーズの収益性も不安

次の期待材料であるディズニークルーズだが、ディズニーファンからの期待は大きい反面、投資家からの期待感はさほど高くない。

もちろん、オリエンタルランドの計画する売上高1,000億円、営業利益200億円が安定して実現するなら業績拡大効果は大きい。

しかし、クルーズ事業は固定費の大きいビジネスで浮き沈みが激しいと言われる。

米国のクルーズ大手であるロイヤル・カリビアン・クルーズやカーニバルは固定費が売上げの50%を超えており、燃料などの変動費も考慮すれば、乗船率が数割低下しただけで赤字転落となり得る。

オリエンタルランドのディズニークルーズの場合、損益分岐点の売上が680億円と計算される。

この売上を稼ぐために必要な乗客数は年間27.2万人で、日本のクルーズ人口である19.6万人(2023年度)を大きく上回るが、それだけの集客を安定してできるか不透明だ。

そういった不安材料があるため、ディズニークルーズを買いの手掛かりとはしにくいのだ。

政策保有株の売却も重荷

京成電鉄・三井不動産が売却

近年は政策保有株の売却がトレンドとなっている。

オリエンタルランド株は政策保有株として持たれており、この流れは株価に逆風だ。

最初の売却懸念は2023年10月に発生した。

筆頭株主である京成電鉄が、英ファンドからオリエンタルランド株を売却するよう要求されたのだ。

保有比率を21%から15%へ、6%減らすことが要求され、実行されればオリエンタルランド株の急落は避けられなかっただろう。

結局、1%程度の売却で決着し、その売却もオリエンタルランドの自社株買いによって吸収して難を逃れた。

日本経済新聞「京成、OLC株を618億円で売却 保有比率は20%強に低下」

また、2024年4月には三井不動産がオリエンタルランド株を0.01%とわずかに売却したことも明らかになっている。

三井不動産の売却もアクティビストの要求に沿ったものだと考えられる。

日本経済新聞「三井不動産、OLC株の保有比率低下 5.91%に」

今後も売却が懸念材料

2024年末に実施された京成電鉄からの売却以来、目立った売却の動きは無い。

しかし、今後も懸念は続く。

京成電鉄は引き続き20%強を保有しているが、アクティビストである英ファンドは15%まで売却するよう要求しており、今後も売却される可能性が残る。

また、三井不動産はまだほとんど売っていないため、これから売却に動くかもしれない。

そのリスクを考えるとオリエンタルランド株は少々買いにくい側面がある。

下落後の株価は割安か?

株価指標はまだまだ割高

株価は最高値から半分近くに落ち込んだが、株価指標はまだ高い。

予想PERは40倍を超えており、東証プライム平均の15倍と比べると2倍以上割高だ。

グロース株と見ても割高な水準である。

優待利回りは、500株保有でその年からパークチケット配布の対象となる場合を0.71%、100株保有で3年目から対象となる場合を3.57%と計算しました。(パークチケット10,900円の前提)

PER30倍、株価2,200円なら手ごろ感

PER30倍ほどにまで落ちれば手ごろ感が出てくる。

3年長期保有を前提とした優待利回りも4%を超えてくるため、買いが増加しそうだ。

逆に言えば、ここから株価はさらに2割程度下落する余地があると考えている。

PER30倍とした場合の株価は約2,200円であるため、ここまで下落する可能性がある。

株価=73.5円(1株利益)×30倍(PER)=2,205円

過去5年間では最も割安水準

上記の通り、現在のオリエンタルランドは一般指標に照らせば確かに割高だ。

しかし、過去の指標に照らせば5年間でもっとも割安な水準である。

以下が過去5年間のPER推移だ。

新型コロナの影響で業績予想が非開示だった期間は空白となっている。

新型コロナが発生する直前のPERは60倍程度で、現在の40倍よりも割高だった。

また、業績予想が開示されるようになった2022年4月以降はPER100倍を超えていた時期もあり、現在の割安感が際立つ。

過去を振り返れば、オリエンタルランドは株価指標を無視して買われるほどの人気銘柄だ。

人気がまだ健在であれば、PER40倍でも買われていくのではないだろうか。

まとめ:オリエンタルランド株は買うべきか?

2024年以降にオリエンタルランドの株価が下落した5つの理由を解説した。

インフレ・金利上昇という外部環境の悪化に加え、天候要因の入園者数減少、人件費等の増加が株価下落に拍車をかけた。

さらに、次の期待材料であるディズニークルーズの就航まで3年超という期間が空くのも痛い。

それらの下落理由が重なったことで、株価は高値の5,500円付近から3,000円付近まで落ち込んでしまった。

では、株価が下落したオリエンタルランドは買うべきなのだろうか。

金利上昇・入園者数減少という悪材料は短期的なものなので、それなりの株価反発は期待できる。

金利が上昇しているとはいえ、緩和的な環境は維持するというのが日銀の考えであることと、入園者数減少は天候不順が原因だからだ。

一方、長期的にはディズニークルーズをはじめ、”脱舞浜”の事業の成否が株価を左右するだろう。

短期的には買いだと考えているが、5年以上の長期では、ディズニークルーズ等の成否をどう予想するかによって投資判断が分かれると考えている。