Heartseed(ハートシード)はiPS細胞を用いて心不全の抜本的治療を目指す革新企業だ。

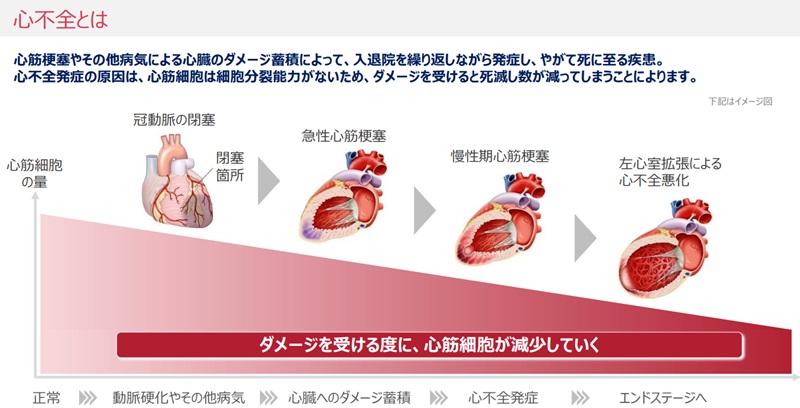

心不全は人間の死因として最も多いが、心臓の細胞は増えることができないため、これまでは延命的な治療しか存在しなかった。

しかし、ハートシードはiPS細胞から作った心筋細胞を注入する手法により、心筋細胞を増やすことを可能とした。

まだ治験中ではあるものの、実用化に成功すれば、心不全の抜本的治療薬として世界的に使用されるだろう。

株価面においては数十倍~数百倍といった上昇が期待できる。

実用化までのハードルは多く残っているものの、少ない投資で多額のリターンを得るチャンスである。

本記事では、ハートシードの現状を確認した上で、心不全治療薬として期待される「HS-001」を中心に、実用化の可能性と収益期待について詳しく解説する。

本記事では1ドル=140円として売上予想等を計算しています。

ハートシードの特徴

心筋細胞を移植する「心筋再生医療」が主軸

ハートシードは心不全に陥った心臓の回復を目指す「心筋再生医療」を手掛けるベンチャー企業だ。

心筋細胞は生まれた後は増えないため、心筋梗塞や心筋炎などによって心筋細胞が減っても、細胞数は回復しない。

これが深刻化するとポンプ機能が低下して心不全となる。

現在のところ、心不全の治療の選択肢として

があるが、いずれも抜本的治療ではない、あるいは普及が困難な治療法だ。

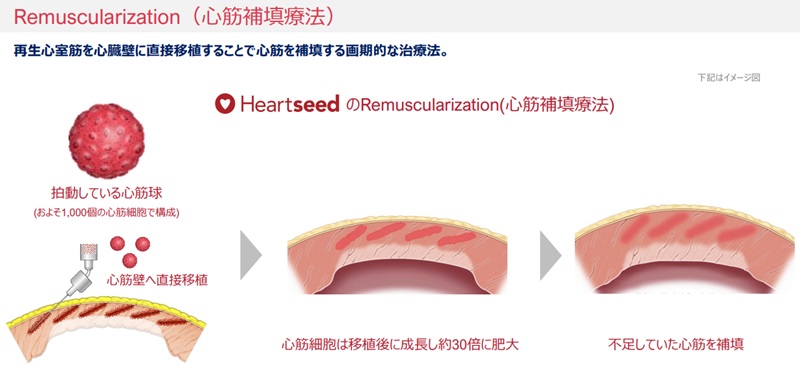

一方、ハートシードの治療法は、iPS細胞から作製した心筋細胞を移植するというものだ。

これにより、心臓機能を抜本的に回復することが可能となる。

業界トップランナーとして期待

ハードシードを創業したのは、心筋再生医療の世界的第一人者である福田惠一氏だ。

30年以上に渡って心筋再生医療を研究してきた研究者であり、代表取締役として会社を引っ張っている。

会社としても、治験が同業界で最も進んでいるトップランナーだ。

国内外のメディアで取り上げられるほど注目度が高く、直近ではアメリカのCNN番組で取り上げられ、株価上昇の材料にもなった。

ハートシードの資料によると、同じ「心筋補填療法」では中国企業のライバルが存在するようですが、詳細は不明です。

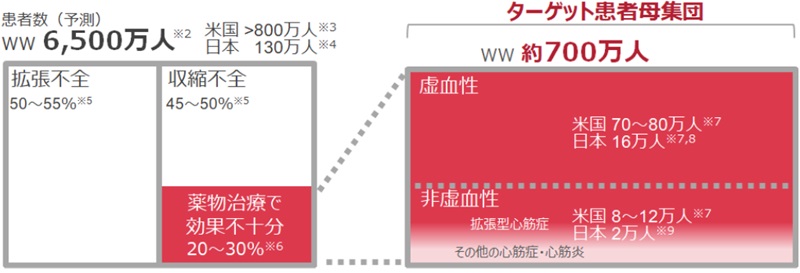

ターゲット患者数700万人の巨大市場

心不全は人間の死因第一位であり、世界には6,500万人の患者が存在する。

そのうち、ハートシードの技術の治療対象となるのは700万人だ。

心不全の重症度を示す「NYHA」という分類(Ⅰ~Ⅳ)があり、このうちⅢ度・Ⅳ度の患者がハードシードのターゲットです。

まさにブルーオーシャンの巨大市場であり、先駆者として治療法を確立できれば、得られる収益は計り知れない。

世界700万人のQOLを向上することにもつながるため社会的意義も大きい。

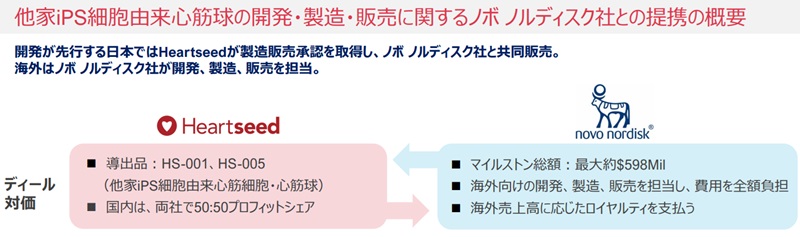

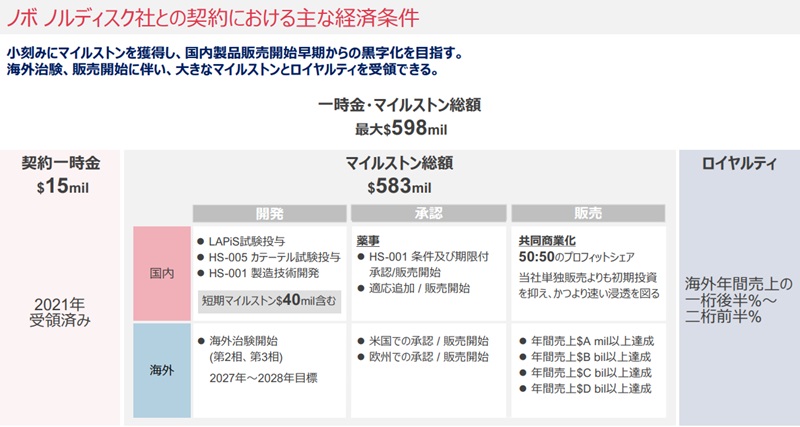

世界2位のノボノルディスク社と提携

有望な技術なだけに、世界的ヘルスケア企業であるノボノルディスク社がハートシードとの提携を申し入れた。

そして、2021年6月に提携が実現し、今日に至っている。

ノボノルディスク社はハートシードに対して資金面で支援するほか、技術・販売・治験など包括的な支援を行う。

特に、海外ではノボノルディスクが主体となって販売する予定だ。

相応の利益は持っていかれるものの、ハートシード単体では世界的販売は難しいため、仕方のないところだ。

上場後の株価推移

現在までの株価チャート

ハートシードの概要を理解してもらったところで、上場後の株価を見ていこう。

以下が、2024年7月に上場して以来の株価推移だ。

2024年7月末に上場

ハートシードは2024年7月30日に公募価格1,160円で上場した。

公募価格での時価総額は244億円と、中程度の規模感だ。

上場時は約207万株、およそ24億円分が放出された。

市場急落に巻き込まれるも、現在は回復

上場直後の8月5日に日経平均が過去最悪の急落を記録し、ハートシードも巻き込まれる形で急落した。

こればかりは運が無かったと言うほかない。

一時は公募価格を下回るまでに売られたが、以降は順調に回復した。

治験の順調な進捗や、大手メディアへの露出もあり、現在は1,400円付近を維持している。

ロックアップは180日間、その後は大量売却の懸念

新規上場した企業に対しては「ロックアップ期間」が設けられ、その期間は大株主による売却が制限される。

これは、株価を安定させるための措置だ。

ハートシードのロックアップ期間はすべての大株主に対して180日で設定された。

つまり、上場から半年間は大量売却が発生しにくいということだ。

逆に言えば、半年経過以降は大量売却によって急落する懸念が出てくる。

実際に売却が発生しなくても、懸念先行でロックアップ明けに急落することもあるため、投資家は注意する必要がある。

ハートシードのパイプライン

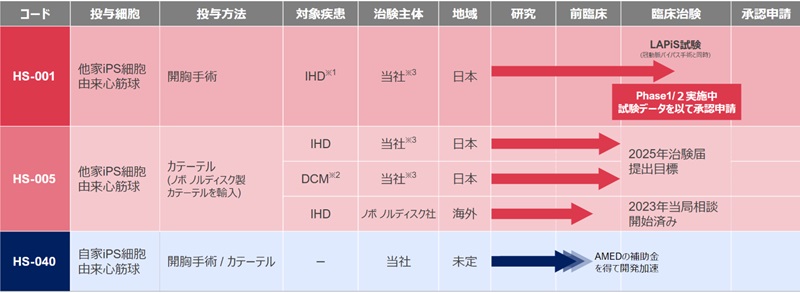

3つのパイプラインを保有

次に、製薬会社の肝であるパイプラインを確認していこう。

ハートシードのパイプラインや次の3つだ。

これらの治療法には、20年間以上の研究成果が集約されている。

コアテクノロジーは次の4つだ。

全てのパイプラインにおいて、上記のコアテクノロジーは共通している。

異なるのは、注入の方法と、iPS細胞の由来である。

それぞれのパイプラインについて詳しく解説していく。

注射針で移植する「HS-001」

HS-001は3つの中で最も進んでいるパイプラインだ。

他家iPS細胞から作製した心筋細胞を、専用の注射針で心臓に注入する方法を取る。

自家iPS細胞と他家iPS細胞

自家iPS細胞とは、自身の細胞をもとに作製したiPS細胞を指し、拒絶反応のリスクが最小です。一方、他家iPS細胞は他の人の細胞をもとに作製したiPS細胞で、品質が安定して低コストというメリットがあります。

既に治験を開始しており、フェーズⅠ/Ⅱが進行中だ。

治験では、10症例(低用量5症例・高用量5症例)という少ない症例のみで安全性と有効性を確認する。

現在は低用量5症例が完了したところで、残すは高用量の5症例である。

投与される心筋細胞は、低用量で5,000万個、高用量で1億5,000万個です。

高用量も1症例目が実施済みで、安全性評価委員会からも投与継続が認められている。

つまり、治験は順調に進んでいるところだ。

10症例によって安全性と有効性が確認されれば、早期承認制度を活かして承認申請を行う予定である。

早期承認制度は少ない症例で承認を受けられますが、その後の追試結果が悪ければ、承認が取り消されることがあります。

カテーテルで移植する「HS-005」

HS-005は投与方法がHS-001と異なる。

HS-001が開胸して心臓に注射するのに対し、HS-005では開胸せずカテーテルでの投与を行うのが特徴だ。

カテーテルでの投与であれば患者の身体的負担が少ない。

同じ効果であればカテーテルの方が優れているため、世界展開を狙うのはカテーテルのHS-005だ。

世界展開はノボノルディスク社が全面的に行う契約となっている。

つまり、ノボノルディスク社の本命はHS-005というわけだ。

ハートシードに支払われる一時金・マイルストンもHS-005に重きを置かれていると考えられ、HS-005の進捗によって段階的に利益を得られるだろう。

自家iPS細胞を用いる「HS-040」

HS-040では、自家iPS細胞を使用するのが特徴だ。

つまり、患者自身から細胞を採取してiPS細胞を作製し、さらに心筋細胞へ分化・精製するというプロセスを1症例ごとに行う。

手間もかかる上に品質の安定が課題となる方法だ。

それでも必要とされるのは、他家iPS細胞では必須となる免疫抑制剤を使えない患者がいるためだ。

他家iPS細胞では拒絶反応を抑えるために免疫抑制剤の投与が必要である。

その点、自家iPS細胞ならそもそも拒絶反応が起こらないため、免疫抑制剤が使えない患者にも適用できるのだ。

ただし、1症例ごとに手間もコストもかかるため、収益面では他の方法に劣る。

そのため、HS-001やHS-005が優先して開発が進められている。

パイプラインの進捗状況

ここまで解説した3つのパイプラインだが、進捗状況には差がある。

以下が進捗をまとめた図である。

最も進んでいるのはHS-001で、臨床試験のフェーズⅠ/Ⅱが進行中だ。

上場時の会見で、「承認まで2年半ぐらいかかる」との発言があったため、承認は早くとも2027年末以降になるだろう。

続くHS-005は2025年に治験届を提出し、そこから治験の患者登録に入る。

順調に進んでも、承認が出るのは2030年あたりではないだろうか。

HS-040については研究段階であり見通しを立てることは難しい。

ハートシードの財務状況

財務状況が株価に大きく影響

バイオベンチャーに投資する上で注意するべきは、会社の財務状況だ。

資金が不足すると増資が行われ、株価が急落する恐れがある。

増資が行われると1株あたりの価値が希薄化し、株価下落の悪材料となります。

ハートシードも例に漏れず、開発費用や治験費用で赤字が先行しており、資金不足に陥りやすい。

今後、どの程度の費用が発生するか、その費用をどう賄っていくつもりなのか、投資家として見極める必要がある。

資金余力はおよそ50億円

それでは、現在のハートシードの財務状況を見てみよう。

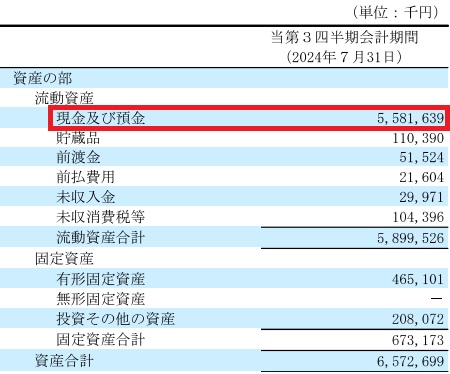

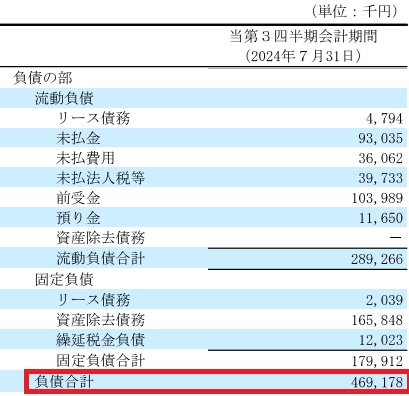

以下が2024年9月12日時点(第3四半期決算)のバランスシートの一部だ。

資金余力として最も重要な「現金及び預金」は55億8,000万円が計上されている。

一方、負債としては4億7,000万円(以下画像)ほどなので、実質50億円は資金余力として考えることができる。

年間20億円の損失で、現金余力は不足

一方、今後発生する費用はどの程度だろうか。

まず、毎年の赤字額は15億円ほどで安定しており、今期からは治験費用の増加もあって赤字が20億円に拡大する。

そのため、今後は年間20億円の費用(損失)が発生すると考えて良いだろう。

承認まで2年半かかるとすると、それまでに50億円の費用が発生する計算だ。

一定以上の現金は保有する必要がある上、追加で費用が発生するかもしれないので、現在の現金余力では足りないと考えるのが妥当だ。

マイルストン収入で増資を回避

ただし、提携しているノボノルディスク社から一定の収入が発生する可能性がある。

具合的には、開発進捗によって受領する「マイルストン収入」だ。

正確な契約内容は非公開だが、国内の開発段階で最大40百万ドル(約56億円)のマイルストン収入が予定されているようだ。

これを踏まえれば、承認までの2年半、増資せずに乗り切ることができそうだ。

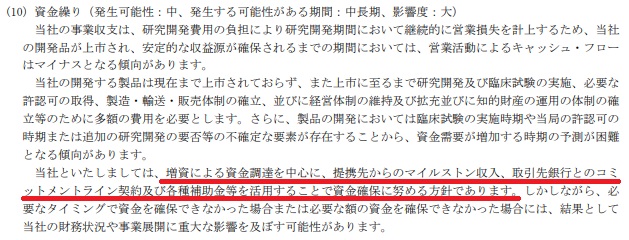

短期的な増資の可能性は低い

増資の可能性に対する会社側の説明は次のようになっている。

当社は医薬品の研究開発型企業であり、将来の研究開発活動の拡大に伴い、増資を中心とした資金調達を機動的に実施していく可能性があります。

発生可能性は「中」としており、説明の書きぶりを見ても、今後2~3年で増資を行う可能性は低そうだ。

ただし、資金不足時の優先順位としては「増資を中心に」とも書かれているため、想定外の費用が発生した場合は増資が行われる懸念は残っている。

開発難航なら増資・株価下落のスパイラル

開発が思うように進まなかった場合、増資が繰り返される懸念がある。

例えば、同じくバイオベンチャーであるキャンバス(4575)は、上場時の発行済株式数が280万株だったのに対し、増資を繰り返した結果1,800万株にまで増加してしまった。

時価総額は【発行済株式数×株価】で計算されるが、株式数が増えても企業価値が上がるわけではないので、株式数が増えた分だけ株価が下落することになる。

キャンバスの場合、資金不足で株式数が6倍になり、株価は6分の1の補正を受けてしまっている。

こうなると、収益化の目途が立つまで増資と株価下落のスパイラルに陥ってしまう。

ハートシードに投資する場合はこのリスクを念頭に置く必要があるだろう。

将来の業績予想・株価予想

開発成功なら株価数十倍も

治療法の開発に成功したとして、将来どれほどの業績拡大が見込まれるだろうか。

現在のハートシードの時価総額は300億円あまりだが、マイルストン収入だけでも約840億円、さらに国内外の売上収入が見込める。

そのため、順調に進んだ場合の株価は数十倍になることが期待できる。

では、具体的な業績予想と株価見通しを考えていこう。

ターゲット患者数と1人あたりの売上

まず、全体の患者数から売上をざっくり計算しよう。

ハートシードの技術が対象とする患者数は全世界で700万人と推定されている。

このうち、年間で見込まれる患者数が次の表だ。

アクセス可能な患者数として、日本では年間3万1,400人、米国では年間11万8,000人とされている。

さらに、参考の薬価としては日本で年間1,500万円、米国・ドイツでは約1,200万円が示されている。

そのため、ハートシードの技術を用いた治療においても、1人あたり1,000万円の売上を前提とできる。

以上で、年間の患者数と1人当たりの年間売上が想定できたため、具体的な売上の計算が可能となった。

日本と米国での売上想定

日本における売上想定は次のようになる。

日本での年間売上想定=(3,400人+12,000人+16,000人)×1,000万円/年・人=3,140億円

年間の患者数3万1,400人に1,000万円をかけて、年間売上げは3,140億円と想定できる。

次に、米国での売上想定を計算する。

米国での年間売上想定=(48,000人+70,000人)×1,000万円/年・人=1兆1,800万円

年間の患者数11万8,000人に1,000万円をかけて、1兆1,800万円との想定となった。

莫大な売上だが、会社資料からストレートに考えるとこうなる。

これだけ売上が出ると薬価引き下げを受けそうですが、ここでは考えないことにします。

日本での営業利益「471億円」、米国での営業利益「1,180億円」

以上から、ハートシードの業績を予想してみる。

日本においては利益をノボノルディスク社と折半となっているため、利益の50%がハートシードのものとなる。

営業利益率を30%として、営業利益はおよそ470億円だ。

営業利益=3,140億円(売上)×0.3(営業利益率)÷2(折半)=471億円

海外販売においては、ノボノルディスク社が全面的に行い、ハートシードは売上の「一桁後半%~二桁前半%」をロイヤルティとして受け取る。

売上によってパーセンテージは変わるが、ここでは10%として計算しよう。

営業利益=1兆1,800万円(売上)×0.1(ロイヤルティ率)=1,180億円

以上から、ハートシードの営業利益は【471億円+1,180億円】で1,651億円となる。

株価9万9,000円と推定

法人税などを踏まえると、純利益として残るのは1,100億円ほどだろう。

1株利益換算では4,950円だ。

PERを20倍とすると、株価は9万9,000円と推定できる。

現在株価(2024年10月10日時点)である約1,500円に対して66倍という株価であり、全てが順調にいけば、投資家は莫大な利益を得ることができるだろう。

今後の株価はどうなる?

材料が途切れれば下落の恐れ

一般的に、バイオベンチャーは赤字先行であるため、株価材料が株価を支える。

逆に言えば、株価材料が途切れると株価が下落することが多い。

その点、ハートシードも同様だ。

治験結果は早くても2027年末であるため、それまで材料が出ない期間が生じることは避けられない。

どこまで下げるかは短期的な需給次第なので読めないが、ハートシードを買う場合、短期的に株価が下落することは覚悟するべきだろう。

2027年末に向けて再上昇

承認申請が期待される2027年末が近くなれば、株価は期待で上昇するだろう。

治験絡みのリリースも株価を押し上げる可能性がある。

承認成否を問わず、期待先行で上昇する余地があるため、これから株価が下げたタイミングは買いではないだろうか。

ただし、突然悪材料が出る可能性も考慮してリスクをコントロールする必要はある。

迅速承認獲得なら株価1万円突破か

HS-001の承認成否が株価の分岐点だ。

迅速承認が与えられなかった場合、描かれてきた成長ストーリーが瓦解し、株価は数分の1に急落するだろう。

一方、迅速承認が与えられた場合は連続ストップ高の急騰となるだろう。

HS-001の迅速承認は日本国内に限られるが、それでも年間3万人の対象患者がいることを踏まえると、症例は急拡大すると予想される。

かなり保守的に年間100億円のキャッシュフローを生み出すとの想定でも、治療法の価値は7,600億円を超える。

7,600億円という数字はDCF法で計算しました。キャッシュフロー100億円/年、割引率10%、永続成長率0%、特許切れ等を想定して15年目以降は計算対象外としています。

この価値をノボノルディスク社と折半する(国内販売での契約による)として、ハートシードの時価総額は3,800億円以上になるのが妥当だ。

現在の発行済株式数(2,222万株)から、妥当株価は3万4,200円となる。

妥当株価=3,800億円÷2,222万株=3万4,203円/株

年間100億円のキャッシュフローというのは大雑把な前提ではあり、上記の妥当株価は強気かもしれない。

それでも、迅速承認後の初動で株価1万円の大台は目指せるのではと考えている。

あとは、証券アナリストがどの程度の収益見通しを出してくるかによって株価水準が変わってくるだろう。

まとめ

ハートシードの現状について確認した上で、将来の業績や株価について考察した。

これまでに無かった心不全の根本的治療を、日本発のiPS細胞技術を用いて行うというだけあって話題性は高い。

人間の死因トップという罹患者の多い疾患であることから、治療法が普及した場合の企業成長は近年稀に見る規模になるだろう。

本記事では、具体的な株価予想は国内販売に限定し、治療法の価値を7,600億円と推定した。

しかし、投資家によってはこれでも弱気だと考える人もいるだろう。

実際、カテーテルで投与するHS-005の世界展開に成功すれば、ハートシードの企業価値が1兆円を超えてもおかしくない。

治療法が普及するまでに残されたハードルは多く、バイオベンチャーへの投資はギャンブル的側面がある。

しかし、現在の時価総額は300億円程度と低く、分散投資における攻めの1銘柄として検討する価値はあると考えている。

本記事は1万字近い長文になってしまいました。全部読むと時間がかかりますので、目次から気になるところを読んでもらえればと思います。