東証一部に上場しているand factoryは”日常に&を届ける”をキャッチコピーのもと、スマホアプリ事業とIoT(Internet of Thing)事業を展開しています。

高い成長力で市場の注目を集める一方、個人投資家からは株主優待の人気が高く、株主優待ランキングにランクインするほどの人気を誇ります。

2020年には東証一部に格上げされ好調な成長が続くかと思われましたが、新型コロナが同社の漫画アプリ・ホテル事業を直撃し、厳しい先行きから株価は半値以下まで下落しています。

しかし、and factoryは市場規模拡大が期待されるIoT事業を手がけており、成長期待が剥落したと考えるのは早急です。

本記事では、会社公開のIR資料や市場予測データをもとに、and factoryが買いだと予想する理由について解説していきます。

目次

and factoryの基本情報まとめ

2018年に東証マザーズ上場、2020年に東証一部へ格上げ

and factoryは2014年創業、2018年9月に東証マザーズへ上場した新しい会社です。

上場前年の営業利益率は異例の30%超えとなっていることが注目され、その強力な成長力を加味した公募価格は2,570円、取引開始後の初値は56%上回る4,010円を付けました。

決算が開示されている2016年以降、売上高2億2,400万円(2016年度)から39億1,600万円(2019年度)に急拡大しています。

好調な業績と健全な財務を背景に、2020年2月には東証一部へと格上げすることに成功しています。

and factoryの事業内容

and factoryはスマホアプリ開発が主力事業です。

ゲームの攻略アプリがヒットしたことが事業拡大のきっかけとなり、さらに出版社と提携する漫画アプリが高成長のプロダクトとなっています。

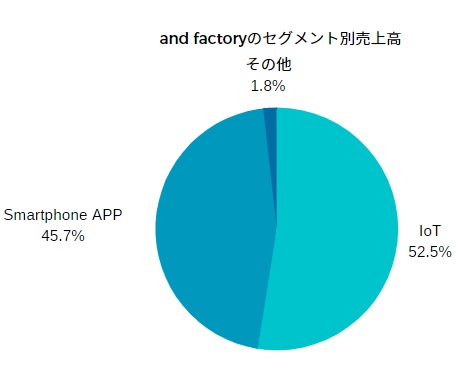

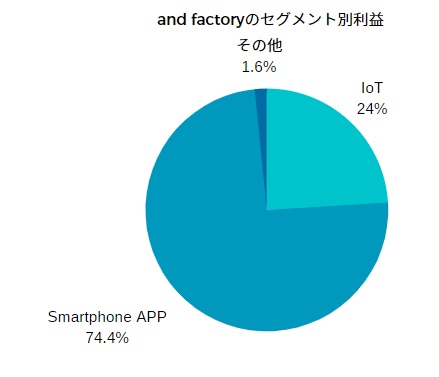

また、IoT(Internet of Thing)事業もand factoryの主力になりつつあります。2019年には同社の売上高の50%を占めるまでに成長し、今後のさらなる拡大に期待されています。

売上高の規模ではスマホアプリとIoTで同程度ですが、利益率についてはスマホアプリが高く、and factoryの業績に大きく影響するのはスマホアプリ事業です。

and factoryの株価推移

2018年9月7日に上場以来、2,000~2,500円のレンジで推移していました。

この株価は指標としては割高な水準ですが、売上高が年々倍になる高成長企業として割高でも許容されていたという背景があります。

しかし、新型コロナの影響で2020年度の業績が急悪化し、成長期待が剥落してしまいました。

2020年3月以降は急落し、現在(2020年6月)は1,000円前後の株価となっています。

and factoryの配当・株主優待

and factoryは配当は出していませんが、株主優待として「プレミアム優待倶楽部」を用意しています。

優待でもらえるポイント数は以下の通り。1ポイントは約1円分です。

2020年8月分から優待内容が改悪され、もらえるポイントは以前の半分以下となっています(以下は改悪後の数字)。

200株(約22万円、2020年6月時点)の保有で3,000円分の優待ですので、優待利回りとしては1.37%。

ただし、利回りが最も良くなるのは1,000株(約110万円)を保有した場合で、3.64%となります。

2年目以降はポイント数が10%増える長期優待があることもand factoryの優待の魅力です。

and factoryの業績

and factoryは売上高が年々倍になる急成長ぶりを見せてきましたが、2020年8月の業績は一転して赤字転落予想です。

これまでの売上高・利益はこのように推移してきました。

マネックス証券より

2016年の2億4,500万円から、2017年に6億8,800万円、2018年に19億1,600万円、2019年には39億1,600万円と、まさに倍々ゲームの様相でした。

営業利益も売上高増加に従って順当に伸びています。

2020年の売上高は前年度比1.5倍となる60億円を発表し、さらなる成長が期待されていました。

そんな中、新型コロナが発生。ホテル関連のIoT事業の大幅減収、さらに漫画アプリの広告収入低下を引き起こし、and factoryの主力事業に大きな影響を与えました。

売上高は60億円から28億6,100万円に、営業利益は5億8,000万円から一転して2億4,800万円の赤字予想へ修正され、2020年8月期は厳しい決算となりそうです。

and factoryの株価指標

2020年6月24日終値である1,094円で計算した株価指標がこちらです。

- 予想PER:-48.4倍

- 実績PBR:6.16倍

- 実績ROE:29.05%

- 実績ROA:14.99%

- 自己資本利益率:59.1%

2019年が好調だったこともあり、実績で計算される株価指標は非常に優秀な数字となっています。

ROE(自己資本利益率)は30%に迫り、資金調達分も含めたROA(総資本利益率)もおよそ15%と稀に見る高い数値です。and factoryのビジネスモデルと経営手腕が優れていることが読み取れますね。

一方、2020年度の業績予想は減収減益、最終赤字予想ですので、予想PERとしては計算不能なマイナスです。

参考までに、2019年度決算に対し、現在の株価でPERを計算するとおよそ30倍となりました。

高成長企業なので高いPERも許容されますが、決して割安とは言えない水準ですね。

and factoryが買いだと予想する理由

業績悪化が深刻なand factoryですが、将来的な競争力は高いと考え、買いだと予想しています。

その理由をこれまでの業績や市場規模の伸びから解説します。

理由① 株価低迷は新型コロナの一時的要因

and factoryの株価は新型コロナ前の2,300円台から1,000円台まで、半値以下の水準まで下落しています。

要因は前述した通り、2020年度8月期決算の下方修正です。

従来予想から売上高半減、赤字転落というワーストシナリオが示され、高成長を前提としていた株価は崩れました。

今後の焦点となるのは、”アフターコロナ”で成長軌道に戻れるのか、成長がストップしてしまうかというところです。

それを考える上で、業績下方修正の要因が一時的なものなのか、継続的なものなのか、という点が重要でしょう。

そこで、2020年度8月期決算の下方修正理由を書き出してみました。

- ・自社開発物件の売却不可という前提で、費用のみ計上

- ・自社運営ホテル「&And HOTEL」再開後も収益ゼロの前提

- ・ホテルのIoTアプリ「tabii」は新規案件獲得ゼロの前提

- ・主力事業の漫画アプリで広告収益減少

業績予想の前提としてはかなり保守的で、緊急事態宣言が解除された今、この状態が継続する可能性は低いと思われます。

物件売却についてはいずれ成約する見通しであり、来年度に業績寄与するでしょう。

主力の漫画アプリの収益は広告費減少が顕著です。新型コロナで日本の広告費は6割減少したという調査結果もあり、いつ戻るのかは不透明です。

広告費の今後の推移はリーマンショック後が参考になるでしょう。

リーマンショックでは新聞・テレビなどの広告費が大打撃を受けた一方、インターネット広告は下がるどころか成長を続けたという経緯があり、自粛の中でもインターネット広告は下がりにくいと予想しています。

漫画アプリの広告費減少は3〜5月がボトムなのではないでしょうか。

以前の状態に戻るかでは1~2年かかると言われていますが、それ以降は成長軌道に戻ると期待しています。

理由② 今後の成長余力が大きい

アフターコロナの話になりますが、and factoryの伸びしろは多く残されていると考えられます。

漫画アプリの成長余力

まず漫画アプリ市場について考えてみましょう。

漫画アプリ広告のマーケット規模は1年ごとに1.5倍となる急成長を続けており、漫画アプリの売上高トップであるand factoryの業績もマーケット拡大に従って伸びると予想されます。

and factoryの漫画アプリ事業の特徴は、すでに多くのコンテンツを有する出版社と事業提携し、自社によるコンテンツ制作は行わない点です。

これまでに提携した出版社は小学館、集英社、白泉社、スクエアエニックスなど大手が並び、強力なコンテンツを高品質なUI/UXで提供することで他の追随を許さない漫画アプリを生み出しています。

2020年度もamutas、集英社(ヤングジャンプ)、日本文芸社のアプリをリリース。今後の成長を牽引することが期待されます。

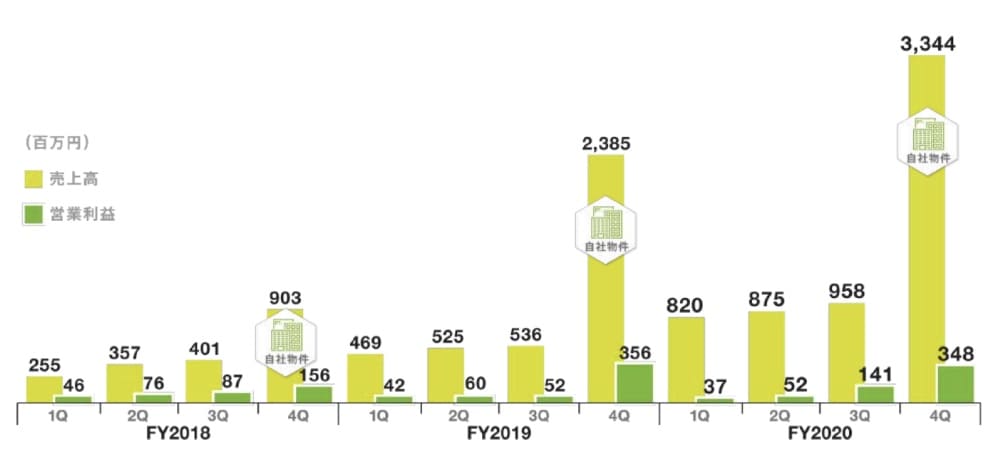

2019年度までの漫画アプリ成長は次のグラフで確認できます。

月間ユーザー数(MAU)は加速度的に増え、ユーザーあたり収益単価(ARPU)は高水準を維持していることがわかります。

新型コロナの影響で広告単価が下がったことでARPUも低下する見込みで、どれだけ低下するか、どれくらいで回復するのかが今後の焦点となるでしょう。

ちなみに、and factoryが当初から手がけていたゲーム攻略アプリ「最強シリーズ」はMAUが下落傾向となっており、株価を考える上で注目材料として値しません。

IoT事業の成長余力

IoT(=Internet of Thing)はこれから成長するテーマとして期待されており、and factoryはIoTの”テーマど真ん中”の銘柄です。

開発しているプロダクトは宿泊管理システム「innto」と客室タブレット「tabii」、そして複数IoT機器を一括で操作できるプラットフォーム「&IoT」の3種類が主力です。

また、同社のIoT技術をホテルに実用化したホテル事業「&AND HOSTEL」も手がけ、現在12店舗が稼働中です。

&AND HOSTELは他社への販売も行なっており、この物件販売の売上高が4半期売り上げを優に超えることから、物件販売が成立するかどうかがand factoryの業績を大きく左右しています。

さて、IoT事業の成長余力ですが、実は未だ成長路線に入っていないというのが現実です。

2019年度までの売上高/営業利益推移がこちら。

一見、業績が急激に伸びているように見えるものの、約9割が物件販売による収益という点には注意が必要です。

不動産会社ではないので、物件販売による成長には限界があります。無理にこの路線で成長を目指せば身の丈に合わない投資を重ねることになるため危険です。

テック企業のはずが実態は不動産企業、というのはシェアオフィス事業で大赤字を出した「WeWork」の悪夢が頭をよぎります。

IT企業であるand factoryの場合、正味の成長として着目するべきはソフトウェアプロダクトの販売・サブスクリプション収益と言えるでしょう。

その点に着目すると、正味の売上高は緩やかな成長をしているものの、高いPERを正当化できるほどの成長ではありません。

現在のところは宿泊施設をメインターゲットとして営業活動を行なっていますが、この領域で事業を急拡大させるのは難しいようです。

しかし、今後はホテル事業で培ったノウハウを住宅・オフィス・学校・医療に拡大させていく予定となっており、特に住宅・オフィス向けは市場規模として非常に魅力的です。

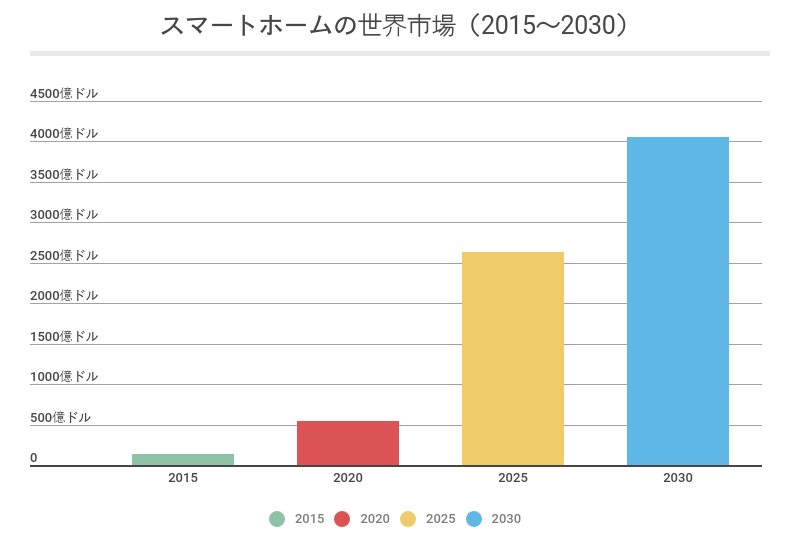

IoTを活用した住宅「スマートホーム」の世界市場規模は2025年には現在の5倍である2,500億ドル(約26兆円)に成長すると予測されています。

A.T.カーニー:https://www.atkearney.co.jp/the-battle-for-smart-home-open-to-all

ホテルで培った技術的優位があるand factoryがスマートホーム市場で売り上げを伸ばせる可能性は高く、スマホアプリに次ぐ成長ドライバーとして期待ができるでしょう。

and factoryが買いだと予想する理由まとめ

新型コロナの影響をもろに受けてしまったand factoryですが、影響がどこまで続くかは誰も予測できておらず、適正な株価を計算することは不可能です。

成長企業は利益に対して高い株価が許容される一方、リスクオフの市場環境では急落しやすく、and factoryの株価もそのようにして下落しました。

一方、成長軌道に戻った場合は大きな戻しが期待できます。

1,000円前後の株価でも決して底値とは言い切れませんが、監視を続けて下がりすぎたタイミングで買っておきたい銘柄だと考えています。