高値なら半値に下落したレーザーテックだが、いよいよ買い時である可能性が高い。

来期PERは20倍と、業績成長を見越せば株価は明らかに割安だ。

株主還元の面でも、配当利回りは1.3%まで上昇しており、配当目的としても買える水準になってきた。

AI向け半導体を中心に、今後はさらにレーザーテックの半導体検査装置の需要が高まると見方が強く、中長期では株価再上昇の可能性が高そうだ。

ただし、いくつかの課題は残されているため、株価下落の要因となりそうな悪材料も把握しておく必要がある。

本記事では、レーザーテックの株価に影響する重要トピックをまとめた上で、今後の株価見通しについて解説する。

レーザーテックの特徴と株価推移

銘柄の特徴

レーザーテックが手掛ける半導体検査装置は、多くの人にとってなじみの薄い業界だ。

そこで、まずはレーザーテックという銘柄の特徴をまとめた。

先端品向け検査装置を販売

レーザーテックの強みは、AI向けなど使われる先端半導体の検査装置だ。

特に、半導体回路の原版である「フォトマスク」の検査装置を得意とする。

フォトマスクとは?

フォトマスクは、半導体や電子回路の製造において、微細な回路パターンを転写するための原版となるガラス板です。電子機器の心臓部分となる回路を形成する重要な部材で、スマートフォンやコンピューターなどの電子機器の製造に欠かせません。

引用:トッパンフォトマスク

フォトマスクに不具合があった場合、発覚までに製造された半導体ウェーハは損失となってしまう。

また、再設計・再生産にかかる時間的損失も発生する。

そのため、フォトマスクの検査の段階で不具合を発見することは非常に重要であり、フォトマスク検査装置は1台あたり数十億円で販売され、利益率も高い。

主要製品「ACTIS(アクティス)」と「MATRICS(マトリックス)」

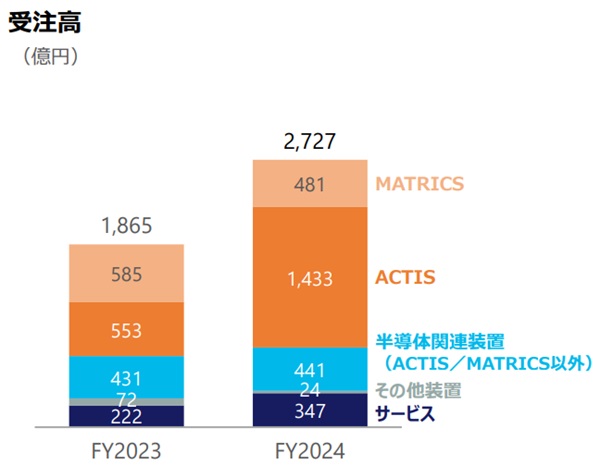

レーザーテックの現在の主力製品は次の2種類だ。

主力製品は他にもあるが、上記2製品で売上・受注ともに半分以上を占める。

特に、先端半導体向けにACTISシリーズの受注が急成長している。

2023年6月期には553億円だったのが、2024年6月期には1,433億円に急伸した。

MATRICSについても、2024年後半から受注本格化を見込む。

これら2製品により、2025年6月期の受注高は、過去最高だった前年からさらに成長する見通しである。

日本経済新聞「レーザーテック仙洞田社長「売上高10%成長目指す」」

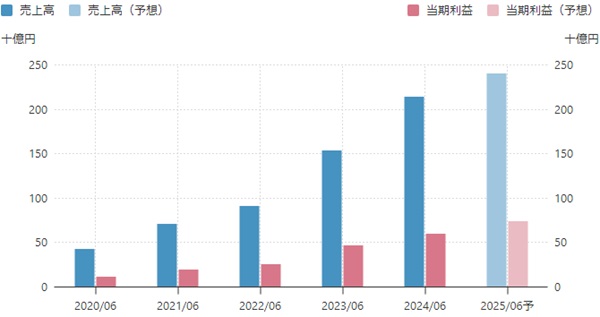

利益が5年で7倍

競合が不在であることから、レーザーテックの業績は急成長を遂げている。

2020年6月期の営業利益が150億円だったのに対し、今期営業利益は1,040億円の見通しだ。

つまり、5年間で利益が7倍に成長した計算となる。

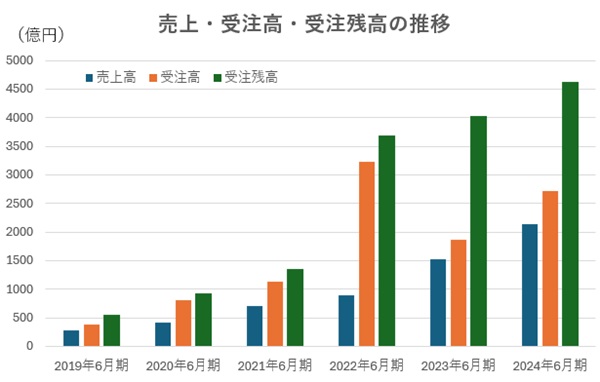

以下がレーザーテックの業績推移だ。

AI向けをはじめ、先端半導体の需要が急激に高まったことが、業績急成長の主要因である。

EUVフォトマスク検査で圧倒的地位

レーザーテックが世界的に注目される理由は、「EUVフォトマスク」の検査装置において圧倒的地位を確立しているためだ。

EUVフォトマスクとは?

半導体製造に不可欠な、高精度な回路パターンを転写するためのマスクです。従来のマスクよりも微細で複雑なパターンに対応し、欠陥検査が特に重要です。

EUVフォトマスクは回路幅7nm以下の回路パターンに使用されるが、技術的難易度が高いため、関連機器を提供できる企業が限られる。

レーザーテックはその内の1社であり、EUVフォトマスクの検査装置においては世界シェア100%を誇る。

AI向け半導体チップなどは7nm以下の先端品となるため、AIの市場拡大により、レーザーテックの検査装置の需要も高まると予想されている。

EUVフォトマスク検査装置は半導体産業全体としてはごく限られた市場規模です。大手がやらないニッチ産業に集中ことで高い競争力を獲得しました。

株価は一時4万円超えも、現在は半値

株価面では、AIブームに乗って一時4万円を超えるまでに急騰した。

2020年時点の株価は5,000円付近だったため、4年ほどで株価8倍まで買われたことになる。

しかし、直近の株価は冴えない。

2024年10月時点の株価は2万1,000円台であり、高値から半値で取引されている状況だ。

来期予想PERは20倍で割安

下落した理由については後述するが、レーザーテックの成長期待は崩れていない。

今期と来期の2年連続で+30%超の増益が予想されており、将来の業績をベースにすれば、現在株価は明らかに安い。

来期(2026年6月期)の純利益は1,000億円と予想され、1株利益換算では1,109円。

株価21,350円に対するPERは20.1倍だ。

成長力を考えればPER30倍が妥当であるため、株価調整が一巡すれば、反発に向かう可能性が高そうだ。

レーザーテックの増益率は+30%が予想されているため、PEGレシオの考え方から、PER30倍が妥当と考えています。

なぜ株価が急落した?

主に4つの理由

レーザーテックの株価は直近で半値ほどに急落したが、なぜだろうか。

過去の株価材料を追うと4つの理由が浮かび上がった。

- ASMLショック

- 円高進行

- 米国の対中規制強化

- 不正会計指摘のリポート

株価4万円突破から、これらの悪材料が立て続けに発生したことで、株価2万円付近まで売られてしまった。

それぞれの理由について見ていこう。

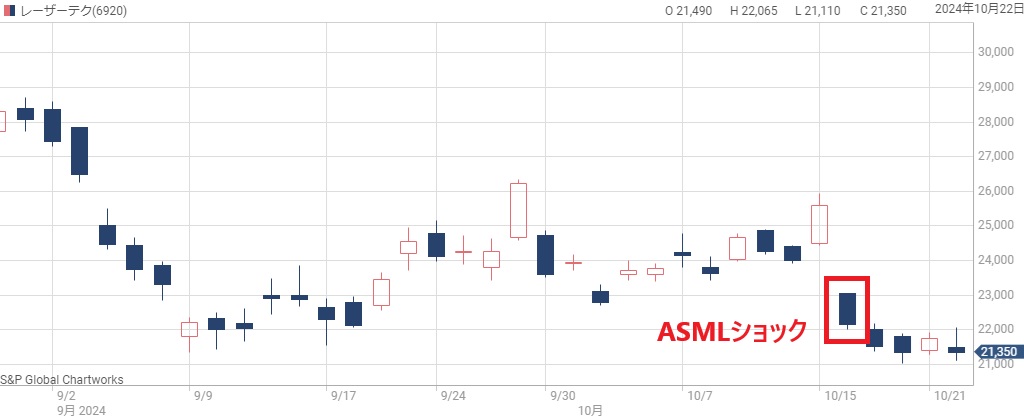

理由① ASMLショック

レーザーテックはEUV露光のフォトマスクの検査装置を売っているが、ASMLはEUV露光装置そのものを売る企業だ。

EUV露光装置はASMLがシェア100%を握り、そして、EUV露光フォトマスクの検査装置はレーザーテックがシェア100%である。

つまり、2社の装置は実質的にセットで売られることになり、業績も連動する傾向にある。

そのような関係のところ、ASMLが10月15日にネガティブな決算を発表した。

概要は次の通りだ。

この決算により、ASMLの露光装置の出荷が減少する見通しとなり、レーザーテックの売上も減少するのではとの思惑が浮上。

他の半導体銘柄にも飛び火し、「ASMLショック」として関連銘柄が急落した。

レーザーテックはASMLの決算翌日に14%の下落率を記録している。

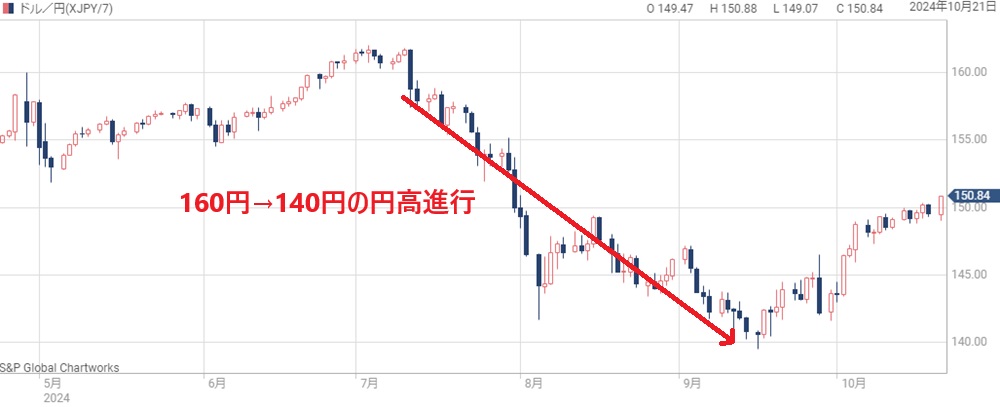

理由② 円高進行

為替も株価を下落させている要因の一つだ。

レーザーテックの売上は海外向けが8割であり、円安なら業績拡大、円高なら業績縮小に作用する。

具体的には、1円の円安によって営業利益が7億円増加するとされる。

円高局面では、逆に1円の円高によって営業利益が7億円減少するため、円高進行は株価の重しになるのだ。

肝心の為替推移だが、ドル円は2024年7月時点で160円と、歴史的な円安水準だった。

ところが、7月中旬以降は一転、1ドル140円まで円高が進んだ。

20円の円高なので、レーザーテックの営業利益としては-140億円の減益インパクトだ。

今期の営業利益予想は1,040億円であるため、140億円は小さくない。

そのため、レーザーテックは円高進行に連動して売られる結果となった。

理由③ 米の対中輸出規制

米国の対中輸出規制はたびたび半導体銘柄に冷や水を浴びせている。

規制強化によって中国向けの売上が減少するとの懸念から、レーザーテックの株価は下落した。

米国の対中半導体規制とは?

軍事転用の恐れから、半導体機器の中国向け輸出を制限する動き。特に7nm以下の先端品機器を中国が入手できないようにする狙いがある。

基本的に、対中輸出規制は米国単独のもので、日本への協調は求められていない。

そのため、日本から中国への輸出自体は、日本独自の輸出規制にとどまっているのが現状だ。

しかし、製造装置が売れなければ検査装置も売れないため、間接的に影響を受ける恐れがある。

ASMLの売上減少も対中輸出規制が影響していると言われており、結果としてレーザーテックの売上にも影響する可能性がある。

これらの懸念から、対中輸出規制の懸念が持ち上がるたびにレーザーテックの株価は下げて反応している。

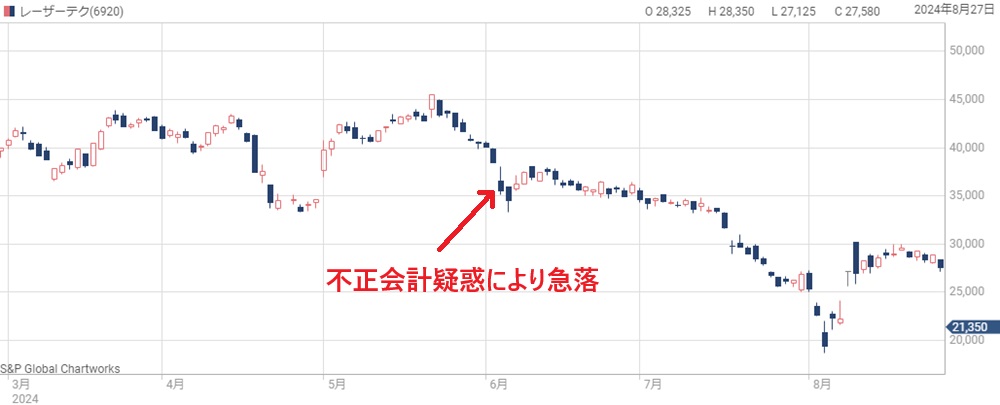

理由④ 不正会計指摘のリポート

短期的ではあったが、レーザーテックに対して不正会計を指摘するリポートが大きな下げ要因となった。

問題のリポートの概要は次の通りだ。

このリポートにより、翌日の株価は下落幅3,000円を超える急落となった。

もっとも、スコーピオン・キャピタルは日本での実績が無く、リポートも量のわりに内容が薄い。

そのため、株価下落は短期的なものにとどまった。

結局、リポートを受けて組織された特別調査委員会が「会計不正認められず」と発表し、この件は一段落となった。

レーザーテックの優位はいつまで続く?

先端半導体の検査装置ではシェア100%

先に書いた通り、レーザーテックのEUVフォトマスク検査装置は世界シェア100%を誇る。

仮に、同程度の技術を持つ競合が出てきたとしても、この優位を崩すのは相当な時間がかかるだろう。

というのも、半導体関連の装置は実績が重視されるためだ。

もし、新しい検査装置を導入して不具合が見過ごされてしまった場合、場合によっては数十億円規模の損失になる可能性がある。

そのため、基本的に導入実績のある装置が選定されるのが常だ。

その点、これまで先端半導体向け検査装置を独占的に供給してきたレーザーテックの優位は大きい。

2011年からEUV検査装置を研究

技術水準においては、レーザーテックは他社より10年程度進んでいると言われる。

現在主力であるEUVフォトマスク検査装置は2011年から研究を進めてきた集大成だ。

EUV露光が実用化されたのは2019年からだが、そこから研究を開始した場合と比べて、10年近い優位性がある。

また、レーザーテックの技術も日々進歩している。

これから競合が追いつくのは容易ではないだろう。

以前はEUV露光は実現不可能とも言われ、関連装置の開発は各社及び腰でした。そんな中で研究を進めたことが現在の優位性につながっています。

数少ない競合候補

先端半導体向けフォトマスク検査装置では先行しているレーザーテックだが、競合も存在する。

それは、米国の検査装置大手であるKLAテンコールという企業だ。

KLAテンコール

半導体ウェハや回路の検査・計測技術に特化した検査装置製造の企業。世界中の半導体メーカーが顧客で、半導体検査装置全般ではシェア50%と圧倒的なシェアを持つ。

KLAテンコールもEUVフォトマスク検査装置を実用化し、2022年に販売を開始した。

製品名は「Teron™ SL670e」と「Teron™ SL670e XP」だ。

今後、KLAテンコールがレーザーテックを追い上げてくる可能性がある。

KLAテンコールからは2000年代に製品シェアを大きく奪われ、レーザーテックは一時経営危機に陥ったことがあり、宿敵と言える相手です。

現状はレーザーテック1強

競合候補としてKLAテンコールが存在するものの、今後しばらくはレーザーテック1強が続くことは間違いない。

というのも、KLAテンコールの製品は、肝心の光源がEUV(極端紫外線)ではないからだ。

EUVは波長が13.5nmと短く、5nmや3nmといった先端半導体のフォトマスクの不具合を見つけやすい。

EUVに対し、従来の光源がDUV(深紫外線)と呼ばれる。

DUVは波長が193nmなどで、7nmなどの汎用半導体までは対応可能であるが、5nm以下の先端半導体の検査は難しいとされる。

KLAテンコールの製品は、EUVフォトマスク向けとはいえ光源がDUVであるため、レーザーテックの技術水準には追い付いていないと見られる。

そのため、少なくとも今後数年間はレーザーテック1強の地位は揺るがないだろう。

KLAテンコールの売上に占めるフォトマスク検査装置の割合は小さく、市場自体も小さいため、レーザーテックに追従する動機は小さいようです。

レーザーテックの課題

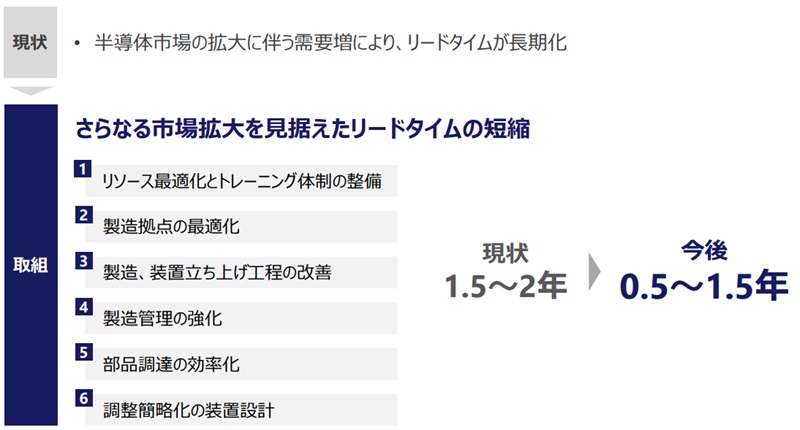

納期が1.5~2年に長期化

新技術で急成長を遂げたレーザーテックだが、その影響で課題も浮かび上がった。

その課題とは、受注~売上までが非常に長期間であることだ。

現状、受注してから売上につながるまで1年半~2年の期間を要している。

顧客から支払いが行われるのは装置を納入し、検収を終えてからだが、この期間が長いと次のような問題が起こる。

長納期化の原因は、受注の急増

納期が延びている理由は、検査装置の受注が急激に増加したためだ。

2019年6月期の受注高が444億円だったの対し、2024年6月期の受注高は2,727億円まで伸びた。

一方、検査装置は非常に複雑な製品であるため、生産能力を伸ばすことは容易ではない。

そのため、受注残高が積み上がってしまい長納期化につながっている。

以下のグラフは、売上(青)、受注高(橙)、受注残高(緑)の過去6年間の推移だが、売上を大きく上回る受注があるため、受注残高が積み上がってきた様子が分かる。

直近の決算では売上の2倍強の受注残高となっており、納期2年という情報とも合致する。

リードタイムを半分に短縮

受注残高の増加と、それに伴う仕掛品の増加は、スコーピオン・キャピタルが不正会計を疑う根拠にもなった。

結局、不正会計はデマだったが、極端な受注残高の増加が課題であることは間違いない。

会社側としても対策に乗り出している。

複数の施策により、現状1.5~2年のリードタイムを、0.5~1.5年に短縮すると発表した。

実質、リードタイムを半分にするという事である。

これが実現すれば、受注残高の解消が進んで業績が拡大するほか、現金に余裕が出て新たな投資がしやすくなる。

一方、一部のアナリストからは実現性に疑問が出ている。

長納期化は慢性化しており、検査装置の複雑さから、短納期化は容易ではないとの見方だ。

日本経済新聞「レーザーテク、短納期急ぐ」

短納期化がどの程度実現するか、今後の進展が注目される。

今後の業績・株価見通し

年間+10%の売上成長を見込む

ここまでの議論を踏まえて、今後の業績見通しを確認していこう。

レーザーテック仙洞田社長のインタビューでは、年間+10%の売上成長を目指すとある。

根拠は、半導体市場の年間成長率が+10%程度であることだ。

レーザーテックの検査装置は先端半導体の製造に欠かせず、市場が拡大すれば必ず導入されることから、+10%程度の売上成長という目標は妥当だろう。

日本経済新聞「レーザーテック仙洞田社長「売上高10%成長目指す」」

短期的な業績は不安定

ただし、短期的には顧客の検収時期や、シリコンサイクルによる好況・不況の影響を受けるだろう。

装置販売が売上げに計上されるのは、装置が納入され、要求仕様が満たされていることを確認する「検収」が終わってからだ。

検収が決算期をまたいで遅れたり、逆に早まったりすると、売上が大きく変動する要因となる。

また、半導体市場は好況・不況が周期的に訪れるシリコンサイクルがあるため、不況のタイミングでは一時的に売上が落ち込む可能性がある。

そのため、レーザーテックの業績成長は不安定なものになりそうだ。

AIによる半導体需要の急拡大によってシリコンサイクルが消滅、あるいは超短期化したという考えもありますが、強気派の希望的観測である一面があります。(参考:第一生命研究所 Market Side Mirror)

短納期化に成功なら業績急拡大

足元で4,000億円以上に増加している受注残高だが、これをいかに捌くかによって今後2~3年の業績成長に影響する。

納期の短縮に成功すれば、受注残高が早期に売上になり、業績拡大につながるだろう。

逆に、これまで通りの長納期が続けば、成長鈍化につながりかねない。

また、長納期による失注のリスクも高まってくる。

今後2~3年の業績は短納期化の成否に大きく左右されることになるだろう。

2028年には売上倍増の予想

レーザーテック自身は年+10%の売上成長を見込むが、株式市場はより強気だ。

コンセンサス予想によると、2027年6月期の売上予想は3,727億円となっている。

直近の通期決算である2024年6月期は売上2,135億円だったので、+74%という成長率だ。

その調子なら、2028年6月期には対2024年6月期で売上倍増となるだろう。

同業他社との価格競争にならなければ、利益も同程度がそれ以上の伸びとなる可能性が高い。

今後の業績見通し

以下、2027年6月期までのコンセンサス予想と、2028年6月期の独自の業績予想を紹介する。

| 決算期 | 売上高 | 営業利益 | 1株利益 |

|---|---|---|---|

| 2024/06(実) | 2,135億円 | 813億円 | 655円 |

| 2025/06 | 2,571億円 | 1,105億円 | 899円 |

| 2026/06 | 3,299億円 | 1,485億円 | 1,205円 |

| 2027/06 | 3,727億円 | 1,683億円 | 1,369円 |

| 2028/06 | 4,000億円 | 1,800億円 | 1,470円 |

2027年6月期までは10%台後半の売上成長が予想されている。

会社予想に対しては強気だが、ノートPCなどの汎用品が先端品に置き換わっていく前提とすれば、半導体市場の成長率(+10%程度)を上回るのは妥当な予想である。

順当にいけば、2028年6月期には売上4,000億円、営業利益1,800億円に到達するだろう。

株価3万円到達は容易

上の予想から、2028年6月期の1株利益は1,470円に達する。

PER20倍として株価3万円が目指せる業績だ(1,470円×20倍=2万9,400円)。

PER20倍というのも弱めに見ているため、株価3万円到達は容易と見ている。

株価が2年先の業績を前提として動くとして、2026年あたりに株価3万円を達成すると予想している。

もっとも、2024年前半には株価4万円に到達しており、3万円でも半値戻しの水準だ。

そのため、成長期待が戻れば4万円奪還もあり得るだろう。

株価4万円でもPER30倍程度なので妥当ラインである。

まとめ

レーザーテックの特徴から今後の株価予想まで、重要トピックを一通り解説した。

EUVフォトマスク検査装置というニッチ製品で圧倒的地位を築き、先端半導体の急成長の波に乗ることに成功した。

最大10年という技術的優位からシェア100%を堅持し、今後も業績拡大が続くと予想されている。

一方、急成長に伴い長納期化という課題も出てきており、課題をいかにクリアするかによって短期的な業績と株価は大きく変わってくるだろう。

もっとも、長期的にはAI関連を中心に半導体需要が伸びることは確実視されており、レーザーテックの業績も成長する可能性が高い。

長期的には、株価3万円、評価次第では4万円も突破できる潜在力を持つ。

現在の株価2万円台前半は業績予想に対して明確に割安であり、長期目線で仕込んでいきたい銘柄だと考えている。