三井住友トラストホールディングス(以下、三井住友トラストHD)は、信託銀行最大手である三井住友信託銀行を傘下に収める持ち株会社です。

銀行としては、三菱UFJ FG・三井住友FG・みずほ銀行FG・りそな銀行に次ぐ第5位という位置づけですが、規模としてはメガバンクに遠く及ばず、注目している個人投資家が少ないのが現状です。

しかし、世界的な金利低下でも高配当を維持できる利益を確保し、さらに自社株買い期待もある三井住友トラストは魅力的な銘柄だと考えています。

直近の株価下落で配当利回りは5%を超え、業績も安定していることから、長期保有銘柄として注目です。

本気記事では、三井住友トラストホールディングスに関する基本情報をはじめ、株価・配当を左右する重要トピックを解説していきます。

目次

三井住友トラストホールディングスとは?

銀行第5位「三井住友信託銀行」の親会社

三井住友トラストホールディングスは金融関連の計36社を傘下に置く持株会社です(子会社一覧はこちら)。

銀行第5位の三井住友信託銀行を中核に据え、保証・証券・不動産・クレジットカードなど、幅広い金融関連事業を手がけています。

信託業務の売上高・経常利益・純利益では三菱UFJ信託銀行、みずほ信託銀行を抑え日本トップを誇ります。

合併の歴史

三井住友トラストHDはかつて存在した、2つの大手金融機関が源流です。

三井信託株式会社

源流の一つは、日本最古の信託銀行として誕生した三井信託株式会社です。

三井信託株式会社は大正13年3月(1924年)に設立され、社債、地方債の引き受けで業績を伸ばし、銀行業務、動産信託業務、証券代行業務に進出して日本を代表する金融機関の地位を確立しました。

バブル崩壊後の1999年、不景気により増加した不良債権で経営危機に陥り、救済のために公的資金4000億円が注入された苦い経験があります。

規模拡大のために2000年に中央信託銀行と合併し、中央三井信託銀行となりましたが、中央信託銀行も公的資金1500億円が注入されており、計5500億円を返済しなければならない状況となりました。

この公的資金が、次に紹介する住友信託との合併につながります。

住友信託株式会社

三井住友トラストHDの源流であるもう一方は、大正14年(1925年)に誕生した住友信託株式会社です。

三井信託同様に大手金融機関としての地位を築いていましたが、三井信託銀行、中央信託銀行と同様に、不良債権処理のために公的資金2000億円を受け入れました。

住友信託はこの公的資金を2004年にスピード返済することに成功し、同年、赤字に陥ったUFJホールディングスからUFJ信託銀行を買収する合意を取り付け、信託銀行トップとなる”メガ信託”になる予定でした。

しかし、この合意はUFJホールディングス側からの一方的に白紙撤回され、メガ信託誕生は実現しませんでした。

規模拡大をし損ねた住友信託は別の合併先を探し始めます。

三井信託(中央三井)と住友信託の合併

2009年のリーマンショックにより、中央三井は返済予定であった公的資金の返済が不可能となり、いよいよ合併による財務体質改善が急務となりました。

合併先として住友信託に打診され、メガ信託となることを目指していた住友信託はこれを受領。2011年、現在の三井住友信託銀行となりました。

持株会社としては、中央三井側の持ち株会社「中央三井トラストホールディングス」を改名して「三井住友トラストホールディングス」となったのです。

三井住友トラストHD株の基本情報

株価指標

株価収益率(PER):7.8倍

株価純資産倍率(PBR):0.43倍

自己資本利益率(ROE):6.26倍

総資産利益率(ROA):0.29倍

代表的な指数であるPER・PBRは一見割安ですが、金融機関としては平均的です。

ROEは金融機関としては比較的高く、三菱UFJの3.3%、みずほFGの5.2%を上回ります。

配当

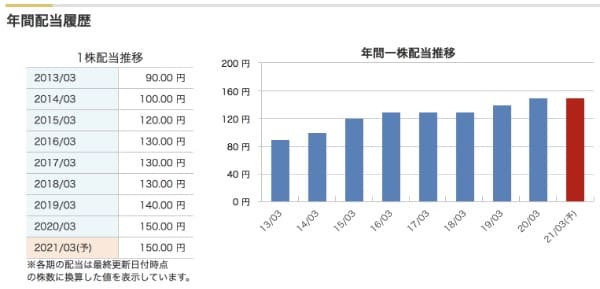

2021年3月期の配当は150円が予定され、配当利回りとしては5.14%です。

新型コロナの影響で株価が下落し、国内銘柄では高配当株が続々誕生していますが、三井住友トラストHDもその1社です。

1株利益は378.3円が予定されているため減配の可能性は小さいと考えられます。

配当の権利確定日は3月末・9月末です。

株価推移

過去1年の株価チャート

新型コロナによる業績悪化の懸念から、2020年3月以降、株価は低迷しています。

以前は3,000円台後半〜4,000円台が定位置でしたが、現在は3,000円を割れた株価で推移しています。

過去10年の株価チャート

10年チャートで推移を見てみると、現在の株価は7年ぶりの安値水準であることが分かります。

3,000円割れは2016年以来です。

長期目線では買い時とも判断できそうな株価です。

三井住友トラストHD株の重要トピック

自社株買い

三井住友トラストHDは毎年自社株買いを実施しています。

自社株買い実施は2020年3月期までで6年連続。2021年3月期の実施は新型コロナの影響で発表されていませんが、業績予想通りの純利益(1,400億円)を確保できれば、自社株買いが実施されると予想されています。

規模は純利益の5~10%、金額にして70~140億円程度となるでしょう。

現金預金が豊富で一時的な業績悪化に対しての耐性は十分であり、これ以上現金を増やすよりも、株主に還元するという方針を発表しています。

今後も高配当が続く

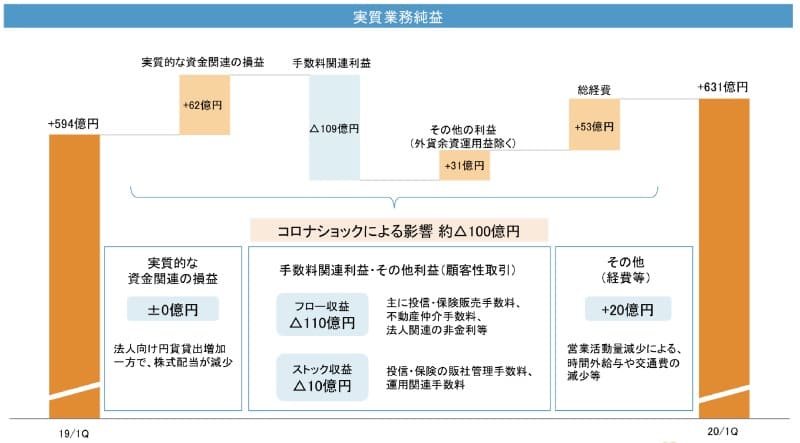

新型コロナの影響を受けた2021年度3月期の第1四半期は、当初の予想よりも業績が悪化せず、ほぼ業績予想通りの着地となりました。

一時的損益を除いた実質業務利益は631億円。年間予想の25%に達しています。

一方、純利益の進捗は20%と予想を下回りました。

これは政策保有株の売却が想定通り進まなかったためで、今後、期ズレでプラス要因となるでしょう。

コロナ禍でも十分な利益を計上できていることから、今後も高配当が維持されると予想されます。

かつては企業同士で株式を持ち合い、営業上の関係を維持・構築する株式持ち合いが慣例となっていました。そのような株を政策保有株と呼びます。

政策保有株は「物言わぬ株主」として企業統治に問題があるとされ、金融庁から上場企業に削減要請が2018年に出されました。

以降、各企業は積極的に売却を進めています。

与信費用下振れの予想

出資先の業績が悪化するなどして、貸付金の回収可能性が低下した際に計上するのが与信費用です。

新型コロナでは多くの事業者の業績が悪化しましたが、三井住友トラストHDは貸付先の業績悪化に応じ、300億円の与信費用を計上しています。

与信費用は純利益に対してマイナス要因となりますので、業績に大きな影響を与えます。

一方、貸出先の業績が回復すれば与信費用は取り崩され、純利益としてプラスに作用します。

三井住友トラストHDの与信費用は保守的に多く見積もられているため、与信費用が下振れ、純利益が増加することが期待されています。

三井住友トラストHDは買い?

配当目的の長期保有向き

配当利回り5%超えと魅力的な水準ですが、株価の変動率は低く、値上がり益を取りにくい銘柄です。

年単位で保有する前提で購入し、高い配当利回りの恩恵を受けるのが手堅い方法だと考えられます。

年間配当150円ですので、100株(およそ30万円)を5年保有すれば7万5千円。よほど急激な業績悪化が起こらない限り損失にはなりにくいと考えています。

直近は株価下落リスクも

9月23日、三井住友信託銀行の議決権の不適切集計が大きく報じられました。

日本経済新聞 – 三井住友信託、議決権集計 不適切処理を発表

これにより3,000円前後を維持していた株価は2,900円台前半まで下落。信託銀行の信用に関わる悪材料として市場に受け止められました。

今後もしばらく下落トレンドとなる可能性がありますので、短期売買の場合は購入を手控えた方が良さそうです。

罰則は無く、業績に対する実害は軽微であるものの、顧客離れによる信託業務の業績悪化が懸念されます。

目標株価3,916円 – アップサイド33.9%の強気

証券アナリスト13人の平均目標株価は3,916円と、現在の株価(約3,000円)からの上昇が予想されています。

強気の理由としては、保守的な与信費用、自社株買いの期待、業績下振れリスクの後退があります。

金利低下で金融関連銘柄の株価はふるいませんが、今後、株価の見直しが進めば、適正な株価まで戻るのではないでしょうか。

個人・法人の資産を預かり、管理・運用する業務を指します。土地・不動産・証券・相続など幅広い資産を扱い、運用で得た利益を出資者に還元する機能を持ちます。投資方法としてメジャーな投資信託も信託業務の一つです。