新型コロナで大打撃を受けた日本航空(JAL)の業績回復が鮮明だ。

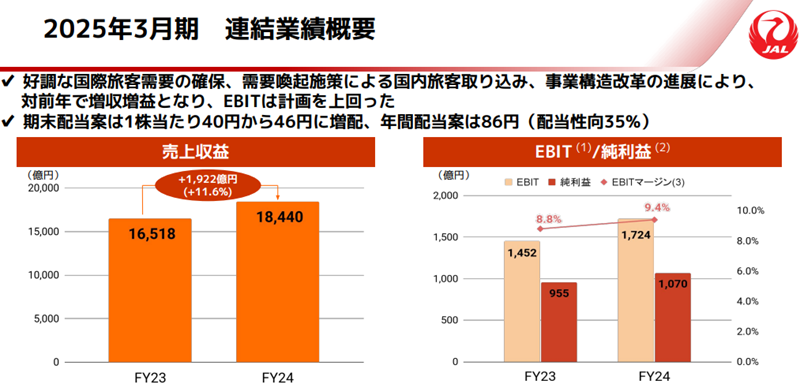

2025年3月期決算では、売上高が前年比+11.6%の1兆8,440億円、純利益も2桁成長を達成。

利益回復は道半ばであるものの、売上高は過去最高を更新した。

さらに、2026年3月期には純利益+7.4%増を見込み、傷んだ財務の正常化や株主還元強化、そして成長投資が再開できる局面となっている。

本記事では、JALの業績動向や株価の推移、今後の成長戦略に加え、配当や株価指標など投資判断に必要な情報を総合的に解説していく。

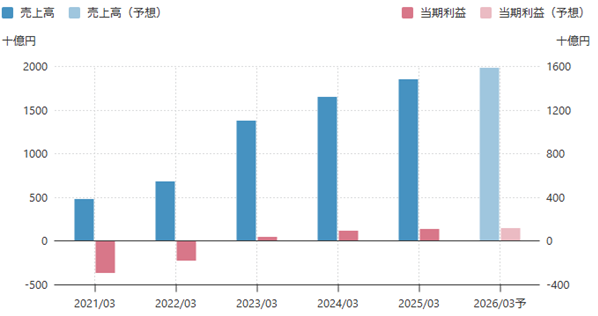

業績推移と今期見通し

過去最⾼売上を達成、利益は2桁成長

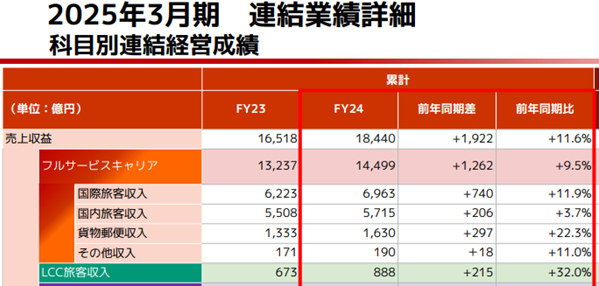

2025年3月期決算は売上が前年比+11.6%と大幅に増加し、1兆8,440億円となった。

これまで過去最高だった2008年の1兆7,350億円を上回り、過去最高を更新した。

JALは2020年度から国際会計基準(IFRS)に移行しましたが、売上認識に大きな差は無いため、単純比較しています。

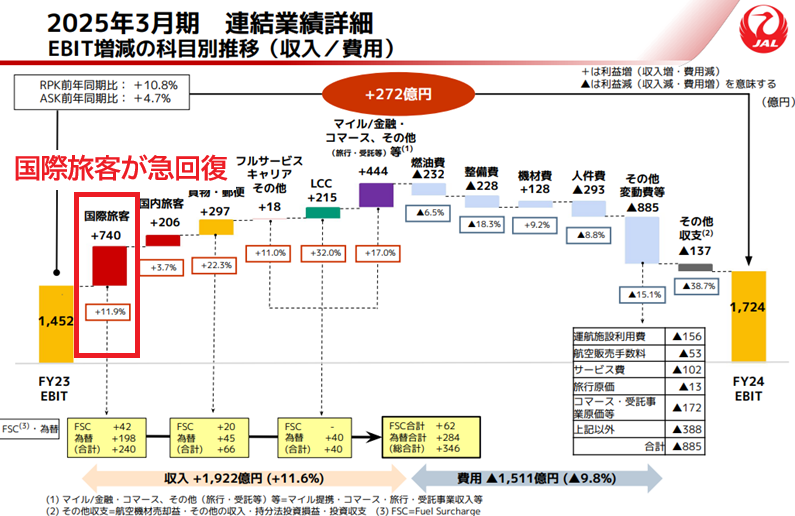

利益面では、利払い・税引前利益(EBIT)が前年比+18.7%の1,724億円、純利益が+12.0%の1,070億円となり、主要指標が軒並み2桁成長を記録している。

新型コロナの影響を受けて落ち込んでいた業績が回復軌道に乗っていることが伺える。

以下が過去5年間の業績推移と今期(2026年3月期)見通しだ。

配当増額で株主還元強化

好業績を受け、日本航空は2025年3月期の期末配当を従来の40円から46円に増額し、年間配当金は80円から86円へと引き上げた。

さらに、2026年3月期は中間46円・期末46円の合計92円への増配を予定している。

配当利回りとしては3%を超える水準となる(2025年6月10日時点、株価2,933円)。

配当性向は約38.3%と、安定配当を継続する上で無理のない水準であり、配当を重視する投資家にとっては魅力的に映る。

JALは株主還元に積極的な姿勢を示しており、業績の着実な回復に伴って今後も高水準の配当が継続されるだろう。

また、ライバルであるANAと比べても配当利回りの面で優位性がある。

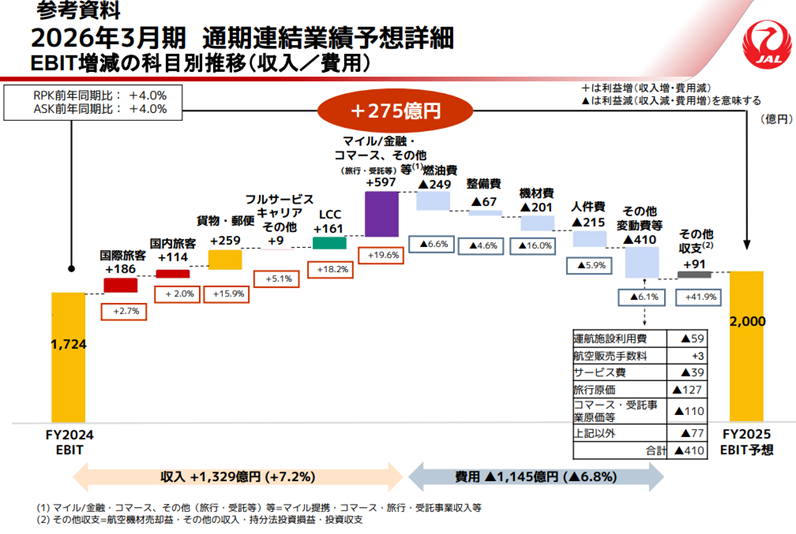

2026年3月期はさらに+7.4%増益へ

2026年3月期の業績予想としては、利払い・税引前利益2,000億円(前年比+16.0%)、純利益1,150億円(同+7.4%)が見込まれている。

国際線旅客の需要増、新機材導入による効率化、そして非航空事業の拡大などが増収増益の背景だ。

また、売上は小さいながらも貨物・郵便事業が+259億円の増益要因となり、航空事業の中では最も増益幅が大きい。

売上成長は前年比+15.9%と大きく伸びる見通しで、今後の成長をけん引することが期待される。

LCCやマイル・金融等の非航空収益部門も成長が続くと見られており、特にマイル・金融等は高い利益率で増益をけん引する。

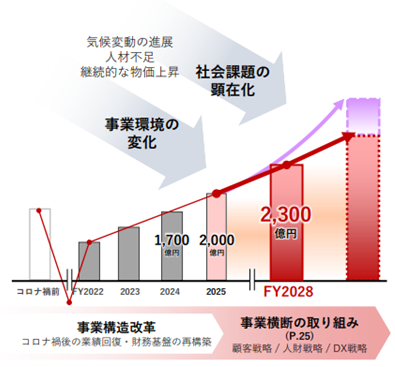

燃油費や為替といったコストリスクは残るものの、2028年度までにEBIT2,300億円という中期経営計画の進捗は順調だ。

業績好調の理由

国際旅客が急回復

訪日外国人の増加と日本発利用者が並行して回復したことで、旅客数は+14.4%と大幅増加した。

その結果、国際旅客収入は前年比+11.9%と急伸し、インフレによるコスト増を打ち返して増益が実現した。

有償旅客キロ数は前年比+14.4%で、羽田~ドーハの新規就航、A350‑1000や787‑9の導入による供給拡大が追い風になった模様だ。

これにより、フルサービスキャリア部門の利益は対前年+4.7%の1,111億円に拡大し、好調な国際旅客収益につながった。

ちなみに、2025年5月には成田~シカゴを新規就航させ、さらなる業績拡大につながるだろう。

LCC・貨物・非航空も好調

LCC部門も旺盛なインバウンド需要を取り込んで好調だ。

売上は前年比+32%、税引前利益は前年比2倍の29億円へ急増した。

LCCとは?

Low Cost Carrier(格安航空会社)の略。JALの場合はZIP AIR・SPRING JAPAN・ジェットスタージャパンの3キャリアを持っている。

貨物事業も、アジア→北米の高付加価値貨物が増加したことで売上+22.3%と大きく伸びた。

重量単価(円/kg)が国際貨物で+2.1%、国内貨物に至っては+30.6%と収益性が拡大している。

さらに、マイル・金融・コマース事業も前年比+17%の売上3,052億円となり、売上全体の15%超を占めるまでに成長している。

このように、航空事業だけに頼らない多様な収益源が業績を支えた。

原油価格下落で燃油費減少

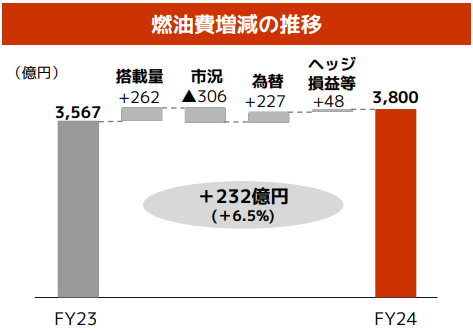

燃油費は3,800億円に達したが、前年比では+6.5%増にとどまり、売上の伸び率(+11.6%)を大きく下回った。

その結果として利益率が改善するに至っている。

燃油費が抑えられた主因は市況の改善だ。

原油価格が下落したことで燃料費単価が安くなり、前年の燃油費と比べて306億円分有利に調達できた。

搭載量増加と為替が費用増加の要因になったものの、全体としての費用増加は+232億円に抑えられ、利益改善に寄与した。

株価推移と現在の株価水準

株価は回復基調、年初来+18%超の上昇

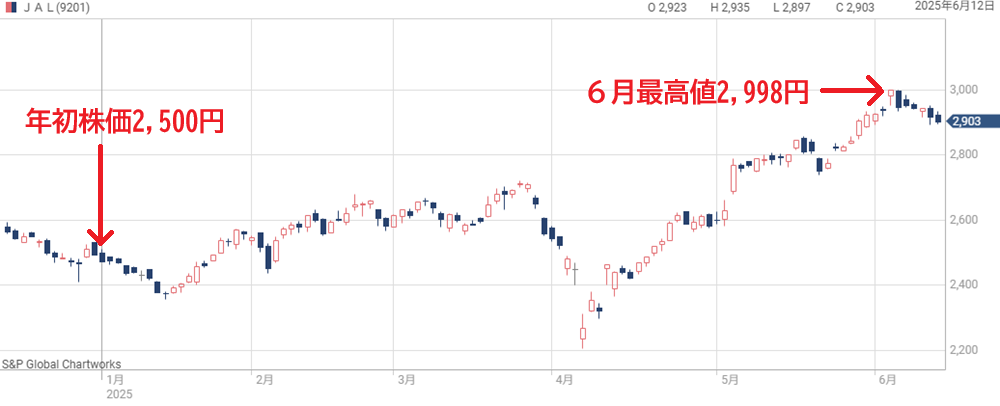

2025年に入り、JALの株価は堅調だ。

年初の株価は2,500円だったが、6月に年初来高値2,998円を記録し、回復基調が鮮明である。

年初来では18%超の上昇率で、日経平均の-4%と比べ好パフォーマンスだ。

4月以降の上昇の背景には、25年3月期の堅調な決算と、来期以降の見通し改善といった好材料がある。

見通しが崩れない限りは底堅い展開が期待できそうだ。

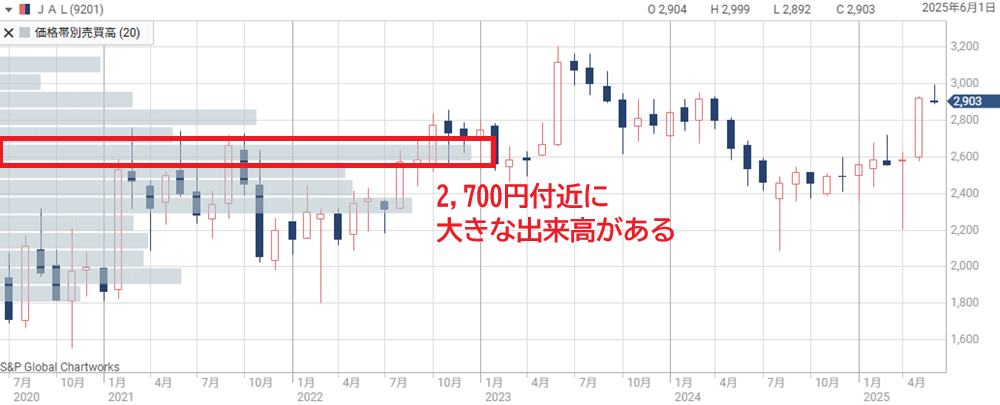

出来高と売買代金から見る投資家の関心

日々の出来高は100万〜300万株規模で推移しており、売買代金は平均50億円と活発だ。

特に年初来高値の更新時(6月4~5日)には1日あたり450万株超の取引が成立し、個人投資家や機関投資家から注目されていることが伺える。

この出来高は、2020年の新型コロナ前よりも2倍以上大きい水準だ。

業績が回復基調であることから、まだ安いと見て買いを入れている投資家が多いと考えられる。

短期的な下落リスクはあるものの、過去5年間の出来高は2,700円付近に集中しており、下値は限定的だろう。

アナリスト平均目標株価は3,300円台

証券会社11社の投資スタンスは強気が優勢だ。

中立スタンスは4社いるものの、総じて目標株価を引き上げており、全ての証券会社が目標株価3,100円以上を設定している。

最も強気なのはSBI証券の4,350円だ。

平均的な目標株価は3,300円台であり、現在株価2,900円に対して+15%強の上昇余地があると考えられている。

中長期目線の投資家にとっては買い時である可能性が高そうだ。

今後、高効率の機材導入やインバウンド需要などが追加材料となれば、アナリスト予想の実現性もさらに高まるだろう。

| 証券会社 | 投資スタンス | 目標株価 (変更前→変更後) |

|---|---|---|

| 大和 | 強気 | 3000円 → 3500円 |

| みずほ | 中立 | 2600円 → 3100円 |

| SMBC日興 | 中立 | 3050円 → 3400円 |

| 東海東京 | 強気 | 3300円 → 3500円 |

| JPモルガン | 強気 | 3100円 → 3400円 |

| ジェフリーズ | 中立 | 2900円 → 3100円 |

| SBI | 強気 | 3500円 → 4350円 |

| 野村 | 強気 | 3700円 → 3800円 |

| GS | 中立 | 3000円 → 3100円 |

| BofA | 強気 | 3000円 → 3100円 |

| UBS | 強気 | 3000円 → 3400円 |

PER・PBRは割安水準

日本航空の2025年6月時点の株価は約2,900円だが、これに対して2026年3月期の予想1株利益は263円だ。

したがって、予想PERは11.0倍と計算される。

11.0倍という予想PERは東証プライム平均の15倍程度よりも2割以上割安である。

外部要因に業績が左右されやすいという特有のデメリットはあるが、今後の業績回復を踏まえれば、十分割安な水準と言えるだろう。

新型コロナ前の業績に戻れば1株利益は350円に回復するため、業績完全回復の前提に立てば、今の株価は割安に映る。

また、純資産ベースの指標である実績PBRは1.3倍と、過度なプレミアムは付いていない水準と言える。

配当利回りは3%超え

業績回復で増配した一方、株価回復は遅れており、配当利回りは3%を超えた。

新型コロナ前の約2.5%と比べると2割ほど高い水準だ。

同業のANAの配当利回りは2.1%と、利回り面で大きな差が付いている。

JALはANAと比べて配当性向を高く設定しており、これが配当利回りの差として表れている。

近年は株主還元に積極的な銘柄が買われる傾向が強まっていることから、高い配当利回りが株価の支えとなるだろう。

事業環境と成長戦略

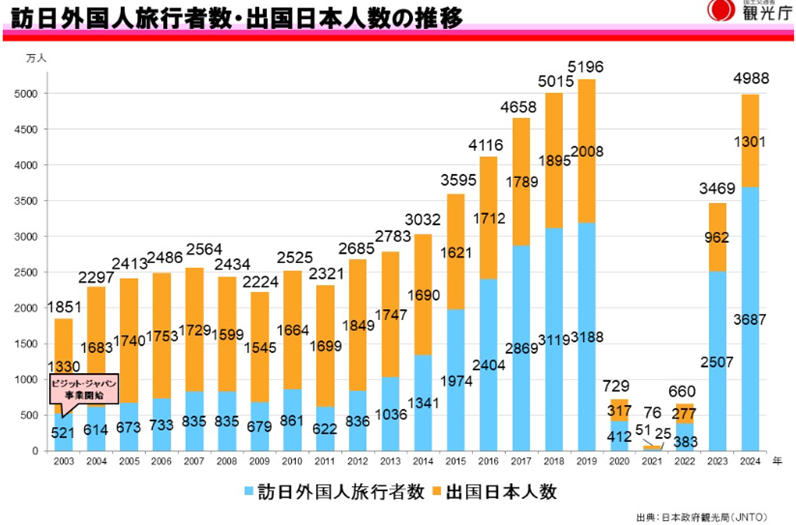

訪日外国人・出国日本人が急増

現在の日本では、航空会社の事業環境は良好だ。

新型コロナ以降、日本は出国・入国ともに激減し、2021年にはほぼゼロと言える水準にまで減少した。

しかし、その後は急回復しており、2024年にはコロナ前の2018年に迫る水準にまで回復している。

訪日外国人旅行者数+出国日本人数の合計は、2018年が5,015万人だったのに対し、2024年は4,988万人だった。

2025年1~4月は前年より20%以上増加しており、過去最高だった2019年を超える勢いである。

訪日外国人旅行者と出国日本人の増加に伴い、JALの業績も拡大することはほぼ間違いないだろう。

原油価格の低下で採算改善

2022年あたりは原油価格の上昇が業績悪化に拍車をかけた。

一時は原油価格が1バレルあたり120ドル超えるほどだったが、2025年6月時点では60ドル台で落ち着いている。

原油価格下落に伴い、航空燃料の価格も下落した。

これにより、航空機を飛ばすためのコストが安くなり、JALの収益性が改善している。

中東情勢の悪化などで再び上昇する懸念はあるものの、短期的な上昇で終わる場合が多い。

そのため、世界情勢が大きく悪化しない限りは高い収益性が確保できるだろう。

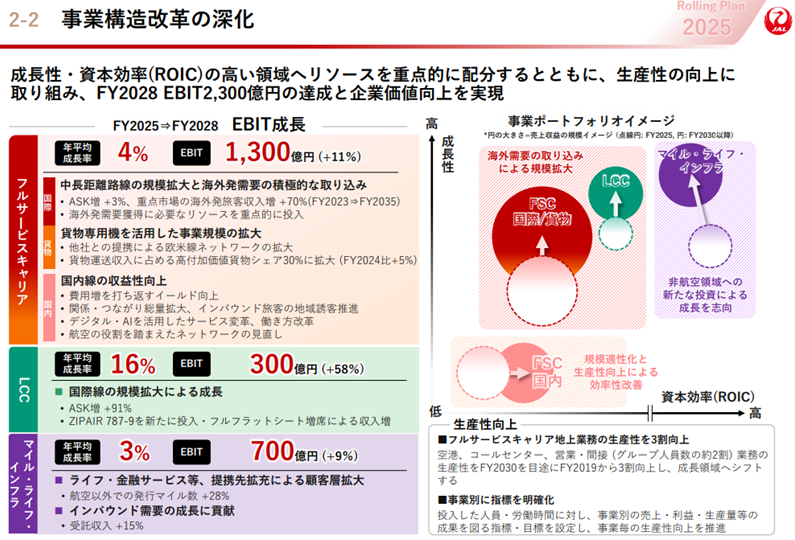

LCC・貨物・非航空領域で収益強化

今後の成長ドライバーとなるのは、LCC・貨物・非航空領域だ。

LCCは売上の年間成長率として16%を目標としており、3年後(2028年度)には利益300億円へ成長できると見ている。

新機材を投入することで燃油費を抑えつつ増席し、収入を増やすことを計画している。

マイレージサービスを核とした”マイル・ライフ・インフラ”セグメントも今後の成長が見込める事業だ。

既に売上3,000億円、単体での利益は400億円に迫っており、2025年度の利益は500億円を超える見通しである。

今後も成長が続き、2028年度の利益は700億円を超える見通しが立てられている。

EBIT2,300億円、純利益1,300億円へ増加

中期経営計画が達成されれば、財務・法人所得税前利益(EBIT)は2,300億円へ増加する。

その場合、純利益は1,300億円、1株利益換算で約300円の利益水準となるだろう。

新型コロナ前にはわずかに及ばないが、2018年3月期に迫る水準であり、株価回復に拍車がかかることが期待できる。

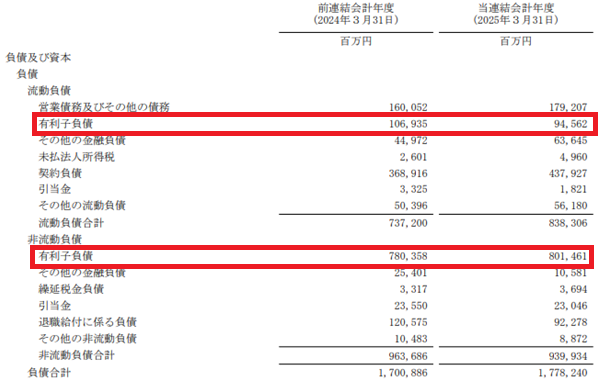

有利子負債が業績の重荷に

新型コロナ発生時には借り入れに頼らざるを得なくなり、有利子負債が急増した。

2025年3月末時点の有利子負債は、短期・長期合わせて約9,000億円に上る。

これに対する利息支払いは年間110億円にも達する。

利払いは純利益の1割にも相当する規模であり、業績の重荷であることは間違いない。

新型コロナ前の有利子負債が1,000億円程度、支払利息が10億円未満だったことを考えると、現在の有利子負債額と利息額は異常な水準だ。

今後、営業活動で得られたキャッシュフローの多くを有利子負債削減に投じる必要がある。

有利子負債が削減できれば、純利益ベースで最大100億円程度のプラス要因となるだろう。

今後の株価見通しと投資判断

業績回復に伴い株価上昇

今後の株価は上昇目線だ。

訪日外国人の増加を背景に航空需要が拡大し、売り上げが伸びていくだろう。

利益面では、新機材の導入による燃費改善、利益率の高い非航空領域の拡大がプラス要因となる。

これらを踏まえると、業績回復の可能性は高く、それに伴って株価は上昇トレンドを描くと予想している。

自社株買いが上昇を後押し

業績回復に伴い、自社株買いを強化していくと考えられる。

新型コロナの際には新株発行で資金を賄ったが、既存株主に対しては株式価値の希薄化で負担をかけた。

新型コロナ前の発行済株式数は3億3,700万株だったのに対し、現在は4億3,700万株と、1億株増加している。

この増加分をこれから自社株買いで市場から吸収し、株主に報いるのが筋だろう。

そのため、業績回復で生じた余剰資金が自社株買いに投入され、株価上昇の一因になることが期待される。

株価3,600円を予想

中期経営計画達成を前提とすれば、株価は3,600円が目指せるだろう。

1株利益300円にPER12倍をかけて株価3,600円と計算できる。

PER12倍は航空関連としてやや強気の水準だが、業績拡大の期待感によって、高い株価水準が許容されるだろう。

新型コロナ前の業績まで回復し、増加した株式を自社株買いで買い戻せば、株価4,000円を視野に入る。

アナリストの強気スタンスが追い風に

JALをカバーしているアナリストは強気に転じつつある。

全アナリストが目標株価として3,000円以上を設定しており、3,000円回復は既定路線とすら言えるだろう。

目標株価の平均が3,400円付近であることを踏まえれば、現在の2,900円からは2割弱の上昇余地があると言える。

また、アナリストの強気スタンスが機関投資家の買いを強めることも期待できるだろう。

投資のプロからの評価改善が中長期的な株価上昇につながると考えている。

株価2,000円台は買い水準

一定のリスクはあるものの、中長期の見通しを踏まえれば株価2,000円台は魅力的な水準だ。

業績回復の途上であるにも関わらずPER11倍など株価指標は低い。

また、配当利回りは3%を超えており、インカムゲイン目的としても十分買える水準である。

短期リスクとしては燃料価格・為替変動・国際情勢などが挙げられるが、これらを許容できる投資家には押し目買いの好機と言える局面だ。

まとめ

日本航空の株価は、業績回復とともに上昇基調を強めつつあり、2025年6月時点で年初来+18%超と日経平均を大きく上回るパフォーマンスを見せている。

業績では国際線需要の拡大、LCC・非航空事業の成長、原油安によるコスト改善が進み、2026年3月期のさらなる増益が視野に入った。

配当利回りは3%超、PERは11倍台と、バリュエーション面では割安感がある。

アナリストも強気の見方を示しており、短期的なリスクはあるものの、中長期では株価3,600円〜4,000円の実現も現実的だと考えられる。

総合的に判断して、現在の株価水準は買い時と判断できそうだ。

JAL株は、安定したインカムゲインと将来のキャピタルゲインの両面を狙える銘柄として注目に値すると考えている。

予想PER=株価2,900円÷1株利益263円≒11.0倍