(2026年2月13日)2025年度通期決算を受けて記事をアップデートしました。

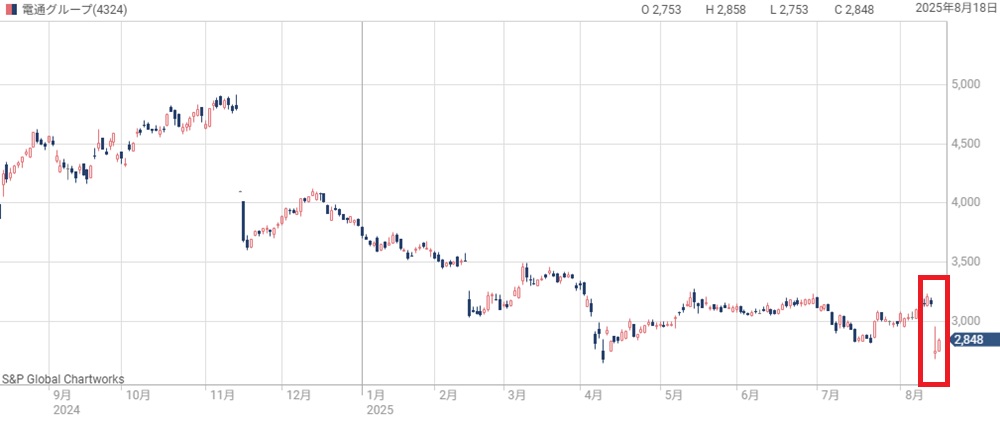

国内で広告最大手である電通グループの株価が、この1年弱で大きく下落している。

1年前まで4,800円を超えていた株価は、直近で2,800円台にまで落ち込み、およそ4割の下落率だ。

下落の背景には、海外事業の不振と巨額の減損損失がある。

2013年以降に150社以上を買収したものの、経営統合が遅れ、2020年以降に8,000億円もの減損損失を計上した。

一方、株価はコロナショック時に並ぶ安値圏に沈んでおり、逆張り投資家にとっては投資の好機になり得る。

果たして、電通の株価急落は長期停滞の始まりなのか、あるいは再成長に向けた一時的な業績悪化なのか。

本記事では、株価急落の経緯と業績悪化の原因、そして今後の株価回復シナリオまでを詳しく解説する。

1年弱で株価4割下落

株価4,800円→2,900円へ下落

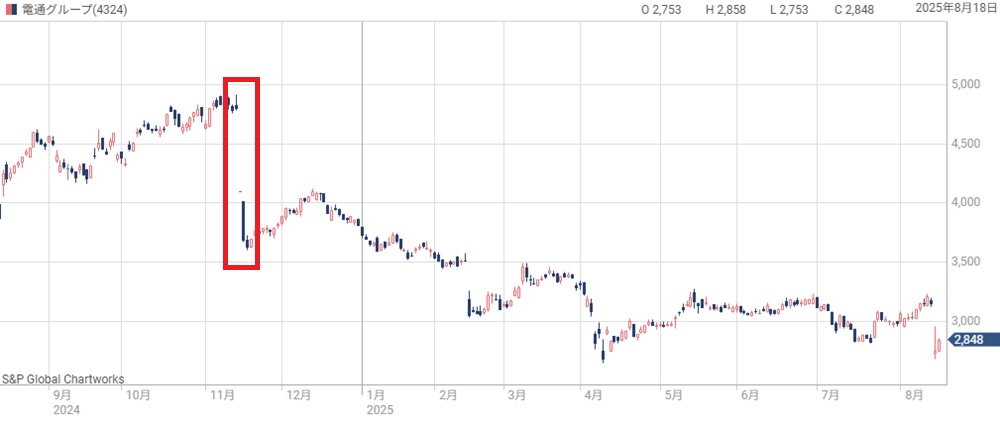

電通グループの株価は、2024年11月に4,910円まで上昇していた。

しかし、その後は下落基調が続き、2026年2月時点で2,900円前後で推移している。

1年あまりで約4割の下落であり、投資家心理の悪化が明白だ。

業績見通しの下方修正、不採算事業売却の遅れ、のれん減損などネガティブ材料が連続し、株価下落につながっている。

株価急落の要因

下落の主因は海外事業の失速と、それに伴う減損損失である。

まず、2024年11月に通期予想の下方修正が発表され、失望売りを招いた。

さらに、2024年度通期決算で-2,100億円の減損損失を発表し、純利益が-1,900億円の赤字転落となった。

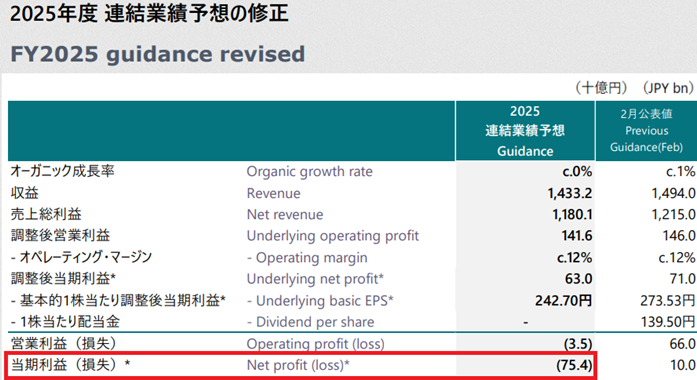

さらに、2025年8月にも減損860億円を計上し、2025年度も純利益-754億円の赤字へ転落。

度重なる巨額損失により投資家の投げ売りが相次いだ。

結局、2025年度は純利益が-3,276億円という過去最大の赤字に沈みました。

コロナショック以来の安値水準

現在の株価は2,800円台と、コロナショック直後に並ぶ水準にまで下落している。

これは業績悪化を織り込んだ結果であり、ネガティブ要因はおおよそ株価に反映されたと言えるだろう。

つまり、足元の株価は悪材料出尽くしの段階に差し掛かっている可能性がある。

加えて、国内事業は9四半期連続で増収を達成するなど底堅く、日本市場での基盤は健在である。

海外構造改革の効果が2026年以降に発現すれば、業績回復とともに株価のリバウンド余地がありそうだ。

コロナ危機時と同様に、今回の安値圏も長期投資家にとって仕込み場となり得る。

株価下落の経緯

【2024年11月】海外事業の悪化で下方修正

2024年11月14日、電通グループは通期の純利益予想を従来の367億円から235億円に下方修正した。

前期が-107億円の赤字だったこともあり、業績回復への期待を裏切られた格好だ。

この下方修正を受け、市場はストップ安の売り気配で反応し、わずか2日で1,000円超の下落幅を記録した。

下方修正の主因は、海外事業においてCXM(顧客体験マネジメント)の成長が想定より鈍かったことにある。

これは、数千億円を支払って手に入れた海外子会社が成長できていないことを示しており、減損損失の可能性が当時から囁かれていた。

【2025年2月】海外事業で減損、通期-1,900億円の赤字

2025年2月に発表された2024年12月期の通期決算は、市場に大きな衝撃を与えた。

電通グループは海外事業で巨額の減損損失を計上し、最終損益は-1,900億円超という赤字に転落したのである。

主因はCXM(顧客体験マネジメント)と呼ばれる領域の成長鈍化や採算悪化にある。

2024年11月時点では黒字予想だっただけに、わずか3ヵ月での急転直下の巨額赤字は多くの投資家にとって想定外だった。

決算発表直後から株価は売り優勢となり、一時は3,000円付近まで値を下げた。

国内事業は好調を維持していたが、海外不振がそれを完全に相殺し、全体では大幅な赤字決算となった格好だ。

ただし、当時は一過性損失という楽観もあり、株価は1ヵ月程度で決算前の水準まで回復した。

【2025年8月】再びの減損損失、通期-736億円の赤字予想

2025年8月14日、電通グループは再度の業績予想の下方修正を発表した。

内容は、のれん減損860億円を再認識し、通期の純利益予想を+100億円から-754億円の赤字へと下方修正したというものだ。

これに対応して中間配当が見送り、期末配当も未定となった。

衝撃的な決算見通しの下方修正が繰り返されたことで、業績悪化→減損 の悪循環が意識され、株価はコロナショック時の安値水準に並ぶまでに売られてしまった。

【2026年1月】海外事業の売却が頓挫

2026年1月14日は日経平均が史上最高値を更新する中、電通は数少ない急落銘柄となった。

原因は、イギリス子会社の売却が頓挫したことだ。

報道でははっきり書いていませんが、売却を計画していた子会社は「Dentsu International」(元イージス・グループ)だと思われます。

2025年8月にこの売却案件が報道され、重荷だった海外事業が整理されることに期待が高まった。

売却が報道された翌日の株価は10%超の上昇になったほどだ。

ところが、この期待の売却案件が買い手の撤退で頓挫した。

しかも、電通経営陣は売却をあきらめ、自力で再建する道を選ぶという。

不採算の海外事業を今後も抱えるリスクが高まり、株価は10%以上の急落となった。

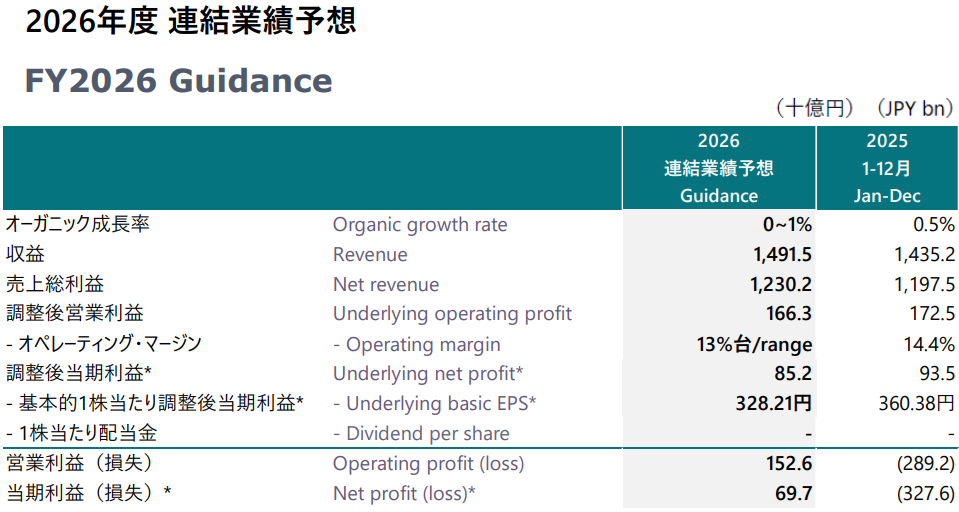

【2026年2月】2025年度が過去最大の赤字

2025年度は元イージス・グループの減損損失として3,900億円を計上することとなった。

その結果、通期純利益は-3,276億円という過去最大の赤字に沈んだ。

しかし、株価の下落は限定的で、いったん悪材料の出尽くしとの見方がある。

多額の減損損失を計上したことで、2026年以降の損失の可能性が小さくなったためだ。

決算翌日は一時上昇する場面もあった。

2026年12月期は黒字転換の見通しを示しており、株価の支えになった模様だ。

もっとも、これまで下方修正を幾度となく発表した前科があるだけに、様子見している投資家も多そうだ。

業績悪化の原因は?

海外CXM(顧客体験マネジメント)事業が悪化

電通グループの業績悪化の原因となったは、海外のCXM(顧客体験マネジメント)事業だ。

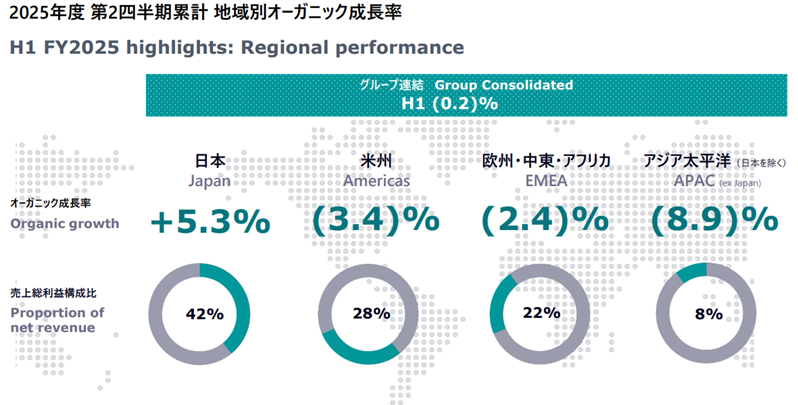

2024年11月、米州、EMEA(ヨーロッパ・中東・アフリカ)、APAC(アジア太平洋)においてCXMの成長が想定を下回ったと公表し、通期業績予想を下方修正した。

CXM(顧客体験マネジメント)とは?

広告を出すだけでなく、その後の購買・利用・アフターサポートまで顧客に提案するサービス。たとえば、家電をネットで購入した顧客に対して、設置サービスや延長保証を案内し、利用後にはメンテナンス方法の動画を配信する、といった一連の体験をつなげて提供するのがCXMです。

もともと、DX需要の追い風で収益拡大が期待された領域である。

ところが、景気減速や企業のIT投資抑制が影響し、成長スピードが鈍化した。

電通は買収によって海外事業を拡大してきただけに、その失速はグループ全体の収益計画に直結する痛手となった。

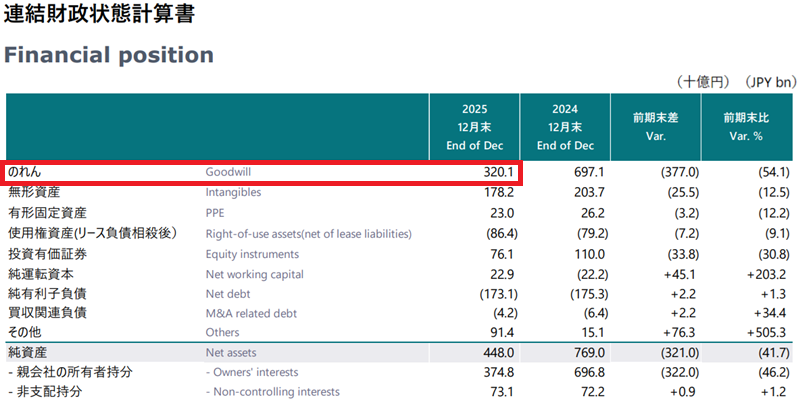

買収戦略が裏目、多額の減損損失

電通は2013年に約4,000億円を投じて英イージス・グループを買収するなど、M&Aで海外事業を拡大してきた。

しかし、巨額の買収によりリスクが膨らんでいた。

のれん残高が膨張し、業績悪化時の減損リスクが付きまとうようになったのだ。

成長が続いていれば問題はなかったが、コロナ禍特需の反動でデジタル広告需要が鈍化し、またCXMの案件性質も短期化したため、買収した子会社の収益性が低下した。

従来のCXMは年単位の大型契約が中心でしたが、2023年以降は景気減速を背景に、数ヵ月単位の短期案件が増加しました。広告予算削減のため、必要な時だけ外部ベンダーを使う傾向を強めているようです。

結果として、子会社の長期的な収益見通しが低下し、のれんの価値を一部取り崩す形で巨額の損失を計上することとなった。

積極的な買収戦略が裏目に出た格好である。

東洋経済「電通が約4000億円で英広告大手買収」

金利上昇が減損損失の一因

巨額減損の背景には、金利の変化もある。

電通は海外企業買収で膨大なのれんを計上しており、その残高はピーク時に8,000億円超に達した。

のれんは買収対象の将来の収益力を前提にした資産であるが、金利上昇により割引率が高まれば、将来得られる利益の現在価値が目減りする。

その結果、会計上は減損損失を認識せざるを得なくなるのだ。

将来の利益と金利上昇の関係

企業の将来利益は「現在価値」に換算して評価されますが、将来のお金の価値は金利に応じて今より小さく見積もられます。例えば5年後に100万円を得られるとしても、金利1%なら現在価値95万円、金利5%なら現在価値78万円に目減りします。

つまり金利上昇は将来利益の価値を押し下げ、資産評価を低下させます。

特に米州や欧州の子会社は成長鈍化に直面し、そこへ金利上昇が重なったことで減損が膨らんだ。

つまり、事業の成長停滞とマクロ環境の逆風が二重に響き、業績悪化につながったのである。

新型コロナ特需の反動、グループ統合遅れも背景

業績悪化の背景には、コロナ禍で一時的に膨らんだ需要の反動減もある。

巣ごもり需要やEC拡大を背景にCXM事業は一時的に急成長したが、2023年以降はその反動で成長率が鈍化した。

また、海外で買収したグループ会社の統合が遅れたこともマイナス要因だ。

各地域での経営体制やサービスモデルがバラバラに残り、シナジー創出が遅れていた。

一方、フランスのライバル企業であるピュブリシス・グループは一気通貫の広告サービスで強い競争力を発揮し、グループ各社がバラバラに対応する電通は競り負けているようだ。

500億円の構造改革費用

こうした状況を踏まえ、海外事業の再建に向けて構造改革を打ち出した。

2025年には全体で約500億円規模の費用を計上する見込みで、その中心は人員削減と事業拠点の整理である。

すでに、グローバルで約3,400人、全社員の8%に当たる人員を削減する方針が発表されている。

これにより2027年には年間520億円のコスト削減を見込む。

短期的には利益を圧迫するものの、中期的には収益性改善に寄与すると説明されている。

構造改革が計画通り進むかどうかが、今後の株価回復のカギとなるだろう。

業績回復の見通しは?

巨額損失は一過性

2024年から2025年にかけて計上した巨額の赤字は、主にのれんの減損によるものだ。

減損は一度限りの処理であり、継続的に利益を圧迫するものではない。

そのため、今期の巨額赤字は電通グループの収益力が消失したわけではなく、会計上の調整が一度に表面化したと見ることができる。

投資家にとって重要なのは、この損失が将来のキャッシュフローの流出を伴わない点だ。

基礎的な収益力に大きな毀損がない限り、翌期以降は利益の正常化が期待される。

主力の日本は業績好調

電通グループの屋台骨を支えるのは国内事業である。

2025年上期においても、日本は売上総利益の42%を占め、利益成長率は+5.3%と堅調であった。

国内市場ではデジタル広告需要が引き続き拡大しており、特に大手消費財メーカーやIT関連企業からの新規案件獲得が多いようだ。

その結果、日本事業は9四半期連続でプラス成長を実現しており、世界的に見ても稀有な安定成長市場となっている。

海外事業の不振が注目される中で、国内業績はグループ全体の土台として機能しており、株主にとっては安心材料である。

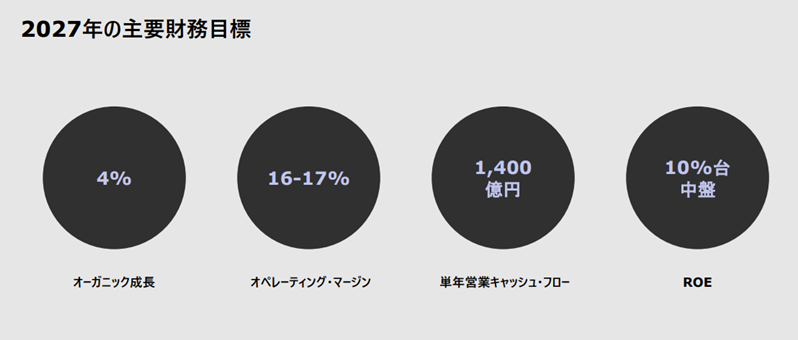

海外は構造改革で再成長目指す

電通は収益改善を実現するため海外事業の大規模な構造改革に着手した。

その柱は、人員削減と拠点統合による固定費削減である。

具体的には、グローバル全体で約3,400人、全社員の8%に相当する人員を削減し、非効率な拠点の整理・統合を進める。

これにより、2027年には年間520億円のコスト削減を見込んでおり、営業利益率を16〜17%へ引き上げることを狙う。

短期的には500億円規模のリストラ費用を計上するため収益を圧迫するが、中期的には利益体質改善に向かうだろう。

改革計画が着実に進めば、海外事業も再び成長軌道に戻る可能性がある。

(2026年1月14日追記)イギリス子会社の売却頓挫により、構造改革の期待が一気に後退しました。新たな売却先を探すにしろ、自前で立て直すにしろ、海外事業の改善にはさらに時間を要することになりそうです。

来期は業績回復へ

2025年12月期の赤字は、主として一度限りの減損損失によって生じたものである。

したがって、翌期以降はこの損失が剥落することで、業績は自然回復へ向かうだろう。

実際、会社側は2026年12月期は697億円の黒字回復を見込む。

短期的には市場の信頼を取り戻すため、四半期ごとに安定的な利益を示すことが重要となる。

さらなる損失発生の恐れも

一方で、リスク要因もまだ残っている。

2026年末時点で電通グループののれん残高は3,200億円に上り、依然として巨額だ。

世界景気が減速し、海外子会社の収益が計画を下回れば、再び減損リスクが浮上する可能性は否定できない。

2025年度に約4,000億円の減損損失を計上したため、のれん額は以前から半減し、減損リスクは大きく減りました。

特に、欧州やアジア新興国は景気変動の影響を受けやすく、CXMの短期案件化も収益の安定性を損なう要因となっている。

投資家にとっては、短期的な赤字解消だけでなく、中長期的に減損リスクが解消されるかを見極めることが重要である。

再び巨額減損が発生すれば市場の信頼がさらに失われ、株価は安値を更新することになりかねない。

今後の株価見通し

短期的には不透明感強く、上値重い

短期的には、株価は厳しい展開が続きそうだ。

2024年12月期、2025年12月期と巨額減損を計上したことで、3年連続で最終赤字となった。

これにより、投資家は業績の不安定さを意識せざるを得ず、買いの動きは限られるだろう。

また、配当についても通期で無配となり、配当目線での魅力も損なわれた。

配当目当ての長期資金が入りにくい状況下では、短期的に株価が上値を追う材料は乏しい。

業績回復に伴い株価回復

もっとも、業績悪化の大部分は会計上の減損損失に起因している。

来期以降はその影響が剥落するため、買いを検討している投資家にとっては、買い場となるだろう。

特に、国内事業は9四半期連続で成長を続けており、安定性が高い。

海外では3,400人規模の人員削減や拠点整理といった構造改革を進めており、2026年以降は収益改善効果が期待できる。

2025年に業績底打ちし、2026年から回復軌道に乗れるかどうかが今後の重要なポイントとなる。

もし、中期的に安定成長が確認されれば、株価は業績回復を先取りする形で反転上昇するだろう。

ROE15%達成で株価4,000円台回復

中期経営計画では、2027年度にROE(自己資本利益率)を”10%台中盤”に引き上げることが目標とされる。

2025年6月末時点の株主資本は約6,500億円であり、仮にROE15%を達成できれば純利益は975億円となる。

この場合の1株利益(EPS)は約366円となる。

電通の業績安定時のPERは12倍程度であったため、PER12倍を前提にすれば、株価4,392円が妥当水準として計算される。

妥当株価=366円(EPS)×12倍(妥当PER)=4,392円

現在の株価は2,800円付近にとどまっているが、もし計画通りに収益性を高めることができれば、株価4,000円台への回復も現実的だ。

ただし、このシナリオはあくまで構造改革の成果が顕在化することが前提である。

再度の減損や海外事業の不振が続けばさらなる株価下落もあり得るだろう。

投資家はリスクとリターンを天秤にかけながら、中期的な視点で同社の業績回復を見守ることになる。

まとめ

電通グループの株価は、わずか1年弱で4,800円から2,900円台へと大きく下落した。

その背景には、海外事業の不振と巨額の減損損失があり、特にCXM事業の成長鈍化が直接的な原因となった。

加えて、過去の大型買収で積み上がったのれんが金利上昇などを要因に一気に毀損したことで、数千億円規模の大幅赤字に沈んだ。

しかし、主力の国内事業は好調を維持しており、収益基盤は健在だ。

海外でも人員削減や拠点整理といった大規模な構造改革が進められており、中期的には収益性の改善が期待される。

減損が一過性であることを考慮すれば、来期以降の黒字回復が期待できる。

経営陣が掲げるROE15%という目標を達成できれば、株価は4,000円台への回復余地を持つ。

その点、上昇余地が大きく逆張り投資家にとって株価2,000円台は絶好のエントリーポイントとなり得るだろう。

今後は、リスクとリターンを見極めながら中期的な視点で投資を行うべき銘柄だと考えられる。

株価下落の経緯をチャートともに時系列で振り返ります。