牛丼チェーン「すき屋」を展開するゼンショーホールディングス(以下、ゼンショーHD)が絶好調です。

値上げにも関わらず客数が伸び、営業利益は2.4倍の217億円に拡大。

今期(2024年3月期)はさらに好調の見通しで、営業利益510億円まで増加する予想となっています。

業績好調を受けて株価は9,000円を突破し、上場以来の高値を更新しました。

その後は反落気味ですが、今後の期待感は高く、6,000円台の高値を維持しています。

なぜ、ゼンショーHDの株価はこれほど好調なのでしょうか?

また、株価はどこまで上がるのでしょうか?

本記事では、ゼンショーHDの株価が上昇した6つの理由について解説した上で、今後の株価予想について考察します。

詳細については後述しますが、2025年あたりで株価7,000円を予想しています。

目次

ゼンショーHDの株価推移

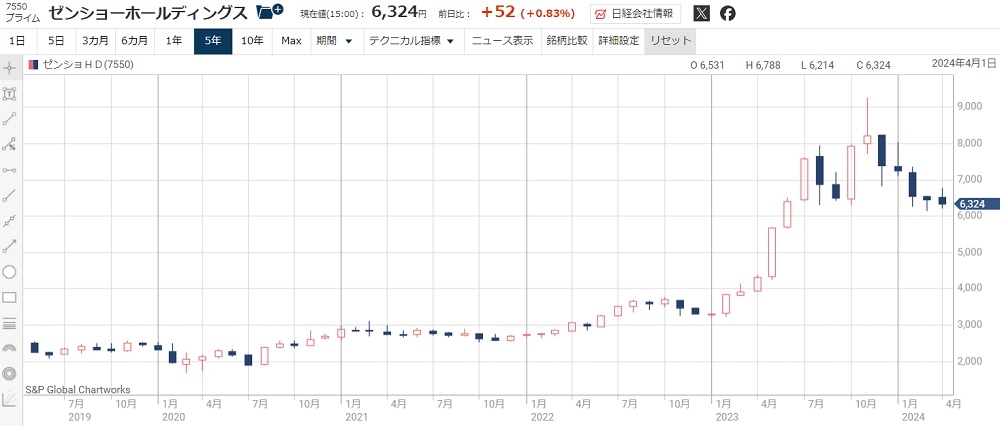

過去5年間の株価推移

まず、これまでの株価推移を振り返ってみましょう。

以下が過去5年間の株価推移です。

2019年までは株価低迷

新型コロナが発生する以前の2019年まで、ゼンショーHDの株価は停滞していました。

背景には、人件費の高騰や、円安による原材料価格の上昇があります。

また、消費増税による利益率低下も懸念されていました。

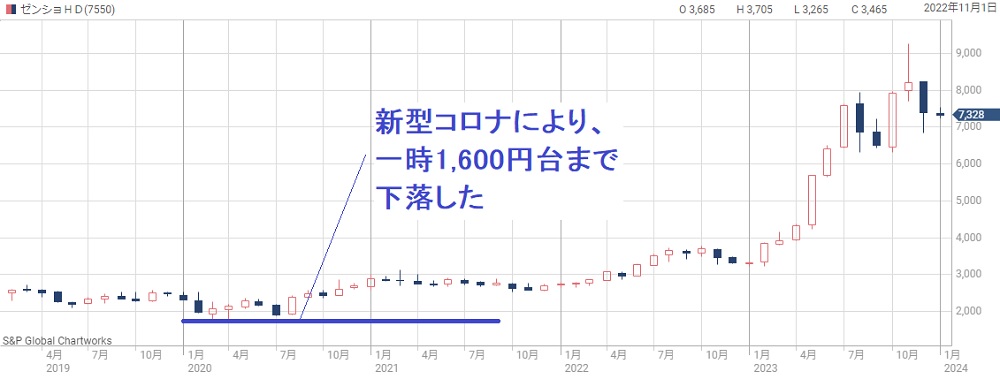

新型コロナで1,600円まで下落

新型コロナが発生した当時は株価1,600円台まで下落しました。

下落の理由は、緊急事態宣言を受けた営業自粛です。

しかし、再開後は業績回復力が評価され、株価は上昇。

2020年末にはコロナ前の高値を突破し、それ以降は上昇トレンドが続いています。

業績回復で株価は過去最高値に

2022年には外食産業全体が回復に向かい、ゼンショーHDの株価も上昇しました。

人件費・原材料費の高騰はあったものの、値上げや客数増加で跳ね返すことに成功。

また、世界が不況に陥る中、業績安定の内需株としても注目されました。

業績は過去最高を更新し、株価は9,000円を突破するまでに上昇しています。

これは上場以来の最高値です。

それでは、次の章からゼンショーの株価が上昇した理由を解説していきます。

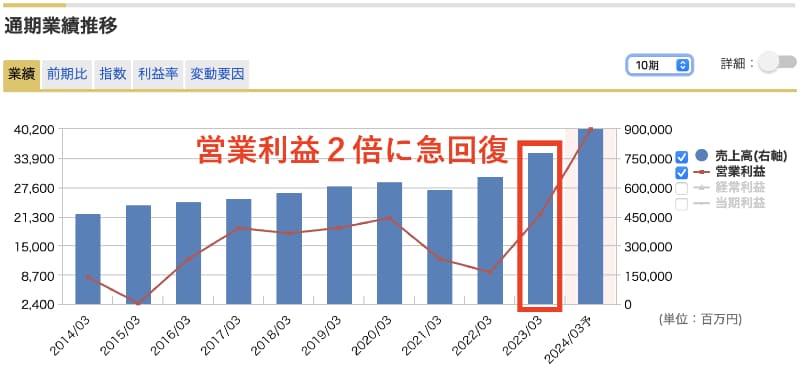

理由① 営業利益が2倍に増加

効率化・値上げで利益増加

2023年3月期は営業利益2倍を達成しました。

前年の営業利益が92億円だったのに対し、2023年3月期は217億円となっています。

人件費の高騰、原材料費の高騰、水道光熱費の高騰があったものの、経費削減や値上げで補うことに成功しました。

結果、コロナ前と同水準の利益まで回復しています。

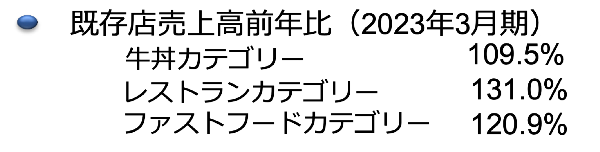

レストラン・ファストフードが急回復

特に回復が大きかったのがレストランとファストフードです。

レストランカテゴリーの売上は前年比1.3倍、ファストフードカテゴリーは1.2倍に伸びました。

外出の機会が増えたことで、複数人で利用する業態が大きく回復しています。

2024年3月期はさらに営業利益2倍

92億円→217億円と営業利益2倍を達成しましたが、今期はさらに510億円に伸び、2年連続で営業利益が2倍となります。

つまり、わずか2年で営業利益が4倍になる計算です。

これほどの急成長の要因は、行動制限の撤廃、商品値上げの成功、海外での急成長があります。

- 行動制限の撤廃・・・1グループあたりの人数が増えたことで売上が増加

- 商品値上げの成功・・・原材料/人件費上昇に値上げが追い付き利益増加

- 海外での急成長・・・海外1万店を突破し売上成長率は年間+30%

①については一過性ですが、②と③については今後も成長要因となるでしょう。

そのため、ゼンショーの株価は高い水準でも許容されています。

理由② 値上げの浸透

主力のすき屋で価格改定

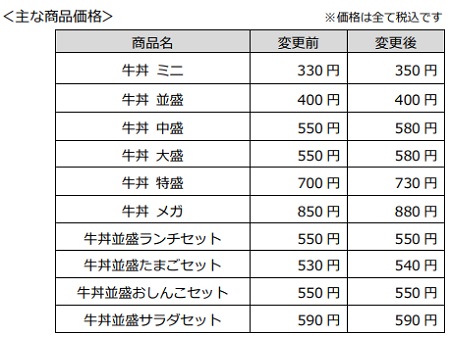

すき屋は2023年2月に牛丼の値上げを実施しました。

値上げ幅は10~40円で、2021年12月以来、1年2ヵ月ぶりの値上げです。

以下が主な商品の変更前・変更後の価格です。

すき屋「一部商品価格改定のお知らせ」

顧客離れは起きず、客数増加

値上げに伴い、顧客離れが懸念されました。

しかし、客数は減るどころか増加しています。

値上げ翌月(2023年3月)は前年比+8.5%、翌々月(2023年4月)は+13.9%の増加率となっています。

すき屋は集客力が高く、消費者が値上げを受け入れた結果だと言えるでしょう。

売上についても、2023年3月は前年比+14.6%、4月は+23%と大幅増収となっています。

| 月 | 売上高 (前年同期比) | 客数 (前年同期比) |

|---|---|---|

| 2022年10月 | 112.1% | 99.5% |

| 11月 | 112.2% | 99.2% |

| 12月 | 106.1% | 96.5% |

| 2023年1月 | 109.3% | 103.7% |

| 2月 ※値上げ実施 | 110.8% | 105.4% |

| 3月 | 114.6% | 108.5% |

| 4月 | 123.0% | 113.9% |

2024年4月にも値上げ実施

継続したインフレを受けて、2024年4月にも値上げを実施しました。

牛丼チェーンのすき家は4月3日午前9時から、主力の牛丼の「並盛」など約3割のメニューを値上げする。値上げ幅は10~50円で、牛丼の「並盛」は30円高い430円になる。

引用:日本経済新聞「すき家、商品3割値上げ 7%加算の深夜料金も導入」

主力メニューである牛丼並盛は400円→430円となるので、値上げ率は7.5%です。

全体の3割のメニューに対して値上げするとあるため、売上の増加率は2.25%となります。

利益率は1%・2%を争う世界のため、相当な利益改善が見込めるでしょう。

理由③ 原価率と経費が改善

原価率が-0.4%の改善

原価の上昇を価格転嫁できたことで、原価率が改善しました。

2022年3月期には47.2%の原価率だったのが、2023年3月期には46.8%に低下しています。

比率としてはわずか0.4%ですが、営業利益換算では30億円以上の改善なので、+30%もの増益要因となっています。

販管費は-1%の改善

また、販管費についても、51.4%から50.4%と、1%もの改善に成功しました。

金額換算では80億円近い増益要因です。

販管費の効率化だけで2022年3月期の営業利益(92億円)と同等の利益を確保しています。

これらの結果、営業利益が217億円と、前年比2倍超もの増益が実現しました。

理由④ 2024年3月期は過去最高業績

営業利益510億円に増加

今期も業績好調が続きます。

2024年3月期の業績予想は、売上が9,600億円(前年比+23%)、営業利益が510億円(前年比+135%)となっています。

実現すれば過去最高の業績です。

業績予想を発表後、株価は5,000円突破

業績予想が発表された後、株価は急騰しました。

発表前は株価4,400円ほどでしたが、発表後の2営業日で5,400円付近まで上昇しています。

株価+1,000円という上昇幅で、100株持っていただけでも+10万円の含み益です。

理由⑤ ロッテリアの買収

ハンバーガー店358店舗を獲得

2023年2月16日にハンバーガーチェーン「ロッテリア」の買収を発表しました。

ロッテリアは国内で358店舗を運営しています。

これらの店舗を傘下に収めたことで、食材調達・物流・店舗運営を効率化することができます。

ロッテリアは「一人負け」

ロッテリアはバーガー店で国内3位の規模ですが、売上げも店舗数も落ち込んでいます。

2019年度の売上げが242億円だったのに対し、2021年度は219億円となっています。

店舗数についても、384店舗から358店舗に減少しました。

一方、トップのマクドナルド、2位のモスバーガーの成長は止まっていません。

店舗数についても、マクドナルドは約3000店舗、モスバーガーが約1300店舗と数倍の差があります。

つまり、ロッテリアはハンバーガーチェーンの中で「一人負け」の状態です。

以下がロッテリアの業績推移です。

| 決算末日 | 売上 | 純利益 | 店舗数 |

|---|---|---|---|

| 2022年03月31日 | 219億円 | 7億5600万円 | 358 |

| 2021年03月31日 | 206億円 | ▲4億5000万円 | 376 |

| 2020年03月31日 | 242億円 | 100万円 | 384 |

| 2019年03月31日 | – | 1億9100万円 | – |

| 2018年03月31日 | – | ▲8億4600万円 | – |

業績改善の成否が注目材料

ロッテリアの買収額は公開されていません。

業績は冴えないのでそれほど高くはないと思われますが、それでも、業績悪化が続けば減損が発生する可能性があります。

期待されるのは、ゼンショーの運営ノウハウによる効率化や、ハンバーグを扱うビッグボーイ・ココスとの共同仕入れによる効率化です。

今後、業績を反転させられるかどうかが注目されます。

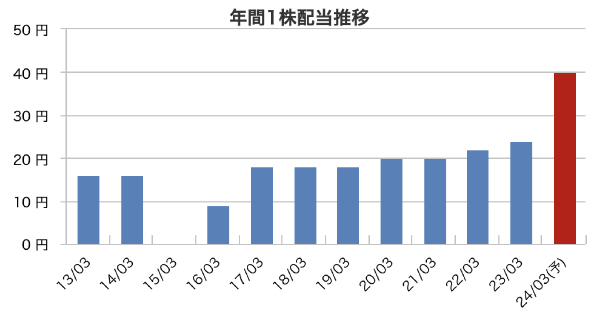

理由⑥ 大幅な増配

24円→40円へ増配

2024年3月期の配当は40円に増配されます。

2023年3月期は24円だったので、+16円もの大幅増配です。

これにより、配当利回りが改善して株価上昇の原動力になりました。

(追記)2024年3月期の中間決算でさらに+10円の増配が決まりました。

株主優待では1株12円の還元

また、ゼンショーは株主優待も実施しています。

最も利回りが良くなる500株保有の場合、1株あたり12円(500株で6,000円分)の食事券がもらえます。

配当と合わせると、1株あたり52円の還元額です。

| 保有株数 | 優待内容(食事券) |

|---|---|

| 100株以上300株未満 | 1,000円分( 500円券×2枚 ) |

| 300株以上500株未満 | 3,000円分( 500円券×6枚 ) |

| 500株以上1,000株未満 | 6,000円分( 500円券×12枚 ) |

| 1,000株以上5,000株未満 | 12,000円分( 500円券×24枚 ) |

| 5,000株以上一律 | 30,000円分( 500円券×60枚 ) |

低利回りな点には注意

ただし、配当+優待の総合利回りは良くありません。

株価5,400円とした場合、総合利回りは1%未満です。

もっと利回りの良い銘柄はたくさんありますので、ゼンショーは利回り目的で買う銘柄ではないようです。

今後の予想株価

株価は割高

今のゼンショーの株価は過熱感があります。

実績PBRは約8倍まで上昇しており、飲食業の平均(約3倍)を大幅に上回ります。

予想PERも34.5倍で、東証プライムの平均である15倍よりかなり割高です。

したがって、今の株価は少々割高だと言えるでしょう。

同業他社との比較

同業他社と株価指標を比較したのが次の表です。

| 企業名 | 予想PER(倍) | 実績PBR(倍) |

|---|---|---|

| ゼンショー | 34.5 | 8.3 |

| マクドナルド | 33.4 | 4.0 |

| すかいらーく | 72.0 | 3.3 |

| 吉野家 | 44.1 | 3.8 |

予想PERについては上記4社の中で低水準です。

一方、実績PBRは他社の3倍ほどあり、同業他社と比べても割高感があります。

PBR10倍は急成長のベンチャー並みなので、どこかで株価が下落し、是正される可能性があります。

2023年末から株価は下落しており、割高感が是正されてきています。

反転上昇の期待も

2023年後半から下落が続きましたが、6,000円台前半は買い時と考えられています。

アナリストの目標株価コンセンサスは7,633円となっているためです。

短期的には需給の影響が強いですが、長期的には、+20%程度の上昇は見込めるでしょう。

中長期では株価7,000円超えも

短期的な株価は弱いですが、中長期では株価上昇が期待できるでしょう。

というのも、2025年3月期にはさらなる業績拡大が見込まれているためです。

四季報では2025年3月期に営業利益が600億円に拡大する予想となっています。

以下の表は2025年3月期までの純利益と1株利益の予想です。

| 決算期 | 営業利益 | 純利益 | 1株利益 |

|---|---|---|---|

| 2023/03(実) | 216億円 | 133億円 | 87円 |

| 2024/03 | 510億円 | 300億円 | 192円 |

| 2025/03 | 600億円 | 350億円 | 223円 |

2025年3月期の1株利益が223円なので、これに予想PER30倍をかけて、予想株価は約7,000円となります。

予想株価=223円(1株利益)×32倍(PER)=7,136円

PER30倍は、コロナ前のPERレンジ(29~36倍)を参考に設定しました。

まとめ

ゼンショーの株価が上昇した理由と、今後の予想株価について考察しました。

国内景気は上向いているので、内需株であるゼンショーの業績も上向き、株価は上昇しています。

新型コロナによって効率化が進んだのも好印象です。

しかし、直近では株価が急騰しているため、急いで買う必要はないでしょう。

PBR8倍は高く、いったん押し目を待ちたいところです。

中長期では株価上昇が期待できるため、株価が落ち着いたところで買い、その後の株価上昇に備えたいですね。

[…] ショーは2023年3月期に営業利益を前年の92億円から217億円へと約2.4倍に増加させた。さらに2024年3月期の予想では510億円と、2年連続で営業利益が倍増する見込みである 。タイムバンク証券 […]