商船三井の配当利回りは非常に高く、2023年3月期の利回りは10%を超えでした。

今期の配当利回りも5%を超えており、国内屈指の高配当銘柄となっています。

しかし、なぜこれほどの高配当なのか不思議に思う人も多いでしょう。

商船三井の場合、好業績によって配当を40倍近くに引き上げましたが、株価は配当ほど上がりませんでした。

その結果、配当利回りが急激に高まっています。

本記事では、商船三井の利回りが高いロジックについて分かりやすく解説します。

本記事の配当利回りは、公開時の株価(約3,300円)をもとに計算しています。

目次

配当が高い仕組みを直感的に解説

まず、商船三井の配当が高い理由を直感的に解説します。

次の表は、利回りが急上昇する前(2019年3月期)と、急上昇した後(2023年3月期)の1株配当・株価・利回りを比較したものです。

| 決算期 | 1株配当 | 株価 | 利回り (1株配当÷株価) |

|---|---|---|---|

| 2019年3月期 | 15円 | 794円 | 1.9% |

| 2023年3月期 | 560円 | 3310円 | 16.9% |

ポイントとなるのは、利回りが【1株配当÷株価】で決まるという点です。

株価が上がれば利回りは下がりますが、それ以上に1株配当が上がれば、利回りは高くなります。

商船三井の場合、1株配当が15円→560円と37倍になったのに対し、株価は794円→3,310円と4.2倍にしか上がりませんでした。

結果、利回りは8.8倍になり、2023年3月期の利回りは16.9%という異常値になったのです。

好業績の理由は?

売上1.3倍、純利益30倍に増加

商船三井の業績は新型コロナを機に跳ね上がりました。

以下、2019年3月期(コロナ前)と2023年3月期(コロナ後)の業績比較です。

| 決算期 | 売上 | 純利益 |

|---|---|---|

| 2019/03 | 1兆2,340億円 | 269億円 |

| 2023/03 | 1兆6,119億円 | 7,960億円 |

売上は1兆2,340億円→1兆6,119億円で1.3倍、純利益は269億円→7,960億円で30倍に成長しています。

売上自体は2018年と同程度ですが、利益率が飛躍的に高まり、過去最高の純利益となりました。

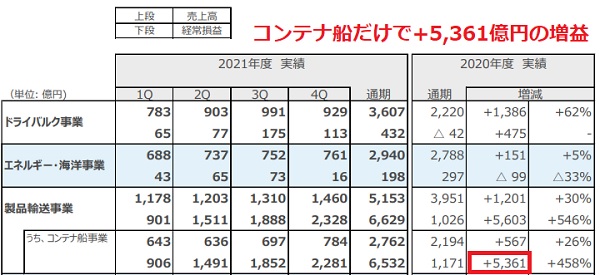

コンテナ船事業だけで5,300億円の増益

業績を押し上げたのはコンテナ船事業です。

コンテナ船事業では主に製品輸送を行っており、新型コロナで需要が急増した結果、経常利益が5,361億円もの増益となりました。

2020年度が1,171億円の経常利益だったのに対し、2021年度は6,532億円と、5倍以上に成長しています。

コンテナ輸送費が高騰

好調の原因はコンテナ輸送費が高騰したためです。

新型コロナがきっかけで、巣篭もり需要が増加して荷動きが増えました。

さらに、港や船舶の人員減少、コンテナ製造数の不足、トラックドライバーの不足などが重なり、需要と供給のバランスが崩れました。

その結果、輸送費が高騰し、コンテナ船事業は多額の利益を得ることができたのです。

以下のグラフは海上輸送費の推移を表しており、2022年初頭あたりまで急騰している様子が分かります。

2023年までに大きく下がりましたが、それでもコロナ前よりは20〜30%高い水準です。

配当が増加した理由は?

配当を増配できたのは、1株利益が大きく伸びたためです。

コロナ前は224円でしたが、2023年3月期(2022年度)には2,204円まで伸びました。

| 決算期 | 当期利益(解説) | 1株利益 |

|---|---|---|

| 2019/3 | 268億円 | 74円 |

| 2020/3 | 326億円 | 90円 |

| 2021/3 | 900億円 | 249円 |

| 2022/3 | 7,088億円 | 1,960円 |

| 2023/3 | 7,960億円 | 2,204円 |

| 2024/3予 | 2,100億円 | 580円 |

配当は1株利益が原資になるので、1株利益が伸びることで、増配が可能になります。

2023年3月期の場合、1株利益2,204円のうち、560円を配当に回しました。

2024年3月期は1株利益が580円に落ちますが、それでも2019年3月期と比べると8倍もの水準です。

株価が上がらない理由は?

純利益30倍なのに株価は4倍

通常、業績が伸びればその分だけ株価が上昇するものです。

商船三井の場合、純利益がコロナ前から30倍になったので、株価が30倍になってもおかしくありません。

しかし、実際の伸び率は4倍程度にとどまっています。

将来の業績悪化を織り込み

株価が伸びない理由は、好業績が一時的と見られているためです。

2022年までの好業績は海上輸送費の高騰に支えられていました。

しかし、海上輸送費の高騰は新型コロナが起因しているので、感染者数が減少すれば、自然と海上輸送費も低下します。

この予想が株式市場では常識だったので、株価は将来の業績悪化を織り込み、株価の伸びは限定的になりました。

今後の配当予想

2025年までの配当予想

最後に、今後の配当予想についてです。

2025年までの配当予想を次の表にまとめました。

| 決算期 | 純利益 | 配当 |

|---|---|---|

| 2023/03(実) | 7,960億円 | 560円 |

| 2024/03 | 2,100億円 | 180円 |

| 2025/03 | 1,677億円 | 140円 |

2024年3月期は会社予想、2025年3月期は証券大手のJPモルガンの予想を引用しています。

配当性向を30%に引き上げ

商船三井は2024年3月期から配当性向を30%に引き上げます。

従来は25%でしたので5%の増加です。

そのため、業績のピークが過ぎても、配当の減少幅は若干緩和されています。

2023年度~2025年度については、当社の企業価値及び財務体質が向上したことに伴い、連結配当性向を2022年度の25%から30%に引き上げ、業績に連動した配当を行います。

引用:商船三井「配当方針・実績」

減配が続く見通し

純利益がピークだった2023年3月期は配当が560円でしたが、今後は減配が続きます。

2024年3月期は180円、2025年3月期は140円の予想です。

商船三井の配当は業績連動型なので、純利益が減れば、その分だけ減配されることになります。

好業績は続くと予想

コロナ前の純利益は300億円に満たない水準でした。

そのため、純利益1,000億円超えは十分な好業績です。

今後も好業績は続くと予想され、高水準の配当が維持されると考えています。

一方、コンテナ市況の悪化を警戒し、株価が上がりにくい展開が続きそうです。

結果として、今後も高利回りが続くと予想しています。

まとめ

商船三井の配当利回りが高い理由について解説しました。

背景には新型コロナによる輸送費高騰があり、コンテナ船事業が伸びた結果、大幅な増配をすることができました。

一方、輸送費高騰は一時的なのが分かっていたので、株価は配当ほど伸びていません。

結果として、配当利回りが10%超えという異常値となりました。

今後は業績縮小とともに配当も減配されるでしょう。

しかし、コロナ前と比べると高い利益水準となる見通しですので、今後も高配当銘柄として注目されそうです。

業績悪化のリスクがある分、高い配当利回りを受けることができるということですね。

商船三井は配当性向を25%と設定しているため、利益が伸びれば配当も伸びる仕組みになっています。