訪日外国人の増加を背景に、三越伊勢丹ホールディングス(以下、三越伊勢丹)の株価が上昇しています。

新型コロナで存続すら危ぶまれましたが、危機に陥ったことで経営体質が改善。

利益率が向上し、売上はコロナ前の半分以下にも関わらず、営業利益はコロナ前の水準に回復しています。

業績改善にともない、株価もすでにコロナ前を回復しました。

また、訪日外国人の増加や円安という好材料があり、株価の上昇余地はまだまだ残されています。

将来については後述しますが、2025年の予想株価として1,750円、2030年の予想株価として2,500円を予想しました。

本記事では、三越伊勢丹の株価が上昇した理由を解説し、さらに今後の株価予想について考察していきます。

目次

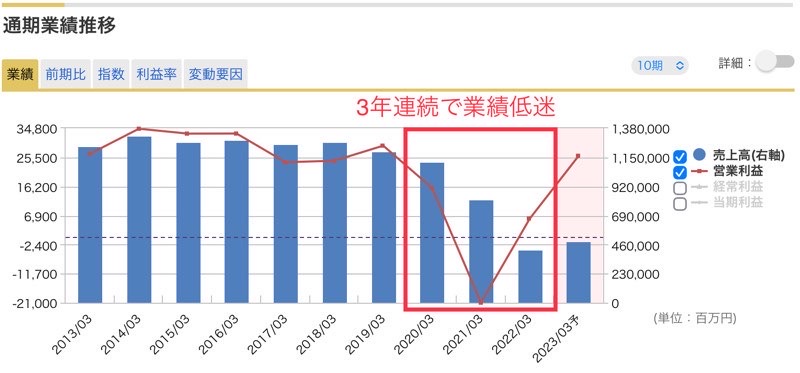

株価急落~上昇までの経緯

3年連続で業績が低迷

三越伊勢丹の業績は新型コロナで急悪化しました。

特に、2021年3月期(2020年4月~2021年3月末)の業績は最悪で、純利益は-410億円と過去最悪の赤字に転落。

2022年3月期はかろうじて黒字転換しましたが、その後の回復は鈍く、業績低迷は3年にも及びました。

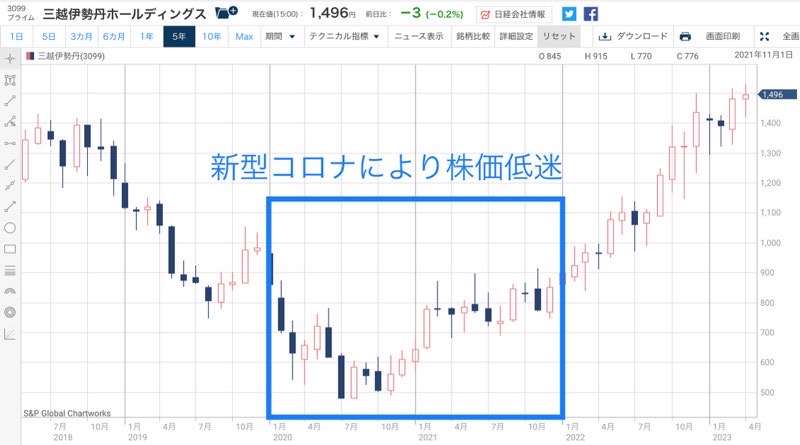

株価は500円に下落

業績低迷を受け、株価は一時500円まで下落しました。

コロナ前は1,200円台だったので、半値未満の水準です。

百貨店は来店してもらうことが前提のビジネスモデルのため、外出制限が数年続けば、最悪破綻してしまうと懸念されていました。

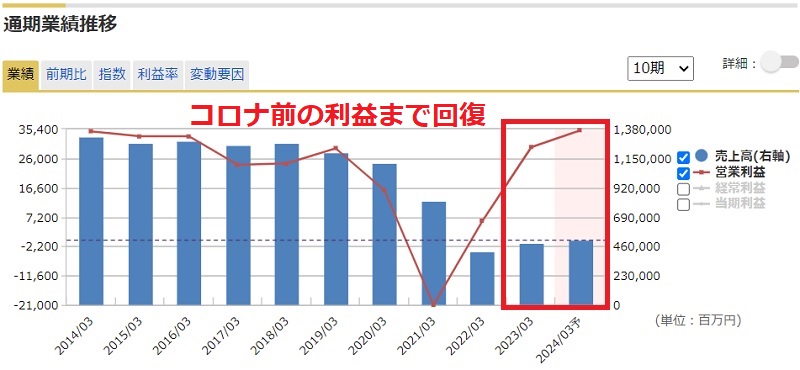

2023年3月期は急回復

ところが、2023年3月期は利益が急回復しました。

売上の回復は鈍いものの、コスト削減が成果を上げ、ほぼ新型コロナ前の利益水準にまで回復します。

実際の数字を見てみましょう。

以下の表は2019年3月期(コロナ前)と2023年3月期の比較です。

| 2019年3月期 | 2023年3月期 | |

|---|---|---|

| 売上高 | 1兆1,968億円 | 4,874億円 |

| 営業利益 | 292億円 | 296億円 |

| 純利益 | 135億円 | 324億円 |

売上は1兆1,968億円から4,874億円に激減しています。

しかし、営業利益は2019年の292億円に対し、2023年は296億円と完全回復しました。

純利益について言えば、2019年の135億円に対し、2023年は324億円と、既に2019年超えとなっています。

株価は底値から3倍に回復

業績回復の期待が高まり、株価は反転上昇しました。

2021年に入ってからは一貫して上昇しています。

2020年は500円台だったのが、本記事執筆時点(2023年12月13日)では1,600円を回復しています。

底値からは3倍になった計算です。

すでにコロナ前の株価(1,000円)を完全に上回っています。

コロナ禍を通じてビジネスモデルが筋肉質になり、今後の業績拡大への期待が株価に反映された結果です。

それでは、三越伊勢丹の株価はここまで上昇した理由について一つずつ解説していきます。

上昇理由① 外国人観光客が急増

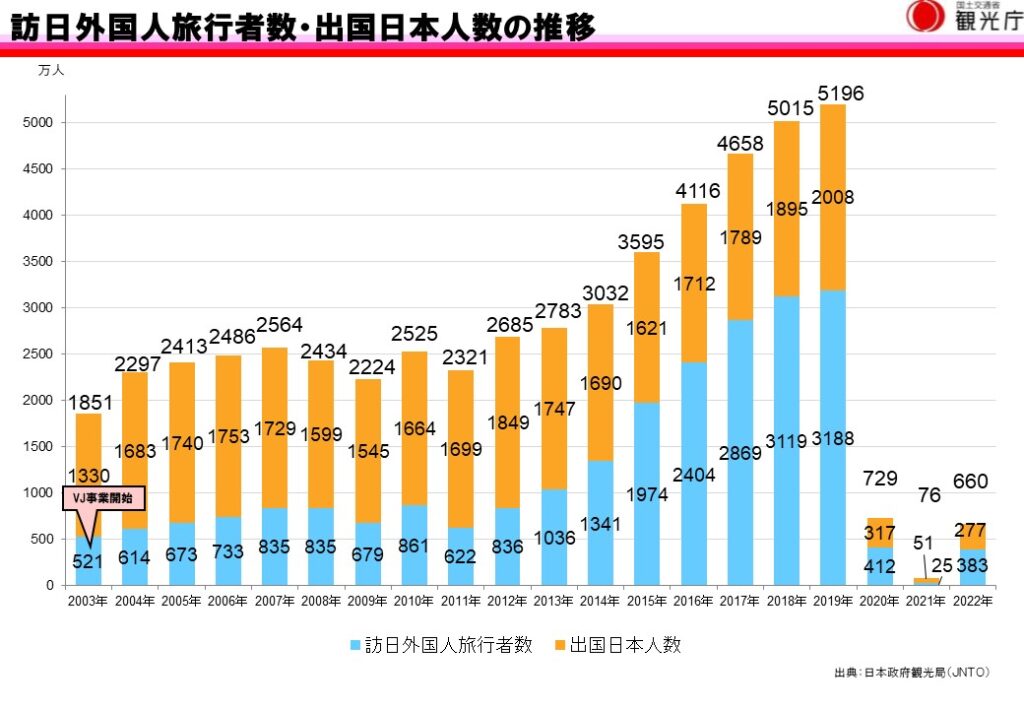

新型コロナで5,000万人→100万人に減少

株価上昇の最大の要因は、外国人観光客が増加していることです。

百貨店は外国人観光客に人気なので、外国人観光客数は業績に直結します。

その外国人観光客ですが、2022年まで700万人前後に低迷していました。

2021年に限れば100万人以下です。

コロナ前が5,000万人を超えていたことを踏まえると、いかに激しく減少したかが分かります。

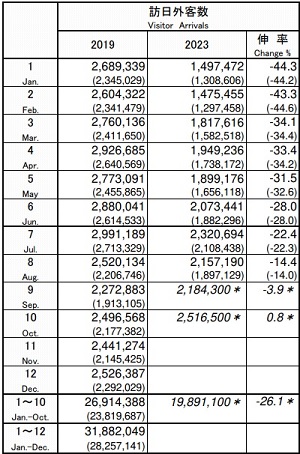

2023年は2,500万人回復

2023年1月以降、外国人観光客数は急増しています。

以下が2023年10月までの速報値です。

10月までに2,000万人が訪日しています。

この調子なら2023年は2,500万人を超えてくるでしょう。

新型コロナ前の2019年(3,188万人)には及びませんが、月当たりの人数は既に新型コロナ前を超えており、三越伊勢丹で買い物をする外国人は完全回復しているでしょう。

したがって、今後の業績の回復が期待できます。

金額ベースではコロナ前を回復

外国人観光客の1人あたりの出費は増加しています。

2023年は金額ベースでコロナ前を上回る見通しです。

具体的には、2019年のインバウンド需要が4兆8,135億円だったのに対し、2023年は4兆9,580億円となります(野村総合研究所予測)。

金額ベースで回復すれば、百貨店の売上にも相当なプラスとなるでしょう。

上昇理由② 利益率が改善

営業利益率は2.8%→6.7%に

新型コロナを機にコスト削減が進められました。

無駄が省かれたことで営業利益率は大幅に改善し、2019年は2.8%だったのが、2023年には6.7%となっています。

以下、2019年と2023年の売上高・営業利益・営業利益率を記載しました。

| 2019年3月期3Q | 2023年3月期3Q | |

|---|---|---|

| 売上高 | 9,016億円 | 3,671億円 |

| 営業利益 | 254億円 | 245億円 |

| 営業利益率 | 2.8% | 6.7% |

コスト削減の取組み一覧

実施されたコスト削減策は以下の通りです。

| 取り組み | 概要 |

|---|---|

| 人件費の最適化 | 労働力配置や業務効率化で人件費抑制、柔軟働き方や研修で生産性向上。 |

| 在庫管理の最適化 | 需要予測精度向上、在庫管理システム導入、最適在庫レベル設定でコスト削減。 |

| 仕入先との協力 | 仕入先と連携し、共同配送や共同購買で物流コスト削減策を実施。 |

| スマート物流システム導入 | IT技術活用で物流プロセス効率化、在庫や配送状況のリアルタイム把握。 |

| グリーン物流取り組み | 環境負荷低減手段導入で運送コスト・エネルギー消費削減。 |

もともと、三越伊勢丹は構造改革が進まず、業績は悪化傾向でした。

しかし、新型コロナがきっかけでコスト削減が一気に進み、経営体質が筋肉質になっています。

まさに怪我の功名と言えるでしょう。

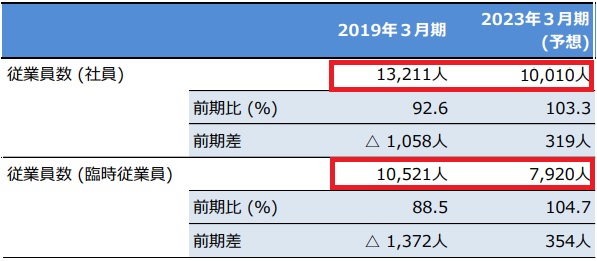

従業員数を削減が大きい

特に大きなコスト削減となったのは、従業員数の減少です。

2019年から2023年の期間で、正社員は約3,000人、臨時従業員は2,500人の減少となりました。

正社員の平均年収は710万円となっています(日本経済新聞より)。

会社の雇用コストとしては1,000万円くらいになりますので、正社員の削減によるコスト削減効果は、【1,000万円×3,000人=300億円】にも上ります。

臨時従業員の削減効果も含めれば、400億円以上の削減効果が得られているでしょう。

デジタル化推進で効率化

従業員が減った分、デジタル化で売上と利益を確保しています。

在庫管理と物流にITシステムを導入し、効率化とコスト削減を進めました。

今後、売上が回復しても、以前より少ない従業員数で事業を回すことができるはずです。

つまり、コロナ後も高い利益率が維持されると予想されます。

上昇理由③ 2025年3月期に営業利益350億円

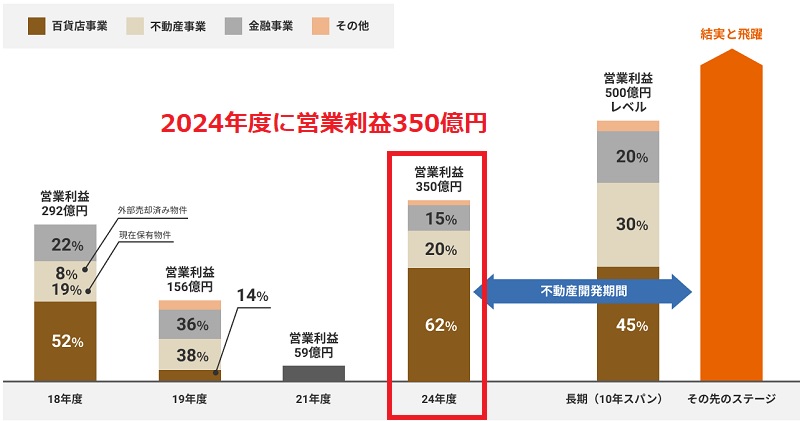

中期経営計画で目標設定

効率化が進んだことで、コロナ前を超える成長が見えてきました。

中期経営計画として、2024年度に営業利益350億円が目標として設定されています。

2018年度は292億円だったので、コロナ前よりおよそ20%高い水準です。

2030年以降には営業利益500億円も

長期的には営業利益500億円を狙います。

達成時期は「長期(10年スパン)」とされており、具体的な時期は明記されていません。

おそらく、2030〜2035年が目標となっているでしょう。

営業利益500億円というのは、2023年3月期見通しの倍の水準です。

株価も倍になるとすれば、株価3,000円超えも視野に入ってきます。

今後の予想株価

2025年に株価1,750円

業績は拡大見通しのため、株価は上昇目線です。

2025年3月期の業績予想から、2025年あたりの予想株価を1,750円と算出しました。

予想株価=70円(1株利益)×25倍(PER)=1,750円

業績予想は日本経済新聞のデータを使用しています。

PERはコロナ前の2018〜2019年のうち、低水準の値を採用しています。

平均としては30倍を超えているので、25倍は保守的な設定です。

2030年に株価2,500円

2030年に営業利益が500億円になるとすると、1株利益は100円程度まで上がります。

これにPER25倍をかけ、予想株価は2,500円となります。

予想株価=100円(1株利益)×25倍(PER)=2,500円

ちなみに、2,500円まで上がれば上場来高値の達成です。

大きな株価上昇は狙えない

上記の予想に対し、本記事執筆時点(2023年5月2日)の株価はおよそ1,500円です。

2025年の予想株価が実現したとして、売却益は20%弱となります。

つまり、大きな株価上昇を狙えるわけではありません。

景気悪化や円高リスクを踏まえれば、少々物足りない水準です。

証券会社の目標株価

8社の目標株価まとめ

2023年1月以降に発表された目標株価をまとめました。

| 証券会社 | 投資スタンス | 目標株価(変更前→変更後) |

|---|---|---|

| JPモルガン | 強気 | 1500円 → 1600円 |

| モルガンS | 中立 | 1220円 → 1400円 |

| 大和 | 中立 | 1450円 → 1550円 |

| みずほ | 中立 | 1250円 → 1350円 |

| 岩井コスモ | 強気 | 1480円 → 1620円 |

| ゴールドマンS | 中立 | 1130円 → 1250円 |

| SMBC日興 | 強気 | 1600円 → 1700円 |

| 野村 | 中立 | 920円 → 1250円 |

弱気予想はゼロ

全体的に、弱気スタンスの証券会社はいません。

8社中5社が中立、3社が強気となっています。

目標株価については、最も高いのがSMBC日興証券の1,700円、最も低いのが野村證券の1,250円です。

今の株価は妥当ライン

1,500円あたりが中立ラインですので、現在株価は中立的な株価だと言えるでしょう。

そのため、大きな株価上昇は今のところ期待できません。

現時点で想定できる以上のことが起こらない限り、1,500円から大きく上振れるのは難しそうです。

具体的には、訪日外国人の数が予想以上に回復する、円安が進んで売上が膨れる、コスト削減が想定以上に進む、などです。

三越伊勢丹は買い時?

株価指標は割安ではない

株価指標的には、三越伊勢丹に割安感はありません。

本記事執筆時点(2023年12月13日)の株価指標は次のとおりです。

予想PERは17.9倍と、一般的な小売業の目安である20倍より若干低めです。

PBRは1倍超えなので解散価値は上回っています。

配当利回りは1.43%と低めです。

総じて、割高ではないものの、特に割安感も無く、妥当な株価水準だと言えるでしょう。

押し目を待ちたい

今の株価は将来の業績回復を織り込んでおり、期待が先行している状況です。

そのため、上昇したところで買うと、その後の押し目に巻き込まれ、損失を被る可能性が高いと思われます。

つまり、いったん押し目を待ってから買うのが得策でしょう。

世界経済の後退や円高進行など、今後考えうる悪材料はいくつかあります。

どこかで悪材料の懸念が高まり、株価が下落に転じるタイミングがあるはずです。

その押し目のタイミングを狙うのが得策ではないでしょうか。

まとめ

三越伊勢丹の株価が上昇した3つの理由と、今後の株価予想について考察しました。

訪日外国人の回復で百貨店銘柄は注目されています。

実際、業績も上向いており、三越伊勢丹は買っておきたい銘柄です。

しかし、市場から注目されているため、株価は中立的な水準まで上がってしまいました。

いったん押し目を待ってから買うのが得策でしょう。

中長期ではそれなりの株価上昇が狙える銘柄なので、下落したタイミングを拾い、優待等も活用しながら長期投資で利益を上げたいですね。