オリエンタルランドがクルーズ事業参入を発表した。

舞浜エリアの拡張が限界に近づいた今、次の成長の柱をどうするのか市場は注目していたが、ついにその回答が出た。

クルーズは世界的に人気が高まっており、特に米ディズニーのディズニークルーズは増収増益で絶好調だ。

ディズニークルーズを日本に持ち込めば成功の可能性は高く、業績拡大が期待できるだろう。

株価面においてもポジティブな反応が予想される。

では、具体的にどの程度株価が上昇するだろうか。

本記事では、クルーズ事業参入によって株価がどこまで上昇するかを考察する。

本記事は動画化しています。動画が良い方はぜひご覧ください。

目次

クルーズ事業の概要

重要な4つのポイント

まず、発表されたクルーズ事業の概要を確認しよう。

今回は株価への影響を考察するため、財務的な観点で4つのポイントにまとめた。

営業利益200億円を見込む

就航するのは2028年度、つまり約4年後が予定されている。

1人当たりの金額は10~30万円と発表されており、年間40万人の利用で売上1,000億円を目指す計画だ。

最終的に、営業利益率20%、つまり200億円の利益を見込んでいる。

日本のディズニー人気を踏まえれば十分達成可能な計画だろう。

売上と利益が目標に達するまでは、就航からしばらく必要と考えられます。本記事では2030年度に営業利益200億円になる前提としました。

本家ディズニーのクルーズ事業は絶好調

ディズニークルーズは本家米国で5隻が就航している。

また、これから3隻が就航予定で、アジア圏ではシンガポールでの就航も予定されている。

客室の供給は増えているものの、未だに満室になるほどの人気ぶりである。

そのため、オリエンタルランドのクルーズ事業も成功する可能性が高そうだ。

クルーズ参入で株価はどこまで上がる?

株価上昇の可能性が高い

クルーズ事業の参入により、2028年以降の業績は飛躍的に高まるだろう。

そのため、株価は上昇する可能性が高い。

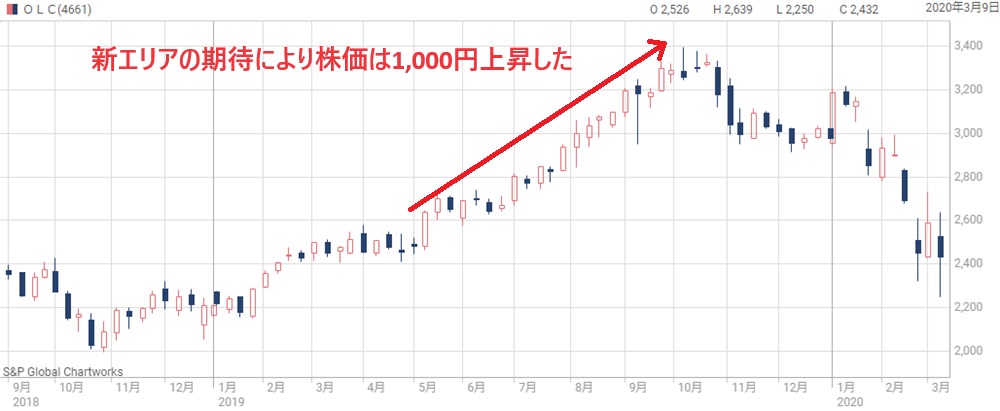

過去には、大規模拡張プロジェクト(現在のファンタジースプリングス)の発表により株価が急騰したことがある。

今回の大規模プロジェクトでも株価上昇が期待できそうだ。

「営業利益+200億円」から株価を予想

では、今回のクルーズ事業の参入によって株価はどの程度上がるだろうか。

重要なのは、売上1,000億円、営業利益率20%という2つの数字だ。

単純計算で、クルーズ事業によって営業利益が200億円増えることが分かる。

ここから、業績へのインパクト、株価へのインパクトが推測できる。

利益は+12%増加のインパクト

直近のオリエンタルランドの業績は以下の通りだ。

この業績に、クルーズ事業の売上1,000億円、営業利益200億円が加算されると仮定できる。

次の表に、直近の業績と加算後の業績をまとめた。

ただし、売上1,000億円に到達するのは2031年3月期と想定している。

| 2024年3月期 (直近の業績) | 2031年3月期 (想定) | |

|---|---|---|

| 売上高 | 6,185億円 | 7,185億円(+16%) |

| 営業利益 | 1,654億円 | 1,854億円(+12%) |

| 純利益 | 1,202億円 | 1,342億円(+12%) |

増益率は+12%という結果になった。

基本的に株価は利益と比例するため、株価も+12%の上昇を見込むのが妥当である。

株価5,000円が上昇目途

クルーズ事業が発表された7月9日の終値は4,478円だった。

ここから+12%を加算すると、株価は5,015円となる。

数字的な節目でもあるため、1年未満の短期では5,000円までの上昇を見込んで良いだろう。

2024年初頭には株価5,500円まで上昇していた実績もあり、5,000円到達はそう難しくない。

成長次第で株価7,000円も

上では直近の業績をベースにクルーズ事業のインパクトを計算した。

実際にはテーマパーク事業も成長するため、2030年度の業績はさらに拡大するだろう。

ここでは、テーマパーク事業の成長を加味した上で株価を計算してみよう。

アイフィスジャパンのコンセンサス予想によると、少なくとも2027年までは+15%程度の利益成長が見込まれている。

さらにクルーズ事業の営業利益200億円が加われば、営業利益は2,760億円に達する。

純利益では1,930億円に達するだろう。

1株利益換算では約120円となり、現在のPER60倍を適用すれば、株価は7,200円となる。

増益率からみても、株価7,000円超えは妥当だろう。

PER60倍はかなり高いため、クルーズ開始後も成長期待を投資家に持たせられるかが株高のカギになります。

成長期待剥落なら下落の恐れ

オリエンタルランドは中長期で成長すると予想されており、株価水準はかなり高い。

現在のPER60倍というのは、一般的な水準と照らすと4倍も割高だ。

極端に言えば、株価が4分の1になってもおかしくない状況だと言える。

今はテーマパーク事業も成長しているし、クルーズ事業という成長余地も増えたため、割高でも許容されているが、この均衡が崩れる可能性も考慮しておくべきだろう。

実際のところ、クルーズ事業の売上1,000億円、営業利益200億円では今の株価は正当化できない。

クルーズ事業をさらに拡大させるなどの追加材料が必要になると考えている。

クルーズ事業参入のリスク

クルーズ事業への参入は多くのメディアで好意的に取られていますが、相当大きなリスクを負っています。最後に、それらのリスクについて解説します。

先行投資が重い

クルーズ事業には先行投資として3,300億円を投じる計画となっているが、財務的にはかなりの負担だ。

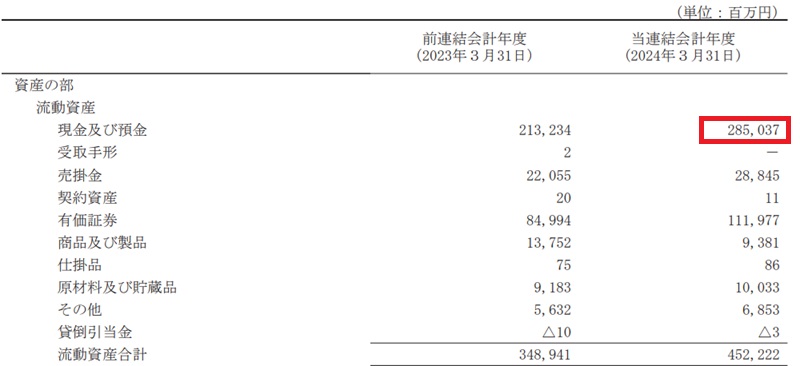

オリエンタルランドの2024年3月末時点での現金残高は2,850億円。

全て使う訳にもいかないので、完全に不足している。

そのため、投資金額は今後の利益から賄うことになるだろう。

テーマパーク事業による現金増加は年間2,000億円近くあるが、テーマパークにも継続投資の方針のため、クルーズ事業に投資できるのはざっくり年間500億円くらいだろうか。

4年間の累積でも2,000億円となり、これでは3,300億円に足りない。

不足分は、例えば社債1,000億円と定期預金の取り崩しなどで補うことになるが、財務悪化が懸念材料となるだろう。

業績の一時的な悪化

クルーズ事業の開始直後は業績が一時的に悪化する見込みだ。

運営が安定するまでは利益が出にくいというのもあるが、取得した固定資産の減価償却が重くのしかかるのが大きい。

クルーズ船の取得価格が1,500億円だった場合、耐用年数15年と考え、年間100億円の減価償却費が発生する。

二千トン以上の鋼船の耐用年数は省令で15年と定められています。

つまり、会計上の利益は、クルーズ事業で稼いだ金額から100億円引かれてしまうわけだ。

そのため、開始当初のクルーズ事業は赤字になる可能性すらある。

クルーズ市場の悪化

今は活況のクルーズ市場ですが、4年後はどうなっているか分からない。

4年間の間にクルーズ市場が低迷し、オリエンタルランドのディズニークルーズが想定ほど稼げなくなるリスクがある。

もっとも、調査会社グローバルインフォメーションによると、クルーズ市場は2030年まで年間+11%ほどの成長が見込まれており、現時点で過度に懸念する必要はない。

一応、株主としては考慮しておくべきリスクだろう。

外国人観光客の減少

クルーズ事業は外国人観光客の需要も考慮しており、外国人観光客が減少する事態となると、目標とする売上に届かない可能性がある。

具体的には、円高、戦争、感染症などのリスクだ。

新型コロナのような感染症が再び発生する可能性もあるし、中国による台湾進攻でアジア圏の旅行が忌避される可能性もある。

また、米国の景気後退で円高進行となる恐れもある。

これらの要因で外国人観光客が減れば、クルーズ事業がお荷物となるシナリオも否定できない。

まとめ

オリエンタルランドのクルーズ事業参入について、株価への影響を考察した。

次なる成長の一手が明らかになったことで、株価はポジティブに反応すると予想される。

ただし、本格的な上昇は詳細が明らかになってからだろう。

2018年の新エリア発表の際も、直後は投資の重さなど懸念が先行し、しばらく上値が重かった。

株価が上昇トレンドとなったのは、新エリアの名称など詳細が明らかになってからだ。

そのため、今回もしばらくは緩やかな上昇にとどまり、詳細が明らかになるにつれて5,000円を目指すというシナリオを予想している。

もし、クルーズ事業に株主優待が絡めば、実需による上昇も期待できるだろう。