上場後初の黒字化予想によって急騰したシンバイオ製薬ですが、上半期が赤字だったことで失望が広がり、株価が急落しています。

市場は黒字化予想の達成に疑念を抱いている一方、シンバイオ製薬側は純利益11億4,900万円の黒字化予想を維持しており、先が見通しづらい展開です。

もし純利益11億4,900万円 の黒字を達成できれば、1,000円前後の株価は非常に割安です。業績の進捗次第では2021年末に株価1,500円を突破すると本記事では予想しました。

また、中期経営計画の業績が実現すれば、2023年には株価3,700円を突破していてもおかしくありません。

本記事では、シンバイオの株価推移について振り返った上で、今後株価に影響する10個の材料をピックアップし、最後の予想株価について考察しました。

シンバイオ製薬の株価推移

今後の株価予想について考察する前に、これまでの株価推移を振り返ってみましょう。

値動きの原因となった株価材料についても解説します。

2011年10月に上場し、最高値6,320円

シンバイオ製薬は2011年10月に上場した新興企業です。

上場初日の初値は1,800円でしたが、2013年5月には6,320円まで上昇。血液がん治療薬「トレアキシン」の開発が進展したことが材料しされ、株価が急騰しました。

しかし、黒字化の目処が立っていないことや、増資による希薄化が懸念されて株価は反落。2014年には株価1,000円割れまで落ち込みました。

当時株価を急騰させたトレアキシンは、今やシンバイオ製薬の売上の大半を占める主要薬剤です。

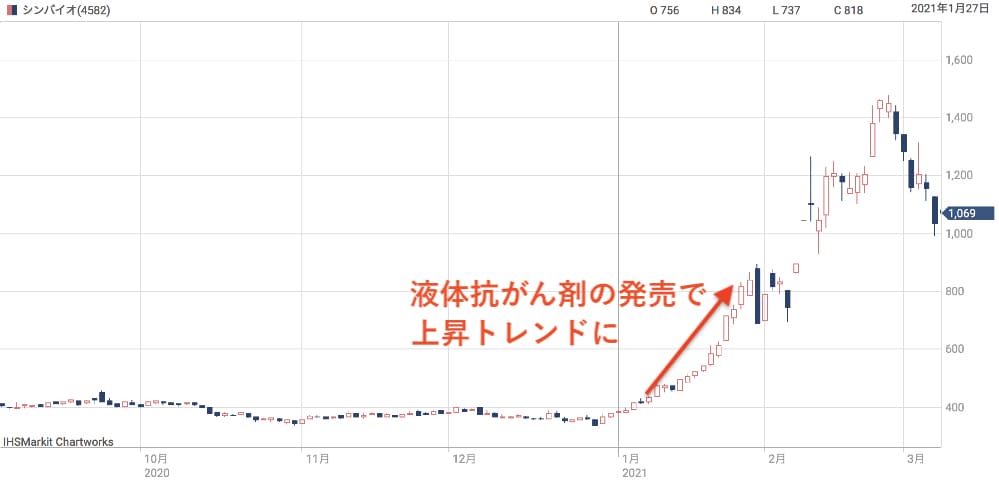

液体抗がん剤の発売で株価上昇

2014年以降は株価低迷が続き、再び株価が上昇したのは2021年に入ってからです。

液体抗がん剤を発売したことが材料視され、400円台に沈んでいた株価が800円超えまで浮上しました。

発売した液体抗がん剤は、従来は粉末状で販売していました。粉末状では薬剤師が都度溶解させる必要があったため、医療現場の負担になっていました。

液体製剤は希釈後すぐに使用できることから売上増加が期待されました。

公式リリース「トレアキシン液剤「RTD製剤」発売のお知らせ」

日本経済新聞「シンバイオ、一時13%高 抗がん液体製剤発売で期待」

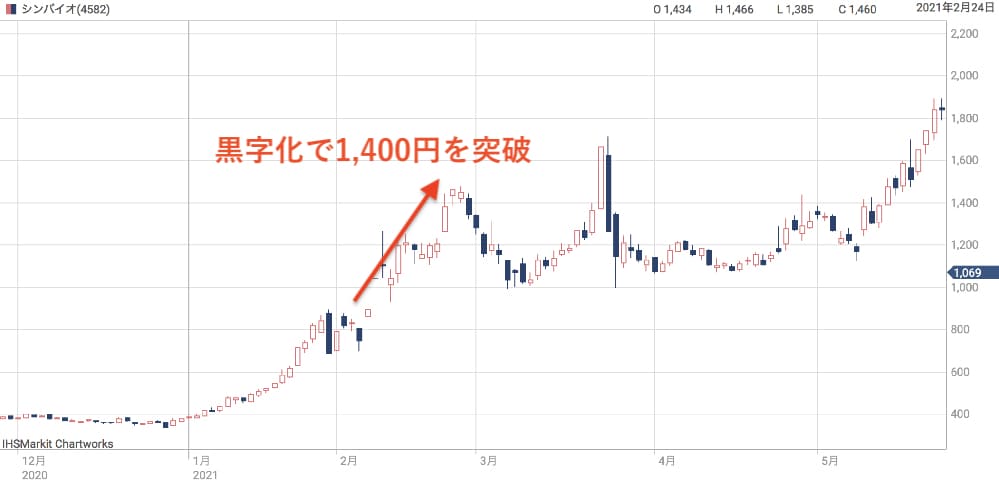

黒字転換見通しでさらに急騰

2021年2月4日に黒字転換の業績予想を発表したことで、株価はさらに急騰しました。

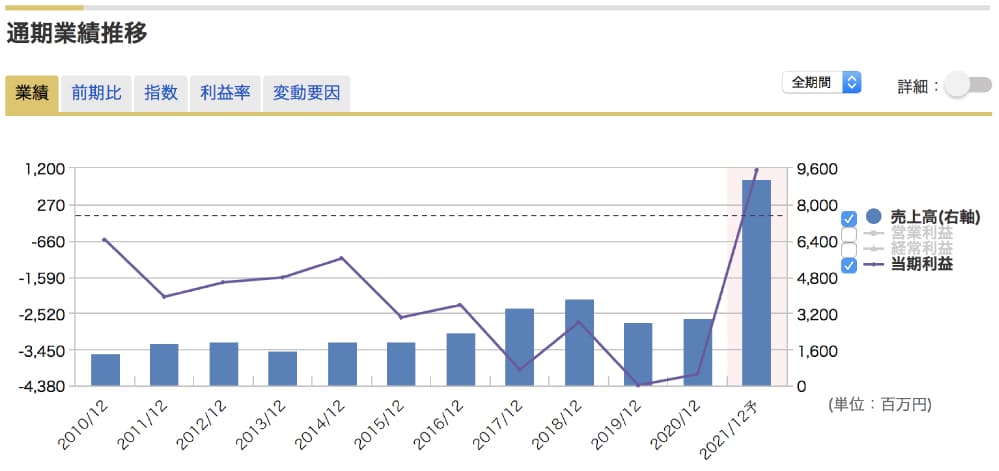

シンバイオ製薬は2011年の上場以来、赤字が続いてきました。医薬品開発のベンチャー企業は先行投資が重いのが特徴ですが、シンバイオも例に漏れず先行投資が長引き、赤字を掘って研究を進めている状態でした。

しかし、2021年12月期に初の黒字化予想が発表されたことで株価はストップ高となり、その後も続伸。

黒字化はある程度予想されていたためストップ高は1回のみでしたが、その後も買いの優勢が続き、2月末には株価1,400円を突破しました。

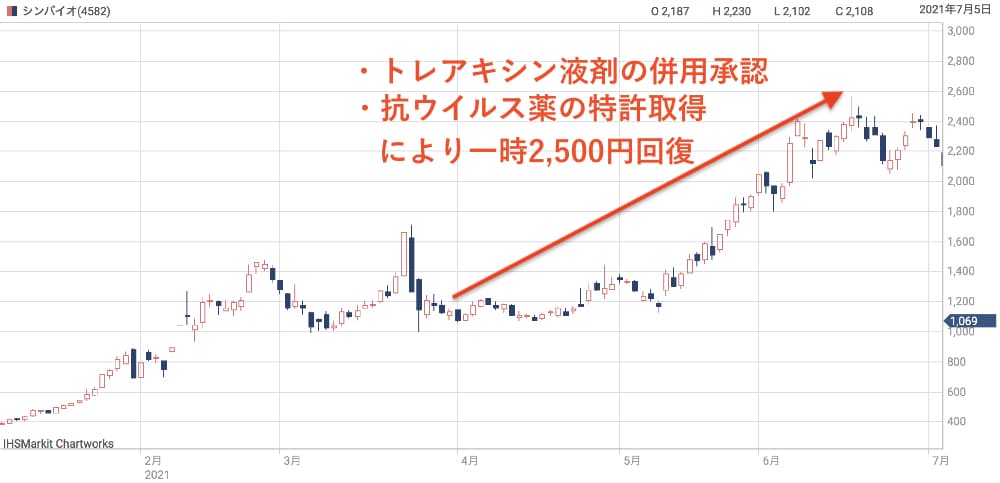

2つの好材料で2,500円回復

2021年3月は上場廃止猶予期間入りなど一悶着あったものの、4月以降は順調に株価を伸ばし、6月には一時2,500円を回復しました。

株価上昇の原動力となったのは、次の2つの好材料です。

- トレアキシン液剤(シンバイオ製薬)とリツキシマブ(中外製薬)の併用療法を承認取得。→トレアキシンの売上増加が期待された

- 抗ウイルス薬ブリンシドフォビル(米キメックス)の特許が日本で承認された。シンバイオ製薬は同薬の独占的開発・製造・販売権を取得済み。→すぐに業績寄与はしないが、将来の売上増の材料として期待された

赤字決算により株価急落

株価2,000円台を回復したのも束の間、2021年度上期決算によって株価が急落しました。

純利益が-2億500万円の赤字だったことで、通期の黒字化に疑問符が付き、業績期待で上げていた株価に冷や水を浴びせました。

2,000円だった株価は2営業日で1,200円まで急落。その後も冴えない展開が続き、一時は1,000円を割り込んでいます。

もっとも、業績予想は+11億4,900万円の黒字が据え置かれましたので、まだ挽回のチャンスはあるようです。

上期の赤字は新型コロナによる治療遅延が原因です。感染者数は落ち着いてきていることから、下期で挽回できる可能性は十分考えられます。

上昇余地は+1,000円以上あるため、株価1,000円前後は買い頃のようにも見えますね。

シンバイオ製薬の株価材料

材料① 割安な株価指標

PER=34倍と割安水準

シンバイオ製薬の株価指標はベンチャー企業として割安水準にあるため、見直しが入れば株価上昇の材料になるでしょう。

代表的な株価指標であるPER(株価収益率)は2021年9月時点でおよそ34倍。一方、製薬ベンチャーのPERは100倍や200倍でも珍しくなく、少なくとも50倍未満は割安水準だと言えるでしょう。

シンバイオのPERも、一時は70~80倍程度まで上昇していました。これくらいのPERは許容されると考えて良さそうです。

PER 34倍からPER 70倍まで上昇するということは、つまり株価が2倍になるということ。株価の上昇余地は十分ですね。

PBRは10倍程度で平均的

もう一つの代表的な株価指標はPBR(株価純資産倍率)ですが、こちらは10倍程度で推移していて、特段割安感はありません。

以下は製薬ベンチャーのPBRをまとめた表です。低い銘柄では2~3倍、高い銘柄でも22.4倍で、おおよそ10倍が平均です。

したがって、業界のPBRベースで考えた場合、シンバイオの株価は妥当な水準のようです。

| 製薬ベンチャー | PBR |

|---|---|

| そーせい | 2.9倍 |

| サンバイオ | 12.3倍 |

| ペプチドリーム | 22.4倍 |

| アンジェス | 2.4倍 |

| ブライトパスバイオ | 2.5倍 |

| キッズウェル・バイオ | 12.1倍 |

PBR的に割安とは言えませんが、やはりPER 34倍というのは割安に思えます。

現在から株価が2倍となり、PER 70倍、PBR 20倍も十分許容されるのではないでしょうか。

PER 34倍は、2021年12月期の業績予想「純利益11億4,900万円」が根拠になっていますが、そもそもこの業績予想を達成できるかどうかが疑問視されています。達成確度が上がれば適正水準の株価まで上昇するでしょう。

材料② キャッシュフローはマイナス続き

一方、キャッシュフローがマイナス続きである点は悪材料です。

業績が開示されている2010年以降、一度も営業キャッシュフローがプラスに転じたことは無く、失った現金を資金調達(財務キャッシュフロー)で穴埋めしている状態です。

借入れであれば株価への影響は少ないですが、増資となれば株価急落の恐れがあり、投資家にとっては大きなリスクです。

また、営業キャッシュフローが4期連続(2017年度~2020年度)のマイナスになったことで、上場廃止の猶予期間入りという悪材料も出ています。

こちらについては別の項目で詳しく解説しています。

材料③ トレアキシンの売上拡大

売上高は最大140億円を見込む

シンバイオの業績で最も期待されているのが、抗がん剤「トレアキシン」の売上拡大です。

トレアキシンは1960年代からドイツで使用されている薬剤ですが、日本国内では長らく承認されていませんでした。

シンバイオは2010年に国内で製造販売承認を取得し、エーザイを通じて国内販売を行ってきました。

トレアキシンはシンバイオの薬剤第一号で、売上高の大半を占めます。最大で140億円の売上を見込み、2020年度の売上が30億円程度だったシンバイオにとっては飛躍するチャンスです。

自社販売へ切替えで増収増益

トレアキシンの販売はエーザイに頼ってきましたが、2020年12月に契約が満了し、以降は自社販売に切り替わっています。

自社販売に切り替わることで、トレアキシンの売上げがフルに業績寄与する上、利益率も向上する見込みです。

これまではエーザイを介していたため、売上げが一部しか計上できず、さらにエーザイによる中抜きで利益率が低い状態でした。

2021年度から自社販売に切り替わり、シンバイオの売上高は急増。利益率も向上することで黒字化を見込んでいます。

公式リリース:自社販売体制に向けた承継の開始

材料④ 新薬の承認申請

シンバイオは2種類の薬剤「リゴセルチブナトリウム」「ブリンシドフォビル」の治験を進めていて、承認申請までこぎ着ければ大きな株価材料になることが期待されています。

それぞれの薬剤について見ていきましょう。

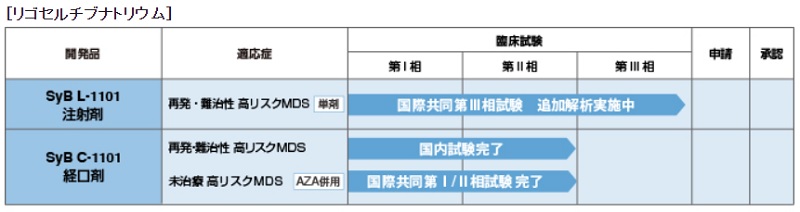

抗がん剤「リゴセルチブナトリウム」

リゴセルチブナトリウムは注射剤と経口剤の剤形があり、骨髄異型症候群(MDS)を対象とした開発が進められています。

注射剤の第Ⅲ相臨床試験の結果が2020年8月に発表されましたが、残念ながら評価項目未達でした。現在は試験結果の追加解析をしているところで、条件を変えてリトライするか、別の適応症を探ることになるでしょう。

経口剤は2つの治験が進行中です。いずれも第Ⅱ相まで完了していて、今後の結果次第で株価にも影響するでしょう。

抗ウイルス薬「 ブリンシドフォビル」

もう一つの薬剤「ブリンシドフォビル」は、米キメックス社が特許を保有する薬剤で、シンバイオは開発・販売・製造の独占的グローバルライセンスを保有しています(プレスリリース)。

製品化された場合は世界に販売することができ、シンバイオの次の成長ドライバーとして期待されています。

ブリンシドフォビルは米国で既に承認されている「シドフォビル」に脂肪鎖を付加した薬剤で、脂肪鎖によって素早く細胞内に取り込まれるという新しい機能を持った抗ウイルス薬です。

現在の適応症は免疫不全患者向けアデノウイルス感染症と天然痘(バイオテロ対策)ですが、他のウイルス性疾患に対しても適応できる可能性を秘めています。

ただ、現時点では注射剤が第Ⅱ相臨床試験の最中、経口剤が開発に着手したばかり。承認申請までの道は遠そうです。

抗ウイルス薬というと新型コロナウイルスを連想しますが、新型コロナウイルスへ適用する動きはありません。可能性はゼロではありませんが期待はしない方が良いでしょう。

東京大学 医科学研究所と共同研究開始

2021年1月には東京大学医科学研究所との共同研究開始が報じられ、今後の新薬開発に弾みがつくことが期待されています。

共同研究の対象となるのは、既に製品化している「トレアキシン」と、治験がある程度進んでいる「リゴセルチブナトリウム」です。

新規適応症を探るのが共同研究の目的で、成功すれば業績拡大が狙えます。発表後は業績期待で株価は+6%の上昇でした。

日本経済新聞「<JQ>シンバイオが一時6%高 東大医科学研究所と共同研究」

材料⑤ 月次黒字化を達成し、年次黒字化へ

これまで赤字続きだったシンバイオですが、2021年6月はついに黒字化を達成しました。

単月なので材料としては弱いものの、年次の黒字化となれば株価上昇の起爆剤となるでしょう。

以下が2021年6月単月の業績です。当期純利益が+9,000万円の黒字になっていることが分かります。

焦点となるのは、2021年度の業績予想である「純利益11億4,900万円」が達成できるかどうか。

2021年1~6月の上期では赤字だったため、達成の期待度は低下していますが、だからこそ達成した場合の株価上昇は大きいものになるでしょう。

材料⑥ 2023年に1株利益(EPS)46.5円に成長

2021年2月に公開された中期経営計画によると、2023年までに売上高123億円、営業利益21億円、そして1株利益(EPS)46.5円を達成する計画です。

年間20%近い成長であり、実現すれば成長を見越した買いが増加することで株価が押し上げられるでしょう。

PER 50倍を2023年のEPSに適用すると、株価は2,325円(46.5円×50倍)です。

中計達成を前提とすれば、最低でも1,000円以上の上昇余地が残されていると判断できます。

材料⑦ 上場廃止の猶予期間入り

大きな悪材料として、2021年3月24日に上場廃止の猶予期間入りが発表されました。

日本取引所グループの発表によると、理由は次のように説明されています。

本日同社が提出した有価証券報告書等において、最近4事業年度(2017年12月期から2020年12月期まで)における営業利益及び営業活動によるキャッシュ・フローの額が負であることが確認されたため(有価証券上場規程第604条の4第1項第1号(関連規則は同第604条の2第1項第2号))

上場廃止に係る猶予期間入り:シンバイオ製薬(株)

つまり、営業キャッシュフローが4連続でマイナスであったため、上場維持の基準に抵触したということです。

猶予期間は2022年12月31日まで。それまでに上場維持の基準をクリアしなければ、すなわち黒字化しなければ上場廃止の処置が下されます。

上場廃止となれば株券の価値はゼロとなり、シンバイオの投資家は多大な損失を被ることになります。

一方、シンバイオの説明によると、以下3つの要因により2021年12月期は黒字化する蓋然性が高いとされています。

- エーザイ株式会社との間で締結した抗悪性腫瘍剤トレアキシン®に関する事業提携契約が2020年12月9日で契約満了になり自社による国内販売を開始し、卸売りへの利益が当社に帰属することになったこと

- トレアキシン®液剤(RTD製剤)について2021年1月より販売を開始し、従来のFD製剤(凍結乾燥注射剤)からより原価率の低いRTD製剤への切り替えが順調に進んでいること

- 2021年3月22日に再発又は難治性びまん性大細胞型B細胞リンパ腫を対象としたトレアキシン®とリツキシマブ併用療法に関する製造販売承認を取得し売上拡大が見込まれること

上場廃止の可能性は低そうではありますが、仮に10%の確率だとしても上場廃止は全損となるため、損失期待値は高くなります。

万が一2021年12月期も赤字となれば上場廃止の可能性が高まり、株価急落を招くことでしょう。

上場廃止の猶予期間入りが発表されたタイミングでは株価が21%下落しました。ある程度株価には織り込まれているものの、リスクが高まればさらなる急落を引き起こしかねません。

材料⑧ 新型コロナによる治療遅延の解消

新型コロナによって多くの企業が影響を受けていますが、シンバイオ製薬も例外ではありません。

特に影響を受けたのがトレアキシン液剤の自社販売です。抗がん治療が新型コロナの影響で遅延したことで、自社販売切替え前にエーザイが販売した市中在庫が消化されず、自社販売が停滞しているのです。

トレアキシン液剤の自社販売は高い売上高・利益率を期待していただけに、業績へ大きく影響しました。

しかし、新型コロナワクチンによる感染者減少や、医療体制の拡充などで治療遅延は徐々に解消している模様です。

2021年12月期の下期の巻き返しに期待したいところです。

材料⑨ 証券大手による大量空売り

一部の証券大手はシンバイオに対して下落予想をしているらしく、大量の空売りを仕掛けてきています。

以下は2021年9月末時点の空売り数量です。ゴールドマンサックスがおよそ176万株もの空売りポジションを抱えており、全発行済株式数の4.57%にも及びます。

その他、JPモルガンが2.9%、野村證券が2.18%、モルガンスタンレーMUFGが0.63%の空売りポジションです。

| 空売り者 | 残高割合 | 空売り数量 |

|---|---|---|

| Nomura International | 2.18% | 841,825株 |

| モルガン・スタンレーMUFG | 0.63% | 245,103株 |

| GOLDMAN SACHS | 4.57% | 1,759,966株 |

| JPモルガン証券 | 2.9% | 1,116,975株 |

全株式の10%以上が空売りされている計算ですが、これらはいずれ買い戻しをしなければならず、将来的な上昇要因となるでしょう。

このような状況で好材料が出た場合、空売りを踏み上げての急騰が発生するケースはよく見られます。

さらに売り増してくる可能性も否定はできませんが、黒字化が控えている以上、無理に株価を下げるのは難しいように思います。

材料⑩ 個人の信用買いが重荷

証券会社の空売りが積み上がっている一方、個人投資家の信用買い残が多すぎることが懸念材料です。

2021年9月時点での信用買い残はおよそ560万株。発行済株式数に占める割合は14.6%で、証券会社の空売り数量を大きく上回ります。

信用買い残は将来的な売り圧力となるため、買う場合のリスクを高めます。証券会社の空売りは個人投資家の信用買い残に目をつけた結果と考えるのが自然です。

買いの個人投資家vs売りの証券会社という構図ですが、勝つのは果たしてどちらでしょうか。

中小株では個人投資家vs証券会社 という構図はよく発生しますが、個人投資家が勝つのは稀という印象です。信用買い残が減少するまで待つのが得策かもしれませんね。

シンバイオ製薬の今後の予想株価

業績予想達成で「株価1,500円」

2021年12月期の業績予想を無事に達成すれば、株価1,500円は堅いと見ています。

業績予想は純利益11億4,900万円、1株利益(EPS)にして30.1円です。黒字化すれば最低でもPER 50倍は行くでしょうから、予想株価は次のように計算できます。

2021年末予想株価=30.1円(予想EPS)×50倍(妥当PER)=1,505円

したがって、2021年末には株価1,500円に達すると予想しました。

2021年9月末時点の株価は1,000円前後なので、50%程度の株価上昇が見込まれます。

ただし、業績予想を達成できるかどうかは微妙なところです。上半期は赤字だったことから、市場では達成の可能性が低いと見られています。

2023年「株価3,720円」を予想

さらに先の業績予想を見ると、2023年12月期にはEPS 46.5円に達するとされています。

これはシンバイオ製薬が発表した中期経営計画の数字で、あくまで目標ではありますが、薬品の売上見込みを根拠にしていることから、達成の可能性は十分にあるでしょう。

中期経営計画の通りに進めば、年間成長率は20%程度となり、高いPERが許容されるはずです。

したがって、適用するPERは80倍として予想株価を算出しました。

2023年末予想株価=46.5円(予想EPS)×80倍(妥当PER)=3,720円

3,720円と言うと現在株価から3倍以上であり、突拍子もないように感じるかもしれません。

しかし、シンバイオの上場来高値は6,320円ですので、成長が具現化すれば3,720円という株価も通過点に過ぎないと思われます。

黒字化なら1,000円前後は買い時

業績予想を元に予想株価を算出しましたが、少なくとも言えるのは、黒字化するなら1,000円前後の株価は買い時であるという事です。

黒字化することで上場廃止の懸念が無くなり、今後の成長期待に目が向きます。将来の増収を加味した理論株価は1,000円台には収まりませんので、株価上昇が期待できるでしょう。

焦点は、そもそも黒字化できるかどうか。シンバイオの経営陣は自信を持っているようですが、黒字化できるか否かは半ばギャンブルのようになってしまいそうです。

とはいえ、最悪中の最悪である上場廃止になっても失うのは-1,000円分の値幅。一方、業績が順調に推移した場合は+2,000円、+3,000円といった値幅が狙えるので、期待損失vs期待リターンを比較した場合、後者が大きくなると考えています。

まとめ

シンバイオ製薬のこれまでの株価推移と、株価を左右する10個の材料、そして今後の予想株価について考察しました。

新興企業なので値動きが激しく、リスクも大きい反面、業績が軌道に乗れば数倍の株価上昇が期待できる銘柄です。現在は黒字化するかどうかという難しいタイミングですが、上手くいけば大きな利益を手にすることができるでしょう。

本記事の結論としては、シンバイオは「買い」という判断です。黒字化目前の製薬ベンチャーというのは夢がありますね。

ただし、損失リスクも相当あることには留意しておきましょう。

塩漬けホルダーですが、上がりますかね?