日本株全般が堅調な中、パナソニックの株価は冴えない。

車載電池の販売先であるテスラが業績不振に陥り、パナソニックの電池販売が落ち込んだことが一因だ。

もともと、2025年度は減収減益見通しだったところ、2Qに発表した下方修正が株価を押し下げた。

一方で、今後の見通しには明るい材料もある。

AI産業の発展によりデータセンター向け蓄電池が好調であり、来期は大幅な業績改善が見込める。

長期的には、株式市場における重要テーマであるペロブスカイト太陽電池の販売が立ち上がり、業績拡大を後押しするだろう。

業績悪化もあって直近の株価は割安だが、再評価により株価上昇の余地は大きいと見られる。

本記事では、パナソニックの株価が冴えない理由を振り返った上で、今後の業績と株価見通しについて考察していく。

業績悪化で株価出遅れ

減収・減益で株価下落

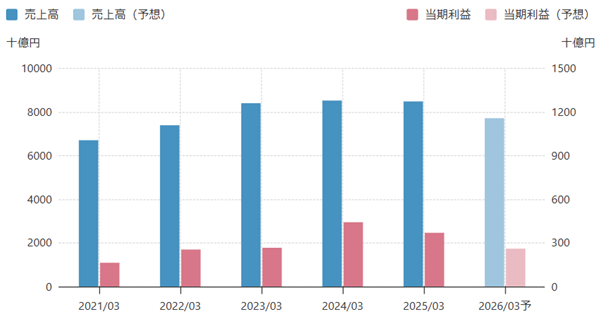

パナソニックの業績は2024年3月期を頂点に下降線にある。

2025年3月期は減収減益、続く今期2026年3月期も減収減益の見通しだ。

内容はともかく、印象の悪い業績推移である。

しかも、2026年3月期は第2四半期で業績予想の下方修正を発表した。

従来の予想では純利益3,100億円だったところ、-500億円下方修正し、純利益2,600億円の見通しとなった。

業績面での不安が強まり、株価上昇を妨げている。

業績悪化の原因は「テスラの失速」

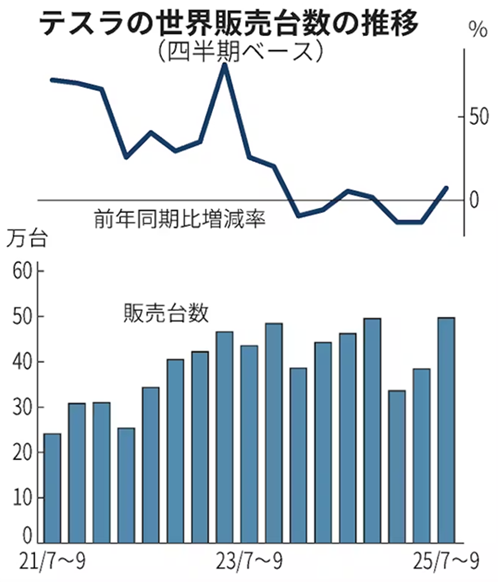

業績悪化の一因として、主要顧客であるテスラの失速がある。

パナソニックは車載電池のサプライヤーとして、テスラの電気自動車用の電池を供給しており、電池販売の半分以上をテスラに依存する構造となっている。

そのため、テスラの販売台数が減少すると、パナソニックの電池販売も落ち込む構造なのだ。

そんな中、テスラの販売台数が失速した。

下図はテスラの世界販売台数の推移(四半期ごと)だが、2年連続で前年割れが続き、消費者のテスラ離れが鮮明だ。

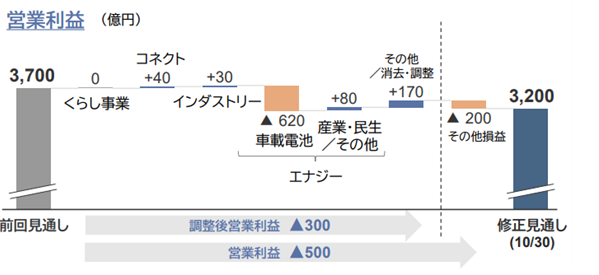

テスラ失速に引きずられる形で、パナソニックの車載電池事業(エナジー)も悪化。

2026年3月期の当初見込みから-620億円の損益悪化となり、グループ全体として営業利益-500億円の下方修正を行った。

日本経済新聞「テスラ、世界販売7%増でも株価5%安 EVは長期低迷懸念も」

日経平均上昇に出遅れ

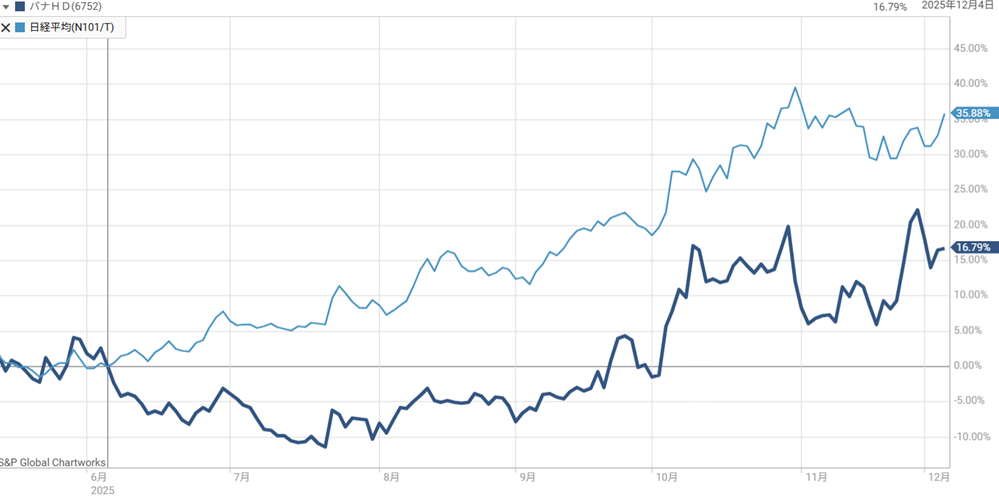

業績が悪化する中でも、将来の期待感から、過去10年間で最高値の水準にある。

しかし、日経平均株価に対する出遅れは顕著だ。

過去6ヵ月間で日経平均株価は+35%の上昇だったのに対し、パナソニックの株価は+16%の上昇にとどまっている。

パナソニックはAIで注目を集めるデータセンター向け蓄電池も販売しており、本来であれば、AI関連銘柄として日経平均のパフォーマンスを上回ってもおかしくない。

それでも日経平均に出遅れているのは、テスラの販売低迷が間接的に業績に響いていることが一因である。

来期業績に対して割安感

来期は+70%の増益

直近は業績悪化が顕著だが、来期以降の見通しは明るい。

以下は四季報による業績見通しだ。

| 決算期 | 売上高 | 営業利益 | 純利益 |

|---|---|---|---|

| 2025年3月期 | 8兆4,581億円 | 4,264億円 | 3,662億円 |

| 2026年3月期(予) | 7兆7,000億円 | 3,300億円 | 2,700億円 |

| 2027年3月期(予) | 7兆9,000億円 | 5,600億円 | 4,350億円 |

今期純利益が大幅悪化(3,662億円→2,700億円)だったのと対照的に、来期は大幅増益(2,700億円→4,350億円)となる。

PERは10倍程度

来期純利益予想である4,350億円を1株利益に直すと186.3円だ。

直近株価が1,851円であるので、予想PERは約10倍と計算される。

パナソニックは景気敏感株であるのでPERは低くなりがちだが、それでもPER10倍は低く、割安感がある。

景気敏感株は業績変動が大きく、リスクが高いため、株価指標は割安になりやすい特徴があります。

加えて、AI関連銘柄として見る投資家が増えれば、PERの切り上がりも期待できるだろう。

現在の割安感、将来的な成長期待を加味すると、現在株価は買い時である可能性が高い。

2027年3月期に業績回復する理由

来期業績が急回復する理由は2つある。

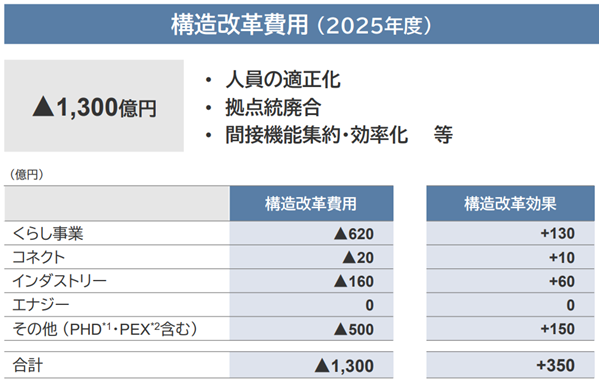

そもそも、2026年3月期の減益要因の1つが構造改革費だった。

構造改革では、1万人の人員削減、赤字事業の撤退、拠点の統廃合が含まれており、費用として1,300億円を期初に計上した。

これが2027年3月期には剥落するため、必然的に業績回復となる。

日本経済新聞「パナソニックHD、1万人削減 構造改革費用1300億円」

加えて、2027年3月期はデータセンター向け蓄電池の販売が増加する。

世界ではAI向けデータセンターの建設ラッシュが始まっており、電源供給の安定化、再生エネルギー活用のための蓄電池需要が高まる。

そのため、車載電池の落ち込みを補い、業績が回復する見通しとなっている。

蓄電池の売上げ+5,000億円を計画

パナソニックは需要増加が見込まれるデータセンター向け蓄電池を強化する方針だ。

2025年12月2日の投資家向け説明会で、2028年度までに売上8,000億円を目指すと言及したようだ。

今期におけるデータセンター向け蓄電池の売上げは2,000億円台後半が見込まれている。

つまり、2028年度までに+5,000億円以上の売上げ増を目指しているようだ。

営業利益率は15%以上が想定されている。

営業利益15%を維持しつつ+5,000億円の売上増加が実現されれば、営業利益は750億円の増加となる。

今期の営業利益が3,200億円であることを踏まえると、営業利益+750億円は業績の飛躍につながる。

太陽光発電「ペロブスカイト型」も期待

2026年からガラス型太陽電池を事業化

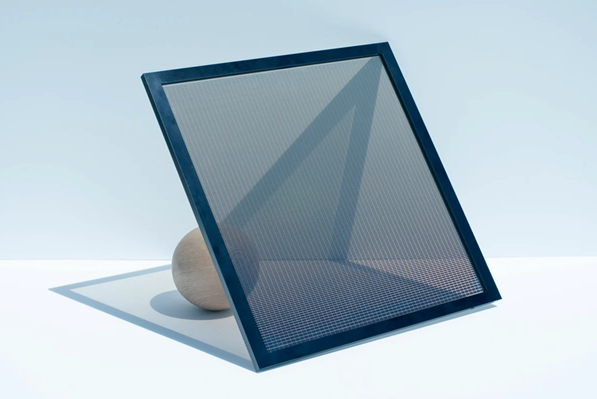

パナソニックは国策として進められているペロブスカイト型太陽電池の事業化を進めている。

ペロブスカイト型太陽電池とは、軽くて薄く、柔軟性がある太陽光電池です。印刷するように作れるため低コスト化が期待され、窓や曲面など設置場所の自由度が大きいのが特長です。

ペロブスカイト型太陽電池にはいくつか種類があるが、パナソニックが得意とするのはガラス型だ。

ガラスに1μmまで薄くした太陽電池を挟み込み、「発電するガラス」として販売する。

2026年度から試験販売を始め、まずは数百億円規模の事業に育てるのが目標だ。

日本経済新聞「薄く軽いペロブスカイト太陽電池 積水化学・パナHD来年投入」

国策として政府が推進

ペロブスカイト太陽電池は、国策として株式市場で注目度が高い。

日本初の技術であることに加え、主要原料のヨウ素は日本が世界首位の埋蔵量を誇るためだ。

経済産業省は2040年までにペロブスカイトだけで20ギガワット、全国家庭の1割の電力を補う目標を掲げている。

また、世界的にも注目されている技術であることから、シェアを取れれば大きな売り上げが見込める事業だ。

株価の面でも買い材料となりやすく、事業の進捗によって株価上昇が狙える。

2兆円規模の潜在需要

ガラス型太陽電池の売上げは将来的にどの程度になるだろうか。

YKK APによると、国内には既存ビルのカーテンウオールだけで約5200万平方メートルの面積があるという。

つまり、約5200万平方メートルもの面積にペロブスカイト型太陽電池を設置する余地があるということだ。

1平方メートルあたり5万円としても、単純計算で2兆6,000億円もの需要となる。

数十年単位の時間を要するものの、将来的な成長余地は大きい市場だ。

今後の株価見通し

成長期待により評価改善へ

パナソニックの直近の業績は冴えず、株価は割安な状態だ。

一方、中期的にはデータセンター向け蓄電池、長期的にはペロブスカイト太陽電池といった好材料が控える。

そのため、いずれは成長期待が復活し、株価上昇によって割安感が是正されていくだろう。

構造改革費などで一時的に業績が落ち込んでいるタイミングは買い時であると考えられる。

来期業績をベースに、株価2,200円が妥当

四季報によると、来期(2027年3月期)の1株利益は186円の予想だ。

PER12倍とやや弱気に見ても、株価は2,200円を超える。

予想株価=186円(1株利益)×12倍(PER)=2,232円

来期予想なので不確実性はあるものの、実現性が高まるにつれ、株価の上昇圧力は強まりそうだ。

目標株価は2,000円超え

各証券会社からの目標株価は、おおむね2,000円を超える水準である。

以下、2025年7月以降に発表された目標株価だ。

| 証券会社 | 投資スタンス | 目標株価 (変更前→変更後) |

|---|---|---|

| みずほ | 強気 | 2400円 → 2540円 |

| 野村 | 強気 | 2500円 → 2400円 |

| ゴールドマンサックス | 強気 | 2000円 → 2100円 |

| シティグループ | 強気 | 2200円 → 2100円 |

| BofA証券 | 強気 | 2200円 → 2000円 |

| ジェフリーズ | 中立 | 2193円 → 1835円 |

| JPモルガン | 中立 | 1955円 → 1600円 |

| 岡三証券 | 強気 | 2350円 → 2250円 |

| モルガンスタンレー | 強気 | 2300円 → 2100円 |

9社のうち7社が強気スタンスであり、目標株価は2,000円台前半だ。

現在株価(2025年12月9日時点)は1,800円台であり、最低でも10%の上昇余地があると言える。

目標株価コンセンサス(2,229円)までは20%もの乖離がある。

株価3,000円も既に射程圏内

成長期待が回復し、AI関連やペロブスカイト太陽電池関連として注目を集めれば、評価は必然的に高まる。

長期有望のテーマ株となればPER20倍は堅いだろう。

PER20倍に来期EPS 186円をかければ、株価は3,720円に達する。

株式市場の流れ次第ではあるが、株価3,000円台は既に射程圏内であると言える。

まとめ

パナソニックの株価が冴えない背景には、テスラの販売不振や構造改革費など、短期的な要因が重なったことがある。

一方、今後の業績改善余地は大きい。

来期は構造改革費の剥落に加え、データセンター向け蓄電池の拡大が収益を大きく押し上げる見通しだ。

さらに、国策テーマでもあるペロブスカイト太陽電池の事業化が進めば、長期的な成長ドライバーとして評価を押し上げるだろう。

現状の株価は来期予想PERが10倍と割安感が強い。

証券会社の目標株価も2,000円台が中心で、短期目線でも株価上昇の余地は大いにある。

足元の不振は一時的であり、成長期待の復活とともに再評価が進む可能性が高いと考えられる。

日本経済新聞「パナソニックHD、株価急落 今期純利益29%減に下方修正」