2020年10月に上場した地方銀行グループ「ひろぎんホールディングス」が個人投資家で話題になっています。

前身である広島銀行が持株会社化して再上場した形ですが、個人投資家を呼び込むために株主優待が拡充され、6万円の投資で毎年2,500円分のカタログギフトがもらえるようになりました。

配当利回りも高く、株主優待と合わせた総合利回りは8.2%にも及びます。

低金利や人口減少で銀行株は冴えないものの、10万円未満で投資できる株主優待銘柄ということで、ひろぎんホールディングスは個人投資家を中心に人気となりそうです。

本記事では、ひろぎんホールディングスの企業概要をはじめ、株主優待・配当、業績、株価予想まで踏み込んで考察していきます。

本記事の配当・優待利回りは、2020年12月時点の株価水準である600円で算出しています。また、業績予想等は2020年12月時点でひろぎんホールディングスから公開されているIR情報を元に考察しています。

目次

ひろぎんホールディングスの概要

広島銀行を中核とするグループ会社

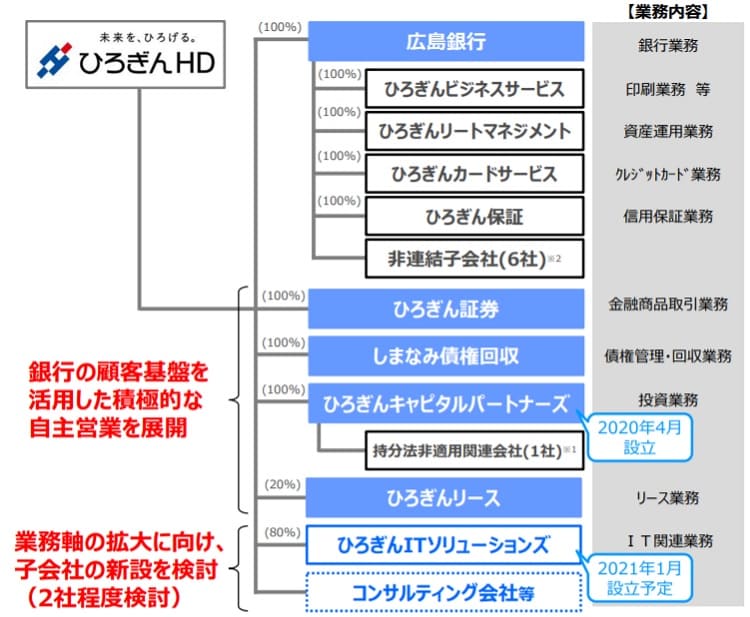

ひろぎんホールディングスは、広島銀行を筆頭としたグループの親会社です。

傘下に広島銀行(銀行業務)・ひろぎん証券(金融商品取引)・ひろぎん債権回収・ひろぎんキャピタルパートナーズ(投資業務)・ひろぎんリースを持ち、幅広い金融事業を展開しています。

営業地域は広島を中心とした4県(広島・岡山・山口・愛媛)。中国地区最大の地銀です。

2020年10月に「ひろぎんホールディングス」誕生

ひろぎんホールディングスの発足は2020年10月です。

元々は広島銀行が親会社となっていましたが、経営の柔軟性を向上するため、事業を持たない持ち株会社として誕生しました。

広島銀行は2020年9月28日で上場廃止となり、代わりにひろぎんホールディングスが10月1日に東証1部へ上場しました。ただし、上場初日はシステムの不具合で値が付かず、10月2日に690円の初値が付きました。

2020年10月1日は東証が終日売買停止となったため、初値が付いたのは翌日となりました。

株主優待をリニューアル

ひろぎんホールディングス発足に伴い、株主優待がリニューアルされ、多くの個人投資家に注目されています。

詳しくは後述しますが、100株(およそ6万円)の投資で年間2,500円相当の優待が受けられる内容で、投資額に対して高い優待利回りが魅力です。

リニューアル後のひろぎんホールディングスの利回りは、高利回りで人気の日本たばこ産業(JT)やオリックスと同水準となっています。

広島銀行でも株主優待はありましたが、定期預金の金利上乗せや、証券取引の手数料キャッシュバックなどで、メリットの薄い優待内容でした。

リニューアル後の優待が認知されるにつれ、個人投資家の保有量が増え、株価が上昇しやすくなりそうです。

ひろぎんホールディングの株主優待と配当

株主優待の内容

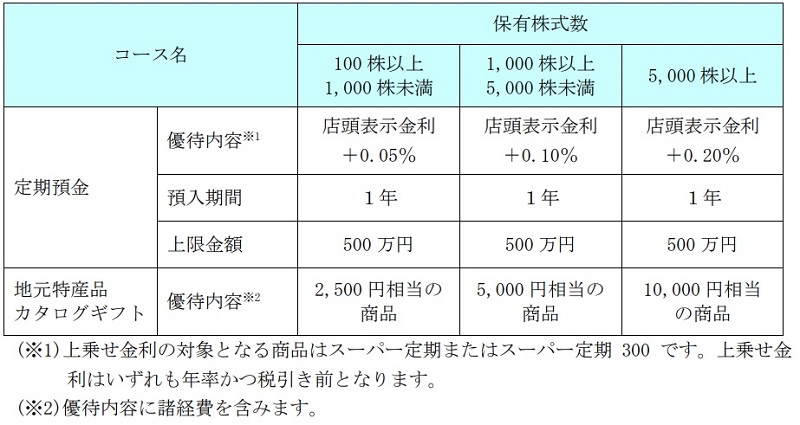

株主優待は広島銀行時代から拡充され、人気の高いカタログギフト形式の優待が追加されました。

100株で2,500円相当の「地元特産品カタログギフト」で、ひろぎんホールディングスが展開する中国地区の特産品がもらえるようです。

1,000株以上で5,000円相当、5,000株以上で10,000円相当に格上げされるものの、優待利回りとしては100株保有が最も高くなります。

優待の選択肢としては定期預金の金利アップもあります。100~1,000株なら500万円を上限に年利0.05%引き上げることができ、優待の価値としては2,500円(500万円×0.05%)とカタログギフトと同等ですが、このメリットを活用できる人はごくわずかでしょう。

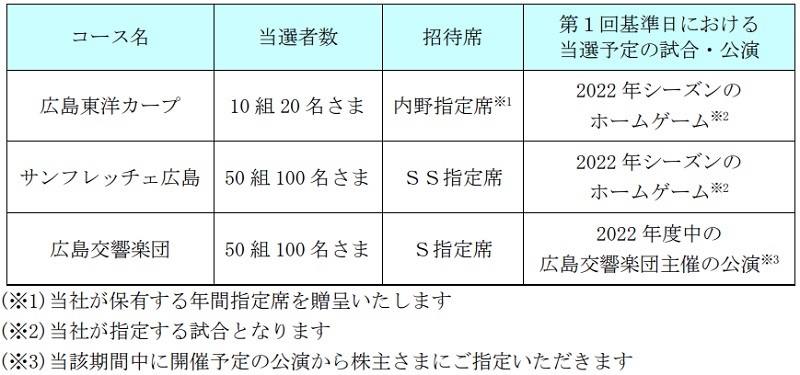

また、上記とは別に抽選で当たる株主優待も用意されています。

プロ野球とコンサートの観戦・鑑賞チケットが当たるもので、専用ホームページからの応募が必要です。

当選数は合計110組(220名)となっており、広島銀行の株主数がおよそ2万人であることや、応募する個人投資家は限られることを考えると、当選確率は1~5%ほどになると考えられます。

ひろぎんホールディングスは、株主優待の桐谷さんも購入しているという事で話題となってますね。

配当額の目安

ひろぎんホールディングスに移行し、業績に対する配当の目安テーブルが公開されました。

純利益額に応じた配当が明示されたことで配当予想が立てやすくなっています。

2021年度は純利益は215億円が予想されているため、配当額は1株24円となる見込みです。

株価600円とした場合の配当利回りは4.0%。配当狙いとしても魅力的な水準です。

また、2023年の業績は純利益270億円を目指しており、達成すれば1株30円の配当が見込め、株価600円に対する利回りが5.0%に上昇することが期待されます。

総合利回り

2020年度の利回りは、優待で4.2%、配当で4.0%となり、総合利回りは8.2%となる見込みです。

優待利回り・・・100株(60,000円)の投資で2,500円分→4.2%

配当利回り・・・1株600円に対し配当24円→4.0%

利回りは5%を超えると高配当と言われますので、8.2%は超高利回りと言えます。

配当利回りランキングを見てみても、7%台が最高となっていて、8.2%が破格の利回りであることが分かります。

およそ12年で投資分を回収できる利回りで、長期保有には相応のリスクがあるものの、保有し続けたい銘柄ではないでしょうか。

ひろぎんホールディングスの業績予想については本記事後半で考察しています。長期保有を検討している方はぜひ参考にしてください。

これまでの値動きと業績

優待や配当が高利回りとは言え、株価で高値掴みをしてしまっては元も子もありません。

ひろぎんホールディングスの株価チャートから、過去の株価水準を確認しましょう。

過去の株価チャート

前身である広島銀行のチャート

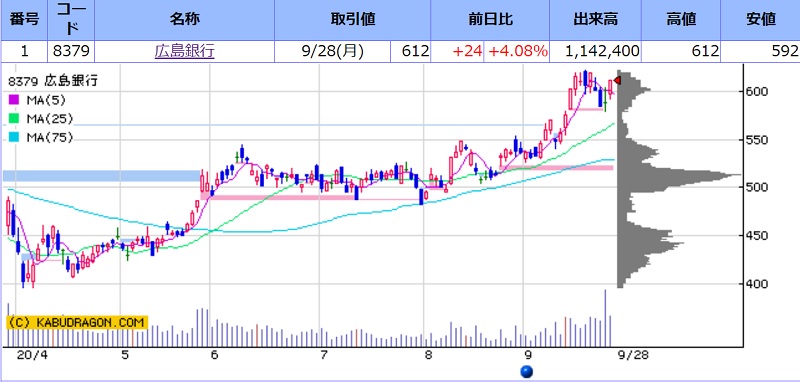

まずはひろぎんホールディングスの前身である、広島銀行の株価チャートです。

上場廃止銘柄の株価を見ることができる株ドラゴンから拝借してきました。

新型コロナの影響が大きかった2020年前半は400円台で推移していました。景気悪化により企業の倒産が相次ぐと、銀行は融資を回収できずに巨額の損失を被る恐れがあるため、銀行の株価は全体的に下落していました。

経済が正常化に向かってからは500円前後まで戻し、さらに9月11日にひろぎんホールディングス設立が金融庁に認可されると一段高となり、600円超えまで上昇して広島銀行は上場廃止となりました。

ひろぎんホールディングス上場後のチャート

広島銀行が良い形で上場廃止となった一方で、ひろぎんホールディングス上場後の値動きは冴えません。

10月1日の上場初日は東証のシステム障害で値が付かず、2日目となる10月2日に690円の初値が付きました。

一時は700円まで上昇したものの、その後は大きく値を下げ、上場5日目には600円を割り込みました。以降、600円前後での冴えない値動きが続いています。

2021年3月から長期金利が上昇し、業績改善期待からひろぎんホールディングスの株価は700円を回復しました。

業績の推移

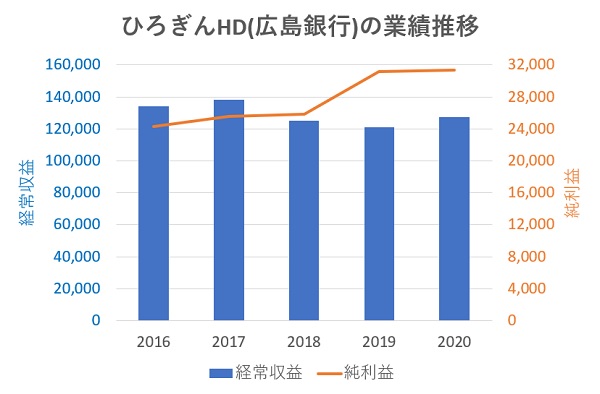

次に、広島銀行時代からの業績推移を見てみましょう。

上場廃止した銘柄の業績は証券会社で見ることができないため、過去5年のIRからグラフでまとめました(単位は百万円です)。

銀行の売上高にあたる経常収益(左軸・青色)は2020年度で1,271億円でした。2017年が高かったため、若干下落気味に見えます。

ですが、2017年は引当金戻入益で大きく見えているだけで、過去5年の経常利益の実態は横ばいです。

純利益(右軸・橙色)は5年間で順調に伸び、経常収益に対する利益率が向上しています。

急成長する業態ではありませんが、持ち株会社に移行したことで、今後の安定した成長に期待しています。

主な株価指標

ひろぎんホールディングスは上場したばかりで、証券会社で株価指標が表示されません。

IR情報から独自に計算を行いました。

EPS(1株あたり純利益):69.0円

PER:8.70倍

BPS(1株あたり純資産):1,605円

PBR:0.37倍

代表的な指数であるPER・PBRはいずれも割安水準です。

ただし、低金利の影響で銀行全体的に株価が下がっており、ひろぎんホールディングスが特別割安というわけではありません。

地銀として見れば妥当な水準といったところです。

今後の株価予想と買い時

業績予想

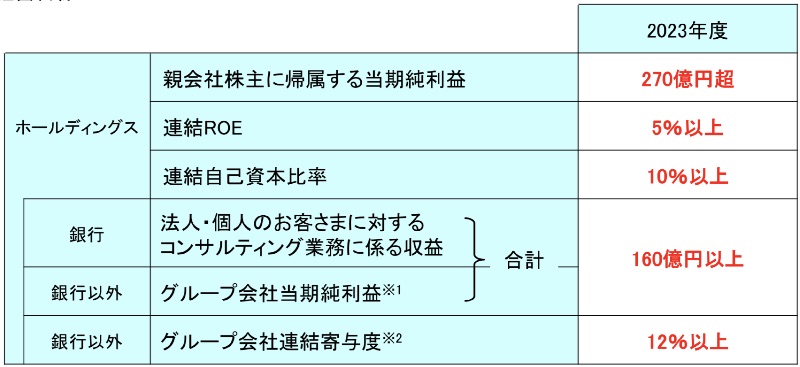

長期的な業績予想として、2023年を目標とした中期経営計画が発表されています。

株価や配当、優待に関わるのは主に数値面。そこで、2023年の数値目標を抜粋しました。

2020年度は純利益215億円の見込みですが、2023年度にはその1.26倍となる270億円を目指すという、地方銀行としては野心的な目標です。

金利収益の拡大が見込めない中、相続・事業継承対策支援や、都市再開発、観光振興を拡大させたい考えです。

また、今回の持ち株会社化によって、銀行以外の事業拡大も狙い、2023年までに金利収入以外で160億円の利益を得ることが目標となっています。

2023年までに株価750円

2020年12月時点での株価は600円です。

株価指標の数値が変わらない前提で、純利益が1.26倍に拡大した場合、計算上の株価は756円(600円×1.26倍)となります。

中期経営計画が順調に進めば、株価750円は目指せると考えています。

ひろぎんホールディンスの買い時は?

上場後の株価レンジは560〜620円です。できれば500円台で買いたいところですね。

権利確定日は3月末・9月末となっており、直前になると配当・優待目的の買いが入りやすくなるため、長期前提で買うなら4〜8月、10〜12月が比較的安全でしょう。

ただし、新型コロナは金融機関に大きな影響を与えるため、リスクを嫌うなら感染拡大が収まるまで様子見が無難です。

私は600円で100株を購入しました。利回りが高いため、安くなればまた買い増したいと考えています。

ひろぎんホールディングスまとめ

株主優待で話題となっているひろぎんホールディングスについて解説しました。

「地方銀行は苦しい」というイメージが先行している中、ひろぎんホールディングスの経営状況は比較的安定しており、高い利回りを獲得できる銘柄だと考えられます。

また、2023年を目標とした経営計画がうまくいけば、相応の株価上昇を見込むことができます。

10万円未満で買える優待株としてはかなり優秀な部類に入るのではないでしょうか。

広島銀行が親会社だった以前の体制では、銀行と証券・リースなどがタテの関係となり、銀行が中心となる事業展開でした。持ち株会社の下に横に並ぶ対等な関係になることで、事業の多様化を図るのが持ち株会社化の狙いです。