2015年に巨額赤字に沈んだ日本マクドナルド。原価率96%という薄利多売戦略が崩れたことで、2016年ごろまでは株価2,000円台で低迷していました。

しかし、優れた商品戦略によって2017年から株価は急騰。ここ数年は4,500〜6,000円のレンジ相場にあり、新規買いのタイミングが難しい状況です。

果たして、日本マクドナルドの買い時はいつなのでしょうか?

本記事では、株価を左右する10個の株価材料をピックアップした上で、今後の買い時について考察していきます。

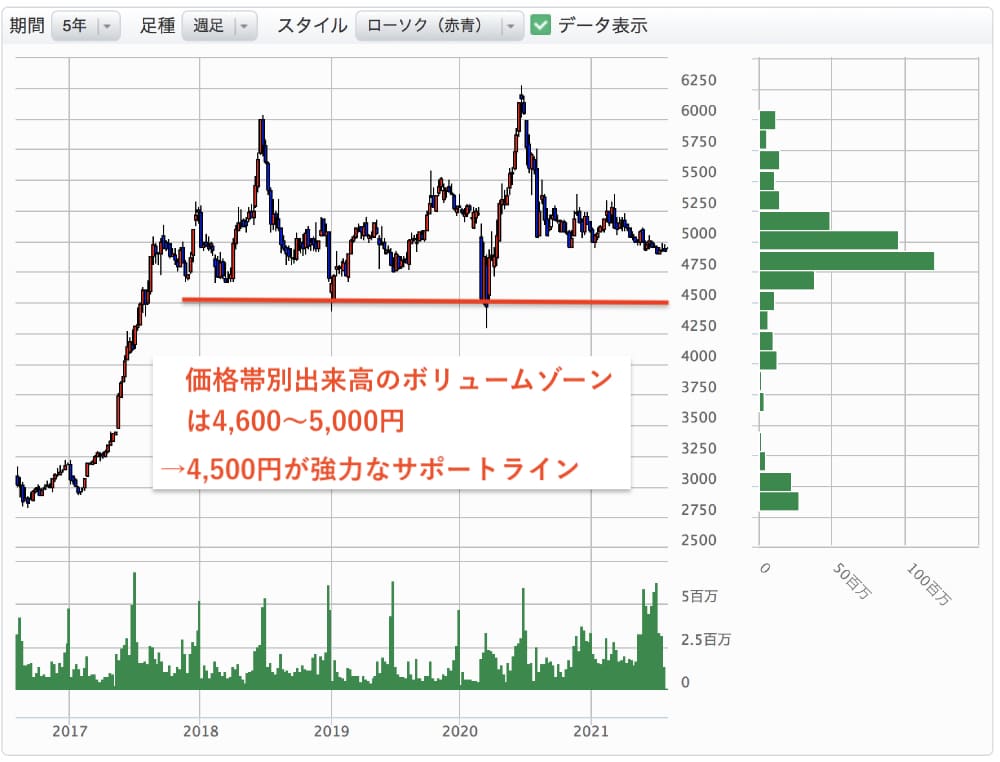

- 強力なサポートラインがある株価4,500円付近・・・出来高のボリュームゾーンが4,600円付近にあり、過去4年間では4,500円を境に反騰している。

- 株主還元の拡大タイミング・・・現在は株主還元に消極的だが、方針転換で還元拡大に舵を切る可能性。株価上昇と高利回りが狙える。

- 悪材料による急落タイミング・・・大株主による株式売却など、業績に影響しない悪材料は買いだと予想。

目次

日本マクドナルドの10個の株価材料

材料① 巣篭もり需要の反動

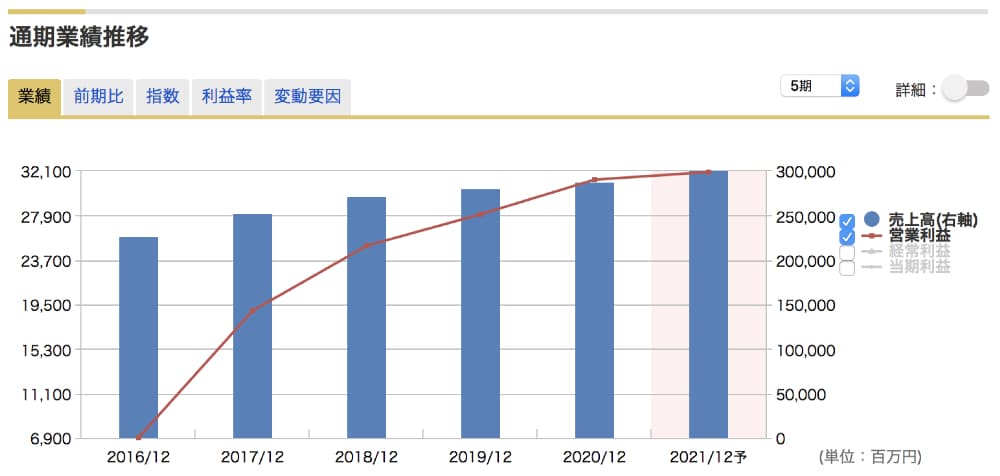

2020年、日本マクドナルドはコロナ下の「勝ち組企業」として注目されました。

従来から進めていたデジタル化やデリバリー強化が実を結び、巣篭もり需要を捉えることに成功。前年度比+20%の大幅増益となりました。

しかし、それは過去の話。すでに株価には折り込み済みで、2021年度はその反動で成長が鈍化します。

一応、2021年度の業績予想は、営業利益+2.3%、純利益+1.1%となっていますが、10%以上の成長を続けてきた過年度と比べると見劣りします。

期待が先行していただけに、今後は上値の重い展開となるでしょう。

材料② 大株主による株式売却

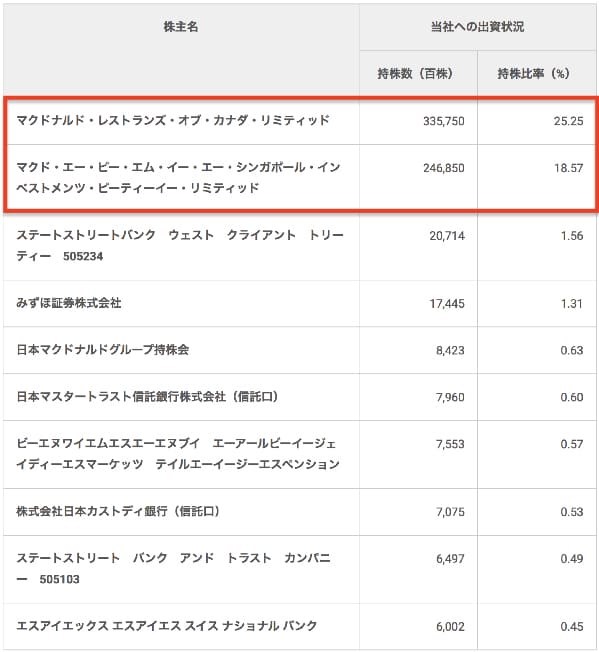

大きな懸念材料として、大株主による株主売却があります。

親会社である米マクドナルド(McDonald’s Corporation)が保有株式を売却し、保有比率を約50%から33%まで減らすことを発表しました。

約17%もの株式が放出されることになり、今後の売り圧力になることが懸念されます。

株式売却が発表されたのが2020年11月20日。現在(2021年7月)はすでに43.82%まで減少しており、およそ6%が売却済みのようです。

売却の進捗によって株価が急落する恐れがあります。売却があらかた完了するまでは買い時とは言えないでしょう。

出典:日本マクドナルドホールディングス株式会社「株式について」

材料③ 原価率の減少による利益改善

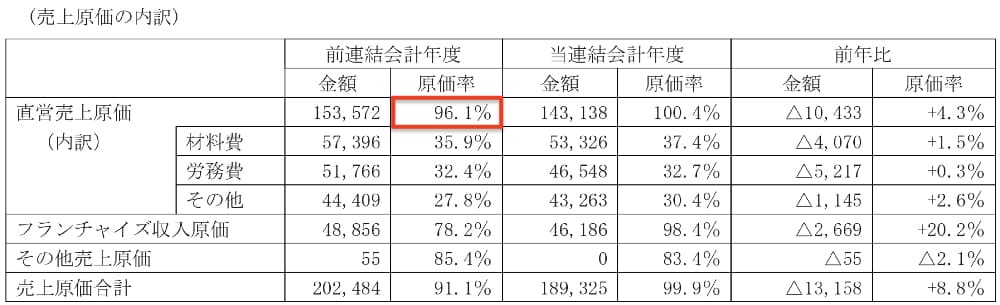

2015年の巨額赤字は原価率の高騰が主な原因でしたが、近年では原価率が減少してきており、利益率が向上しています。

以下、2015年当時の原価率と、2020年の原価率を比較してみました。

2015年当時は96.1%という非常に高い数値でした。それから5年が経ち、2020年には86.1%まで減少させることに成功。利益が出る体質に変貌しています。

以前の薄利多売戦略から高付加価値戦略に切り替わったことで、安定して稼ぐことができるようになっています。

材料④ スシローによる追い上げ

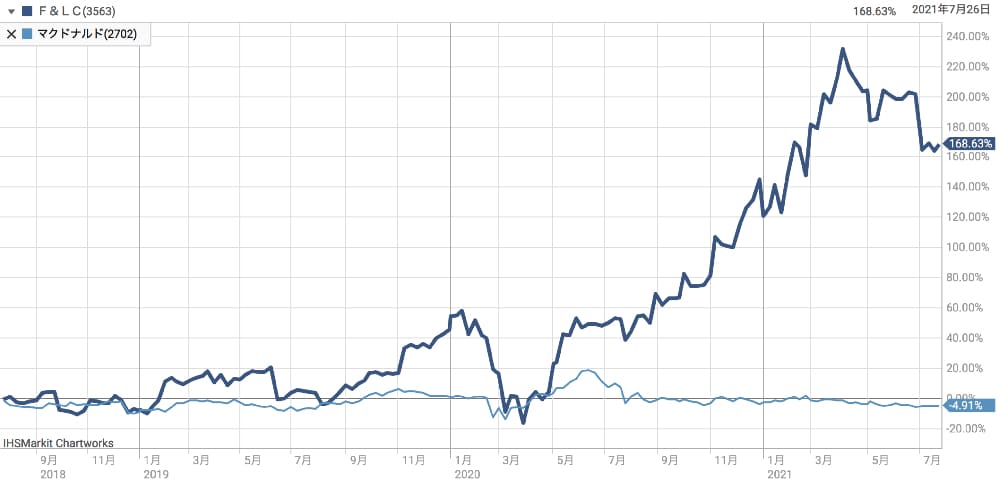

近年の株価低迷は、同じく国内外食産業であるFOOD&LIFE COMPANIES(フード アンド ライフカンパニーズ、以下F&LC)の絶好調に影響を受けていると考えられます。

F&LCは回転寿司「スシロー」を運営する企業です。スシローの好調は投資をやっていない人にも有名なほどです。

今の国内外食産業において、時価総額1位が日本マクドナルド、2位がF&LCです。

F&LCは株価も絶好調で、時価総額が日本マクドナルドに急接近しています。

| 会社名 | 時価総額 |

|---|---|

| 日本マクドナルドホールディングス | 6548億2800万円 |

| FOOD & LIFE COMPANIES | 4938億7400万円 |

| ゼンショーホールディングス | 4235億5000万円 |

| すかいらーくホールディングス | 3289億6800万円 |

| クリエイト・レストランツ・ホールディングス | 1710億6900万円 |

他社との成長力の違いは、日本マクドナルドの株価にも影響します。

同業種のどちらに投資するのかという場合に、高成長を遂げているF&LCを選択するのが通常の判断です。それによって、日本マクドナルドに資金が流入しづらい、すなわち株価が上がりづらい状況となっているのです。

以下、日本マクドナルドとF&LCの株価パフォーマンスを比較してみました。

3年前を0%として騰落率をグラフに表していて、2021年7月現在、日本マクドナルドは−4.91%の下落、F&LCは+168%の上昇です。

横ばいの日本マクドナルドに対し、F&LCは2.6倍以上の上昇率です。パフォーマンスに圧倒的な差があるのは明らかですね。

今後もF&LCに資金流入が続くなら、日本マクドナルドの株価は相対的に上がりにくくなることが予想されます。

材料⑤ 株主優待廃止または改悪の恐れ

株主優待の廃止・改悪は、現在想定しうる最も大きな悪材料です。

日本マクドナルドの株価は、株主優待目的の個人に支えられている側面があります。優待目的の長期投資が増えることで、売りが減少し、結果的に株価が下がりにくくなるのです。

事実、市場で売買される流動株はおよそ5,180万株ありますが、そのうちの半数以上が優待目的の個人保有であると推測(※)されます。

※現在の株主数が273,650名で、ほとんどが個人投資家だと考えられるため、1名100株としても2,700万株が優待を前提とした保有だと推測されます。

仮に優待廃止(または改悪)で見切り売りが発生した場合、これらが売り圧力となり、株価急落が予想されます。個人からの新規買いが減少することも下落に拍車をかけるでしょう。

結果的に、株価は以前の定位置である2,000円台まで戻ってもおかしくありません。

株主優待の廃止懸念は2016年にも取り沙汰されました。親会社の株式売却により優待が廃止されるのではという懸念でしたが、結局は売却自体が中止され、杞憂に終わったという経緯があります。

材料⑥ 安定した株価推移

安定した株価推移は日本マクドナルドの強みの一つです。

2017年に株価急騰後、4,500〜6,000円のレンジ相場が続いています。これは長期投資の観点では大きなメリットです。

というのも、株式投資は他の資産クラス(債権、不動産など)より高い利回りが期待できる一方、値動きが大きなリスクだと考えられています。値動きが安定しているということは、価格変動リスクが少ない銘柄だと言え、市場からの評価が高まる傾向にあります。

したがって、日本マクドナルドは少ない価格変動リスクで配当+株主優待を獲得できる優良銘柄だと評価できます。

材料⑦ 4,500円のサポートライン

続けてテクニカル的な目線ですが、日本マクドナルドの株価チャートには明確なサポートラインが存在します。

そのサポートラインは4,500円です。過去の急落時には、一時的に4,500円を割ったとしてもすぐに反発して上昇に転じています。

したがって、4,500円付近まで下落したタイミングが一つの買い時であると判断できます。

4,500円がサポートラインとなっている理由は、価格帯別出来高のボリュームゾーンが4,600〜5,000円に存在するからです。

一般的に、価格帯別出来高のボリュームゾーンでは次のような現象が起こります。

- 下落局面:買いが増加して反騰しやすい

- 上昇局面:売りが増加して反落しやすい

つまり、4,600円から下に抜けようとするタイミングで買いが増加し、4,500円を界に自律反発するような値動きとなっているのです。

材料⑧ 高い自己資本比率

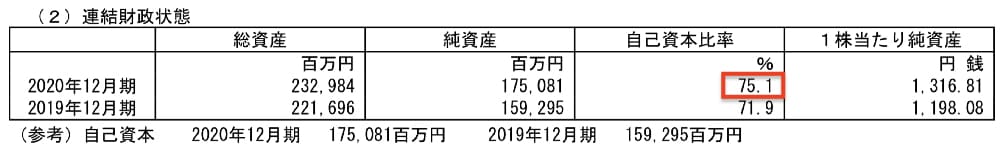

自己資本比率は財務的な安定性を測る重要な指標です。

日本マクドナルドはこの数値が非常に高く、安定した財務基盤を誇ります。

一般的に30%より高ければ安定していると言われますが、日本マクドナルドの場合は75.1%という高水準です。

出典:2020年12月期 決算短信

自己資本比率がマイナスになると、猶予期間を経て上場廃止となりますが、日本マクドナルドについてはその心配は皆無です。

ただし、これは現金残高の増加という別の問題を引き起こしています。

材料⑨ 現金残高の増加

一見、現金残高が増加することに問題はないように思えます。現金は企業の血液であり、多くて困ることは無いからです。

しかし、株式投資の世界では、預金が積み上がる=成長余地が乏しいという評価を受けます。

本来、余剰現金は次の成長に向けた投資に使うべきであり、現金が増加するというのは今後の成長が見込めないということになってしまうのです。

次のグラフが現金残高の推移です。2016年12月には212億円でしたが、2020年12月までに627億円とおよそ3倍にまで膨れ上がっています。

今後もこの状況が続く場合、日本マクドナルドは成長できない=株価上昇が見込めないと判断され、資金が他銘柄に向かうことが予想されます。

余剰現金を有効活用できるかどうか、今後の株価を大きく左右することになるでしょう。

材料⑩ 自社株買いの実施

現時点での可能性は低いですが、将来的な材料として、自社株買いが行われる可能性があります。

自社株買いは株価上昇をもたらす好材料です。日本マクドナルドが東証で自社の株を買うことにより、一定期間内の株価上昇や、取得した株を消却することによる株式価値向上が見込めます。

現時点の時価総額はおよそ6,500億円。130億円の自社株買いなら約2%の株式が取得できます。

預金残高はここ5年間で600億円以上まで膨れあがっており、130億円程度の自社株買いなら実施可能だと考えています。

2%の株価上昇(約100円程度)の株価上昇に加え、需給の改善によっても株価が上昇するでしょう。自社株買いが実現すれば、既存投資家は大きな利益を獲得することができます。

ただし、日本マクドナルド社長(日色保社長)は自社株買いに対し慎重姿勢です。

以前のコメントで 「絶対にやらないとも言えないが、当面の予定はない」と発言しています。少なくとも、1~2年は実施されないと考えるべきでしょう。

もし自社株買いが発表されればサプライズです。その期待込みで保有しておくのも悪くありません。

日本マクドナルドの買い時は?

買い時① 4,500円付近は買い水準

「材料⑦ 4,500円のサポートライン」でも書いた通り、4,500円付近は 強力なサポートラインがあります。

過去4年間、破られていないラインですので、4,500円付近なら買い時だと言えそうです。

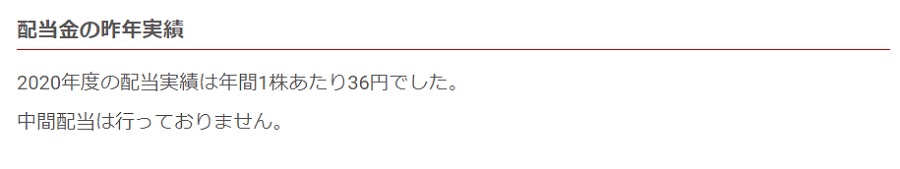

仮に4,500円で買えた場合、配当+優待利回りは2.4%程度となります。他の優待銘柄と比較すると見劣りしますが、悪くはない水準です。

利回りは次のように計算しました。

- ・配当利回り:年間配当36円÷株価4,500円=0.8%

- ・優待利回り:優待1回の価値が3,600円×年2回÷45万円=1.6%

買い時② 株主還元の拡大タイミング

株主還元方針が変更され、還元拡大となれば株価の上昇が期待できます。

買い時としては絶好のタイミングとなるでしょう。

日本マクドナルドは株主還元に消極的で、株主還元よりも成長投資を優先するというスタンスです。

出典:日本マクドナルドホールディングス「個人投資家の皆様へ」

しかし、ここ数年は現金がダブついており、うまく資金を活用できていない状況です。今後、還元拡大に舵を切る可能性は十分考えられます。

そこで気になるのは、還元拡大余地がどれくらいあるかどうかです。

2020年度の配当性向は23%でした。同業他社を見てみると、すかいらーくグループが40%(赤字前の2019年度)、モスフードサービスが67%、日本KFCホールディングスが39%で、モスフードは突出していますが、40%~50%くらいが相場のようです。

したがって、現在の配当の2倍程度までは拡大余地がありそうです。

配当を2倍まで引き上げたとすると、年間配当は72円となり、配当利回りは約1.5%まで上昇することになります。

利回りが上昇すれば、配当を目的とした機関投資家からの買い入れが増え、株価上昇につながることが期待できます。

株主還元の拡大はまさに買い時であると言えるでしょう。

買い時③ 悪材料による急落タイミング

悪材料による株価急落は安く仕入れるチャンスとなります。

配当や優待内容が変わらないなら、安く買えるだけ得だと考えられます。

ただし、業績に響くような悪材料は注意が必要です。例えば、商品への異物混入などはブランド力を損ない、経営に大きなダメージを与えます。業績が悪化することで株価の下落、配当の縮小、優待の改悪などが想定されますので、しばらくは様子見が正解でしょう。

大株主による株式売却など、業績に影響しないような悪材料であれば買い時であると言えます。

まとめ

日本マクドナルドの10個の株価材料をまとめた上で、今後訪れる買い時について考察しました。

コロナ下の勝ち組企業として注目され、大幅増益を享受したものの、成長に向けた次なる一手が打てていません。それにより、現金のダブつきや、親会社による株式売却、スシローによる追い上げを受けるという結果となっています。

いくつかの悪材料を持つ銘柄なので、買い時には慎重になるべきだと考えています。

ぜひ本記事を参考に、買いのタイミングを見計らってみてください。