東京ディズニーリゾートを運営するオリエンタルランドが好決算を発表した。

発表されたのは2026年3月期の第1四半期決算で、新エリアの本格稼働、ホテル客単価の上昇、物販・飲食収入の拡大などが業績をけん引。

第1四半期決算としては、売上・利益ともに過去最高水準での着地となった。

人件費の増加や、新エリアの減価償却費が重荷となる中、戦略的な価格設定とブランド力で高収益を維持している点は注目に値する。

本記事では、決算の詳細から株価の見通しまで、投資家目線でポイントを整理していく。

増収増益の好決算

決算の概要

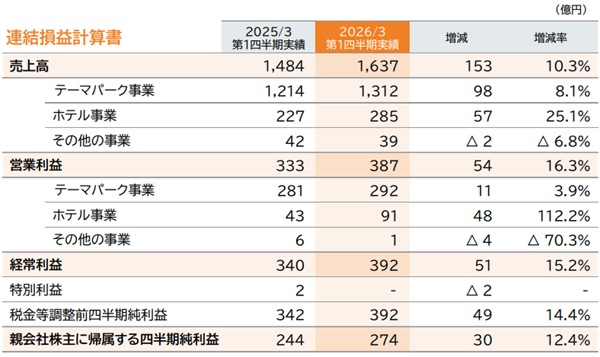

オリエンタルランドが発表した2026年3月期第1四半期決算(2025年4月〜6月)は、前年同期比で大幅な増収増益で着地した。

全体の数値としては好調な滑り出しだと言える。

台風や地震などによる混乱が無く、東京ディズニーリゾート全体の稼働状況が安定した。

そんな中、新施設「ファンタジースプリングス」の本格稼働やホテル事業の好調が業績を押し上げた。

雨天が多かったなどマイナス要因もあったが、それでも増収増益の着地となり、収益力の底堅さが確認できた決算だ。

売上+10%、純利益+12%で着地

連結売上高は1,637億円と、前年同期比で10.3%の増収を記録。

テーマパーク事業に加えて、ホテル事業の客室単価上昇が寄与した。

営業利益は387億円(同16.3%増)、経常利益は392億円(同15.2%増)と順調に拡大し、最終的な純利益は274億円(同12.4%増)で着地した。

なかでもホテル事業は、客室稼働率94.0%と高水準を維持しつつ、平均客単価が大幅に上昇したことにより、売上・利益ともに過去最高水準に到達している。

一方でテーマパークの入園者数自体は前年並みだったものの、パーク内消費の増加が収益拡大を支えた。

アナリスト予想を超過

今回の決算は市場予想を上回る着地だった。

特に純利益については、アナリストが想定していた水準を超えたことで、収益性の強さがあらためて評価されている。

一方で、通期見通しに関しては保守的な姿勢を維持しており、営業利益1,600億円、純利益1,133億円という従来予想が据え置きとなった。

業績の勢いが続けば、第2四半期以降に上方修正の可能性も考えられるだろう。

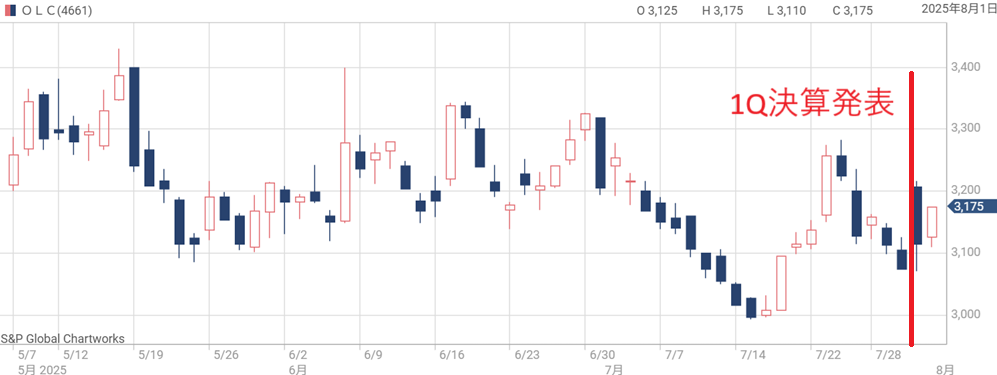

株価はポジティブに反応

決算発表を受けて、株式市場は買いで反応した。

翌営業日の株価は特別買い気配で始まり、一時は3,200円を超える水準まで上昇。

高収益の維持に加え、テーマパークやホテル部門の高単価戦略が奏功している点が投資家に評価されているようだ。

今後は新エリア「ファンタジースプリングス」の通年効果や、インバウンド需要の拡大がどこまで業績に寄与するかが注目される。

株価の劇的な上昇とはいかないまでも、徐々に上値を探る展開が予想される。

1Q決算の主要ポイント

売上高

2026年3月期第1四半期のテーマパーク事業売上高は、前年同期比で98億円増加し、1,312億円に達した。

増収率は8.1%となり、第1四半期としては過去最高だ。

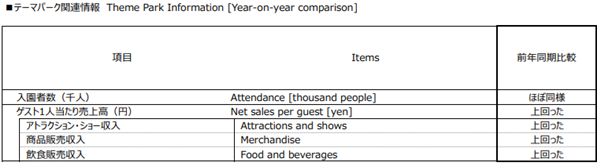

注目すべきは、入園者数がほぼ増えていない中で、ゲスト1人当たり売上高が増加したことによる売上拡大という点である。

入園者数が横ばいにもかかわらず売上が伸びたこと、販売単価の上昇=利益の質的改善を意味する。

これは一過性の集客増加に依存しない、持続可能な利益成長の兆しだと評価できる。

ゲスト1人当たり売上高

では、ゲスト1人当たり売上高は何だろうか。

ゲストが支払う項目を分解すると次のようになる。直近四半期の傾向も記載した。

| 項目 | 具体的な内容 | 傾向 |

|---|---|---|

| アトラクション・ショー収入 | チケット代、プレミアアクセス、バケーションパッケージ等 | 変動価格制による増加、プレミアアクセス利用の増加 |

| 商品販売収入 | お土産、限定グッズ | 新エリア、ダッフィー20周年で増加 |

| 飲食販売収入 | レストラン、軽食 | 新エリア稼働による増加 |

今回の2026年3月期1Qでは、各項目すべてで前年を上回る売上が確認されており、特に物販・飲食の好調が目立つ。

これは、新エリアが通年寄与することが主な理由だ。

アナリストにとって予想外だったのが、プレミアアクセス利用と商品販売が大きく伸びたことだ。

日本導入において一部批判もあったプレミアアクセスだが、時間を買うという現実的な思想が浸透し、利用が増加している。

また、ダッフィー20周年のインパクトをアナリストは予想できず、想定外の上振れにつながった。

営業利益

オリエンタルランドの2026年3月期第1四半期における営業利益は、387.7億円(前年同期比+16.3%)と、第1四半期としては過去最高水準に達した。

これは、売上増に加え、コストを効率的に管理し、利益の出やすい事業を伸ばすことに成功したためだ。

営業利益増加の要因をまとめると次のようになる。

特筆すべきは、増収効果がコスト増を大きく上回った点だ。

コスト増の要因には、以下が含まれる。

それでも利益率は前年の22.5%から23.7%へ改善し、収益性の高い構造へと進化している。

入園者数

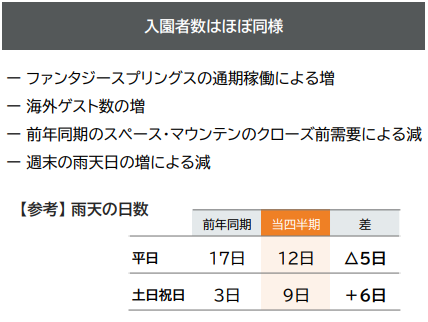

第1四半期の東京ディズニーランドおよびディズニーシーの入園者数は、前年同期とほぼ変わらない。

これは一見すると成長停滞のようにも見え、懸念が残る結果となった。

しかし、実際にはオリエンタルランドが入園者数を戦略的に抑制している可能性が高いと考えられる。

その背景には体験価値重視の明確な意図がある。

オリエンタルランドは、単に入園者増の成長モデルから、体験価値向上(=顧客単価増加)のモデルへの転換を進めている。

混雑が激化すると、アトラクション待ち時間やレストランの行列が増え、体験満足度が大きく損なわれるためだ。

結果として、顧客単価が上がり、売上・利益率が改善しているため、必ずしも入園者数が横ばいであることはマイナスではないと言える。

今四半期は土日祝日の雨天数が前年同期より6日多く、実質的には入園者数改善との評価も可能です。

業績予想は変更なし

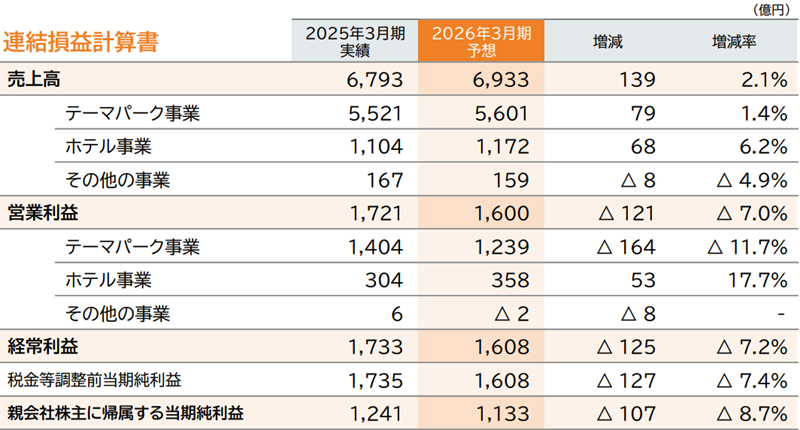

1Q決算は好調だったものの、2026年3月期の通期業績予想は据え置きとなった。

業績予想は次の通りだ。

売上高は増加するものの、費用増加で営業利益は減益の見通しだ。

一見、好調な第1四半期を受けて上方修正が出てもおかしくないが、それでもあえて予想を変更しなかった理由は、いくつかの不確定要素があるためだろう。

まず、台風・猛暑などの天候影響や、インバウンド需要の鈍化リスクがある。

また、新エリアの入場制限を解除したことが短期的な好調を生んでいる可能性があり、これから反動減のリスクがある。

第1四半期で上方修正するには業績拡大の高い確度が必要だが、まだそれほどの確信は得られていないということだ。

第2四半期以降の上方修正に期待したい。

好調の理由

ダッフィー&フレンズ20周年関連の売上好調

オリエンタルランドの物販売上が大きく伸びた主因のひとつが、「ダッフィー&フレンズ20周年記念イベント」の成功だ。

とりわけ、このキャラクターシリーズは収益性の高いIP(知的財産)としての地位を確立してる。

ダッフィーは2005年に東京ディズニーシー限定で登場して以降、長期的にブランド価値を積み上げてきた。

いまやダッフィー&フレンズ関連グッズは来園動機そのものになり得るほどだ。

今回の20周年記念イベントでは次の施策が打たれた。

| 施策 | 内容 |

|---|---|

| 限定デザイン商品の投入 | 記念ぬいぐるみ、バッグ、衣装、小物などのシリーズ展開 |

| フォトスポットや装飾の展開 | パーク内での“映える”写真体験を創出し、SNS拡散を促進 |

| ストーリーと感情訴求 | キャラクターに紐づけた物語で、商品に付加価値を付ける |

| 売場の演出 | ディズニーシー内限定店舗でのテーマ展開・陳列方法の工夫 |

オリエンタルランドは、キャラクター戦略によって物販を高利益源に育て上げる仕組みを長年磨いており、今回の周年イベントはその成果が最大化された象徴的な事例といえる。

ディズニー・プレミア・アクセスが好調

第1四半期決算では、ディズニー・プレミア・アクセス(DPA)の販売が堅調だった。

その結果、アトラクション関連の収入を押し上げる重要な要素となった。

DPAは単なるオプション商品ではなく、利益率とゲスト体験の両面に貢献する、戦略的なマネタイズ・ツールとして機能している。

DPAについて簡単にまとめると次のようになる。

DPAの収益効果は主に2つの側面で現れている。

- ゲスト1人当たりの単価上昇に直結:アトラクション収入が増えることで、同じ入園者数でも全体売上が底上げされます。

- 高い利益率:アトラクションはすでに運営されているため、限界利益率が非常に高く、ほぼそのまま営業利益に貢献します。

DPAは利益率の高いオプション販売であり、極めて効率的な収益源だ。

都市部からの短期滞在者や訪日外国人にとって、「限られた時間をどう使うか」が最重要の価値基準である。

一方、公式アプリやSNSを通じて、アトラクションのリアルタイム待ち時間が可視化されている。

情報が即時に手に入る時代だからこそ、時短のための課金が合理的な選択肢となっており、利用が増加しているのだ。

今後も中期的な収益の柱となることが期待される。

費用が2Q以降に期ズレ

利益率が高水準であった背景には、一部の費用が第2四半期以降に時期ずれしたことも影響した。

決算説明会では、外部環境の影響による費用増加や、2025年度に特有の一過性コスト、さらには中長期成長投資にかかる費用について説明された。

長期経営戦略の中で、外部環境によって増加するコスト、2025 年度の一過性のコスト、中長期の成長のためのコストを説明した。第 1 四半期でそれらのコストを計上しているものの、全体として数億円が第 2 四半期以降に時期ずれする。現時点では、コストの総額に変更はない。今後何か変更が生じた際には、しっかりとお伝えできるようにする。

これらのうち、数億円規模の費用が1Qから期ズレしたようだ。

通期のコスト総額そのものは変更されておらず、あくまで計上タイミングの問題であるとしている。

業績好調には変わりないが、実態以上に利益が膨らんだことは留意する必要がある。

7月地震予言の影響は軽微

2025年7月にはSNS等を中心に拡散された地震予言が話題となり、一部地域では旅行キャンセルや人流減少への懸念が広がった。

しかし、これによる入園者数全体への影響は軽微であったようだ。

一部では香港からの訪日旅行者数に減少傾向が見られたものの、全体の入園者構成比や売上には大きな影響はなかったとの見解だ。

7 月の地震予言の影響については、香港からの訪日外国人数が減っているものの、入園者数全体への影響は軽微であると考えている。

福島第一原発の処理水放出の時のように、アジア圏からの訪日旅行者数減少は、業績に深刻な影響を与えうる。

影響が軽微で済んだことで想定外の業績悪化を回避することができた。

株価の見通し

決算後の株価は上昇

決算発表前日の株価は3,074円だったが、決算内容が市場に好感され、翌営業日には3,216円まで上昇した。

その後は利益確定の売りに押されたものの、決算後2日目には3,175円まで再び買われている。

つまり、決算直後の株価上昇は一過性でなかったと言える。

特に、営業利益・純利益ともに市場予想を上回ったことから、業績の堅調さが改めて評価されたと見られる。

目標株価引き上げ期待

これまでの数ヶ月間、証券会社による目標株価の引き下げが相次いでいた。

以下は直近の主なアナリスト評価だ。

| 証券会社 | レーティング | 目標株価 (変更前→変更後) |

|---|---|---|

| ジェフリーズ | 中立 | 3200円 → 3100円 |

| モルガンS | 弱気 | 2610円 → 2700円 |

| SBI | 中立 | 3530円 → 2920円 |

| 大和 | 中立 | 4500円 → 4400円 |

| SMBC日興 | 中立 | 3800円 → 3300円 |

| JPモルガン | 強気 | 5000円 → 5500円 |

| 岩井コスモ | 強気 | 4500円 → 4000円 |

| 野村 | 中立 | 4300円 → 3300円 |

| GS | 中立 | 3300円 → 3100円 |

| みずほ | 強気 | 5000円 → 4800円 |

このように、これまでは慎重な見通しや目標株価の引き下げが多数派だった。

今回の良好な決算を受けて、今後は目標株価を見直す証券会社が増える可能性がある。

第1四半期時点で投資スタンスを見直すアナリストは限定的だろうが、収益性の改善や客単価の上昇傾向が継続すれば、強気予想に見直されるきっかけになるだろう。

特別優待も株価上昇の支援材料

2025年9月には、開業65周年を記念した特別優待が実施される。

この特別優待目的での買い需要が株価下支え材料になるだろう。

個人投資家にとっては100株保有(約31万円)で1万円のパークチケット1枚が手に入るため、短期的には優待利回り3%に達する。

そのため、特別優待獲得までは個人からの売りが減少するだろう。

特にオリエンタルランドの株主優待は人気が高く、実需を伴った個人投資家層の買い支えにつながりやすい特徴がある。

長期優待もあることから、中長期的な株価の底堅さが期待される。

上値は重い展開

一方で、株価が一定水準を超えると売り圧力が強まる場面も見られた。

決算翌日の上昇局面でも利益確定売り発生し、短期的には上がれば売りたい投資家が多く存在するようだ。

また、株価指標は依然としてPER・PBRともに割高感がある水準である。

そのため、しばらくは緩やかな上昇トレンドも上値が重い展開が続くと予想される。

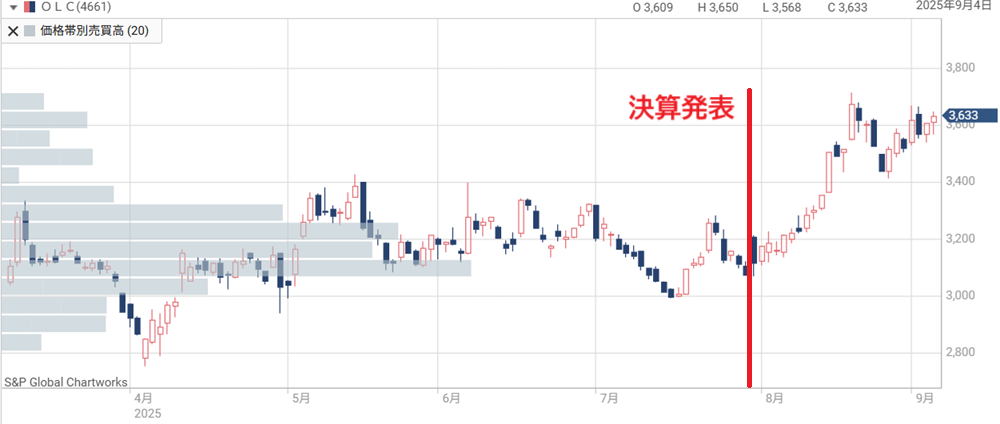

(追記)決算後1ヶ月間の値動き

1Q決算発表から1ヵ月が経過したが、株価は予想以上に好調だ。

決算発表を起点に上昇トレンドが形成され、1ヶ月ほどで3,100円前後から3,600円台に上昇した。

これは、2025年1月以来、8ヵ月ぶりの高値水準だ。

好決算という個別要因に加え、日本株全体が買われたことが上昇に弾みをつけた。

また、需給面も良好だ。

年初来高値に接近しており、直近1年間で取引が少なかった価格帯に差し掛かっている。

そのため、戻り待ちの売りが出にくく、少ない買い注文で株価が上がりやすい領域に入った。

個人による優待取りの動きも支援材料となるだろう。

予想PERは50倍超えと、警戒すべき割高水準ではある。

しかし、オリエンタルランドはアジア圏トップのテーマパークを持つプレミアム株としてこれからも人気が続きそうだ。

まとめ

オリエンタルランドの2026年3月期第1四半期決算は、アナリスト予想を上回る着地というポジティブな内容だった。

入園者数が伸び悩む中でも、客単価上昇による成長が実現しており、成熟したビジネスモデルへの移行が進んでいる。

一方、好調な1Qを受けても通期予想は据え置かれ、会社側の様子見姿勢が垣間見える。

株価は決算後に上昇したものの、指標面では依然として割高だ。

短期的には上値の重い展開も想定される。

今後の焦点は、新エリアがどこまで通期業績に寄与するか、そして第2四半期以降での上方修正やアナリスト評価の見直しがあるかどうか、などだ。

株価の割高感は拭えないが、割高相応のブランド価値と高い顧客単価に支えられた銘柄だと言えるだろう。

アナリスト予想平均が純利益241億円だったのに対し、実績は274億円と10%以上超過しました。