造船・港湾インフラの分野で世界屈指の技術力を誇る三井E&Sが再び注目されている。

2026年3月期第1四半期決算では、営業利益が前年同期比で約2倍に急拡大。

さらに、受注も年間売上げを上回る規模であることから、業績拡大の確度が増している。

こうした好業績を背景に、株価は一時3,000円台後半まで上昇し、2008年以来となる高値圏に突入した。

今回は三井E&Sの業績の詳細、好業績の理由、そして今後の見通しについて詳しく解説していく。

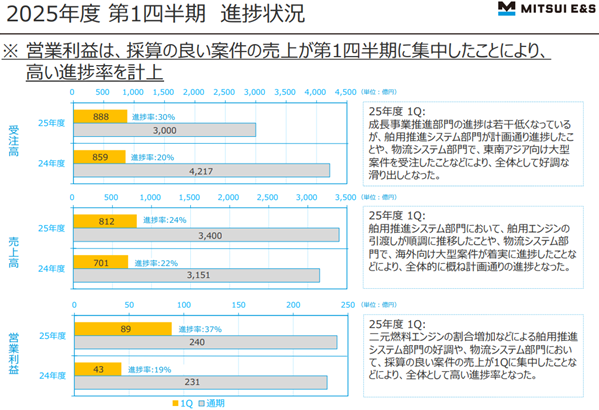

営業利益2倍の好決算

決算数値の概要

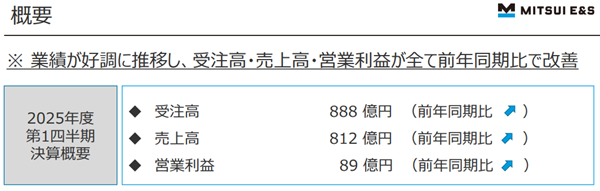

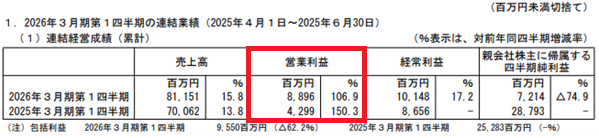

三井E&Sが発表した2026年3月期第1四半期決算(2025年4月〜6月)は、売上高が811億円(+15.8%)、営業利益は88億円(+106.9%)と大幅な増収増益で着地した。

経常利益も101億円(+17.2%)となり、通期予想に対する進捗率は44%に達している。

売上の伸びに加え、高採算案件の進捗が利益を押し上げたようだ。

なお、四半期純利益は72億円と前年比で減少しているが、これは前年度に特別利益として計上されていた株式売却益の反動によるものだ。

本業の収益力はむしろ強化されていると評価できる。

1Qは営業利益2倍で着地

今回の決算の注目点は、営業利益が前年比2倍となる88億円に達したことだ。

これは主に、高採算の港湾クレーンや船舶エンジン案件の進捗によるものとされる。

収益構造の強化が進んでおり、薄利体質からの転換が進んでいることが数字にも表れた。

前年も+150%の営業増益を記録しており、1Qの営業利益だけを取り出してみると、17億円→42億円→88億円と驚異的な伸びである。

過去の赤字事業整理が一巡し、安定的な利益創出が見込めるフェーズに入ったと言えるだろう。

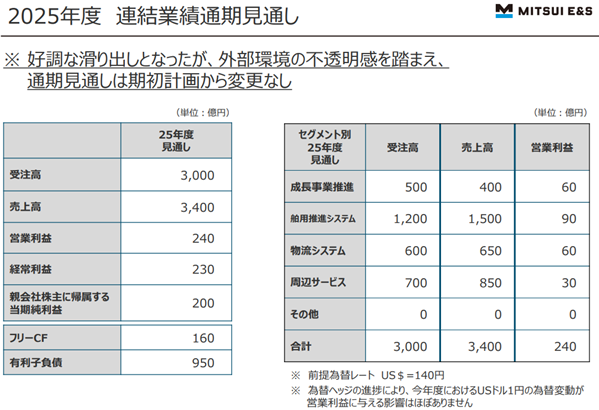

通期予想は変更なし

好調な決算内容だったが、通期の業績予想(売上高3,200億円、営業利益300億円、純利益180億円)は据え置きとなった。

第1四半期の進捗率を見ると、営業利益はすでに37%を達成している。

しかし、外部環境に対して慎重な見通しを維持しており、通期予想の上方修正は見送られた。

三井E&Sは過去に大幅な赤字に陥った過去があり、足元の業績が良好でも安易に情報修正しない保守的な意識が根付いていると考えられる。

今後、積み上がっている受注消化が順調に進めば、利益の上振れも期待できるだろう。

受注も好調

高水準の受注が継続

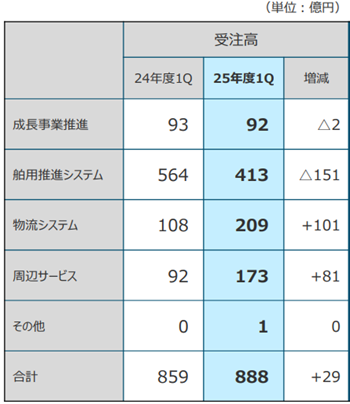

第1四半期における受注高は、前年同期比+3.4%の887億9,800万円と高水準を維持した。

前期から継続して大型案件の獲得が続いていることに加え、主力製品である船舶推進機器や物流システムで安定した受注が見られた。

受注残高の積み上がりにより売上成長の可能性が強まっていると言える。

特に海外市場からの引き合いが強く、為替の追い風も手伝って海外での競争力が高まっているようだ。

受注の質も良く、高採算な案件が増えている点も好印象だ。

物流システムは2倍の受注高

中でも、物流システムは前年比で約2倍となる受注拡大を記録した。

これは、自動化・電動化への移行が進む中、三井E&Sの電動トランスファークレーンや岸壁用コンテナクレーンの技術力と信頼性が評価された結果だろう。

国内外の港湾インフラ更新に加え、環境対応を重視する動きが追い風となり、アジア圏を中心に引き合いが増加している。

特に、再受注やリピート案件が多い点からも、製品品質とアフターサービスの強みが定着していることが伺える。

物流の効率化・省力化の潮流に乗り、今後も受注拡大の余地は大きいと見られる。

主力の船舶推進システムも高水準

中核事業である船舶推進システムも引き続き堅調だ。

低燃費・脱炭素化の船舶向けエンジンの採用が進んでおり、受注の質・量ともに充実している。

今後も国際海事機関(IMO)の排出規制強化や、新造船需要の回復が続けば、船舶推進システム事業の安定成長が期待できる。

また、米国では造船業の再建を目指す動きがあり、米国子会社を持つ三井E&Sにとって追い風となるだろう。

ベトナムで大型受注を獲得

2025年8月にはベトナム・PAP社から大型港湾クレーンを一括受注した。

内容は、岸壁用コンテナクレーン11基、環境対応型タイヤ式電動トランスファークレーン11基の合計22基だ。

契約総額は約1.5億ドル(約200億円)に上るとされる。

これは三井E&Sのクレーン事業として過去最大規模の受注であり、技術力と製品信頼性がアジア市場で高く評価された結果だろう。

近年は製造大手が中国からベトナムへ移転する動きが強まっており、ベトナムからの輸出増加に伴い、港湾クレーン需要も増加している。

そのトレンドを察知し、三井E&Sはベトナムでの港湾クレーン製造に着手した。

港湾クレーンの地産地消の体制が整うことから、今後も受注増加が見込まれる。

2Q以降の上方修正に期待

対通期予想の進捗率は高水準

第1四半期は、営業利益88億円を計上し、通期予想240億円に対する進捗率は37%に達した。

1Q時点でこの進捗率は高く、上方修正も検討できるレベルだ。

営業利益だけでなく、経常利益や受注残高も順調に積み上がっており、通期計画の保守性が強まっている。

+20%程度の上方修正を視野

現時点では通期予想は据え置きだが、仮に1Qの営業利益(88億円)を基準に単純年換算すると、88億円×4=352億円となる。

すなわち、通期予想240億円に対して48%の超過が見込まれる。

2Q以降に進捗がやや減速したとしても、+20%程度の上方修正が視野に入る状況だ。

株価水準の裏付けとしても、上方修正の有無とタイミングは今後の注目ポイントとなる。

上方修正の織り込みが過剰に進み、2Q決算でも据え置きとなった場合、短期的に株価急落のリスクが発生します。

30円→36円への増配を期待

三井E&Sは今期配当として30円を予定している。

それに対し、業績が上方修正された場合は増配される可能性が高い。

仮に業績が+20%前後の上振れとなった場合、純利益も増加し、配当性向に余裕が生まれる。

保守的な資本政策を維持しながらも、近年は安定配当志向を強めており、業績連動の増配には前向きな姿勢だ。

仮に1株あたり6円の増配(+20%)で36円配当となれば、現在の株価水準(3,500円前後)に対して利回り約1.0%となる。

利回りとしては物足りないが、直近で増配を続けていることを踏まえ、配当を重視する投資家層からの注目も高まりそうだ

株価は上値追いの局面

一時3,600円台まで上昇

三井E&Sの株価は第1四半期決算発表を受けて急伸し、一時は3,800円まで上昇した。

これは2008年以来、17年ぶりの高値水準となる。

好決算を受けて買いが殺到し、7月末の年初来高値(3,360円前後)を一気に上抜けた格好だ。

市場では、利益の進捗率が高いことや、受注の好調さをポジティブに評価する声が目立つ。

中長期の抵抗線を明確に上抜けたことで、今後はチャート上でも青天井の展開が意識されやすくなり、テクニカル面でも上昇トレンドが期待される局面だ。

上方修正を織り込む動き

決算後の株価上昇は、上方修正や増配への期待を先取りした動きだと考えられる。

通期予想は据え置きであったが、市場はその保守的スタンスを見透かし、業績上振れを見越した買いが優勢となっている。

こうした思惑相場では、株価はファンダメンタルズに縛られない上昇を見せる場合がある。

予想PERは17倍程度と妥当水準にとどまり、買いが買いを呼ぶ展開となれば瞬間的に株価2倍に到達してもおかしくない。

信用買い残も少ない

直近の信用残データを見ても、三井E&Sの信用買い残は比較的低水準だ。

2025年8月1日時点で信用買い残は466万株で、半年前の1,000万株超えからは半分未満に減少している。

そのため、個人による信用売買は買いが優勢となりやすい状況だ。

また、信用買い残が積み上がっていないにも関わらず株価は上昇してきており、中長期での成長を見据えた機関投資家が買っている可能性が高い。

大口投資家の買い持ちは下値の堅さにもつながるだろう。

以上から、今後の株価形成において重しとなる需給要因が少なく、継続的な上昇が期待できると考えられる。

出来高の真空地帯に突入

テクニカル分析の視点から見ると、三井E&Sの株価は過去十数年間でほとんど取引のなかった水準帯に突入している。

いわゆる”真空地帯”と呼ばれる価格帯だ。

これは、株価が過去のしこりを一掃し、抵抗帯のないエリアに突入したことを意味する。

結果として、上値に売り圧力がかかりにくく、比較的少ない出来高でも株価が上昇しやすい地合いとなる。

このような真空地帯では、投資家心理も青天井モードに入りやすく、株価の上昇は過去の常識的な水準では捉えにくくなることがある。

実際、現状のチャートには明確な上値抵抗線がなく、次なる節目は心理的節目である4,000円となりそうだ。

今後の株価見通し

上方修正織り込みで妥当株価3,600円

好決算を受けて株価は一時3,600円台に到達したが、この水準は決して過熱的な水準ではない。

むしろ、業績見通しを踏まえれば妥当株価ともいえるだろう。

たとえば、上方修正が実現し1株利益が240円に達した場合、製造業として標準的なPER15倍を適用すると、妥当株価は3,600円となる。

妥当株価=240円(1株利益)×15倍=3,600円

つまり、現在の株価は将来的な利益成長をある程度織り込んだ合理的な水準だ。

上方修正や増配の程度次第では、割安感が出てくるとも考えられる。

市場はその可能性を先取りする形で動いていると考えるのが妥当だ。

勢い4,000円突破の可能性

決算当日に3,600円まで株価が急騰したものの、株価の上値は依然として軽い。

前述の通り、テクニカル的には真空地帯に突入しており、実需の買いが株価を押し上げやすい状況である。

さらに、堅調な受注動向と収益改善により、成長期待は年々強まっていることから、相場がオーバーシュートし、次の心理的節目である4,000円に向かうシナリオは十分現実的だ。

特に、造船は長期テーマになり得る可能性があり、成長期待にテーマ性が重なることで想定外の急騰劇に発展することも期待できる。

長期では株価9,000円も現実味

長期的な視点では、三井E&Sの株価が9,000円台に到達する可能性も視野に入る。

その前提となるのが、「Rolling Vision 2025」などで示されている中期経営戦略の成果だ。

もし、同社が掲げる成長シナリオのもとで営業利益300億円超・純利益200億円超が安定的に継続し、EPSが300円に到達した場合、PER30倍というプレミアムが付くこともあり得る。

すると、【妥当株価=300円 × 30倍=9,000円】という株価水準も夢物語ではなくなる。

中期経営計画の着実な遂行と市場からの注目度次第では、株価9,000円は現実的なターゲットとなり得るだろう。

まとめ

三井E&Sの2026年3月期第1四半期では収益性の大幅な改善が確認できた。

良好な事業環境や高水準の受注残を背景に、通期業績の上振れ余地も十分にあり、上方修正や増配への期待が高まる。

株価はすでに3,000円台後半に突入し、テクニカルにも真空地帯を抜けたことで、次の節目である4,000円突破も視野に入りつつある状況だ。

中期的には「Rolling Vision 2025」の成長戦略が実現し、さらにPER30倍という評価水準が妥当となれば、株価9,000円も夢ではない。

成長期待と収益安定性の両立が見えてきた今、三井E&Sは引き続き注目すべき銘柄だと考えられる。

三井E&S「ベトナム向け港湾荷役クレーン計22基受注」