メドピアは新型コロナ関連銘柄として2020年に株価が急騰しましたが、それ以降は急落が続いています。

最高値での株価は8,850円だったのに対し、2022年8月現在は2,000円割れ。

2020年以降の急騰分を”全戻し”した形であり、しかも高値から4分の1未満に下落した株価ですので、さすがに買い時かもしれません。

しかし、急落後のタイミングで拾うにしても、急落した理由と、今後の見通しについて把握しておく必要があります。

そこで本記事では、メドピアに関する情報をまとめた上で、株価が急落した3つの理由と、今後の株価予想ついて解説します。

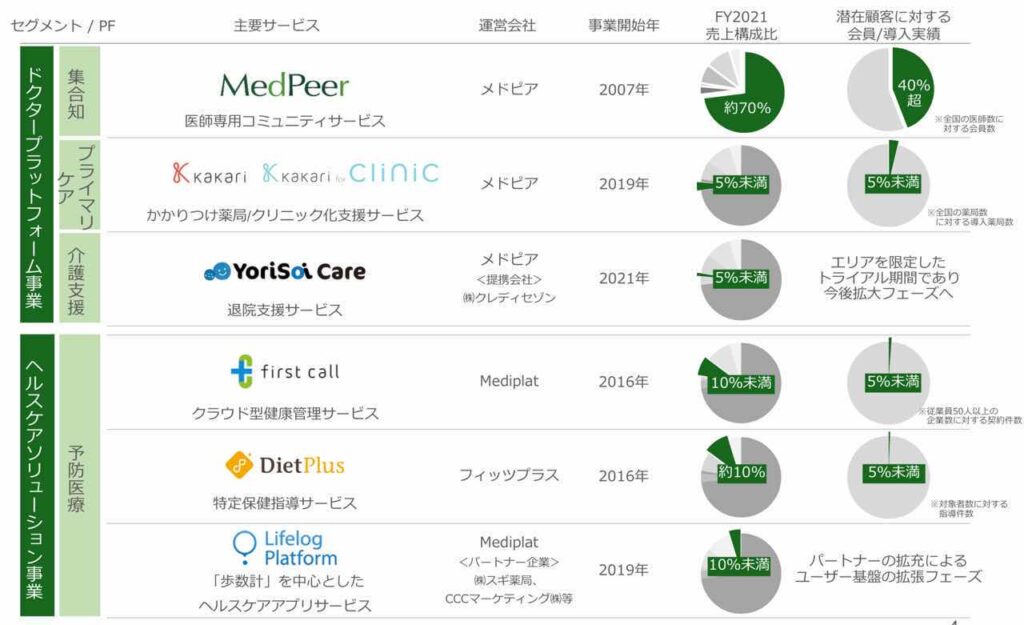

メドピアの基本情報

医師向け情報サイト「MedPeer」運営

まずはメドピアの基本的な情報をおさらいしましょう。

メドピアは2004年12月に創業した比較的新しい企業で、医師向け情報提供サービス「MedPeer」を軸に事業を展開しています。

MedPeerでは、サイトに登録している医師15万人が医薬品や症例について議論できる仕組みを提供しており、医師同士のコミュニティ形成と知識の集積が、MedPeerの価値の源泉です。

その他、医師の転職・アルバイト情報サイト「MedPeerCareer」、医師向け人材紹介「MedPeer CareerAgent」、医師の開業・経営支援サービス「CLINIC Support」などを運営しています。

製薬企業への広告枠販売が主な収益

メドピアの主な収益源は、「MedPeer」上での広告枠の販売です。

MedPeerは国内医師の4割が利用しているため、医薬品や医療機器の広告に最適です。

そのため、製薬企業や医療機器メーカーがメドピアから広告枠を購入し、自社の製品をPRする場として活用しています。

この広告枠販売がメドピアの収益の7割ほどを占めています。

2014年6月27日に上場

メドピアは2014年6月27日に東証マザーズに上場しました。

その後、東証1部に鞍替えし、現在は東証プライム市場に属しています。

※ 2度の株式分割により、メドピアの株価は上場時の10分の1になっています。そのため、分割考慮後の公募価格は400円、初値は925円となります。

DX関連銘柄として注目

医療業界はデジタル化が遅れており、メドピアのような医療向けデジタルツールを提供する企業は、”DX関連銘柄”として注目されています。

国内の医療機関は、いまだにFAXを使用していたり、紙&手書きが当たり前のところがあるようです。

今後、医療業界のデジタル化が進むにつれ、自然と成長していくことが期待されます。

また、メドピアの医師会員は国内の4割程度で、まだまだ伸び代が多く残されています。

将来的に10割に近づけば、数倍の売上増加となることが予想されます。

株式分割について

2度の株式分割を実施

メドピアはこれまで2度の株式分割を行なっています。

最初の株式分割は上場直後の2014年9月末で、分割数は5分割でした。

2度目の株式分割は2019年6月末に実施され、分割数は2分割でした。。

発行済株式数は10倍、株価は10分の1に

最初の5分割によって株式数は5倍に、次の2分割によって株式数は2倍になりました。

そのため、メドピアの発行済株式数は上場当初より10倍に増加しています。

また、株価は10分の1となっています。

具体例としては、メドピアの上場当時の初値は9,250円でしたが、株式分割を考慮した株価は925円ということになります。

分割の前後で株価を比較する場合、分割数に応じて株価を割り算しないといけないため、注意が必要です。

本記事では、上場当時の株価も株式分割を考慮した株価で記載していきます。

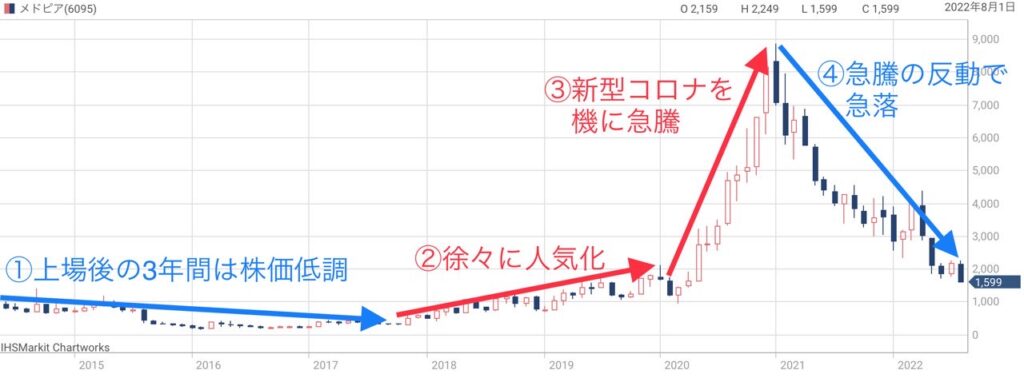

上場以来の株価推移

メドピアの上場以来の株価推移を振り返ってみましょう。

以下、メドピアの上場以来の株価チャートです。

大きなイベントに合わせて4つの期間に分類しました。

①上場後の3年間は低調

メドピアは2014年6月に上場しましたが、上場後3年間の株価は不振でした。

上場初日の初値は925円をつけたものの、2015年後半に急落し、株価は一時200円割れにまで下落。

その後、2017年後半まで200〜400円を低迷しました。

低迷の原因は、業績面で売上・利益ともに成長が見られなかったためです。

②2018年から徐々に人気化

2018年に入ると、メドピアの値動きは活発化しました。

好材料が相次ぎ、個人投資家を中心に注目が集まったためです。

特に、スギHDとの資本業務提携、リクルート子会社との業務提携が大きな材料でした。

上昇トレンドは2020年1月まで続き、株価は2,107円まで上昇しました。

以下、2018〜2019年の好材料一覧です。

- スギHDとの資本業務提携(2018年3月6日)

- 最終黒字化(2018年5月8日)

- EMシステムとの提携(2019年1月8日)

- リクルート子会社(リクルートメディカルキャリア)との業務提携(2019年5月29日)

- 東証1部への市場変更(2019年11月14日)

- 医療コンテンツ制作会社を子会社化(2019年12月24日)

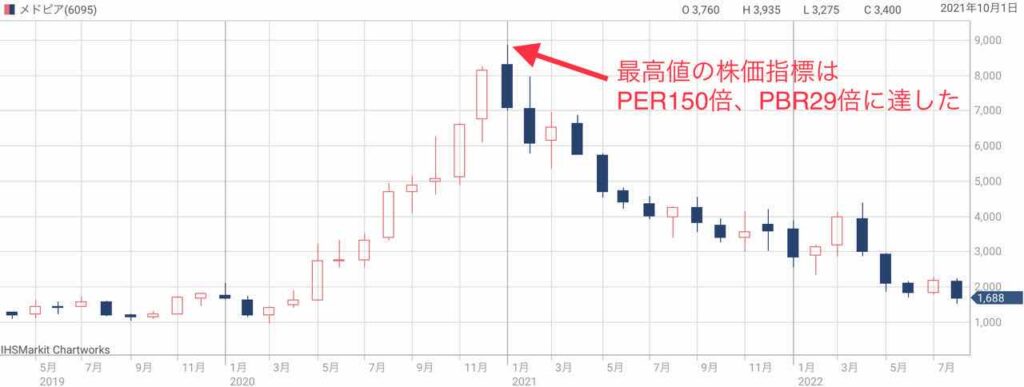

③新型コロナを機に急騰

コロナショックで株価は一時的に1,000円割れまで下落したものの、2020年4月からは急角度の上昇トレンドに入ります。

株価上昇は、新型コロナの感染拡大で医療従事者の求人が増えたことに起因します。

メドピアは人材紹介サービスや医療情報サービスを運営しており、人材の流動性が高まることで、業績にプラスに働くと予想されました。

実際、業績好調は2020年5月の決算発表に数字として表れ、翌日はストップ高まで買われました。

その後も”新型コロナ関連銘柄”として注目を集め、2021年1月には8,850円まで上昇しました。

④急騰の反動で急落

メドピアの株価はわずか1年足らずで9倍に急騰しましたが、さすがに行き過ぎた株価上昇だったようです。

国内の感染拡大が一服したタイミングで株価は下落に転じました。

最高値でのバリュエーションは、株価収益率(PER)が150倍、株価純資産倍率(PBR)が29倍でした。

グロース株の場合、高くてもPERは50倍、PBRは10倍がせいぜいですので、それぞれ150倍、29倍というのは異常値です。

そのため、投資家の熱狂が冷めたタイミングで急落したのです。

業績推移

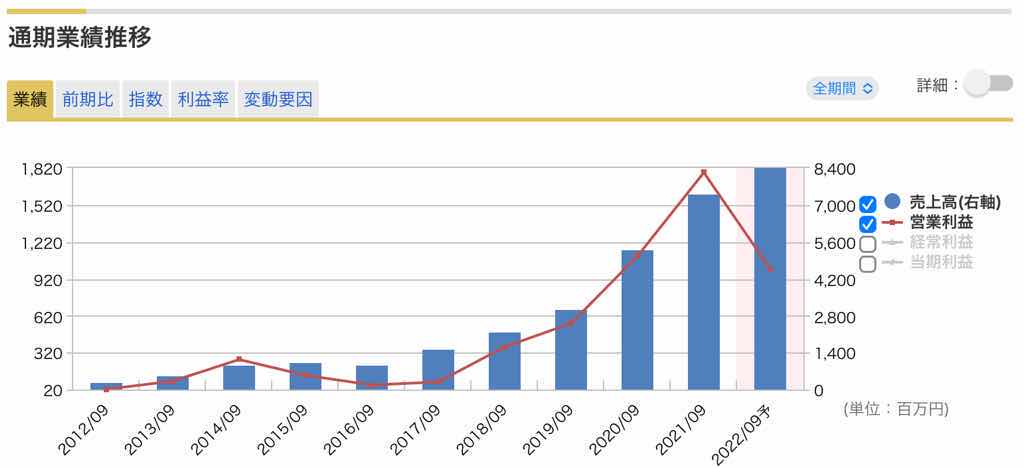

過去10年間の業績

メドピアは過去10年間にわたって順調に業績を伸ばしています。

以下がメドピアの業績推移です。

上場直後(2015〜2016年)こそ足踏みしてしまったものの、2017年からの売上成長は年間40〜70%にも達しています。

2016年は売上高9.73億円、営業利益0.57億円だったのに対し、2021年は売上高74.35億円、営業利益17.83億円に成長しました。

2022年9月期は成長鈍化

これまで、売上高の年間成長は40%以上を維持しきてきました。

しかし、2022年9月期は13%の増加にとどまる見通しです。

また、営業利益は一転減益となり、前期の17.83億円から10億円に悪化します。

成長鈍化の理由は、昨年度までの”コロナ特需”の反動が出た他、人員増加によって固定費が増えたためです。

株価が急落した3つの理由

理由① 割高な株価指標

株価が急落した最大の理由は、急騰によってあまりに割高な株価になってしまったためです。

最高値付近での株価指標は、株価収益率(PER)が150倍、株価純資産倍率(PBR)が29倍でした。

一般的に、PERは15〜30倍、PBRは1〜5倍が目安ですので、この株価指標はあまりに割高です。

そのため、投資家の熱狂が冷めたタイミングで割高感が意識され、急落してしまいました。

理由② −40%超の減益

2つ目の理由は、2022年9月期が−40%もの減益に陥ったことです。

当初の予想では+40%の増益だったため、株価は増益を前提に推移していました。

そこに、突如−40%の減益予想が発表されたため、株価は急落に転じました。

発表翌日はストップ安張り付きで終えています。

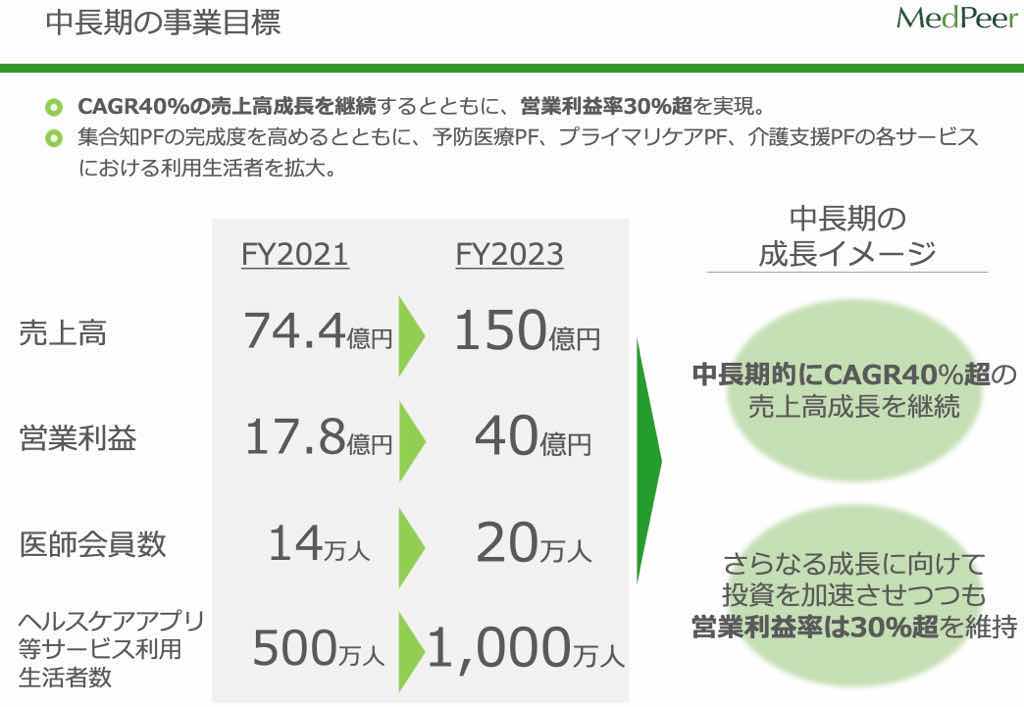

理由③ 事業目標の撤回

タイミングとしては理由②と同じですが、2022年9月期の業績が振るわなかったため、2023年9月期の業績目標は撤回されました。

それにより、今後の業績見通しが立てづらくなっています。

これまで、メドピアの株価は年間成長率(CAGR)+40%が前提になっていました。

この前提が崩れたことで、投資家サイドからの株式価値の評価が難しくなり、メドピアの株を保有しづらくなってしまいました。

その結果、株を売る投資家が増え、株価は急落するに至ったのです。

急落後の株価は割安?

グロース株として適正水準まで下落

本記事執筆時点の株価は1,599円で、これは2020年1月時点と同程度です。

新型コロナによる急騰が完全にリセットされた形ですが、この株価はどう評価するべきでしょうか。

そこで、現時点の株価指標をチェックしましょう。

予想PERは50倍未満、実績PBRも5倍未満であることから、グロース株として適正水準だと言えそうです。

特に割安感はなし

とは言え、決して割安とは言えません。

グロース株が割安かどうかを判断する目安は、およそPER30倍、PBR3倍程度です。

株価がさらに3〜4割ほど下げて、予想PERが30倍程度、実績PBRが3倍程度になれば割安だと判断できそうです。

逆に言えば、現在の株価からさらに3〜4割ほど下げる余地があると思われます。

同業他社との比較

割安かを判断する上で、同業他社との比較も見てみましょう。

参考として、医療情報を手がけるエムスリー(2413)、ケアネット(2150)との比較表を作りました。

| メドピア | エムスリー | ケアネット | |

|---|---|---|---|

| 株価 | 1,599円 | 4,532円 | 1,088円 |

| 時価総額 | 346億円 | 3兆769億円 | 510億円 |

| 予想PER | 46.6倍 | 57.4倍 | 26.5倍 |

| 実績PBR | 4.68倍 | 11.48倍 | 5.48倍 |

| ROE | 21.48% | 27.90% | 28.75% |

予想PERについては、メドピアはケアネット(26.5倍)より高く、エムスリー(57.4倍)より低いという位置付けです。

また、実績PBRについては3銘柄で最も低い水準です。

以上から、同業の銘柄の中では若干割安と判断して良いでしょう。

ただし、とびきり割安というわけではないので、割安性からメドピアが買われる、という展開となる可能性は低そうです。

今後の株価予想

株価推移は「横ばい」を予想

今後の株価推移ですが、2023年後半くらいまでは上昇しにくい展開となるでしょう。

理由は、業績予想が下方修正されたことで、2023年9月期の業績目標が撤回されてしまったためです。

これまでは、2023年9月期の業績目標として以下が掲げられてきました。

しかし、2022年9月期3Q決算ではこの業績目標が削除されています。

事実上、この業績目標は撤回されてしまったことで、今後の業績見通しが立てづらくなってしまいました。

株価は最低でも1,800円はキープ

業績見通しが流動的になったとはいえ、株価1,800円割れはそう長くは続かないでしょう。

そう考える理由の1つ目は、株価1,800円は新型コロナによる急騰前の水準で、売られにくい株価であること。

もう1つは、2021年9月期の1株利益が約60円だったのに対し、株価1,800円はPER30倍と割安であるためです。

2022年9月期は1株利益が34円に落ち込む見通しですが、減益は先行投資が主因ですので、銘柄としてのポテンシャルとしては1株利益60円あると見てよいでしょう。

以上から、株価1,800円は固いラインだと考えられます。

2,400円回復の可能性も

2023年9月期の1株利益が80円を超えるなら、株価2,400円回復の可能性は高いです。

考え方はシンプルで、1株利益80円にPER30倍を適用し、株価2,400円となります。

もともと、メドピアの業績予想では2023年9月期に1株利益130円に達するはずでした。

下方修正されたものの、80円を超える可能性は十分あります。

4,000円回復は2〜3年後

株価4,000円を回復するには、1株利益が最低でも100円を超える必要があります。

しかし、現時点では1株利益100円突破の見通しは立ちません。

早ければ2024年9月期にも1株利益が100円を超えると思われますが、利益確保にてこずれば2025年以降になることも考えられます。

悪いシナリオも加味すれば、株価4,000円回復は2〜3年後と考えるのが妥当でしょう。

まとめ

メドピアの株について情報をまとめた上で、急落した3つの理由について解説しました。

業績不振で急落したとはいえ、今後の成長にブレーキがかかったかどうかを判断するのは時期尚早です。

今後の業績予想は各証券会社の予想を待ちたいところですが、今後も成長路線を維持するのであれば、株価の急落は一時的なものになるでしょう。

その場合、急落した今が買いのタイミングだった、ということになりそうです。

今後の株価について不透明感が増した銘柄ではありますが、だからこそ投資妙味があると考えています。