ぐるなびの株価は過去に3,000円を超えていましたが、今は300円前後で低迷しています。

業績は2018年から右肩下がりで厳しい状況です。

大きな理由としては、飲食業界全体の業績悪化があります。

2018年頃から人手不足が顕在化し、賃金上昇に伴って飲食店の業績が悪化しました。

そのため、ぐるなびに広告費等を支払う余裕が無くなり、ぐるなびの業績悪化につながっています。

さらに、新型コロナも追い打ちとなり、ぐるなびの加盟店数はピークの6万店から4万店にまで減少してしまいました。

これらを踏まえて、ぐるなびの株価が低迷している5つの理由について解説していきます。

- 4年連続の赤字転落

- 人手不足で飲食業界が苦境

- ぐるなび加盟店数が減少

- 飲食店向け主力サービスを値下げ

- 自己資本が急悪化

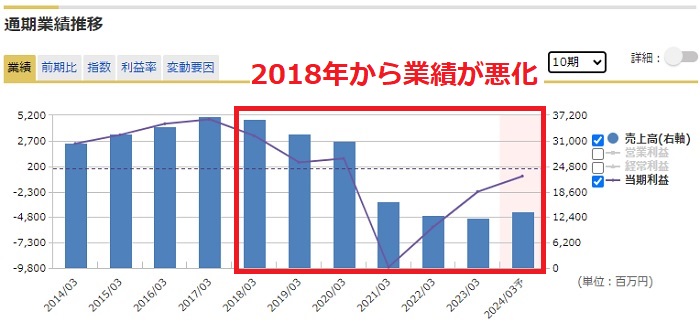

2018年から業績が悪化

10年間の業績推移

ぐるなびの株価が下落した大きな理由は、2018年から業績悪化が続いていることです。

それまでは増収増益で株価は好調でしたが、2018年に減収減益となったことを皮切りに、現在まで業績悪化が続いています。

以下がぐるなびの業績推移(売上高・純利益)です。

4年連続の赤字

さらに、新型コロナが追い打ちとなりました。

新型コロナが発生した2021年3月期に赤字転落し、続く2022年3月期、2023年3月期も赤字となっています。

2024年3月期も赤字の見込みで、実際に赤字となれば4年連続の赤字です。

また、売上も新型コロナ前の半分以下にまで落ち込んでおり、業績回復の道は険しいでしょう。

2025年3月期は黒字化の見込み

四季報によると、2025年3月期は純利益2.5億円の黒字浮上が予想されています。

飲食店からの広告費がある程度戻ってくることが理由の一つです。

また、2024年3月期は新サービスへの先行投資で利益が悪化していますが、2025年3月期からは投資負担が軽くなるのも業績回復に拍車をかけます。

新サービスが好調となれば、予想以上の黒字化となる可能性もあるでしょう。

そのため、2023年11月時点では株価300円台を回復しており、若干の希望が見えてきました。

人手不足が株価下落のきっかけ

労務費増加で飲食業が苦境に

ぐるなびの株価下落は新型コロナ前の2016年から始まっていますが、なぜ下落したのでしょうか。

きっかけとなったのは飲食業界の人手不足です。

人手不足により飲食店は時給を上乗せしてパートやアルバイトを集める必要に迫られました。

その結果、労務費が嵩んで業績が悪化したのです。

業績が悪化すれば真っ先に削られるのは広告宣伝費なので、ぐるなびへの掲載やコンサルティングの依頼が減少し、ぐるなびの業績悪化につながりました。

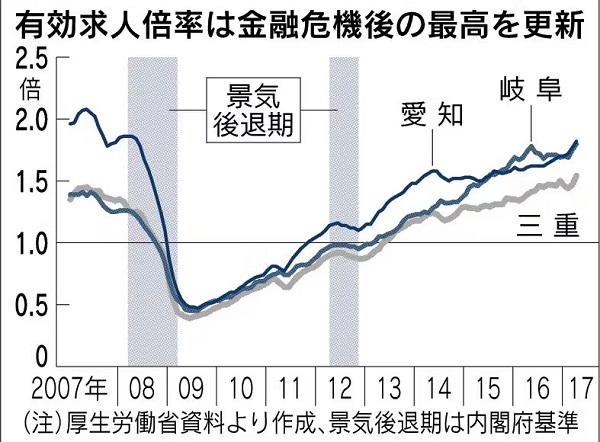

有効求人倍率が右肩上がり

実際のデータを見てみましょう。

以下は人手不足が特に問題となっていた中部地方の有効求人倍率の推移です。

2013年に1倍を超えて以降、右肩上がりで上昇しています。

2016年には総じて1.5倍を超え、人手不足が顕著になりました。

以降も求人倍率は上昇しており、飲食業界の人手不足問題は2023年現在も続いています。

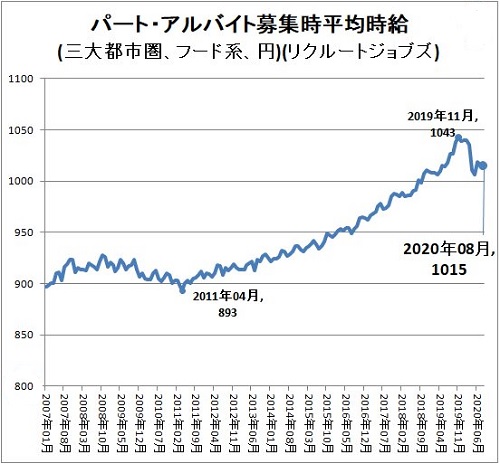

人手不足で賃金が上昇

人手不足に伴い、パート・アルバイトの時給も上昇しました。

以下が平均時給の推移です。

2016年に950円に達し、2018年には1,000円まで上昇しました。

直近のデータ(2023年4月)では、フード系の平均時給は1,070円まで上昇しています。

飲食業は原価に占める人件費が大きいことから、利益減少に苦しめられています。

ぐるなびの加盟店舗数が減少トレンドに

飲食店の業績が悪化したことで、2017年からぐるなび離れが始まりました。

2017年3月末時点では加盟店舗数が6万店以上ありましたが、以降は年々減少し、2023年3月末には4万3,000店にまで減少しています。

以下が有料加盟店舗数の推移です。

| 有料加盟店舗数 | |

|---|---|

| 2017年3月末 | 60,886店 |

| 2018年3月末 | 60,123店 |

| 2019年3月末 | 59,660店 |

| 2020年3月末 | 59,173店 |

| 2021年3月末 | 55,763店 |

| 2022年3月末 | 58,286店 |

| 2023年3月末 | 42,909店 |

株価は6分の1に下落

加盟店減少が明らかになってから株価は下落に転じました。

2016年には株価3,000円だったのが、2019年には500円台まで下落しています。

3年間で株価6分の1というのは相当な下落率です。

国内の飲食店は食材費や光熱費の高騰で今後も苦しい状況ですので、加盟店数が以前の水準に戻る可能性は低く、業績回復には新サービスをヒットさせる必要があるでしょう。

飲食店向けサービスを値下げ

主力プランを4割値下げ

新型コロナをきっかけに加盟店離れが加速し、ぐるなびは対応を迫られました。

対策として、加盟店向けの販促プランを月5万円から月3万3,000円に引き下げています。

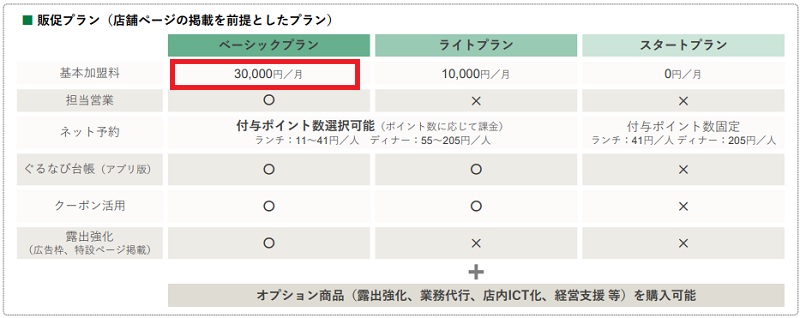

以下が現在の料金プランです。

値下げ後も加盟店数は減少

値下げを実施したのは2021年夏ですが、その後も加盟店の減少は続いています。

結果、顧客単価が下がり、顧客数も減るということになってしまいました。

一定の引き留め効果はあったと思いますが、競合の食べログ(カカクコムが運営)は同程度のプランを2万5,000円で提供しており、そちらに流れている飲食店もいるようです。

また、月1万円のライトプランへ移行する動きも増えています。

業績悪化に拍車

加盟店の減少と値下げが同時に起こった結果、ぐるなびの業績は急速に悪化しました。

2021年3月期は約100億円の赤字、翌年2022年3月期は約60億円の赤字となり、2023年までの累計赤字は185億円にも達しています。

料金プランの値下げは仕方なかったとは言え、結果的には業績悪化を加速させた可能性があります。

自己資本が低下

自己資本が3分の1に減少

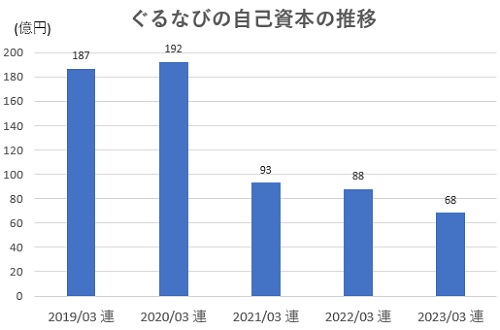

4年連続の赤字になったことで自己資本が急速に減少しました。

金額ベースで言えば、コロナ前と比べて3分の1になっています。

以下が自己資本額の推移です。

万が一、自己資本がさらに減少してマイナスになれば債務超過となり、解消できなければ上場廃止です。

債務超過に陥る可能性はかなり低いですが、自己資本が低下すれば銘柄としてのリスクが上がるため、株価にはマイナス要因となります。

累計185億円の赤字が原因

自己資本は2019年3月末時点で186億円ありました。

それが、2023年3月末には68億円まで低下しています。

2021年~2023年で累計185億円の赤字を出したことが主な理由です。

資金調達で自己資本を維持していますが、資金調達が無ければ債務超過直前という状況だったでしょう。

自己資本比率は80%→50%に低下

財務健全性の目安となる自己資本比率も低下しています。

2019年3月末の自己資本比率は78.4%でしたが、2023年3月末時点では52.4%まで低下しました。

| 決算期 | 2019/03 連 | 2020/03 連 | 2021/03 連 | 2022/03 連 | 2023/03 連 |

|---|---|---|---|---|---|

| 自己資本比率 | 78.4 | 80.1 | 68.4 | 72.4 | 52.4 |

| 有利子負債 | 0 | 0 | 0 | 0 | 2,200 |

自己資本比率は30%以上なら健全と言われており、50%以上なら悪い数字ではありません。

しかし、自己資本の額面ではコロナ前から3分の1となっており、自己資本比率の数字以上に財務状況は悪化しています。

3度の増資を実施

自己資本の低下に対応するため、ぐるなびは相次いで増資を実施しました。

2020年以降、3度の増資を行っています。

次の表に一覧にまとめました。

| 時期 | 引受先 | 増資額 |

|---|---|---|

| 2021年8月 | 楽天グループ,SHIFT | 33億円 |

| 2021年10月 | 三井住友銀行系 | 17億円 |

| 2022年12月 | オプティム | 3億円 |

20%の希薄化が発生

増資によって自己資本を強化することができましたが、発行済株式数は急増しました。

2019年3月末時点ではおよそ4,900万株だったのが、2023年3月末には6,030万株に増加しています。

| 発行済株式数 | |

|---|---|

| 2019年3月末 | 4,867万株 |

| 2023年3月末 | 6,030万株 |

株式数が増加した分だけ1株の価値は希薄化します。

今回の場合、3度の増資で20%の希薄化が発生しました。

株価としては理論的に20%下落するのが妥当ですが、今後の希薄化リスクも考慮されるため、実際の下落率はさらに高まるのが普通です。

業績悪化と相まって、株式価値の希薄化が株価下落に拍車をかけました。

さらなる増資の可能性

今後もさらなる増資が発生する可能性があります。

2023年3月末時点の自己資本は68億円ですが、2021年のように100億円の赤字が発生すれば、一発で債務超過に陥る金額です。

もし、外食産業を揺るがすような何かが起こった場合、増資によってさらなる希薄化に見舞われる可能性は否定できません。

まとめ

ぐるなびの株価が下落した理由について解説しました。

株価下落前までは成長企業として見られていましたが、近年の業績悪化により、落ち目の企業として見られるようになってしまいました。

しかも、連続赤字で財務が急速に悪化し、銘柄としてのリスクも高まっています。

人手不足や原材料高によって飲食業界の苦境はまだまだ続きそうなので、ぐるなびの株価が回復するにしても、まだまだ先になりそうです。

しかし、2025年3月期には黒字化するという良い兆しもあるため、今が底値である可能性も否定できません。

100株3万円程度で買える銘柄ですので、長期投資前提で少し持っておくと意外な利益になるかもしれませんね。