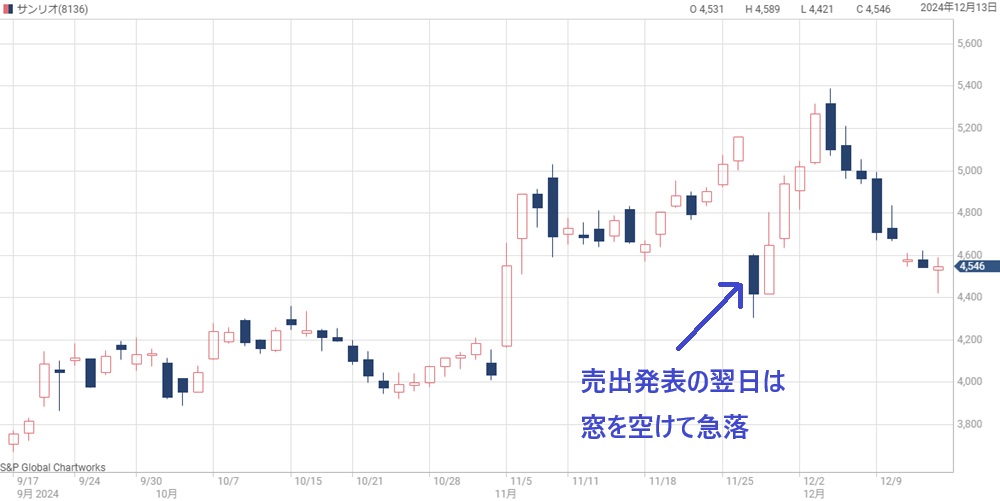

時価総額1兆円を達成して絶好調と思われたサンリオが急落している。

一時は株価5,000円を突破して上場来高値を連日更新する強さを見せたが、12月に入ってからは買いが続かず、4,500円付近まで売られてしまった。

急落の原因は明らかで、大株主による大量売却だ。

国内では政策保有株の見直しが進んでおり、サンリオ株を大量保有するメガバンク(三菱UFJ、三井住友、みずほ)が売りに動いた。

売出株数の合計は発行済株式数の10%を超える規模である。

これにより、需給悪化の懸念から株価急落に至った。

問題は、これが一時的な急落で上昇トレンドが続くのか、あるいは下落トレンドに陥ってしまうのかだ。

これまで株価上昇が続いてきただけに、一時的な悪材料でも下落トレンドに入る可能性も否定できない。

本記事では、サンリオの業績や需給を確認した上で、今後の見通しについて考察する。

大株主の売出で急落

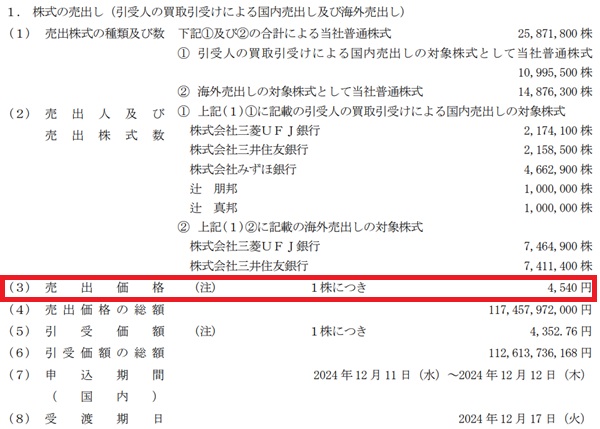

大量売却の概要

まずはサンリオ株が急落した理由について振り返ろう。

急落した理由はただ1つ、大株主からの大量売却である。

以下、大量売却の概要をまとめた。

サンリオ「株式の売出しに関するお知らせ」

需給悪化の懸念

大量売却の発表を受け、投資家は需給の悪化を懸念した。

これまで銀行の保有により固定されていた株が放出されたことで、株の供給は増える一方、買い手は急には増えない。

その結果、株価下落につながることが懸念された。

実際には売却価格の決定~株の受渡しまでは数週間あるため、本当に需給が悪化するのは先の話だ。

しかし、大量売却=株価下落 というのは全ての投資家が承知している事なので、発表翌日は先行して株価が下落した。

社長による売出が悪印象

政策保有株の処分は国内のトレンドであるので仕方ない側面がある。

しかし、代表取締役社長までもが売却に参加したことは悪印象だ。

売却数量は200万株と、売出合計(2587万1800株)に対して比率は大きくないが、売却の意図は何も説明されていない。

単に利益を得るための売却であったなら、個人的な富を得たことで、業績拡大への意欲が低下してしまうかもしれない。

そのような懸念が株価急落を加速させた面がある。

急落後は一時的に株価回復

発表翌日こそ下落率は14%超に及んだが、さらにその翌日からは一気に買われた。

特に好材料は無かったため、サンリオ株を狙っていた大口投資家がいたという事だろう。

株価は4日間に渡って急騰し、急落分を埋めた上に上場来高値を更新するほどまでに買われた。

この反騰によって大口投資家の買い需要が旺盛なことが確認できました。

反騰一巡後は売出価格へサヤ寄せ

反騰が一巡すると売出価格が発表され、売出価格にサヤ寄せする形で下落した。

決定された売却価格は1株4,540円だ。

売出価格決定後、その価格めがけて下落するのは一般的な動きだ。

なぜなら、仮に売却価格より高値を維持し続けた場合、売却完了後に公募で買った投資家が利益確定に動く可能性が高いためだ。

そのため、売却が完了する前に売出価格より高値で売ろうとする圧力が生まれ、結果として売却価格にサヤ寄せするのだ。

以上が、サンリオ株が大量売却によって急落した一連の流れである。

急落後の株価は割安か?

急落後の株価指標を確認

高値から2割ほど急落したため、株価だけ見ると割安になった印象がある。

では、業績と照らしても割安なのだろうか。

以下が急落後の株価(4,546円、2024年12月13日終値)で計算した株価指標だ。

株価は依然として割高

急落後の株価であっても、依然として割高であるというのが実際のところだ。

今期の予想PERについては36倍と高い。

予想PERは【株価÷1株利益】で計算され、業績に対して株価がどの水準かを表すが、東証プライム市場における平均は15倍程度だ。

つまり、サンリオは東証プライム平均に対して2倍強も割高ということになる。

「PEGレシオ」での判定

サンリオは過去5年間で急成長しているため、東証プライム平均と単純比較するのは必ずしも適切ではない。

そこで、成長株に対してよく使われる「PEGレシオ」で考えてみよう。

PEGレシオとは?

純利益成長率(%)がPERを上回っていれば割安、逆なら割高と判断する考え。例えば、今年の純利益成長率が30%の企業について、PERが20倍なら【純利益成長率(30)>PER(20)】で割安だと判断する。

今期のサンリオの純利益成長率は+64%だ。

それに対し、PERが36倍と低いため、今期の数字だけ切り取れば割安に見える。

今後の成長率を踏まえれば割高

しかし、今期については2つの特殊要因があるため注意が必要である。

これらの特殊要因があるため、今期成長率から株価を求めるのは危険だ。

来期には実力ベースでの成長率に戻ると予想されるため、来期成長率で考えるのが妥当だろう。

四季報による2026年3月期までの業績予想は次のようになっている。

| 売上高 | 営業利益 | 純利益 | 1株益(円) | |

|---|---|---|---|---|

| 2024年3月期(実) | 999億円 | 269億円 | 175億円 | 73円 |

| 2025年3月期(予) | 1,193億円 | 371億円 | 287億円(+64%) | 121円 |

| 2026年3月期(予) | 1,320億円 | 420億円 | 315億円(+9.7%) | 133円 |

来期の純利益成長率は+9.7%という予想だ。

成長率としては申し分ないのだが、PER36倍を支えるには不十分である。

逆に言えば、今の株価水準は純利益成長率+36%/年 をサンリオに求めているという事になるが、その成長率は現実的ではない。

したがって、現在の株価水準は割高と言わざるを得ないだろう。

空売りの買戻し期待

信用倍率「0.39倍」

サンリオには多くの空売りが入っており、将来的な買い需要になることが期待される。

信用倍率は2024年12月6日時点で0.39倍だ。

信用倍率は【信用買残÷信用売残】で計算され、1なら売買拮抗、数字が小さくなるほど信用売残が多いことを示す。

以下が週次の信用残高の推移だが、直近の売残341万株に対し、買残は132万株しかない。

圧倒的に売残が多く、差引き200万株超の買戻し需要が将来発生する。

空売り機関からの買戻しも

空売り機関による空売りも溜まっている。

現在、サンリオに対して空売りを行っている大口投資家は野村證券の子会社「Nomura International」の1社だ。

この1社だけでも152万株の空売り残があり、株価下落を受けて買い戻しを進めている。

これからも買戻しが進むことで一定の買い支え効果が期待できるだろう。

350万株の買戻し需要

個人で200万株、空売り機関で150万株の買戻し需要があるため、将来的に合計350万株の買戻しが発生する。

心理的な影響も含め、株価上昇に作用することが期待できるだろう。

ただし、買戻し需要を過信するのは危険だ。

まず、日によっては出来高1,000万株を超える場合もあるため、350万株の買戻し需要の効果は限定的だ。

さらに、空売りが急増したのが2024年11月以降であるため、買戻し期限(6ヵ月)まで時間がある。

そのため、空売りが多いからと言って短絡的に買うのは危険だろう。

空売りが多いというのは、あくまで1つの好材料として冷静に見るべきだと考えている。

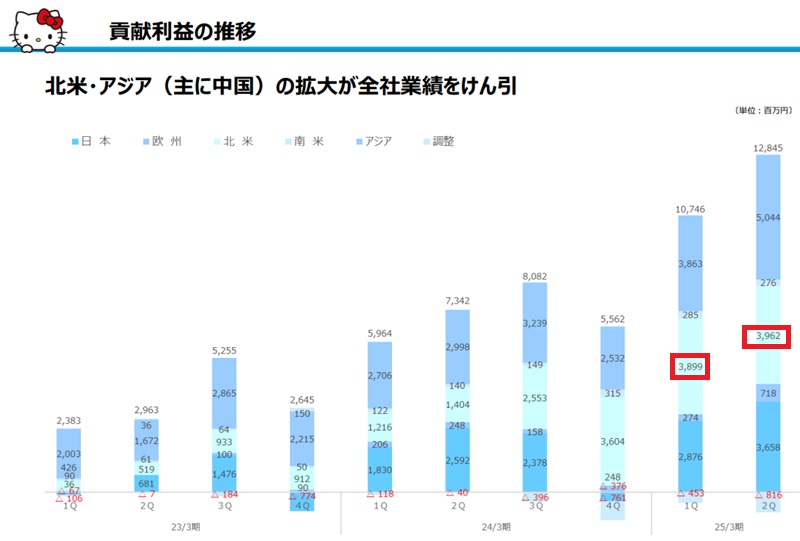

業績好調の理由は?

北米が絶好調

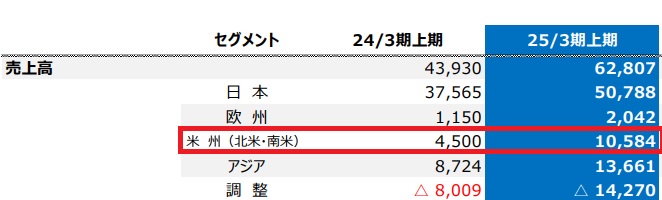

最近の業績好調の最たる理由が北米地域である。

北米地域は四半期ごとに利益が拡大しており、サンリオの成長ドライバーとなっている。

2024年3月期1Qにおける利益は12億円ほどだったが、直近の2025年3月期2Qにおいては約40億円にまで拡大した。

1年ちょっとで3倍の利益成長率である。

売上高においても、およそ2倍程度に拡大している。

2024年3月期上期の売上が45億円だったのに対し、2025年3月期上期の売上は106億円にまで拡大した。

好業績の理由は、アパレル、玩具、ヘルス&ビューティのカテゴリにおいてライセンス事業が好調であるためだ。

IR資料では次の通り説明されている。

北米は、「価値創造サイクル」によりライセンス事業の好調が継続。カテゴリー別では、アパレル、玩具、ヘルス&ビューティカテゴリーが好調に推移し、大幅な増収増益となった。

以上のように、北米地域は大きく成長しており、今後も引き続き成長することが予想されている。

中国アリババとの提携で成果

中国におけるライセンス収入も伸びており、北米と並ぶ重要な地域だ。

伸びている理由は中国アリババとの提携である。

サンリオは2022年6月にアリババとキャラクター使用の独占契約を結んだ。

つまり、アリババがサンリオキャラクターを中国で独占使用する代わりに、ライセンス使用料をサンリオに支払うという契約である。

サンリオキャラクターは中国において人気を伸ばしており、これまで日本で行っていたファンイベントを中国でも開催したほどだ。

中国での人気獲得に伴い、著作権侵害の模倣品も増えているようです。

生誕50周年の反動が懸念

懸念としてあるのは、2024年の調子が良すぎたことである。

2024年はハローキティの生誕50周年にあたり、関連イベントによって売上が大きく伸びた側面がある。

つまり、今期は特需で業績が伸びたということだ。

2025年はその反動が来るため、今期ほどの成長にはならないだろう。

一方、株式市場では今後の成長を過度に期待している印象がある。

もし、来期業績予想が市場期待に届かなかった場合は株価急落の要因になってしまうだろう。

業績拡大は続く見通し

生誕50周年の反動は懸念材料だが、中長期では成長していく見通しだ。

特に北米と中国の成長が期待されている。

北米と中国での成長は年単位で継続しており、今後も継続すると考えるのが妥当だ。

また、海外ではライセンス収入がメインであるため、海外売上の増加に伴って利益率も改善していくだろう。

今後の株価見通し

売り一巡後は株価反発を予想

大株主からの売出という悪材料は出たが、ロックアップ期間もあるため短期的な需給には影響しない。

したがって、悪材料としての賞味期限は早いだろう。

これまでも大きく下げた後は強い買いが入ってきたため、大口投資家がサンリオ株を買っていると印象がある。

業績好調もあり、売り一巡後は再び買われるのではないだろうか。

中長期でも株価上昇がメインシナリオ

大きな市場である北米と中国で業績が伸びているため、中長期の株価見通しも良好だ。

会社目標としては営業利益500億円が設定されているが、早々に達成しそうな勢いだ。

早ければ2026年3月期(来期)にも営業利益500億円に達するだろう。

年間成長率を10%と控えめに見ても、2028年3月期には600億円まで伸びそうだ。

その場合の純利益としては400億円程度が見込まれる。

PER40倍が許容されれば時価総額1兆6,000億円、株価にして約6,300円となる。

株価変動率は大きくなる

今後も成長期待で買われるだろうが、その代償として、株価変動率(ボラティリティ)は大きくなるだろう。

株価指標が高いと、ちょっとした悪材料で大きく売られる傾向がある。

というのも、高い株価指標は将来の成長を前提とされており、悪材料によって成長前提が揺らぐと一斉に売られてしまうためだ。

そのため、雰囲気が良くても信用買いは避けた方が無難だと考えている。

仮に急落しても耐えられるようなポジションとマインドで買いたいところだ。

まとめ

サンリオの株価が急落した理由と今後の見通しについて解説した。

一時は4,500円付近まで急落したものの、その後は反発しており、株式売出しを悪材料とした下落は短期的に終わりそうだ。

業績は好調であるため株価4,000円台は買いと考えて良いだろう。

ただし、株価指標が割高であることは確かなので、買いは慎重に行きたいところだ。

海外事業が好調であることから、中長期の上昇トレンド継続が期待できると考えている。