ヤプリの株価は1,000円台前半で低迷していますが、2025年には4,300円まで上昇すると予想しています。

直近の業績は年間+30%を超える急成長ぶりです。

そこから2025年の業績を予想すると、売上は90億円を超え、時価総額は540億円以上が妥当です。

したがって、発行済株式数から4,300円という予想株価が求まります。

本記事では、ヤプリの株価上昇を予想する5つの理由と、2025年の予想株価について解説します。

目次

理由① 優れたビジネスモデル

月額課金制のストック型ビジネス

ヤプリの強みは、顧客から継続的な収益が得られるストック型ビジネスであることです。

メインサービスである「yappli」では、プログラミング不要でスマホアプリを開発・運営できるプラットフォームを提供しています。

そこから生まれる収益は【初期の開発費用】と【システムの月額利用料金】の2種類があります。

そのうち、【システムの月額利用料金】は獲得した顧客から定期的に得られる収益です。

そのため、業績が安定しやすく、かつ利益率が高いという点がヤプリの強みです。

直接的な競合が不在

yappliプラットフォームには直接的な競合がいません。

同業としては、受注開発で大企業向けアプリを制作するシステムインテグレーターと、ノーコードで中小企業向けアプリを提供するプレイヤーの2種類が存在します。

一方、yappliは大企業向けのノーコードプラットフォームですので、他のプレイヤーとはターゲットが異なります。

そのため、他社と競合することなく高い成長を実現しています。

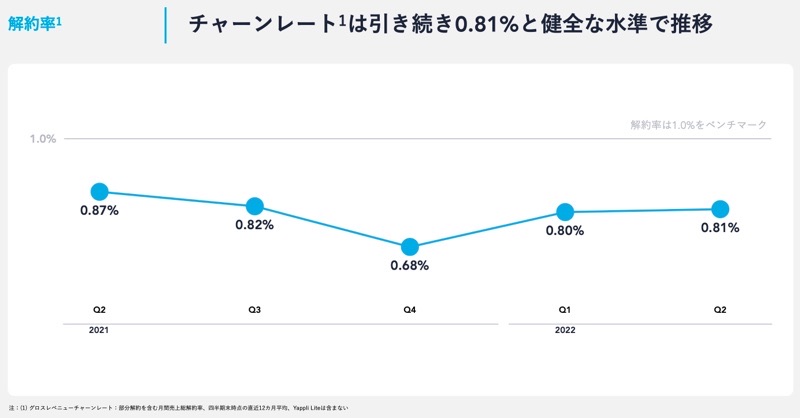

解約率が1%未満

yappliは解約率が1%未満と、継続率が高いのが特徴です。

解約率(=チャーンレート)は四半期ごとに公表されており、およそ0.7~0.8%で推移しています。

つまり、一度捕まえた顧客を離さず、新しい顧客からのストック収益を増やすことができています。

理由② 広大な市場ポテンシャル

スマホアプリはあらゆる業界で活用されています。

そのため、yappliがターゲットにできる顧客層は広大です。

ヤプリの試算によると、現在ターゲットとしているアパレル・製造業・小売業等だけでも1,500億円の市場規模が見込めます。

仮に、シェア10%も取れば売上150億円です。

さらに、将来ターゲットにできる全ての市場規模を合算すると3.8兆円もの金額になるようです。

ヤプリの年間収益は33億円ですので、最大1,000倍もの成長余地があると考えられます。

理由③ 年間成長率+30%を持続

四半期ごとの業績推移

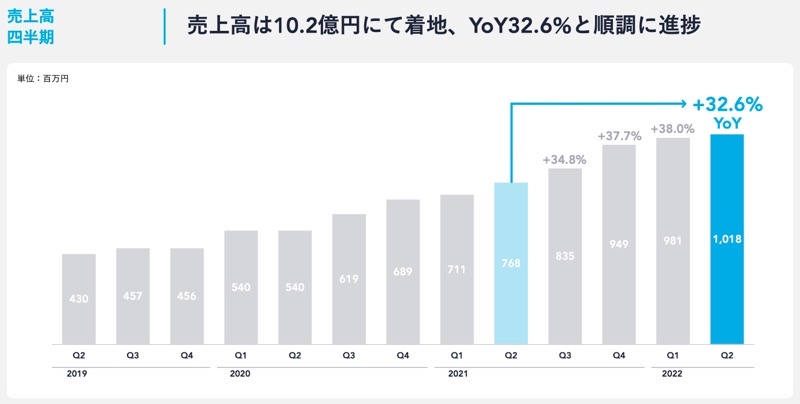

ヤプリの売上は急成長しており、年間成長率は+30%を超えています。

以下のグラフは四半期ごとの売上高推移です。

直近の4四半期は、+34.8%、+37.7%、+38.0%、+32.6%と好調に推移していることが分かります。

これが今後も続くなら、株価はいずれ反転上昇に向かうのが自然です。

ただし、2022年1Q→2Qではほぼ成長していないのが気になる点です。

これは、大口顧客に注力した結果、新規開発の案件が減少したことが原因のようです。

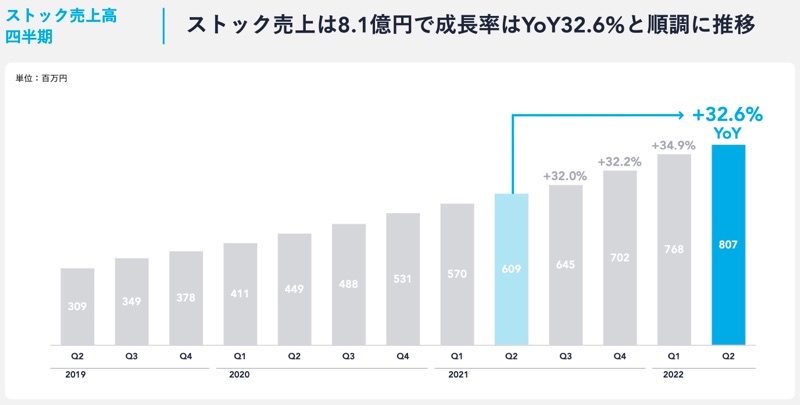

ストック売上も年間+30%の成長

また、定期収入部分であるストック売上も年間+30%以上の成長が続いています。

大口顧客が増えたことで単価が上昇し、高成長に結びついているようです。

今後も30%超の成長を持続できれば、3年ごとに売上が倍になる計算です。

理由④ 大口顧客の獲得

中小企業から大企業にシフト

ヤプリは以前まで中小企業がメインの顧客層でした。

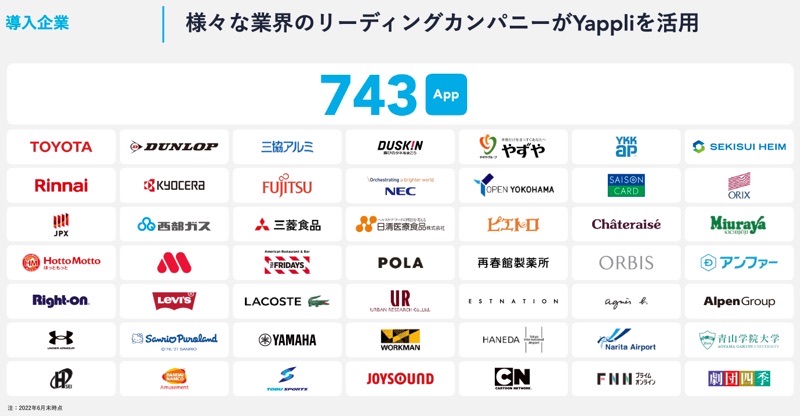

しかし、近年はyappliプラットフォームの機能が充実し、大企業へのアプリ提供にも成功しています。

有名どころだと、トヨタ自動車、ダスキン、富士通、セゾンカードなどです。

今では、大企業向けで培ったノウハウを中小企業向けに展開するなど、機能拡充の好循環が回っています。

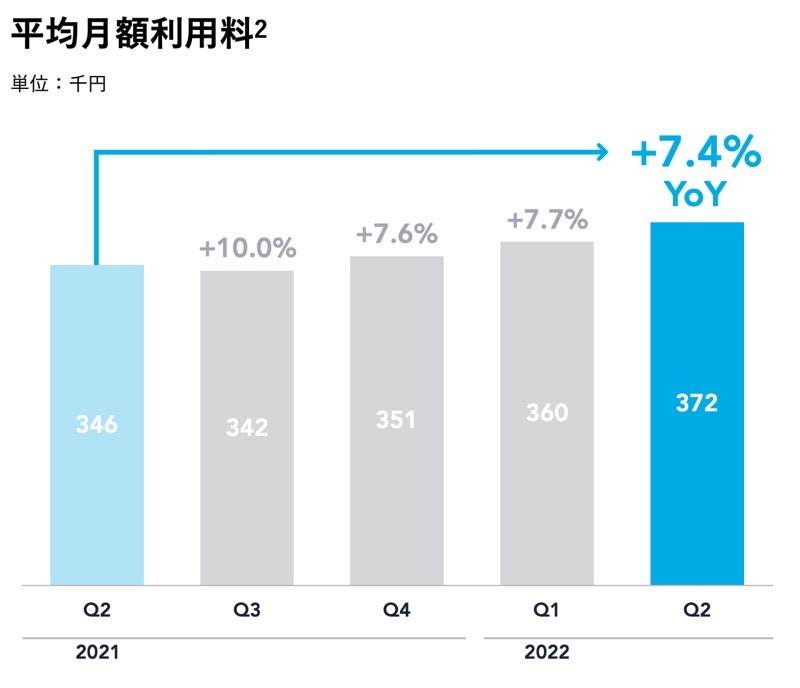

月額利用料が伸長

大口顧客の獲得が進んだことで、平均月額利用料は伸び続けています。

直近4四半期では、+10.0%、+7.6%、+7.7%、+7.4%の伸びでした。

若干鈍化傾向ではあるものの、おおむね順調な成長です。

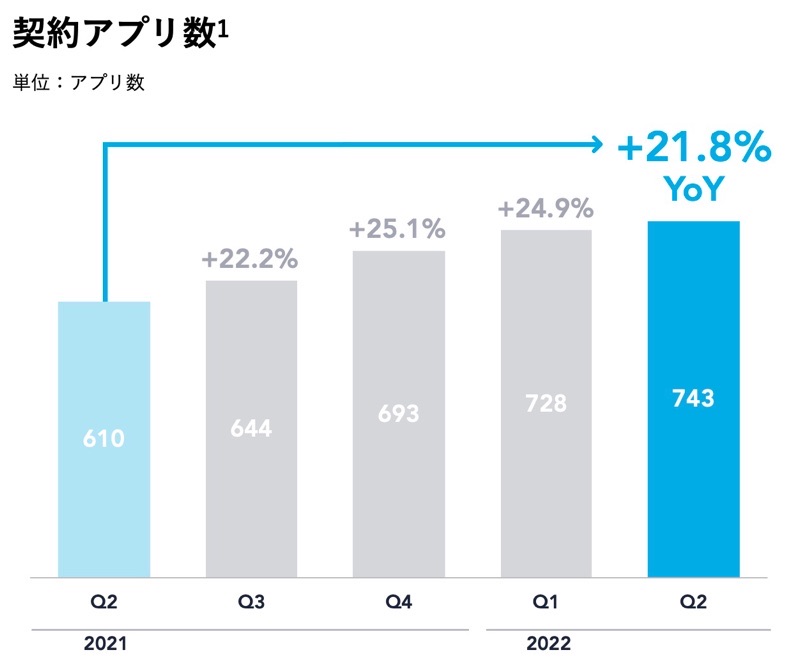

契約数は成長鈍化

一方、契約アプリ数の成長は勢いを失いつつあります。

大口顧客によって単価が増えている反面、契約数が伸び悩んでいるということでしょう。

単価の伸びと契約数の伸びをどうバランスしていくのかが今後気になる点です。

理由⑤ 株価は割安水準まで下落

PSRは4倍程度まで縮小

ヤプリの株価は、2021年1月の7,000円台から下落が続き、現在は1,300円前後で推移しています。

これをPSR(株価売上高倍率)という指標にすると、およそ4倍となります。

最高値のタイミングではPSRが20倍を超えていたので、4倍というのはかなり割安に映ります。

他銘柄と比べても割安

実際に、グロース市場の主要銘柄のPSRを見てみましょう。

| 銘柄 | PSR |

|---|---|

| ビジョナル | 6.3倍 |

| フリー | 17.1倍 |

| JTOWER | 30.0倍 |

| そーせい | 6.9倍 |

| 弁護士ドットコム | 1.5倍 |

| AppierGroup | 8.1倍 |

| FRONTEO | 8.5倍 |

弁護士ドットコムを除けば、PSRは6倍超えが当たり前です。

つまり、グロース市場の中ではPSR4倍は割安な部類だと言えます。

株価2倍でも妥当

他の銘柄を見たところ、PSRが8倍程度まで上昇しても違和感はありません。

そのため、株価が現在の2倍にまで上昇しても妥当な範囲内だと考えられます。

株価2倍というと2,600円ですが、2022年初めまでは株価2,000円を超えていましたので、2,600円まで再上昇する可能性は十分あり得ます。

2025年の予想株価

売上げは90億円に成長

株価を予想する前に、まずは今後の業績を予想してみましょう。

ヤプリの業績予想は2023年12月期まで四季報で公開されています。

それによると、2023年12月期の売上高は56億円に達する見込みです。

その先は当ブログ予想となりますが、2025年12月期までの売上を次のように予想しました。

| 決算期 | 売上予想 | 増加率 |

|---|---|---|

| 2022/12(四季報予想) | 43億円 | +31.9% |

| 2023/12(四季報予想) | 56億円 | +30.2% |

| 2024/12(独自予想) | 72.8億円 | +30.0% |

| 2025/12(独自予想) | 91億円 | +25.0% |

2024年12月期は+30%の伸び、2025年12月期は減速して+25.0%の伸びとしています。

その結果、2025年12月期には売上が90億円を超えると予想しました。

PSR6倍で時価総額540億円

2025年の売上げを90億円として株価を予想します。

上でグロース市場の主要銘柄のPSRを確認しましたが、6倍以上の銘柄がほとんどでした。

したがって、ヤプリにもPSR6倍以上を適用することができるでしょう。

下限の6倍だとしても、売上90億に6倍をかけて、時価総額は540億円になります。

株価4,300円の回復を予想

時価総額540億円を発行済株式数で割ることで株価が分かります。

現在のヤプリの発行済株式数は約1,260万株です。

したがって、株価は次のように計算できます。

予想株価=540億円÷1,260万株=4,285円

以上から、2025年には株価4,300円まで回復すると予想しました。

まとめ

ヤプリは優れたビジネスモデルで高成長を続けていますが、株価は下落が続いています。

どこまで下落するのかを予想するのは難しいところです。

しかし、株価の上昇余地は最低でも3倍以上はあります。

最悪でも−1倍、良い方向に進めば数倍の収益が得られると考えれば、現在の株価は買い時だと言えそうです。

私は1,300円付近で100株を購入しましたが、今後も継続ウォッチし、下げたところで買い増したいと考えています。

コメントを残す