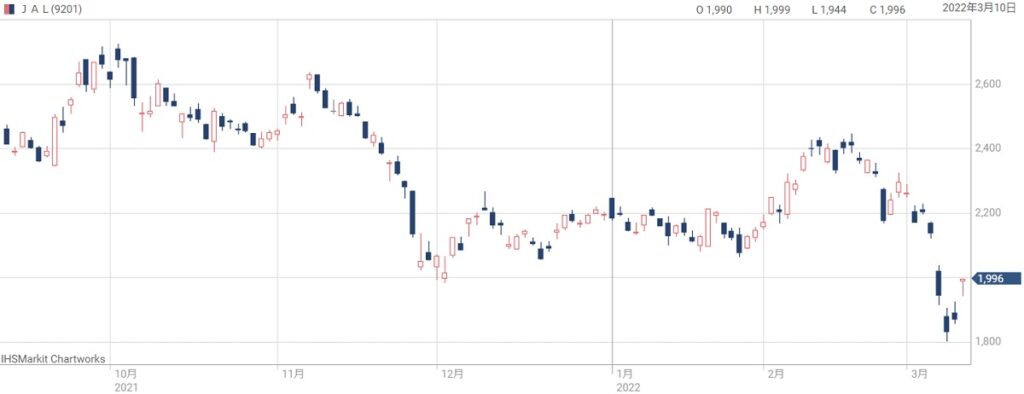

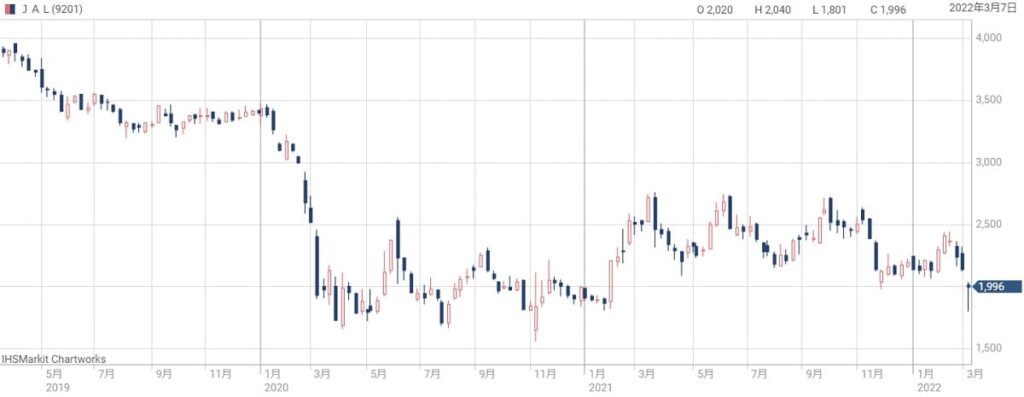

回復傾向にあったJALの株価が、オミクロン株・原油高という二重苦に晒されています。

株価はコロナショックの只中だった2020年当時の水準まで下落。一時は2,000円割れにまで落ち込んでしまいました。

とはいえ、コロナショックの最安値である1,600円を割る可能性は低いでしょう。

条件さえ整えば株価は2,800円を超える可能性が高いと考えています。

では、その株価回復の条件とは何でしょうか?

本記事では、JALの株価が回復に向かう3つの条件について解説しました。

JALの株価急落の経緯

株価が2,000円割れまで下落

JALの株価は2022年3月に2,000円の節目を割り込みました。

2,000円を割り込むのは2021年1月以来、およそ1年ぶりです。

旅行客やビジネス需要が戻ってきていることから株価は回復傾向でしたが、それが完全に崩れてしまった格好です。

急落のきっかけは原油先物の高騰

下落のきっかけは原油先物価格の高騰でした。

米国がロシア産原油に対して禁輸措置を行ったことで、原油供給がさらに減ることが懸念され、先物価格が急騰したのです。

価格は一時130ドル/バレルに迫りました。1年前の2倍にもなる水準です。

燃油費がここまで上がると、いくら飛行機を飛ばしても赤字になる可能性すらあります。

コロナショック以来の安値水準に突入

急落したとはいえ、2,000円割れと言うのはコロナショック以来の安値水準です。

チャート的には1,600円くらいが下値であることから、下落余地はほぼ残されていないと言えそうです。

2,000円割れのタイミングではしっかり反発する傾向にあります。

長期的には買い時である可能性は十分あるでしょう。

株価回復の条件① 原油価格の下落

原油価格が株価を左右する

原油価格はJALの業績に直結する要素です。

燃料費は営業費用の多くを占めており、仮に燃料費が2倍になれば、あっという間に赤字になってしまいます。

以下の画像は2018年度の業績ですが、燃料費(燃油費)が2,512億円に対し、営業利益が1,761億円です。

燃料費が倍になれば完全に赤字ですし、10%上がっただけでも営業利益への負のインパクトが大きいことが分かります。

そのため、原油価格が高騰している局面では、株価には大きな下落圧力が生じるのです。

原油価格が落ち着くまでは、原油価格の変動に株価が左右される展開となるでしょう。

業績への具体的な影響は?

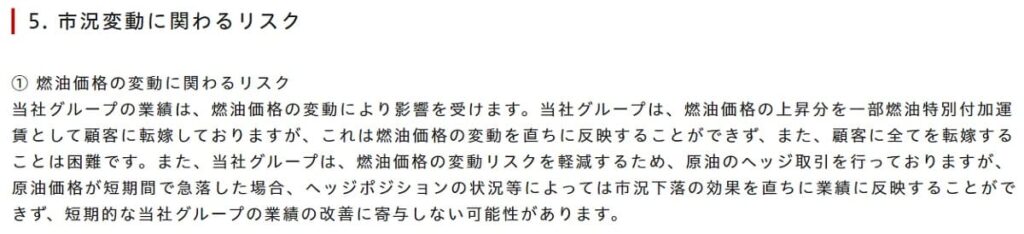

しかし、実際には燃料費上昇に対してヘッジ取引を行い、リスクに備えています。

ヘッジ取引とは?

先物・オプション取引で現物と反対のポジションをとる取引をヘッジ取引と言い、価格上昇を吸収する効果があります。JALの場合、原油先物などを買っておくことがヘッジ取引となります。

ヘッジ取引も完全では無く、原油価格の上昇を完全に打ち消すことはできません。

では、原油価格の変動は業績にどの程度影響するのでしょうか。

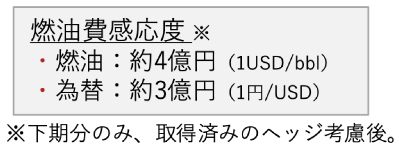

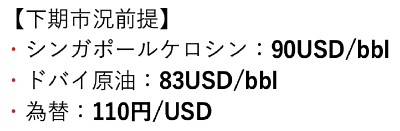

JALが前提としている燃油費と、燃油費の変動が業績に与える影響が公開されています。

これを基に業績への影響を考察しましょう。

原油110ドル/バレル で108億円の減益

原油価格が110ドル/バレル となる前提で考えてみましょう。

JALの前提ではドバイ原油が83ドル/バレル なので、27ドル/バレルのコストが余分にかかってきます。

1ドル/バレル あたりの追加コストは4億円。したがって、108億円の燃油費が追加でかかってくることになります。

原油110ドル/バレルなら損失は限定的

108億円という損失はどの程度のインパクトでしょうか。

2021年度の通期業績予想を確認してみましょう。

2021年度は純損失1,460億円が予想されています。

100億円ほどの損失が増えても、大勢に影響はなさそうです。

悪材料であることは間違いありませんが、110ドル/バレル程度で済むなら、業績への影響は限定的のようです。

株価回復の条件② 新型コロナの感染者数減少

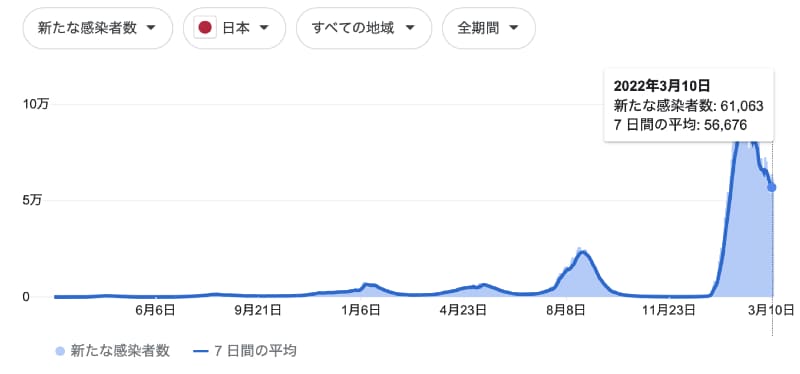

オミクロン株で感染者数が高止まり

新型コロナの感染者数が減少することも、業績回復に必須です。

2022年2月初旬以降は感染者数が減少傾向にあります。

しかし、減少率は緩やかで2021年末の水準まで落ち着くまではまだまだ時間がかかりそうです。

業績は再度悪化の見通し

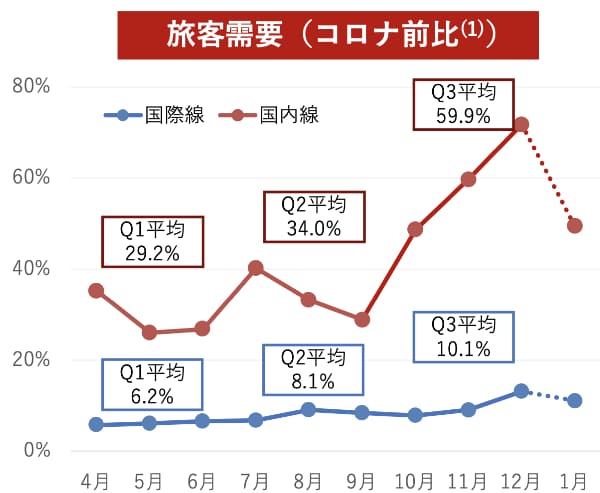

感染者数の増加によって旅客需要は急減することが予想されています。

特に国内線の影響が顕著です。

2021年12月時点では、2019年比59.9%まで回復していました。

しかし、2022年1月は50%程度まで再度落ち込む見通しとなっています。

感染者減少ならGoToトラベル再開・先送り需要実現

新型コロナが落ち着けば、GoToトラベルの再開、先送り需要の実現によって業績が急回復する期待があります。

感染者数が減少した段階で、それらの思惑が株価を押し上げることが予想されます。

感染者数の減少がJALの業績回復のカギを握っていると言えるでしょう。

株価回復の条件③ 四半期業績の黒字化

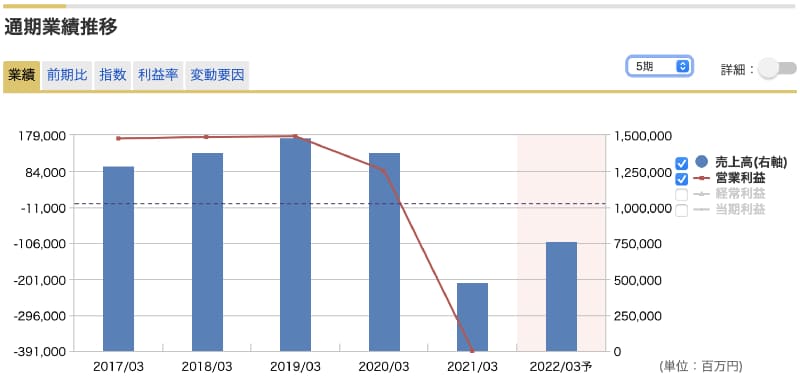

2020年度は-3,900億円の巨額損失

新型コロナ発生以降、JALの業績は大幅な赤字が続いています。

2019年3月期には1,760億円あった営業利益が、2021年3月期には−3,900億円の赤字に沈みました。

コロナ前の例年の営業利益は1,700億円ほどでしたので、1年間で2年分を超える損失を出しているという状況です。

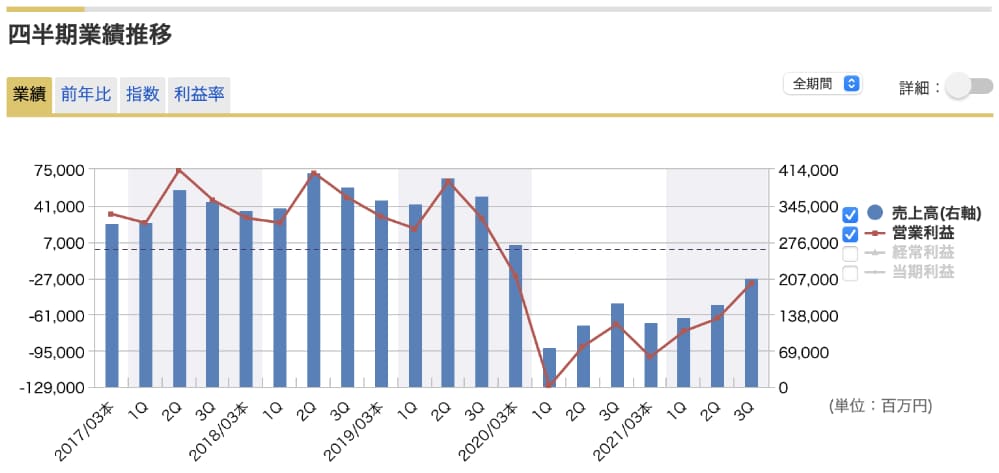

四半期業績は着実に回復

しかし、業績は着実に回復しつつあります。

以下は4半期業績の推移を表したグラフです。

2021年3月期1Qを底に、徐々に回復してきている事が見て取れます。

2021年3月期1Qはマイナス1,282億円の営業赤字でしたが、2022年3月期3Qには-318億円の営業赤字まで回復してきています。

今後、四半期業績が黒字回復すれば、株価回復の弾みとなるでしょう。

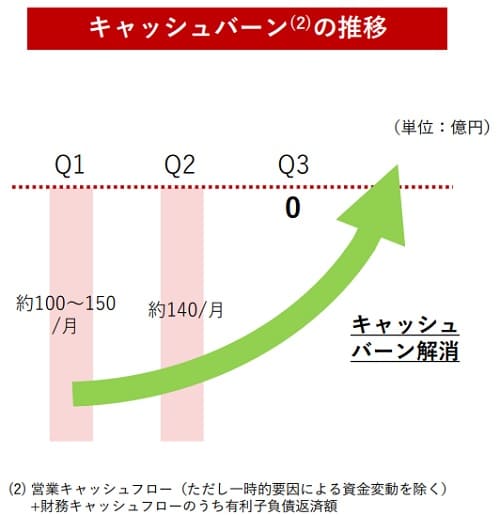

現金流出(キャッシュバーン)は解消

さらに、キャッシュバーンが解消されたのも朗報です。

旅客数の回復に伴って収入が現金収入が増加し、保有現金の減少がストップしました。

これにより、資金繰りの破綻は回避されたと言えるでしょう。

足下では、オミクロン株の急増や原油価格の高騰という懸念材料が出てきており、多少のキャッシュバーンは発生しそうです。

しかし、長期的な回復傾向は不変と見られ、今後の業績黒字化が期待されます。

今後の株価予想

原油価格に振られる展開

以前までは新型コロナの感染者数が株価を左右していました。

しかし、原油価格の高騰によって、市場の関心は原油価格に移りつつあります。

2022年3月には一時130ドル/バレルに迫り、JALの株価は急落しました。

その後、110ドル/バレル程度まで戻した事で株価も戻りましたが、原油価格が以前の水準に落ち着くまで、原油価格の変動が株価を揺さぶる展開になりそうです。

100ドル/バレル以上が長期間続くと営業利益は数百億円規模の損失となります。

ヘッジ取引が効いて損失が抑えられているうちに原油価格が戻ることを祈るしかありません。

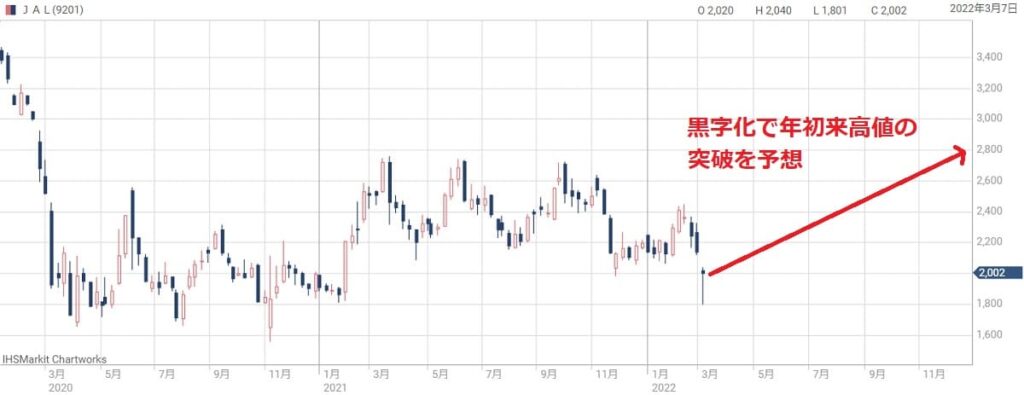

2022年末に2,800円回復を予想

具体的な株価予想としては、2022年末あたりで2,800円の回復を予想しています。

この予想の前提は、ここまで紹介した3つの条件です。

- 原油価格の下落

- 新型コロナの感染者数減少

- 四半期業績の黒字化

これらの条件をクリアできれば、業績回復の可能性が高まり、株価は年初来高値(2,759円)を抜いて2,800円回復を目指すことができます。

下値は1,600円のため、リスクは限定的

上昇余地はかなりある一方で、下落余地はほとんどありません。

下値の目途は2020年の安値である1,600円あたりです。

株価2,000円からだと2割程度の下落余地があることになりますが、上を見ればコロナショック前の3,500円まで上昇する可能性があり、8割程度の上昇余地があります。

期待リターンに対するリスクは限定的だと言えるでしょう。

まとめ

JALの株価が回復するために必要な3つの条件について解説しました。

今後どうなるかは原油価格・新型コロナの動向に左右されるため、不透明感は依然として強い状況です。

とはいえ、業績は着実に回復しつつあります。

このモメンタムを維持できれば、2022年中に黒字化の見通しが立ち、株価は年初来高値を超えて2,800円に達することが期待できます。

期待リターンと損失リスクを比較すれば、期待リターンが上回るのではないでしょうか。