ゆうちょ銀行は国内トップの貯金残高を誇る、国内屈指の銀行銘柄だ。

そのため、日銀による利上げの恩恵を強く受ける銘柄でもある。

試算では、年間1,000億円規模の純利益改善になると見られ、株価も相応の上昇が期待できそうだ。

一方、株価は年初来安値に沈んでいる。

株価が安いのにも理由はあるが、数年先を見れば現在株価は明らかに割安であり、投資妙味の高い銘柄だと言えるだろう。

株価の目線としては、長期で2,000円突破が狙えると考えている。

本記事では、ゆうちょ銀行が買い時である3つの理由について解説する。

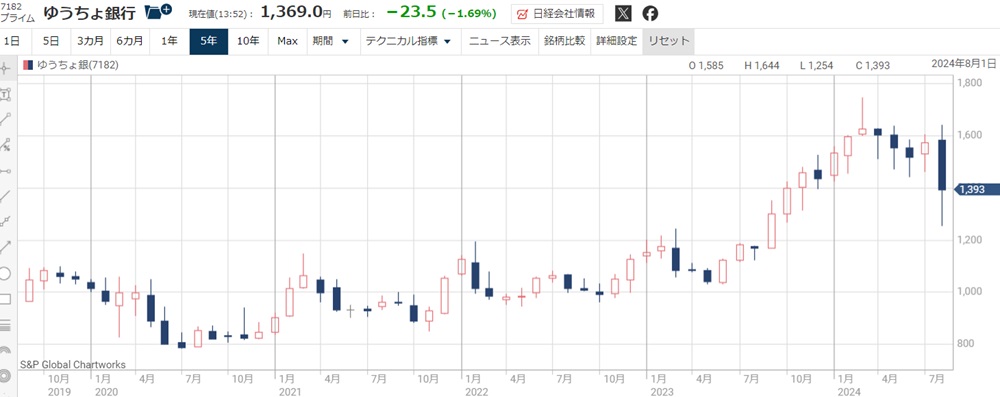

ゆうちょ銀行の株価推移

長期で上昇トレンドを形成

ゆうちょ銀行の株価は過去5年間にわたって上昇が続いてきた。

コロナショックで一時800円まで急落したが、その後は徐々に回復し、2024年には一時1,700円まで上昇した。

8月の急落によって1,300円台まで下落したものの、過去5年間における高値水準を維持している。

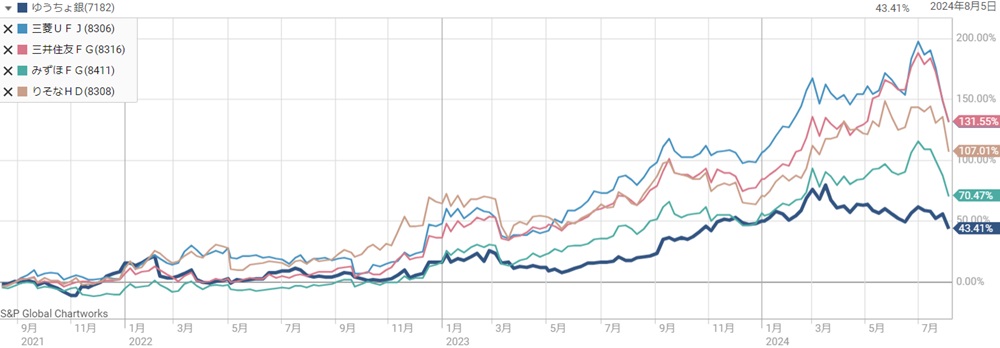

銀行銘柄としては低パフォーマンス

ところが、銘柄としてのパフォーマンスは良くない。

まず、代表的な銀行銘柄と比べた時、上昇率はゆうちょ銀行が最も劣っている。

過去3年間、国内大手5行の株価は約2倍に上昇している一方、ゆうちょ銀行は1.4倍にとどまっているのだ。

以下が過去3年間の上昇率を比較したチャートだ。

株価が安い理由

なぜ、ゆうちょ銀行だけ買われていないのだろうか。

大きな理由は、日本郵政による株式の大量売却だ。

2023年に10.9億株が売却されたことで、需給が緩んで株価を押し下げている。

さらに、追加で3.6億株以上の売却が控えており、売却の正式発表を警戒した投資家がゆうちょ銀行を避けているようだ。

国内の安定銘柄として魅力は高いものの、需給がこれから緩むことが確定していることから、他銘柄よりも比較的安値で取引されている。

理由① 株価が割安水準に低下

8月の急落によって割安に

もともと上昇率が低かった上、2024年8月の急落によって株価はかなり割安になった。

以下が現在の株価指標だ。

実情の2~3割ほど割安

今後の業績期待から、予想PERは18倍まで上昇していた。

18倍というのは銀行業としてはかなり高いが、国内金利が上がることによって利ザヤが改善するため、18倍くらいが適正水準だ。

ところが、株価急落を経てPERは13倍台まで低下した。

このPERは実情の2~3割ほど安い水準であり、いずれ是正されると予想されることから、買い方にとって魅力的な水準だ。

PBR観点では+40%の上昇余地

実績PBRについては目安である1倍の半分程度に落ち込んだ。

この指標を手掛かりとすれば、株価2倍に上昇してもおかしくない。

現実的にも、三菱UFJやみずほFGはPBR0.7~0.8倍に改善しているため、+40%程度の株価上昇余地があると考えている。

総合利回り4.2%で魅力的

配当利回りについては3.77%と高水準だ。

近年は株主還元の強化に舵を切っており、わずかではあるが年々増配する見通しであることも好材料だ。

さらに、個人投資家向けの株主優待では500株の保有で3,000円相当のカタログギフトがもらえる。

優待利回りとしては0.43%、配当+優待の総合利回りは4.2%に達し、業績安定の銘柄としては魅力的な利回りを誇る。

500株買うには70万円ほど必要だが、配当も優待も3月末が権利確定であるため、買い集める時間は十分ある。

多くの銘柄は中間配当(たいてい9月末)がありますが、ゆうちょ銀行は期末一括配当(3月末)です。

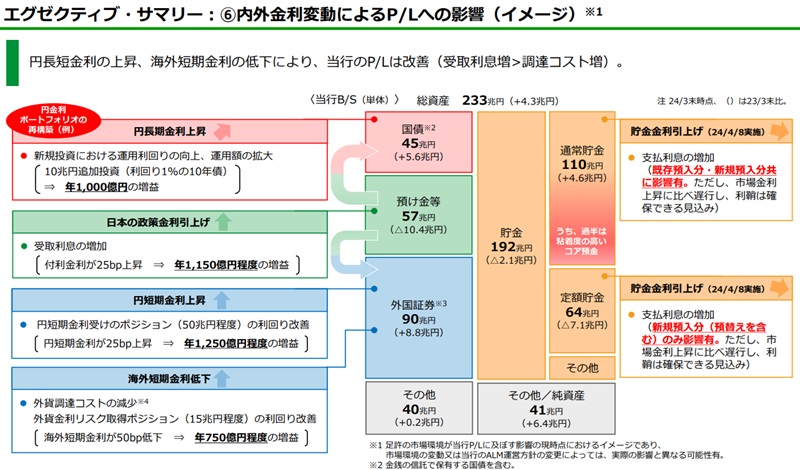

理由② 利上げで+1,000億円の増益効果

金利上昇が利益を押し上げる

ゆうちょ銀行を推す最大の理由が、利上げによる業績拡大だ。

ざっくり計算すると+2,000億円の増益効果がある(経常利益段階)。

純利益としては、最低でも+1,000億円の増益が見込めるだろう。

直近のゆうちょ銀行の純利益は3,500億円であり、+1,000億円増益のインパクトは大きい。

そのため、利上げ後の株価上昇が期待できるのだ。

では、なぜ+2,000億円の経常増益が発生するのか見ていこう。

金利上昇はマイナスの側面とプラスの側面があるため、それぞれ解説します。

貯金金利の上昇で、年間-1,800億円の減益効果

まず、金利上昇のマイナス影響として貯金金利の上昇がある。

貯金金利が上昇すると、その分だけお金が出ていくことになり、収益にはマイナスだ。

具体的には、貯金192億円に対して0.08%の金利引上げを行ったことで、年間1,500億円の利払いが増加する。

ただし、定期預金の引上げ率はもっと高いことから、ざっくり年間1,800億円ほど利払い増加になるだろう。

これが金利上昇のマイナスの側面だ。

日本経済新聞「ゆうちょ銀行、通常貯金金利を0.1%に引き上げ 9月2日に」

金利上昇で+4,050億円の増益効果

一方、プラスの影響はマイナスの影響を優に上回る。

プラス影響は主に4つだ。

これらを合計すると+4,050億円もの増益効果がある。

そのため、マイナス影響が-1,800億円あったとしても、+2,000億円以上の増益が見込まれるのだ。

株価1,800円を目指せる業績に

経常収益段階で+2,000億円の増益となれば、純利益ベースでは最低でも+1,000億円の増益が見込める。

直近の純利益が3,500億円であるため、金利上昇の効果が出てくれば、純利益4,500億円を見込むことが可能だ。

増益率は約30%であり、同程度の株価上昇が予想される。

具体的には、現在株価(約1,400円)の+30%、株価1,800円が目指せると考えている。

さらに、2025年以降に追加利上げが実施される可能性もあり、収益拡大余地をさらに広げることが期待されている。

理由③ 為替に左右されにくい内需株

円高進行でも買いやすい

ゆうちょ銀行が買いである最後の理由は、為替変動に左右されにくいという点だ。

日銀の利上げを発端として急激に円高が進み、多くの日本株の業績押上げ期待が剥落した。

その結果、トヨタ自動車など輸出で稼ぐ外需株は株価が落ち込んでいる。

一方、ゆうちょ銀行は日本国内のみでビジネスを行う内需株だ。

そのため、為替が円高に振れても売られにくい。

今後、国内外の金利差縮小による円高進行が予想されており、為替に左右されにくい銘柄として選好されると予想している。

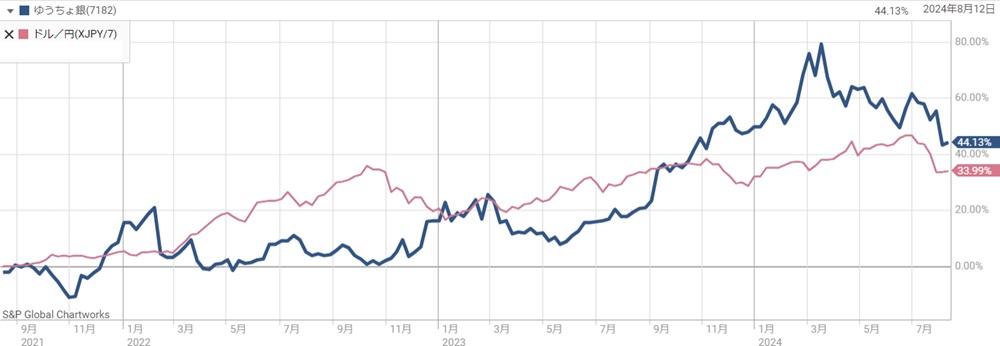

ドル円チャートとの比較

ゆうちょ銀行の株価とドル円相場の関係について見てみよう。

次のチャートが両者の推移を重ねたものだ。

円高(薄赤の線が下落)のタイミングでも、ゆうちょ銀行の株価(青色)が上昇しているタイミングが多々あることが分かる。

どうしても、円高・株安に引きずられる時はあるが、為替の影響を受けにくいことは確かだ。

今後の株価見通し

短期的には横ばいを予想

今後の株価見通しだが、短期的には横ばいの推移となりそうだ。

というのも、いったん材料出尽くしで買い手掛かりが乏しいためだ。

これまで、ゆうちょ銀行は国内金利上昇を材料として買われてきた。

そして、2024年7月末に実際に利上げが決定され、材料はいったん出尽くしとなっている。

さらなる利上げは2025年3月以降との見方があり、次の利上げが見えてくるまで、買いの手掛かりが乏しい状況だ。

したがって、2024年中は横ばいか、多少割安感が是正されるくらいの上昇にとどまるだろう。

2025年初頭から再上昇

次の利上げが見えてくるのが2025年に入ってからだ。

物価上昇の具合にもよるが、2%程度の上昇を維持していれば、利上げは既定路線となる。

そのため、政策金利0.25%→0.50%の上昇が株価に織り込まれ始めるだろう。

業績面でも、7月末の利上げ業績に寄与してくるタイミングであるため、株価が上昇しやすい。

したがって、2025年初頭あたりから上昇トレンドに入ると予想している。

具体的には、1,800円くらいがターゲットになりそうだ。

目標株価引き上げも追い風

ゆうちょ銀行は多数の証券会社にカバーされており、各社目標株価を出している。

利上げを受けて目標株価が上昇傾向であることが株価の追い風になるだろう。

以下、2024年3月~8月に発表された目標株価をまとめた。

| 証券会社 | 投資スタンス | 目標株価 (変更前→変更後) |

|---|---|---|

| ゴールドマンサックス | 中立 | 1530円 → 1620円 |

| 岡三証券 | 中立 | 1500円 → 1600円 |

| モルガンスタンレー | 強気 | 1700円 → 1800円 |

| JPモルガン | 強気 | 1810円 → 1800円 |

| シティグループ | 強気 | 2100円 → 2300円 |

| みずほ証券 | 中立 | 1700円 → 1650円 |

| 大和 | 中立 | 1100円 → 1800円 |

各社、目標株価を引き上げる方向に動いている。

おおよそ1,000円台後半~2,000円台が目標株価のレンジだ。

直近の株価は1,400円前後(2024年8月時点)であることを踏まえると、ほぼ全ての証券会社が買い推奨ということになる。

確認した限り、1,400円以下の目標株価を設定している証券会社は存在しない。

中長期では株価2,000円台へ上昇

現在の株価は政策金利0.25%を織り込んだところであり、今後の政策金利引き上げに伴い、さらなる上昇余地がある。

ゆうちょ銀行の投資家向け資料から、0.25%の利上げごとに+1,000億円以上の純利益増加が見込めることが分かっている。

したがって、次の利上げ(0.25%→0.50%)が見えてきた段階で、純利益+1,000億円相当の株価上昇が見込める。

具体的には、純利益5,500億円に拡大し、1株利益としては150円、株価はPER14倍を前提として2,100円が目指せるだろう。

ここまで上がるのには時間がかかるが、利上げによる金融政策の正常化が進む今、中長期で2,000円を突破する可能性は高いと考えている。

長期では政策金利0.5%超えも視野に入っており、今後数年に渡って業績拡大が続く可能性が高まっています。

日本経済新聞「利上げニッポン 選別の夏、大荒れ相場で勝ち組探る」

まとめ

ゆうちょ銀行が買い時である3つの理由について解説した。

買いだと考える根幹は国内金利の上昇で、利ザヤの改善によって業績拡大がほぼ確実であることが好材料だ。

日銀の植田総裁は0.5%以上の利上げにも言及しており、今後数年間に渡って業績拡大と株価上昇が続くことが期待できる。

そのほか、円高進行による内需株選好や、直近の株価下落で割安になったことなどが買いの支援材料だ。

中長期では株価2,000円を目指すことになるだろう。

リスク要因としては国内景気の後退があり、実質賃金の上昇やGDPの拡大が期待を下回った場合、株価が停滞する可能性が高まる。

リスクリターンの観点においてはリターンが上回ると考えられ、積極的に買っていきたい銘柄だ。

まずはこれまでの株価推移を振り返ります。