ティーライフは健康食品を中心にカタログ・インターネット販売を手がける企業です。

近年の健康志向の高まりと、新型コロナの巣篭もり需要により売上高を伸ばしており、コロナ禍における注目企業の一つとなっています。

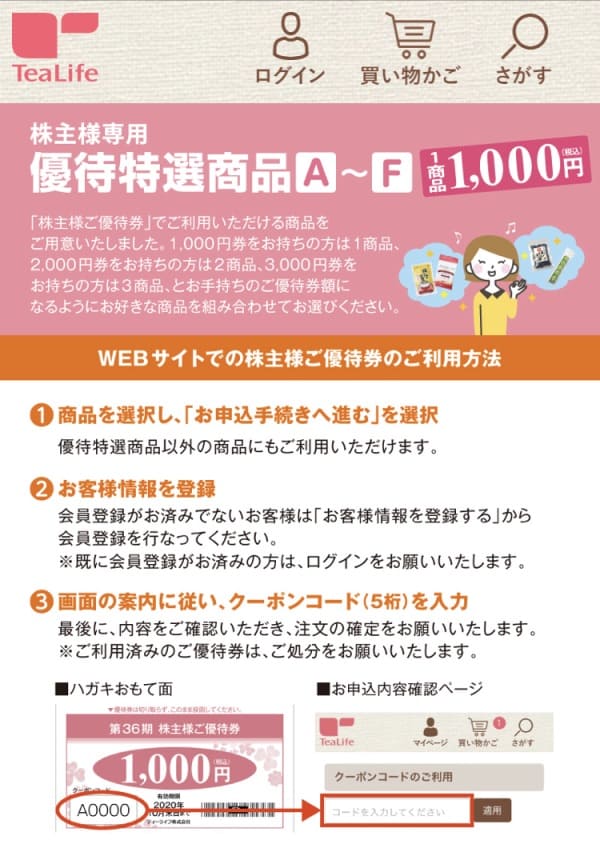

株主優待も用意されていて、ティーライフ通販サイトでの商品購入に使える優待券がもらえます。通販で好きな商品を選べるため、使い勝手がよい株主優待として人気です。

本記事では、ティーライフの株式を購入するメリットや、ティーライフの事業内容や営業成績などの知識面、そして株の買い時について解説していきます。

- ・健康食品の卸売と小売を行い、近年は不動産事業が拡大中

- ・優待利回り0.93%、配当利回り1.99%

- ・巣篭もり需要による追い風銘柄

- ・7月末に優待、配当の権利確定銘柄

目次

ティーライフ株を買うメリット

メリット① 株主優待としてお買い物券がもらえる

ティーライフの株主優待では100株以上の保有でお買い物券がもらえます。

権利確定は7月末が予定され、保有数と優待内容は次の通りです。

・500〜999株:2,000円分

・1,000株以上:3,000円分

100株だけ保有するのが最も利回りが高くなり、その場合の優待利回りは0.93%です。

人気の株主優待は1%前後が多く、0.93%あれば十分と言えるでしょう。

獲得した優待券は株主専用通販サイトで買い物に使うことができる他、一般向け通販サイトでも利用できます。

実際に使った人の評判を調べたところ、満足度は高そうです。

ティーライフの優待で申し込んでいた茶羊かんが届きました♪

早速1ついただいてみましたが、おいしかったです^^

たまには和菓子もいいですね~♪ pic.twitter.com/dSxz4vFXR3— 海 (@coco_kabu) November 19, 2017

ティーライフ(3172)から優待品が到着しました♪

株主優待券を使用して購入した「まるごとさんかく茶」です。

ティーライフと言えばダイエットプーアール茶が有名ですが、普通のお茶も美味しいですよ(^-^) pic.twitter.com/pdF46T8oDz— orange (@orangejuicenet) November 7, 2016

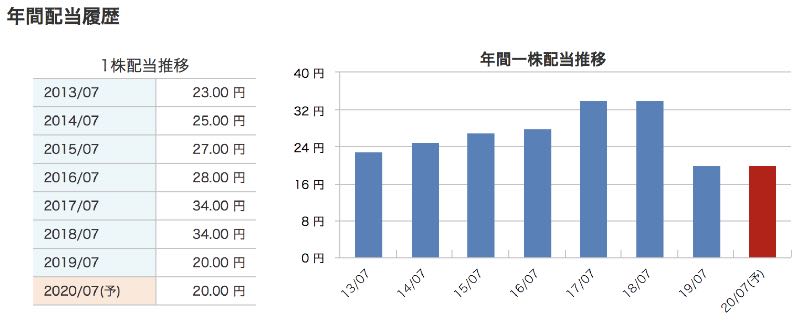

メリット② 年間配当20円がもらえる

ティーライフは業績好調で十分な利益を出していて、年間配当20円を実施しています。

100株(10万740円)の投資で年間配当2,000円ですので、利回りとしては1.99%、優待も合わせた総合利回りは2.98%と、高い利回りが魅力です。

3%近い利回りなら長期投資の対象として検討するのもありでしょう。

今後、好調な業績が続けば増配される可能性もあります。

メリット③ 業績・株価が好調

ティーライフの2020年度前半の業績は好調です。

美容系サプリがテレビショッピング・ネット通販で売り上げが拡大し、自社物流センターを活用した不動産賃貸・物流受託も30%を超える売り上げ拡大となりました。

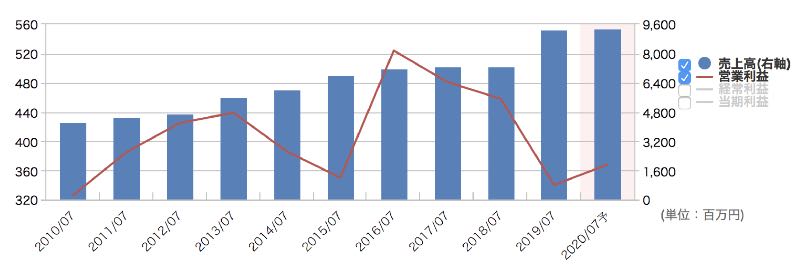

以下の図がこれまえの業績推移と2020年度の業績予想です。

売り上げ拡大のための先行投資で営業利益は下がりましたが、今後効率化が進めば営業利益の回復が望めます。

株価はコロナショックで一旦下がったものの、巣篭もり消費がティーライフの追い風になることが判明すると株価は反転し、現在は上昇傾向にあります。

ティーライフの事業内容

ティーライフは主に3つの事業を行なっています。

規模としては比較的小さい会社ですので、理解するのは難しくありません。

1つずつ事業内容を見ていきましょう。

健康食品の小売事業

健康食品の小売事業がティーライフのメイン事業です。

商品の90%を自社で開発しているという特徴があり、「メタボメ茶」「ダイエットプーアール茶」「ルイボスティー」などの健康茶を主体に、サプリメントや美容雑貨、化粧品などを販売しています。

販売方法はテレビショッピングとWEB通販。WEB通販は中国・台湾にも展開し、健康志向が高まる中華圏での規模拡大を狙っています。

卸売事業

卸売とは、メーカーから仕入れた商品を小売店舗へ販売し、仕入れと販売の差益を得る事業です。

メーカーが多くの小売業者へ直接販売するのは難しいため、流通を専門とする卸売という業態があります。

ティーライフは健康食品のほかに寝具や雑貨を取り扱い、特に寝具については近年人気の冷感素材を取り入れることで他社との差別化を図っています。

2019年度は売上高が1.5倍に伸長し、ティーライフの成長を牽引しています。

不動産事業

お茶が祖業のティーライフですが、自社物流の資産と知見を生かして不動産事業を展開しています。

収益源は自社物流拠点である「袋井センター」の賃貸、出荷業務の請負です。

物流に対する需要は大きくなっており、ティーライフの安定収益源としての役割を果たしています。

ティーライフの業績

こちらがティーライフの売上高・営業利益の推移です。

データが公開されている2010年以降、売上高は安定的に成長しています。

2016年〜2018年に一旦頭打ちとなりましたが、2019年度に雑貨・インテリアの通販事業を行う「Lifeit(ライフイット)」を買収して売上高が増加しました。

一方、営業利益は2016年を頂点に減少傾向です。特に2019年は大きく下がっていますが、これは将来の事業拡大に向けた広告宣伝費・人件費等の先行投資が理由で、本業の利益が低下したわけではありません。

2020年度は第3四半期時点で前年の2倍以上の利益を確保し、業績予想に対して上振れて着地するという期待もあります。

ティーライフの株価推移

こちらが直近2年間の株価推移チャートです。

2016年から成長が踊り場にさしかかり、株価は下落傾向となっていました。

しばらく1,000円以下で冴えない値動きが続き、コロナショックで最安値713円を付けて以降、巣篭もり需要を背景に上昇に転じています。

2020年度決算次第では、これまでの最高値1,936円を目指す展開も想定されます。

株価指標は、予想PER=17.5倍、実績PBR=0.96倍です。小売業の平均PERである37.2倍より低い水準ですので、比較的割安であると言えます。

ティーライフの買い時は?

権利確定前の買いは危険

過去5年間のチャートを調べてみた結果、権利確定直後から株価が急落しているケースが多く見られました。

優待と配当目的で安易に購入することは避けた方が良いでしょう。

過去の値動きから、あえて権利確定は持たずに株価が下がったタイミングで買った方が良い結果になると思われます。

優待・配当目的の値上がりを狙う

利回りの良い株は権利確定前に株価が上がりやすい傾向ですので、その値上がり益を狙う手あります。

権利確定日の1〜2週間前に購入しておき、権利確定直前に売る、という作戦です。

特に2020年度は業績上振れ期待があるため、株価上昇が狙いやすい状況だと思われます。

長期では1,000円以下が買い時

長期で保有する場合は1,000円以下になるのを待ちたいところです。

1,000円以下なら自信を持って割安だと言え、しかも総合利回り(優待+配当)が3.2%を超えるのでインカムゲインも大きくなります。

そこまで落ちるかどうかは分かりませんが、ティーライフを監視銘柄に入れておき、下落したら買うというスタンスは有力です。

ティーライフ(3172)を株主優待・配当・業績まとめ

健康食品の販売を手がけるティーライフについて紹介しました。

新型コロナを背景に売り上げを伸ばし、今後の業績改善の期待が高まっています。

自社の物流拠点を持っていることも強みとなっており、宅配需要の増加によって出荷業務請負が安定的な収益源となるでしょう。

利益は確保できていることからも優待が廃止される可能性は小さく、優待・配当目的、値上がり目的のどちらでも買ってよい銘柄だと言えるでしょう。