- 小野薬品工業の業績は「オプジーボ」に依存している

- 2024年からオプジーボ関連の売上減少が始まり、2028年までに-1,000億円、2035年までに-2,000億円の減少幅となる

- 長期的な株価は、ワーストケースで1,000円割れを予想。新薬開発次第では4,000円突破の可能性も

小野薬品工業は業績好調でも株安が続いていますが、なぜでしょうか。

他の製薬銘柄と比べて株価水準は2~3割安くなっています。

その根本的な理由は、小野薬品の業績がたった1つの医薬品に依存しているためです。

1つの医薬品に依存することで、万が一その医薬品が販売不能になった場合、業績が急悪化するリスクをはらみます。

また、医薬品の特許はいつか切れるので、特許切れ後の業績悪化が大きな懸念材料です。

本記事では、小野薬品工業の株価が安い理由について詳しく解説していきます。

目次

がん治療薬「オプジーボ」に依存

小野薬品の株価が安い根本的な理由は、業績の大部分を「オプジーボ」という医薬品に依存しているためです。

オプジーボとは?

小野薬品が2014年に発売した がん治療薬。「免疫チェックポイント阻害薬」と呼ばれ、自己免疫を高めることで癌細胞を間接的に攻撃する。特許料をめぐり発明者と訴訟沙汰となった。

直近の決算では、全体の売上が4,472億円だったのに対し、オプジーボの売上は1,423億円でした。

さらに、オプジーボ関連のロイヤルティ収入(特許使用料)として1,348億円計上されています。

つまり、売上げの約6割がオプジーボ関連ということです。

これらの数字は2023年3月期 決算補足資料(連結IFRS)で確認することができます。

オプジーボの次に売上げのある医薬品は「フォシーガ」という糖尿病治療薬です。

しかし、売上げは565億円と、オプジーボに遠く及びません。

そのため、オプジーボの売上が急減した場合、業績が急悪化するリスクをはらんでいます。

小野薬品の株価が安いのは、そのリスクが株価に反映されているためです。

薬価引き下げで株価下落

オプジーボの薬価は発売当初の5分の1

小野薬品の株価が安い理由はもう一つあります。

オプジーボは2014年の発売以来、5回の薬価引き下げを受けました。

それにより、発売当時は100mg73万円だった薬価は、100mg15.5万円まで落ち、期待ほどの売上が出ていないのです。

売上が上がっては薬価を落とされ、上がってはまた落とされを繰り返しています。

そのため、いくらオプジーボを売っても業績が上がらない状況です。

(追記)2024年度の薬価改定でさらに15%の引き下げが決まりました。今後の収益はさらに厳しくなるでしょう。

国会でも批判の的に

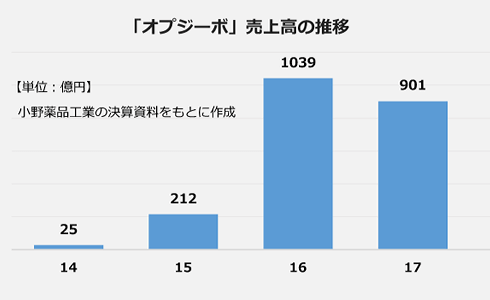

発売当初は売上げを急激に伸ばし、わずか2年で売上1,000億円を突破しました。

下図が販売直後の売上高推移です。

2014年に発売し、2016年には1,039億円に達しています。

しかし、急激な売上げ増加が裏目に出ました。

高い薬価が国会でも論点となるなど、悪い意味で注目されてしまったのです。

国会でやり玉に挙げられた2017年は50%もの引き下げを受け、販売数が増加しているのに売上が下がるという事態に。

その後も、売上が増えると引き下げを受ける、というモグラ叩きのような仕打ちを受けています。

結果、現在の価格は発売当初の5分の1の水準となってしまいました。

日本では付加価値の高い医薬品を販売してもすぐに薬価が下げられることから、製薬会社から避けられる傾向にあり、日本では手に入らない新薬が増えています。

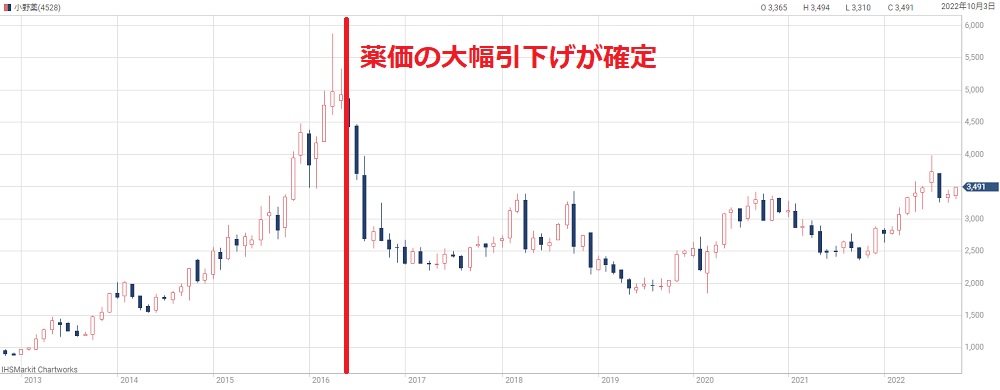

薬価引き下げ以降、株価は低迷

薬価の大幅引下げを受けて以降、株価は低迷を続けています。

オプジーボの薬価引下げは2016年中頃にほぼ確実になり、株価は5,000円台から2,000円台に急落しました。

それ以降、株価は4,000円も回復できていません。

売上が改善するたびに国から叩かれるのですから、株価が上がらないのも当然です。

オプジーボの適用拡大で一時的に株価が上がっても、薬価が引き下げられ、結局売上げは伸びませんでした。

これが小野薬品の株価が安い理由の1つです。

2031年に日本で特許切れ

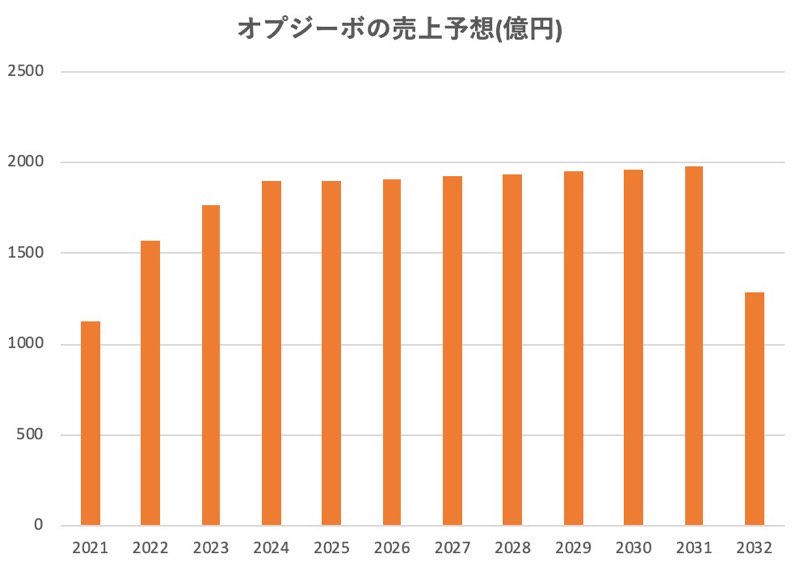

オプジーボは2028年に米国で、2031年には日本で特許切れを迎えます。

特に、日本での特許切れが痛手となります。

2031年に日本で特許が切れることで、オプジーボの売上は2~3年で数分の1に減少してしまうでしょう。

JPモルガンによると、2031年の売上が1,979億円に達した翌年は、一気に1,286億円まで減少すると予想されています。

他の特許切れ新薬と同じ運命を辿るなら、2035年あたりには500億円未満の売上まで減少することになるでしょう。

それを補う新薬がなければ、業績の急悪化は避けられません。

業績悪化は2024年ごろから始まる

特許料収入が減少し、2027年にはゼロに

実は、オプジーボ関連の売上減少は特許が切れるよりもっと前、2024年から始まります。

売上が減少する理由は、オプジーボ関連の特許収入が無くなっていくためです。

小野薬品は、がん治療の新しい概念である「免疫チェックポイント阻害薬」の特許を2002年に取得しました。

その特許があるため、米メルクの「キルトイーダ」という医薬品から多額のロイヤリティ収入を得ています。

2022年3月期には308億円のロイヤリティ収入を獲得し、利益に大きく貢献しました。

しかし、「免疫チェックポイント阻害薬」の特許満了が近づいており、2024~2026年の収入は半分未満に減少し、2027年以降はゼロとなる見込みです。

したがって、2024年以降は-200億円ほど、2026年以降は-300億円以上の収入減となる見通しとなっています。

販売提携による収入も2029年にはほぼゼロに

さらに、2026年以降は減収要因がもう一つ出てきます。

欧米でのオプジーボの販売は他社(米ブリストル・マイヤーススクイブ)と提携しており、販売額の一定の割合をロイヤリティとして受け取っています。

しかし、欧米では2026~2028年に特許切れを迎えるため、この収入も次第に減少する見通しです。

2022年3月期は、米ブリストル・マイヤーススクイブからのロイヤリティ収入が699億円ありました。

これが2029年にはほぼゼロになると予想され、売上げの15%超が失われる計算です。

2024~2029年で売上-1,000億円

以上から、特許料収入の300億円、販売提携による収入700億円が徐々に失われていくことが分かりました。

つまり、2029年まででおよそ1,000億円の売上が減少することになります。

小野薬品の全売上げは3,614億円(2021年度)でしたので、失われる売上の比率は28%にも達します。

特に、失われる売上は原価がほぼゼロのロイヤリティ収入ですので、利益への影響は甚大です。

10年後には利益が「7分の1」に縮小

業績悪化の3要因

ここまで、小野薬品の業績が悪化する3つの要因を見てきました。

- 特許料収入の剥落(−300億円)

- 販売提携による収入の剥落(−700億円)

- 日本での特許切れによる売上減少(およそ-1,000億円)

もし、これらを補う新薬が生み出せなければ、業績は急激に悪化するでしょう。

利益が267億円まで縮小する恐れ

JPモルガンによると、2032年度の利益額は267億円まで縮小すると予想されています。

2022年度の利益予想である1,888億円と比べると、わずか7分の1しかありません。

利益縮小に応じて株価も下落するはずで、最悪、現在の10分の1にまで落ち込むシナリオも考えられます。

ただし、JPモルガンの予想はあくまでワーストケースです。

小野薬品はオプジーボの売上減少に備え、次の新薬開発に力を入れています。

新薬の開発状況

開発状況まとめ

それでは、新薬の開発状況を見てみましょう。

小野薬品が保有する新薬候補(パイプライン)を一覧でまとめました。

ただし、オプジーボ関連は除外しています。

また、治験の進捗状況を【PhaseⅠ】~【PhaseⅢ】で記載しています。

- 【PhaseⅢ】【PhaseⅠ】ONO-7913(Magrolimab)

- 【PhaseⅡ】ビラフトビカプセル(エンコラフェニブ)

- 【PhaseⅡ】メクトビ錠(ビニメチニブ)

- 【PhaseⅠ】ONO-4578

- 【PhaseⅠ】ONO-7475

- 【承認申請】オノアクト点滴静注用(ランジオロール塩酸塩)

- 【PhaseⅢ】ONO-2017(Cenobamate)

- 【PhaseⅢ】【PhaseⅠ】ONO-4059(ベレキシブル錠)

- 【PhaseⅡ】ONO-2910

- 【PhaseⅠ】ONO-4685

- 【PhaseⅠ】ONO-2909

- 【PhaseⅠ】ONO-2808

- 【PhaseⅠ】ONO-7684

- 【PhaseⅠ】ONO-2020

候補14種類から2~3の新薬が必要

新薬候補は14種類あり、フェーズ2以降に進んでいる薬剤は7種類です。

フェーズ3に限定すれば3種類、承認申請中は1種類です。

オプジーボの特許切れを補うためには、この中から売上700億円規模の新薬が2~3は必要です。

オプジーボを完全に補うのは難しい?

新薬候補14種類から、700億円級の新薬を2~3生み出すのは容易ではありません。

治験途中で開発が中止される場合も多く、もし新薬として販売できても、500億円未満にとどまることはざらです。

また、PhaseⅠに入った医薬品のうち、承認に至る確率は10%未満とされています。

そう考えると、現在のパイプラインは充実しているとは言えません。

現状を見るに、オプジーボの売上を完全に補うことは難しそうだと言わざるを得ないでしょう。

今後の株価見通し

新薬無ければ株価1,000円割れ

今後の株価は、オプジーボの次の新薬を生み出せるかにかかっています。

大型新薬が出せなかった場合、2032年以降の利益額は現在の10分の1程度まで落ち込みそうです。

そうなれば、株価は1,000円未満まで下落するでしょう。

過去10年の最安値である650円まで落ちてもまだ割高です。

中期的には2,500~4,000円のレンジを予想

今後3年程度は上値の重い展開が続きそうです。

2024年から特許料の利益剥落が始まるため、積極的に買う銘柄ではありません。

特に、2028年以降は1,000億円規模の利益剥落が待ち受けていることに注意が必要です。

株価指標的には割安ですが、中期的には2,500~4,000円のレンジ相場を予想しています。

2024年度の薬価引き下げが決まったことで、株価は2,400円台まで下落しています。

新薬の開発成功で4,000円超えを予想

オプジーボを補う新薬が誕生したなら、株価は4,000円超えが妥当になると考えています。

製薬銘柄のPERは20倍程度が目安です。

一方、小野薬品の1株利益(EPS)は200円を超えますので、株価は200円(EPS)×20倍=4,000円が妥当ラインです。

新薬の期待値によっては5,000円超えも視野に入るでしょう。

目標株価は引下げ傾向

2023年11月以降の目標株価

小野薬品に対する目標株価は引下げ傾向にあります。

以下が2023年11月以降に発表された目標株価をまとめた表です。

| 証券会社 | 投資スタンス | 目標株価 (変更前→変更後) |

|---|---|---|

| JPモルガン | 弱気 | 2100円 → 1800円 |

| GS | 弱気 | 2400円 → 2300円 |

| モルガンS | 弱気 | 2300円 → 2200円 |

| BofA | 弱気 | 2200円 → 2300円 |

| 東海東京 | 強気 | 4780円 → 5170円 |

2,000円台前半が主な目標株価

各社の目標株価を見ると、2,000円台前半が多く見受けられます。

そのため、現在株価(2,400円台、2024年2月時点)はまだ割高だと見られています。

東海東京調査センターが唯一5,000円以上の目標株価を出しており、1社で目標株価コンセンサスを大きく引上げてしまっています。

そのため、現在の目標株価コンセンサス(2,757円)はあまり当てになりません。

国内証券会社は強気スタンス

強気スタンスの証券会社は、東海東京のほかにみずほ証券がいます。

海外勢は弱気、国内勢は強気と明確に分かれていますが、何か理由があるのでしょうか。

1つ考えられるのは、ヒアリングの精度です。

国内勢の方が丁寧にヒアリングできており、業績見通しが正確な可能性があります。

そうであれば、今の小野薬品は買いなのかもしれません。

一方、何らかの配慮で高い目標株価を設定している可能性もあると考えています。

まとめ

小野薬品の株価が安い理由について解説しました。

理由は主に3つあり、1つ目は薬価引下げによる業績悪化、2つ目は2024年から始まるオプジーボの利益剥落、3つ目は2031年のオプジーボ特許切れです。

これらのイベントは確実に起こるため、業績悪化が株価に織り込まれています。

それにより、直近の業績に比べて株価が安くなっている、というのが現状です。

今後の株価は新薬開発がカギを握ることになるでしょう。