- ✓ ヤマトホールディングス(以下、ヤマトHD)が決算発表を機に-12%急落した。

- ✓ 急落後の株価は1年9ヵ月ぶりの安値で、かつ株価指標は過去10年間で最も割安水準。

- ✓ 今後の業績は堅調予想、さらに目標株価が3,000円超えであることを踏まえれば、急落後の株価は買い時と言えそう。

物流業界の売上高第3位を誇るヤマトホールディングスが急落しています。

決算発表翌日に-12%を超える下落幅となり、およそ1年9ヵ月ぶりの安値水準に突入しました。

急落の一方で、株価指標は割安になっています。

目標株価コンセンサスも3,000円は超えており、今回の急落は買い時である可能性も十分ありそうです。

本記事では、ヤマトHDが急落した原因と、急落後の株価が買いかどうかについて考察していきます。

私は急落翌日に2,172円で現物買いしました。少なくとも本決算までは保有する予定で、配当も2%超えなので悪くありません。

目次

決算発表で1年9ヵ月ぶりの安値に急落

-12%超の下落を記録

ヤマトHDの急落を招いたのは2022年2月9日に発表された第3四半期決算です。

そこで業績予想を下方修正したことが投資家に嫌気されました。

修正の主な内容は、純利益を従来の550億円から500億円へ引き下げるというもの。

-10%という大幅な下方修正により、株価は−12%の下落を記録しました。

1年9ヵ月ぶりの安値

今回の急落によって株価は2,185円まで落ち込みました。

これは2020年5月以来、1年9ヵ月ぶりの安値水準となります。

逆に言えば、過去1年9ヵ月で買った誰よりも安値で買えるということです。

この急落が一時的であれば絶好の買い時かもしれません。

株価反発の期待は大

決算発表の内容や事業環境を踏まえれば、今回の業績落ち込みは一時的なものだと考えられます。

事業環境としては、ECの活況を背景に物流事業はこれからも拡大する見通しです。

また、ヤマトHDの構造改革が利益にマイナスに作用しており、構造改革がひと段落すれば、業績回復が見込めるでしょう。

後で詳しく解説しますが、ヤマトHDの中期経営計画では2024年3月期に純利益720億円を目標としており、2022年3月期のおよそ1.5倍にあたります。

その場合の株価は3,000円以上に達すると予想されます。

したがって、遅かれ早かれ株価は反発に向かうというのがメインシナリオです。

株価急落の原因

業績予想が市場期待を12%下回った

株価急落の原因を詳しく見ていきましょう。

まず、修正された業績予想を確認してみます。

以下の表の「会社予想」が下方修正後の業績予想です。

当期利益が500億円という予想に対し、市場予想の平均であるQUICKコンセンサス(表の右列)は約566億円でした。

株価は基本的にコンセンサスを前提に動きますので、会社予想がコンセンサスを大きく下回った場合は株価も大きく下落します。

566億円という期待に対して-12%低い予想となったことが株価急落の直接要因だと言えるでしょう。

利益が減少した理由

そもそも、利益が減少した理由は何でしょうか。

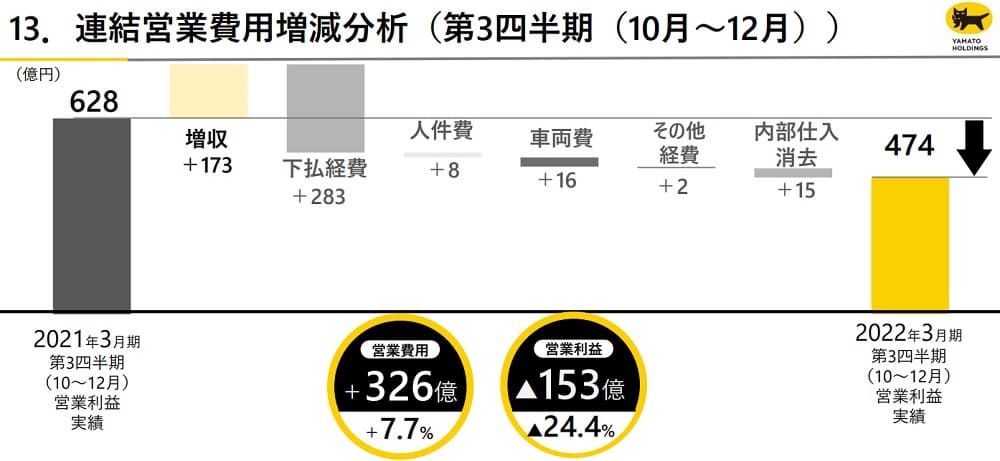

ヤマトHDのIR資料にある、利益の増減分析から確認してみましょう。

利益にプラスに作用した項目は「増収」です。

売上自体は前年度から5%の増加が見込まれており、それによって+173億円の利益を生み出しています。

しかし、それ以上のマイナス要因となったのが「下払経費」です。

-283億円の減益要因となり、増収分の利益を帳消しにした上、さらに-100億円以上の下振れとなりました。

その他細かいマイナス要因が重なり、第3四半期だけで-150億円の減益となってしまったのです。

減益の主要因「下払経費」とは?

「下払経費」というのは聞きなれない言葉ですが、簡単に言えば、配送業務を外部企業に委託した金額です。

つまり、外注を増加させたことが減益要因になったということです。

外注を増加させた背景にはEC販売による荷物の急増があります。

自社ドライバーだけ全てを捌くことが困難になったため、EC関連に荷物を外注業者に委託するという方針に転換したものの、外注人員が過剰になったことでコストが嵩み、大きな減益要因となってしまいました。

今後、外注人員を最適化することで費用圧縮を狙っています。

急落後の株価は割安か?

PERは16.2倍まで低下

−12%超の急落によって、株価指標は割安方向に振れています。

PER(株価収益率)は16.2倍まで低下しました。

ヤマトHDはグロース株に分類されますが、グロース株でPER16倍台というのは低い部類です。

20倍まで是正されるとしたら+23%の株価上昇が見込めます。

過去10年間で最も割安

16.2倍というPERは過去10年間で最も割安です。

2012年以降の株価推移と業績を確認したところ、基本的にPER20倍程度で推移してきています。

最後にPER16倍を割り込んだのは2011年。

したがって、現在のヤマトHDは10年ぶりの割安水準だと言えるでしょう。

さらなる下落は想定しづらい

以上から、さらなる株価下落の可能性は低いと思われます。

一時的な需給の悪化や市場環境の悪化で下落する可能性はあるものの、よほどの事がない限りは株価反発が期待できそうです。

EC需要が伸びているため事業環境は良好。安値は積極的に拾って良い銘柄ではないでしょうか。

| | |

各証券会社は「買いスタンス」継続

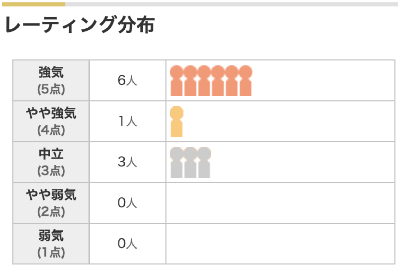

アナリストは総じて「強気」が優勢

各証券会社の投資スタンスは「強気」が優勢です。

ヤマトHDをカバーしているアナリストは10名いますが、そのうちの6名が強気、1名がやや強気、3名が中立という内訳で、強気が優勢であることが分かります。

ただし、これには業績予想の下方修正がほとんど反映されていない点には注意が必要です。

今後、投資スタンスを引き下げるアナリストが出てくる可能性もあるでしょう。

目標株価コンセンサスは3,475円

現時点での目標株価コンセンサスは3,475円となっており、現在株価(2,185円)からは59%もの乖離があります。

単純に考えれば、+59%の株価上昇余地があると言えるでしょう。

ただし、ヤマトHDが業績予想を引き下げた影響で、目標株価は今後引き下げられる見通しです。

今後の目標株価はどうなるでしょうか。

目標株価は3,000円程度が妥当

下方修正後の業績予想から考えて、目標株価は3,000円程度が妥当と考えられます。

というのも、業績予想は市場予想から−12%程度の差でした。

翌日の株価も−12%の下落でしたし、真っ先に目標株価を引き下げたゴールドマンサックスの引き下げ率も12%程度(4,000円→3,500円)でした。

したがって、従来の目標株価コンセンサスから−12%補正すれば新しい目標株価を算出できるでしょう。

目標株価=3,475円×(1−0.12)=3,058円

以上から、今後の目標株価としてはざっくり3,000円が目安となりそうです。

各証券会社の目標株価

参考までに、各証券会社の目標株価を一覧でまとめました。

2021年12月以降の目標株価だけを抜粋しています。

| 証券会社 | レーティング | 目標株価 |

|---|---|---|

| GS | 強気 | 4000円 → 3500円 |

| SBI | 強気 | 3450円 |

| JPモルガン | 中立 | 3000円 |

| SMBC日興 | 強気 | 3600円 |

| 三菱UFJMS | 中立 | 3000円 |

| 野村 | 強気 | 3600円 |

いずれの証券会社も3,000円以上を設定しており、これから引き下げたとしても2,000円台前半まで下がることはないでしょう。

その点においても、2,100円台というのは魅力的な水準だと言えそうです。

中期経営計画「Oneヤマト2023」達成で株価3,500円

中期経営計画「Oneヤマト2023」とは?

まず、「Oneヤマト2023」について簡単に紹介します。

「Oneヤマト2023」とは、2021〜2023年の3年間を対象とする中期経営計画です。

2023年度までに実施する主な施策が書かれていますが、投資家として特に注目なのが目標数値の部分です。

2024年3月期(2023年度)の目標として、売上高2兆円、営業利益1,200億円、純利益720億円が掲げられています。

目標達成なら株価3,500円超え

特に注目なのが純利益720億円です。

これはヤマトHDの過去最高の純利益にあたり、コロナ前の好調だった時期と比べても2倍近い数字です。

これほどの業績を達成すれば、株価は直近10年間の高値を超えてくることになるでしょう。

直近10年間で最高値だったのは2018年の3,559円。

したがって、目標を達成すれば株価3,500円は突破することになりそうです。

上場来高値の4,000円も視野

さらに言えば、上場来の高値である4,000円も突破する可能性もあります。

純利益720億円でのEPSは194円となりますが、株価4,000円に対するPERは20.6倍(4,000円÷194円)と計算されます。

PER20.6倍というのは過去のPER推移から決して高い水準ではなく、むしろ低位に位置します。

したがって、中期経営計画の目標を達成すれば株価4,000円を突破する可能性は十分あり得るでしょう。

ヤマトHDの買い時は?

本決算直前が狙い目

4月末に予定されている本決算前が1つの買い時となりそうです。

本決算では来期の業績予想が発表されます。

2024年3月期の目標である「純利益720億円」に向けて、2023年3月期はそれなりの業績予想を発表してくるはずです。

仮に純利益600億円予想となれば1株利益は162円。

PER16倍としても株価は2,600円となります。

2,000円割れも買い時

節目である2,000円を割るようなことになれば絶好の買い時でしょう。

節目付近は買いが入りやすく株価反転が狙えます。

また、PERも15倍未満まで低下して割安感が強くなり、買い方にとって心理的な支えとなります。

逆に言えば、2,000円を割るような展開は考えにくいとも言えます。

市場全体の下げに連れ安するようなことになればチャンスを逃さず買っていきたいところです。

業績悪化なら様子見

2023年3月期の業績予想が微妙なら、一時撤退が無難でしょう。

特に懸念されるのは新型コロナ特需の反動です。

現在はEC需要が旺盛であるものの、新型コロナがひと段落すれば特需が剥落し、業績が落ち込む可能性が考えられます。

決算発表前に買った場合は損失になる可能性が高いものの、業績がマイナス成長となれば株価がズルズル下がる展開が予想されます。

早めに手放した方が得策でしょう。

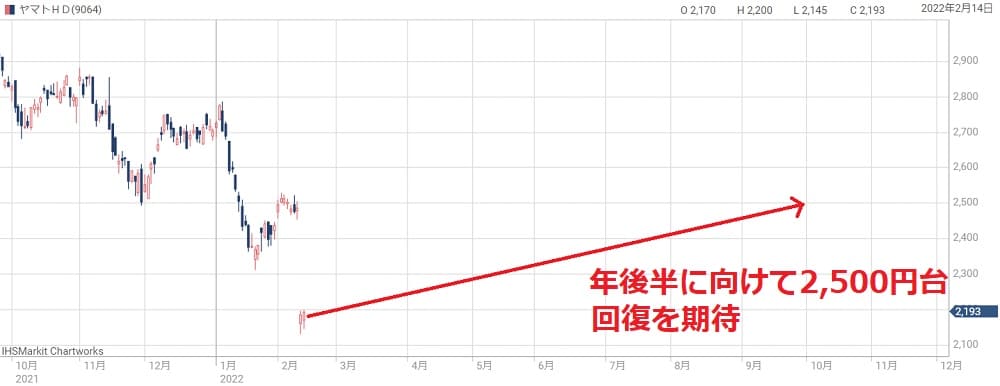

今後の株価見通し

まずは株価2,500円回復を期待

今後数ヶ月間で焦点となるのは2,500円台への回復です。

第3四半期決算によって株価は2,500円→2,200円に急落しましたが、本決算で良い業績予想を出すことができれば、急落分を取り返すことも可能でしょう。

本決算は2022年4月末頃に予定されています。

本決算によって上昇トレンドとなり、年末あたりまでに2,500円台への回復を期待したいところです。

2024年に株価3,000円回復が想定線

順調な業績推移となれば2024年には株価3,000円を奪還できるでしょう。

中期経営計画を達成できるかどうかは不透明ですが、達成できないにしてもそれなりの業績拡大は期待できるため、株価3,000円には到達しそうです。

株価3,000円を正当化するために求められる業績は、PER20倍とすれば1株利益(EPS)150円です。

2022年3月期のEPSが134.8円であることを踏まえれば、達成できる可能性は高いでしょう。

金利上昇が株価下押し圧力

これから始まる金利上昇が株価の下落圧力となる可能性があります。

金利が上がると債権へ資金が流出する上、株式は理論株価にマイナスの影響を受けます。

ヤマトHDの株価もマイナスの影響は免れません。

ヤマトHDは高配当銘柄とは言えず、位置付けもグロース株ですので、金利上昇の影響を比較的受けやすい銘柄です。

金利上昇局面では株価が下落するか、少なくとも上昇しにくくなってしまうでしょう。

まとめ

ヤマトHDが急落した理由と、急落後の株価が買いかどうかについて考察しました。

業績予想の下方修正は確かに大きな悪材料でしたが、急落後の株価は割安水準ですので、継続的に下落する展開は考えにくそうです。

2022年4月末の本決算次第では株価回復も期待できるでしょう。

短期的には2,500円の回復、長期的には3,000~3,500円まで伸びる可能性があります。

下落余地と上昇余地を比べれば後者に分があるため、ヤマトHDに対しては買いスタンスが正解だと考えています。

宅配業界最大手で向かうところ敵なしのこの会社が、コロナで追い風が吹く絶好の事業環境でここまで利益を出せないとは、経営陣に相当な問題があると思われます。