本記事では、楽天株の購入を検討している方向けに、楽天の事業内容や株価推移、主な株価材料、将来の株価予測を考察しました。投資の参考になれば幸いです。

国内4社目の携帯キャリアとして楽天モバイル事業をスタートさせた楽天。

新型コロナによる巣篭もり需要で、祖業である「楽天市場」の業績は急拡大し、楽天モバイルへの投資体力は十分あるはずでした。

しかし、モバイル事業への投資を前倒しした結果、2019年12月期~2021年21月期は3年連続の赤字に転落。

コントロールされた赤字とはいえ、株価は上値の重い状況となっています。

さらに、3大キャリアの値下げで楽天モバイルの価格優位性が崩れました。

十分なユーザーを獲得できなければモバイル事業継続不可能となる懸念もくすぶります。

第4のキャリアを目指すという大きなリスクをとった楽天は、今後どうなるのでしょうか。

本記事では、楽天の事業内容、過去の株価チャート、アナリストをはじめとするの外部評価などから、今後の株価を占います。

目次

結論:モバイル事業成功で株価3,000円、失敗で800円を予想

本記事では、楽天の株価を占う3つのシナリオについて考察しました。

- シナリオ① モバイル事業の順調な拡大→5年後株価3,000円

- シナリオ② モバイル事業の失敗→3年後株価800円

- シナリオ③ 損益分岐点で伸び悩み→3年後株価1,600円

楽天の株価に大きく影響するのは、2030年までに1兆円を投資する予定の楽天モバイル事業です。

成功した場合には巨額の利益が約束されている一方、失敗する可能性も高く、失敗した場合のダメージは計り知れません。

モバイル事業が順調に拡大した場合、5年後の株価として3,000円を予想しました。

細かい計算は後述しますが、純利益は2,900億円、1株利益250円、PER12倍として株価3,000円が妥当になる、というのが理由です。

一方、失敗した場合は3年後株価800円を予想しました。

モバイル事業のために6,000億円を借り入れる計画ですが、それらの大半が損失となった場合、楽天の財務は危機的状況になります。株価3桁が妥当でしょう。

NTTドコモの新プラン「ahamo」や、KDDIの「povo」が0円プランを出したことで、楽天モバイルの不透明感が高まりました。楽天に投資する場合はリスクを十分に考慮するべきでしょう。

また、損益分岐点で伸び悩むという可能性もあります。

その場合、仮にモバイル事業を売却するとしてもそこそこの金額で売れるはずです。

財務的な懸念は小さく、株価は1,600円を予想しました。

以上の予想について、前提知識や過去の株価推移、楽天に関する株価材料を考察していきましょう。

【前提知識】楽天の事業内容・株価指標

3つの事業内容

楽天の事業内容は主に3つに分かれます。

一つずつ簡単に確認しておきましょう。

- インターネットサービス

- フィンテック

- モバイル

インターネットサービス

インターネットサービスは楽天の主力事業です。

「楽天市場」「楽天トラベル」など楽天を代表するサービスが含まれ、楽天の売上高の56%を占めます。

2020年度上半期では、楽天トラベルで旅行キャンセルが相次いだものの、巣篭もり需要により通販での売上が前年度比+40%以上で推移しました。

通販での売り上げ拡大が楽天トラベルをカバーし、セグメントとしては売り上げが10%拡大しています。

フィンテック

フィンテック事業には、クレジットカード「楽天カード」や、銀行業「楽天銀行」など、金融関連のサービスが含まれます。

楽天カードは2020年6月に会員数が2,000万人を超え好調。楽天銀行も同月に900万口座を突破しました。

口座数が増加したことで、リボ残高やローン残高が順調に伸び、利息による収益が増加しました。2020年度上半期は売上高・利益ともに20%ほどの伸びとなりました。

モバイル

モバイル事業は2020年4月から事業をスタートし、2021年12月に450万回線を突破したと発表されました。

しかし、0円プランを廃止したことで離脱者が急増。

契約者数は伸び悩んでいると思われます。

しかも、モバイル事業の損益分岐点は700万回線であり、まだ遠く及びません。

2021年12月期では4,200億円の巨額赤字を出し、楽天の収益を食いつぶしています。

主な株価指標

PER・PBR・ROE

株価の代表的な指数であるPER・PBR・ROEは以下の通りです。

- PER…計算不可

- PBR…2.18倍

- ROE… -4.22%

楽天は赤字決算が続いていて、2020年12月期も赤字予想であることから、PER・ROEは意味のある計算ができません。

唯一、PBRは2.18倍と計算できます。東証一部のPBR平均が1.2倍程度であることを考えると、少々割高感がありますが、モバイル事業という期待値の高い事業を進めていますので、ある程度の割高感は許容して良いでしょう。

配当利回り・配当性向

2019年の配当は1株4.5円でした。

現在株価(1,125円)から計算すると、配当利回りは0.4%となります。

配当目的で買うなら利回り3%くらいは欲しいところ。今後も大きな増配は期待できませんので、楽天を買うなら値上がり目的となりますね。

配当性向は赤字ですので計算不可ですが、2019年は1株-23円の赤字に対し、1株4.5円の配当を実施しました。敢えて計算すれば、-22.5%という配当性向になります。

楽天の株価チャート

過去10年の株価チャート

まず、楽天の株価を10年チャートで俯瞰してみましょう。

過去最高値は約2,400円、最安値は500円ほどです。

一方、現在の株価は1,100円ほどですので、10年チャートの中では比較的安値の位置にいます。

日本4社目の携帯キャリアとして成功し、過去最高値を超えてくれば、1,000円以上の値上がり幅が期待できそうです。

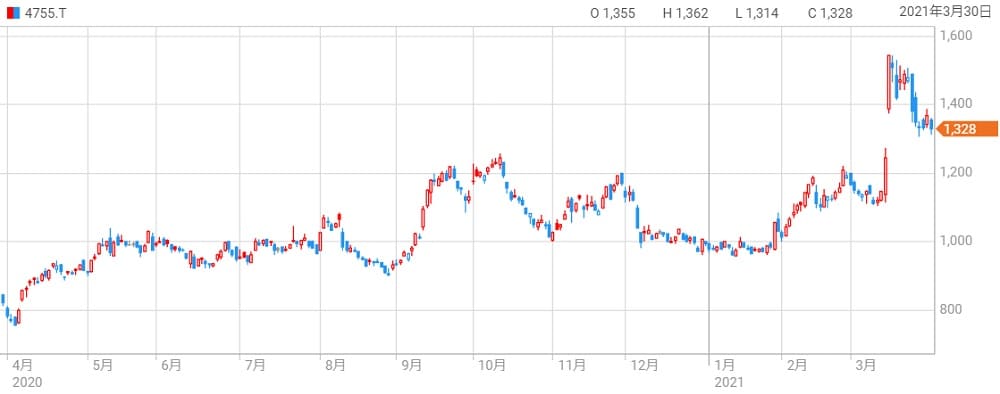

直近1年の株価チャート

目線を直近1年に戻しましょう。

ここ1年では、2020年3月に新型コロナで落ち込んだ後、急激に値を戻して1,000円台を回復しています。2021年3月には日本郵政との本業務提携を発表し、一時は1,500円を超えるほどまでに急騰しました。

資本業務提携には懸念される点も多く、一旦調整していますが、上昇トレンドが崩れた感じではありません。

株価チャートを分析

過去6ヶ月のチャートに対し、移動平均線と一目均衡表を重ねてみました。

基準線(紫の線)は上向きとなっているため、方向性としては上昇トレンドであると判断できます。

中期の移動平均線(黄色)と長期の移動平均線(下の橙色)が上昇傾向であることも、上昇トレンドであることの裏付けです。

一方、ローソク足自体は明らかに下方向で、3月中旬の急騰でできた窓(1,250〜1,400円)を埋めに来ている印象です。

1,250円あたりまで下落し、窓埋めが完了してから再上昇となるか、あるいは下落継続となるかが注目ポイントとなりそうです。

ここ最近、テンセントからの出資延期や、IBMから訴訟を起こされるなど悪材料が相次いでいます。事が大きくなれば売り材料となってしまう可能性があり、注意が必要です。

楽天の株価材料・思惑

楽天モバイルのユーザー拡大

楽天に投資する投資家の最大の関心事は、楽天モバイルのユーザー数が順調に増加するか、という事です。

一応、当初の目標であった300万ユーザーは2021年3月9日に達成することに成功しています。2月に料金プランを1Gまで無料にしたことがユーザー獲得につながったようです。

しかし、300万ユーザーを達成しても手放しでは喜べません。

当初は700万人が損益分岐点とされていましたが、上記プランでは相当な値下げを行ったため、損益分岐点となるユーザー数も大きく上昇しました。

しかも、1GB以下の利用なら収益はゼロです。いくらユーザー数が増えても利益にならないという状況も想定され、今後、厳しい戦いになることが予想されます。

楽天は3年以内にモバイル事業を黒字化すると宣言しており、それに向けて収益確保ができるかどうかが最大の焦点です。

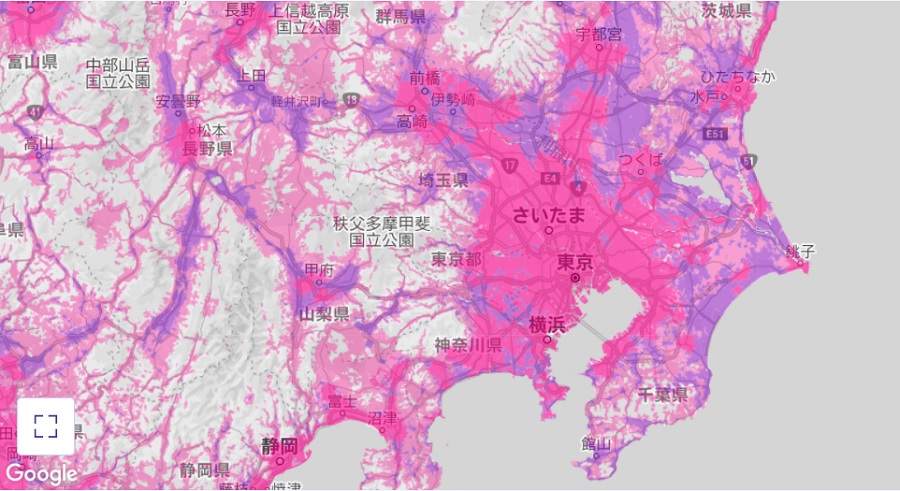

楽天回線エリアの拡大・品質の安定

ユーザー数確保には楽天回線エリアの拡充が必須ですが、現在はどのようになっているのでしょうか。

濃いピンクが楽天回線エリアです。

現時点で東京圏はほぼカバーし、以降は各都市部を中心に拡大していく計画です。

薄いピンクのエリアはKDDIの回線エリアで、このエリアでも繋がりはしますが、月5GBの制限が付きます。

楽天回線エリアは2021年3月には人口カバー率70%を達成する予定です。さらに2021年度中を目処にさらに26%引き上げ、人口カバー率96%を目指すとしています。

エリア拡大計画は十分である一方、通信の品質(=基地局の密度)には課題が残ります。

もっとも充実している首都圏でも、場所によっては繋がりにくく、特に地下や屋内ではほぼKDDI回線でカバーしている状況です。

「カバーしている」とは言え、ある区間の51%以上で通信できればカバー範囲と判定され、実情はまだ穴が多いのです。

エリアを拡大した後は基地局を増やし、密度を上げることで、以下に通信の品質を上げるかがユーザー拡大に重要となるでしょう。

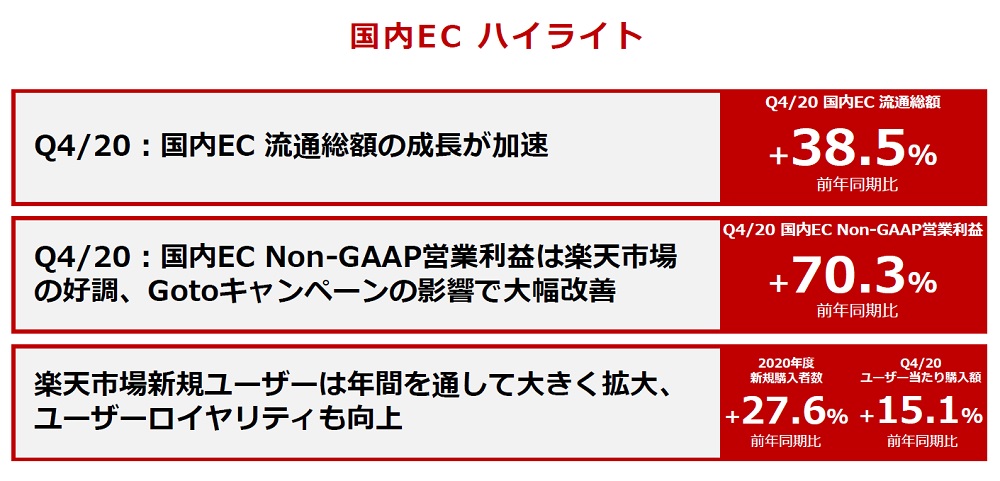

楽天市場の売上増加

楽天モバイルが大きな話題となっていますが、楽天市場も忘れてはいけません。

むしろ、モバイル事業への投資を支えているのは楽天市場を中心とするインターネットサービスでの利益ですので、楽天市場がコケれば楽天自体が危機に陥ります。

とは言え、インターネットサービスは新型コロナの追い風もあり比較的好調。2020年12月期第4四半期は、流通総額が前年度比+38.5%の大幅な伸びとなりました。

今後さらに伸びてくれば、モバイル事業の赤字懸念を和らげることができるでしょう。

ただし、楽天の売上げ増加は競合であるAmazonに劣っており、株式市場では楽天の伸びは期待以下という声もあります。

また、コロナ収束後は通信販売の利用者が減少すると予想され、来年度以降の反動減が怖いところです。

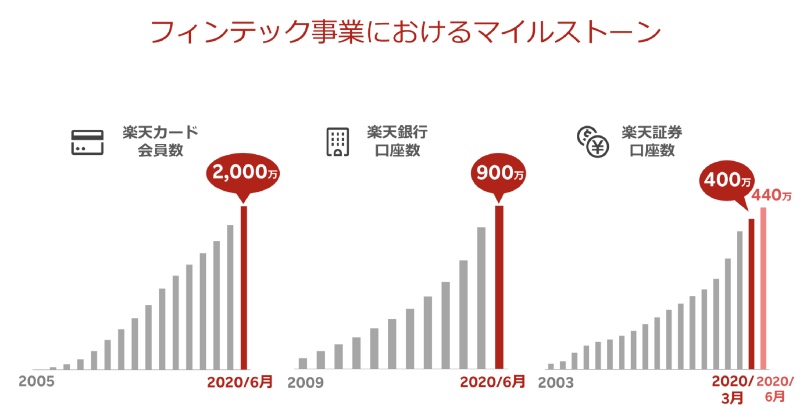

フィンテック事業の収益増加

楽天の事業セグメントの一つであるフィンテック事業も急成長しています。

2020年12月期第4四半期は売上げが前年同期比+18.5%、営業利益が前年同期比+17.3%と、20%に迫る成長率となりました。

この成長は、各種メインサービスの伸長によるものです。

楽天カード保有者が2,000万人を超え、日本の10人に2人が楽天カードを持っているという状況です。

楽天カードを使うことで楽天ポイントが貯まり、他の楽天関連サービスにも送客できるという強みがありますので、楽天カード会員数の増加はポジティブな材料です。

また、楽天証券では指定の投資信託を購入することで楽天ポイントが貯まる上、貯めた楽天ポイントで投資できる機能が人気を集めています。

会員数・口座数増加のグラフから、今後のさらなる伸びに期待できそうです。

他社通信キャリアの値下げ

楽天モバイル事業の先行きを占う上で重要となるのは、他社通信キャリア(NTTドコモ・KDDI・ソフトバンク)の価格動向です。

楽天モバイルは低価格を武器に既存キャリアからのユーザー流入を狙っていましたが、菅政権になってから携帯料金値下げが本格化し、楽天モバイルの強みが薄れる懸念が出ています。

特に、ソフトバンクは20〜30Gの大容量プランを5,000円以下に設定すると発表しており、実現すれば楽天モバイルの脅威となります。

楽天モバイルは容量無制限で2,980円と安いには安いのですが、エリアカバーが不十分な上、通信の品質では既存大手に敵うわけもなく、1,000〜2,000円程度の差額であれば多くのユーザーが既存大手を使う可能性は高いでしょう。

NTTドコモ・KDDI・ソフトバンクが20Gで3,000円を切る料金設定をしてきたことで、今後は価格以外のメリットをいかに訴求できるかが勝負どころとなりそうです。

楽天5GのiPhoneへの対応

楽天は5Gサービスを正式にスタートしましたが、iPhone未対応という大きな懸念を残しています。

新発売されるiPhone12が5G対応し、これをきっかけに5G普及が予想されていますが、楽天5GはiPhone未対応であるため、5GをiPhoneで使いたいユーザーにとって楽天は検討外になってしまいます。

楽天5GのiPhone未対応が続けばユーザー拡大の障壁となるでしょう。早期に対応できるかどうかが株式市場でも注目されています。

追記:楽天モバイルでもiPhoneが利用できるようになりました。こちらの公式ページでiPhoneを使うまでのステップが開設されています。

完全仮想化ネットワークの強み

楽天モバイルの通信基地は、世界初となる「完全仮想化ネットワーク」を実現していると言います。

完全仮想化ネットワークとは?

既存の通信基地がハードウェアで処理していた事を、ソフトウェアで処理することで、ハードウェアの簡略化、保守運用の簡便性を実現した通信方法です。ハードウェア費用の削減や設置時間短縮といったコストメリットがあります。

仮想化ネットワークは既存キャリアも取り入れている技術ではありますが、すでに多くの通信設備を抱えているため、完全に仮想化するのは現実的ではありません。

一方、楽天は通信設備を一から設置していくことから、最新技術である完全仮想化ネットワークを実現できています。

楽天モバイルの強みとして既存大手と戦う武器になることでしょう。

楽天株に対する評価

掲示板・Twitterでのコメント

ネット上での楽天に対する評価を集めてみました。

個人投資家の間では強気の見方が優勢のようです。

楽天メディカルとは、「がんを克服する」というミッションのもとに2010年にスタートしたバイオテクノロジー企業です。

同社が開発した最初の医薬品「ASP-1929」は第Ⅲ相臨床試験(最終試験)まで進んでおり、医薬品として承認されることが期待されています。

証券アナリストの評価

投資のプロである証券アナリスト間では、楽天に対して「中立」という評価が最も多く、次いで「強気」が多くなっています。

アナリスト評価平均としては「やや強気」という結果です。

レーティング(1〜5):3.60 【やや強気】

目標株価:1,347円

アナリスト評価分布:強気4人・中立5人・弱気1人

目標株価の平均は現在の水準より高い1,347円です。

モバイル事業という成長期待の大きい事業を持っていることから、現時点の業績にプレミアムをつけた評価が目立ちます。

モバイル以外の事業については、成長が織り込まれていることもあり、強気の材料とはならないようです。今後の株価はモバイル事業次第、という評価です。

楽天株の投資論点

モバイル事業に関するコメントが8割方を占めていて、残り2割が通販事業、医薬品事業といった具合です。

証券アナリストの間では、モバイル事業は苦戦することが前提となっている節があります。逆に、うまく軌道に乗ればサプライズとなるでしょう。

既存事業については成長することが前提となっており、株価にはすでに織り込まれているという見方が大勢です。また、楽天の事業は競合やベンチャーの参入が多くあり、技術革新や消費者心理の変化がリスクとして挙げられています。

楽天の今後の株価予想

シナリオ1.モバイル事業の順調な拡大→5年後株価3,000円

モバイル事業が順調に拡大したというシナリオで株価を計算してみます。

まず、モバイル事業が生み出す利益ですが、ソフトバンクと同等の1兆6,000億円の売り上げ、利益率10%と仮定すると、1,600億円の純利益となります。

これに既存事業の純利益1,300億円を単純に足すと、純利益は2,900億円となります。これは1株あたり約250円の利益です。

楽天のPERは12倍程度ですので、250円×12倍=3,000円 という試算結果となります。期間は、モバイル事業が軌道にのる5年後が妥当でしょう。

現実に目線を戻すと、5年でソフトバンク並みへの成長は難しい一方、既存のインターネット事業は5年後はさらに成長しているはずです。さらに、既存事業とモバイル事業との相乗効果が大きく、「5年後株価3,000円」というのは十分あり得ると考えています。

シナリオ2.モバイル事業の不調→3年後株価800円

一方、モバイル事業が軌道に乗らなかった場合はどうなるでしょうか。

単に「やめる」で済めば、既存事業の収益力から株価1,500円ほどは妥当だと思いますが、モバイル事業のために多額の借り入れと設備投資を行なっており、そう簡単な話ではありません。

借り入れ金額は最終的に6,000億円を計画しています。もしモバイル事業で投資分が回収できず、6,000億円返済が財務に直撃した場合、楽天の資本金(7,230億円)のほとんどを吹き飛ばします。

実際には、事業売却で相当な資金が回収できるはずですが、それでも業績と株価には大ダメージとなり、株価3桁は避けられないでしょう。

モバイル事業失敗のダメージを差し引いた株価として、3年後の株価800円程度を予想しています。

シナリオ3.損益分岐点で伸び悩み→3年後株価1,600円

多くの格安スマホサービスが登場していますが、ユーザー数は多くの場合100万以下、最も多いUQmobileでも200万人です。

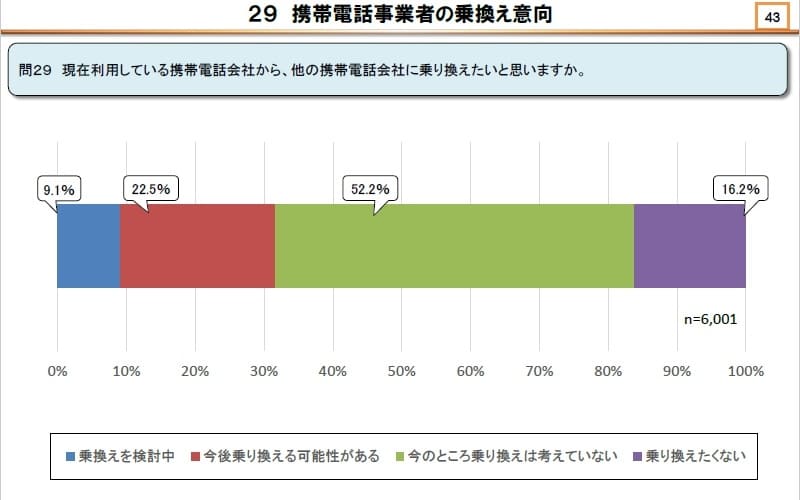

安い方に乗り換える、という合理性だけで考えれば、もっと多くのユーザーが格安スマホに流れてもおかしくありませんが、現実には乗り換えを選ばないユーザーが大半なのです。

事実、総務省によるアンケートでは、5割以上の人が金額に関係なく乗り換えを考えてない、という結果となっています。

楽天もユーザー拡大には苦労するはずで、損益分岐点である700万回線が関の山ではないか、という声もあります。

回線が増えれば増えるほどネットワークに負荷がかかり、ユーザーが離脱しやすくなるというのも、700万回線突破が難しいと思われる一因です。

損益分岐点で伸び悩んだ場合は利益を生み出さず、借入金の負債が残り続ける一方、期待感は残ります。

株価としては、既存事業に若干のプレミアムを加算した1,600円程度になると予想します。

楽天株まとめ

楽天株への投資判断に必要な情報を4つの視点から解説しました。

既存事業が好調である一方、楽天モバイルという新しい挑戦をスタートさせ、株価が読みづらく難しい銘柄です。

楽天モバイルの進捗如何によって株価が上にも下にも行く可能性があり、慎重な投資判断が必要でしょう。

各アナリストや個人投資家の意見を見るに、全体的に強気姿勢が多いように感じます。やはりモバイル事業が成功した場合の利益は魅力的で、リスクよりもリターンが大きいという見方が優勢です。

ユーザー数の推移や、大手の動向に株価が振られる状況がまだまだ続きますが、楽天モバイル次第で株価2倍も夢ではなく、下げたところで100株拾っておきたい銘柄です。

初めまして。

楽天モバイルのリンクが破損されております。有効なリンクに変えていただければアップデートできるかと存じます。

破損されたリンク:https://network.mobile.rakuten.co.jp/faq/detail/00001437/

有効なリンク:https://selectra.jp/sim/guides/hikaku/rakutenmobile-phone

宜しくお願い致します。

コメントありがとうございます。該当のリンクは削除し、楽天モバイルがiPhoneに対応した旨を追記しました。