株主優待で人気のティーライフ(3172)の株価が上昇しています。

上昇の理由は、巣ごもり需要による業績の拡大です。新型コロナによる外出自粛は、健康茶・健康食品の通販を主軸とするティーライフにとって絶好の成長機会となりました。

一方で、好業績は一時的なものに終わるという懸念もあり、買い時の判断が難しくなっています。

果たして、ティーライフの株価は上昇を続けるのか、あるいは巣ごもり需要剥落で元の株価に戻ってしまうのか。

本記事では、ティーライフにまつわる5つの材料をまとめた上で、今後の株価を予想していきたいと思います。

目次

巣ごもり需要で株価上昇、今後の見通しは?

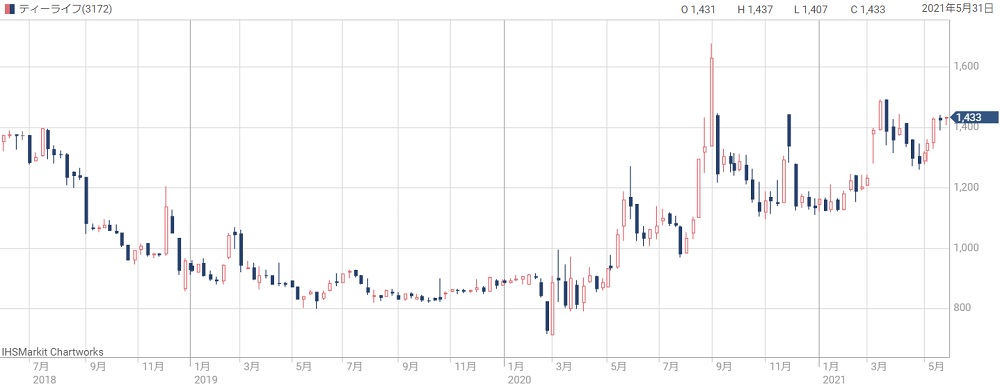

コロナショックの底値から2倍に上昇

ティーライフの株価はコロナショックを受け、2020年3月に713円まで急落しました。

市場全体の下落に巻き込まれる形でしたが、1ヶ月程度で元の株価に戻り、そのまま上昇トレンドを形成。乱高下しつつも、現在は底値から2倍まで回復しています。

急騰の背景には「巣ごもり需要」

株価急騰の背景には、新型コロナによる巣ごもり需要があります。

ティーライフは健康茶・健康食品の通信販売を主軸としています。在宅時間が伸びたことで健康食品全般的に需要が伸び、ティーライフもその波に乗って業績を伸ばしました。

また、自社物流施設を活用した物流事業も好調です。

ティーライフが持つ物流施設では、自社商品の物流に限らず、物流受託やスペース貸し出しなども行なっています。

通信販売が全体的に増加したことで、物流需要が伸び、売り上げが急拡大しました。

2021年7月期は、営業利益ベースで前年度比1.4倍、純利益ベースで1.33倍という好業績になる見込みです。

コロナ後は上昇継続か、あるいは下落か

とはいえ、現在の好業績が続くかどうかは疑問の余地があります。

ワクチン接種が進み、世界が”コロナ後”となった時、現在の巣ごもり需要が続くとは考えられません。

期待できるのは、コロナ禍で根付いた生活様式の変化です。リモートワークが増えた事や、通販を活用する人が増えたというのは、不可逆的な変化であると考えられます。

その変化がティーライフの業績を押し上げ続けるのか、あるいは元の業績に戻ってしまうのか。

未来の事は分かりませんが、現在分かっている材料を俯瞰して見ることで、多少なりとも先行きが見えてくるでしょう。

そこで、本記事ではティーライフにまつわる5つの材料をまとめました。

ティーライフにまつわる5つの材料

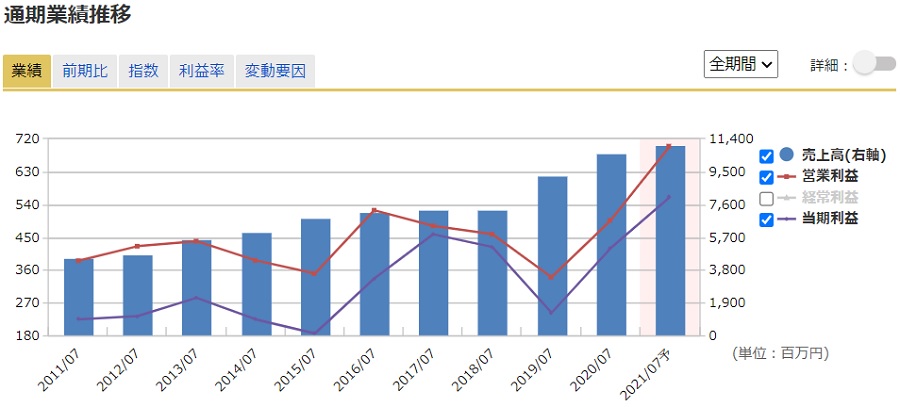

材料① 2021年7月期は増収増益

2021年7月期は過去最高の業績が見込まれ、株価上昇の原動力となっています。

新型コロナ前の2019年7月期までは冴えない業績でしたが、新型コロナを機に反転。業績を大きく伸ばしています。

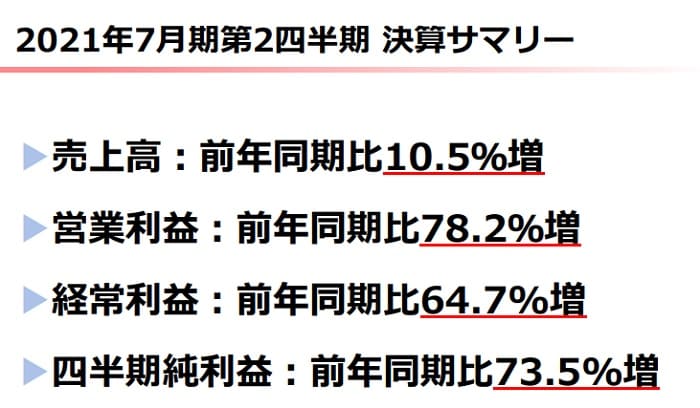

上半期までの実績では、売上高10.5%増、純利益では73.5%という伸びを見せています。

純利益が増加することで株価指標が割安になり、株価上昇の根拠にされることが期待されます。

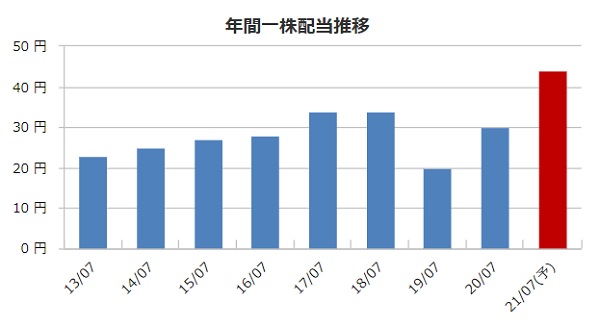

材料② 増配で利回り上昇

純利益増加を背景に、配当も増配が予定されています。

昨年度(2020年7月期)は1株30円の配当でしたが、2021年7月期は44円に増配され、およそ1.5倍の配当額になる見通しです。

増配が決まったことで、配当利回りは3.07%にまで上昇しました。優待利回り(0.7%)を加算した総合利回りは3.77%にも達します。

今後、個人投資家を中心に人気が高まりそうです。

材料③ 中期経営計画では最高益更新を予定

2021年7月期を初年度とした中期経営計画が発表され、今後の業績目標が示されました。

企業の実力である営業利益に着目すると、初年度(2021年7月期)は5.3億円、2年目は6.19億円、3年目は7.66億円が計画されています。

一方、2021年7月期の営業利益は7億円になる見通しで、2023年7月期の計画と同程度です。

仮に、現在の好調が一時的なものだとしても、2年後には2021年7月期以上の業績が見込める、と考えることができます。

よりポジティブに考えるなら、計画を2年先取りしたことで、中期経営計画が上方修正されることも期待できそうです。

いずれにしろ、2年後の計画で2021年7月期を超える業績が示されていることは大きな安心材料だと言えるでしょう。

材料④ 中国市場への進出

ティーライフは2018年頃から海外進出を開始し、中国に子会社を設立しました。

ビジネスモデルは、国内同様に通信販売です。越境ECとして中国で人気の「Tmall Global」(アリババが運営)に出品し、好調に販売を伸ばしている模様です。

中国では、子会社の株式会社ダイカイが1971年創業当初から取引を行っていて、既に商習慣を熟知していることや、現地仕入れ先と信頼関係を築いていることが強みです。

ティーライフは海外事業を中期的な成長の柱として据え、現地インフルエンサーを活用した販売促進などを行っていく予定としています。

ティーライフの海外進出は台湾で一度失敗していて、中国事業も楽観視はできません。今後の進展を確認していく必要があるでしょう。公式リリースはこちら(海外連結子会社(台湾)の解散に関するお知らせ)です。

Kabutan「ティーライフ Research Memo(7):中国市場における事業拡大に期待」

公式リリース「中国(上海)における子会社設立に関するお知らせ」

材料⑤ かつら事業への参入

2020年に新規事業として、かつら事業への参入を開始しました。

1号店を2020年7月26日に静岡県藤枝市にオープンし、2021年7月までにさらに2店舗をオープンする計画です。

ティーライフの強みである健康食品の客層では、美容かつらの需要も見込めると判断し、新規事業開拓に踏み切りました。

コロナ禍であることを鑑み、LINEやZOOM(ビデオ会議ツール)を活用した遠隔での相談にも対応します。

株価への影響は2~3年は無いと予想されますが、利益に貢献するようになれば、新たな成長の軸として株価上昇が期待できます。

日本経済新聞「通販のティーライフ かつら事業に参入」

日本経済新聞「ティーライフ、かつら事業参入 静岡県藤枝市に店舗」

ティーライフの株価予想

決算目線での予想株価は「2,000円」

まずは、今後発表される2021年7月期の決算予想から予想株価を算出してみます。

手がかりとなるのは1株利益(EPS)です。2021年7月期はEPS 131.89円が予想されていますので、それとPER(株価収益率)から予想株価を計算します。

| 2020年7月期(実績) | 2021年7月期(予想) | |

|---|---|---|

| 売上高 | 106億円 | 110億円 |

| 営業利益 | 4.96億円 | 7億円 |

| 経常利益 | 5.25億円 | 7.09億円 |

| 当期利益 | 4.2億円 | 5.6億円 |

| 一株利益(円) | 99.03円 | 131.89円 |

| 一株配当(円) | 30円 | 44円 |

予想株価の計算式は以下の通りです。

予想株価=1株利益(EPS)×株価収益率(PER)

EPSは業績予想の通り131.89円を使うとして、あとは採用するPER値を決める必要があります。

参考として、同業である通信販売関連の銘柄を集めてみました。通信販売関連では比較的高いPERが許容されていて、最低でも16倍程度が目安となりそうです。

ここでは、少し弱気にみてPER 15倍を採用したいと思います。

したがって、予想株価は以下のように計算されます。

予想株価=131.89円(EPS)×15倍=1,978円≒2,000円

予想株価としては、キリよく2,000円としました。現在の株価水準(1,433円)からはかなりの強気予想です。

ただし、好業績は一時的との見方もあり、2021年7月期のPERを手がかりにするのは心許ないと考えられます。

短期的には2,000円くらいまで上昇する可能性を考慮しつつも、投資先として検討するにはより長期的な目線が必要でしょう。

中期目線の予想株価は「1,520円」

今度は、中期経営計画を頼りに2023年の予想株価を計算してみましょう。

2023年時点での1株純資産(BPS)に対し、理論PBRを掛けることで予想株価を算出します。

その結果、予想株価は次のようになりました。

予想株価=1,300円(予想BPS)×8.5%(予想ROE)÷7.27%(株主資本コスト)=1,520円

予想PBRは2021年現在のPBS(1,160円)に、今後2年間で予想される純利益から140円を上積みして算出しました。

予想ROEは中期経営計画の業績目標から算出し、株主資本コストは近年の金利動向や、ティーライフのβ値から算出しています。

では、算出された1,520円という株価は妥当でしょうか?

今後の海外や新規事業の成長期待や、中期経営計画の目標、そして配当利回り・優待利回りなどを考慮すれば、これくらいの株価まで上昇しても違和感はありません。

これでもPER・PBRは割安水準ですので、1,520円という株価は妥当だと考えています。

ティーライフの買い時は?

短期的な業績をPER基準で見ると、株価は2,000円が妥当、という結果になりました。

一方、2023年の業績計画をPBR-ROEモデルに当てはめると、株価は1,520円が妥当という結果です。

算出方法によってばらつきは出るものの、レンジとしては1,500~2,000円が妥当と考えて良さそうです。

買い時の株価はどうかというと、1,500円未満、できれば1,300円台で買いたいところ。

2022年度は巣ごもり需要の反動で業績が下がることを考慮すると、株価が多少下振れるタイミングもあると予想されます。

まとめ

ティーライフにまつわる株価材料をまとめた上で、予想株価を算出してみました。

時価総額100億円未満の小型株ですが、株主優待の人気が高まっている今、個人投資家からの買い需要が期待できます。

優待目的でホールドする投資家が増えれば、株価は底堅い展開となるでしょう。

今のところの大きな懸念は巣ごもり需要の反動です。反動が想定以上となれば、その失望が株価に反映され、株価下落を招きます。

しかし、2023年の業績計画は巣ごもり需要を上回るため、2~3年スパンで見れば1,500円未満が買い時、というのが本記事の結論です。

ぜひ投資先の1つとしてウォッチしてみてはいかがでしょうか。

まずは現在のティーライフの状況を確認していきます。