ゲーム関連で人気のスクウェア・エニックスですが、2023年後半から株価が急落しています。

もともとは6,000~7,000円だったところ、節目の5,000円を割り込むところまで売られてしまいました。

急落の直接的な原因はファイナルファンタジー16の開発費です。

200億円超とされる開発費をほぼ一括で費用計上したため、業績が短期的に悪化しました。

また、FF16が市場の期待ほど売れていないことや、減損損失の懸念があることも株価の重しになっています。

本記事では、スクウェア・エニックスの株価が下落した理由を解説した上で、今後の予想株価について考察します。

スクウェアエニックスの株価推移

10年間の株価推移

まずは過去10年間の株価推移を確認しておきましょう。

以下が2014~2023年の株価チャートです。

新型コロナで株価急騰

スクウェアエニックスの株価は2019年ごろまで3,000~5,000円で推移していました。

そこに、新型コロナによる巣ごもり需要が到来します。

外出機会が激減したことでゲームのプレイ時間が増え、ダウンロード販売を中心に売上げが急増しました。

その結果、2021年3月期、2022年3月期と連続で過去最高業績を更新し、株価は7,500円まで上昇しました。

2020年以来の安値に

ところが、2023年3月期は一転して減収減益も転落します。

さらに、2024年3月期も減益の見通しとなり、同時に大幅な減配も発表されました。

その結果、株価は5,000円を割込むところまで下落しています。

5,000円割れは2020年以来、3年ぶりの安値です。

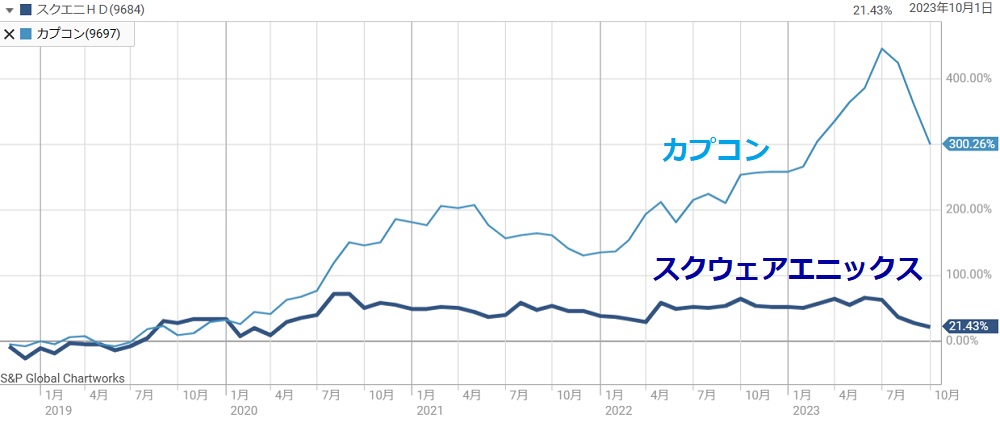

カプコンに大敗

一方で、ライバルのカプコン(9697)の株価は好調です。

過去5年間の騰落を比較してみると、カプコンは4倍に上昇しているのに対し、スクウェアエニックスは+20%程度に止まります。

そのため、スクウェアエニックスは相対的に買われにくい状況です。

以下、2銘柄の株価推移を比較したチャートです。

なぜスクウェアエニックスの株価はここまで不調なのでしょうか。

次の章から具体的な理由を解説します。

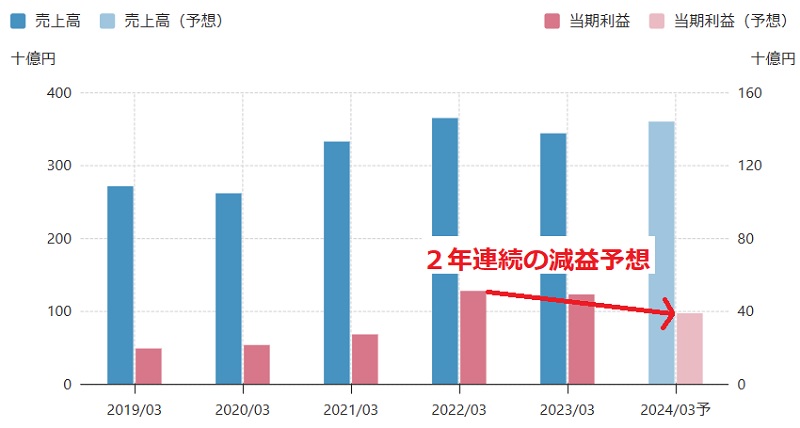

2年連続の業績悪化

連続減益で純利益25%減

株価が下落した大きな理由は、2年続けて減益の見込みとなっているためです。

2022年3月期の純利益は510億円でしたが、2023年3月期は493億円に悪化し、2024年3月期には385億円に悪化する見込みとなっています。

つまり、2年間で25%の利益が失われた計算です。

FF16の開発費が重荷

連続減益となったのは、FF16の開発費が嵩んだためです。

FF16の開発費は総額200億円以上と言われます。

そのほとんどを発売と同時に費用計上したため、2024年3月期の業績は著しく悪化しました。

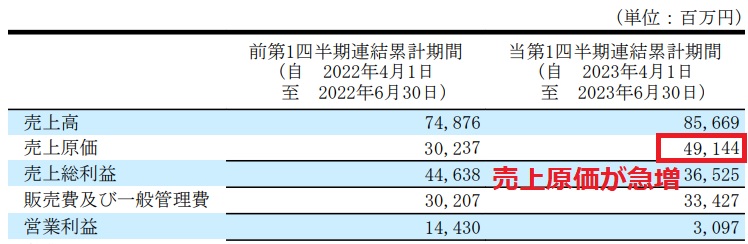

以下が四半期ごとの営業利益の推移ですが、前年には144億円だった営業利益が、2024年3月期1Qには30億円に減少したことが分かります。

損益計算書を見ると、売上原価が前年から190億円上昇しています。

この増分のほとんどFF16の開発費だと考えられます。

FF16の売行きも期待未満

本来、FF16の売上で開発費をある程度相殺できるはずでした。

しかし、期待ほど売れておらず、業績悪化につながってしまいました。

期待ほど売れなかった理由は、同時期にアーマードコア等の新作の発売が被ったためと言われています。

また、ユーザーのFF離れも懸念されています。

結果的に発売初動は期待ほど売れず、業績悪化につながりました。

来期以降は増収増益

2024年3月期の業績は悪化したものの、来期以降は増収増益が期待されます。

FF16の開発費がほとんど無くなることが大きな理由です。

具体的な業績予想は本記事後半で紹介していますが、2026年には純利益が1.5倍になると予想されています。

しかし、現在の株価には今後の増益が織り込まれていません。

その理由は、減損損失が発生して業績が悪化するリスクがあるためです。

これについては次項で解説します。

減損損失の懸念

コンテンツ制作勘定が膨張

スクウェアエニックスには減損損失の懸念がつきまとっています。

そのため、将来の業績悪化を懸念する投資家が買い控え、株価が上がりにくい状況です。

減損が発生する可能性があるのが、「コンテンツ制作勘定」という流動資産です。

2023年6月末時点で790億円が計上されています。

開発ソフトの売行き次第で減損処理

このコンテンツ制作勘定という資産は、将来的に費用として計上されるものです。

制作したソフトが売れれば、費用以上に稼ぐことができるので問題ありません。

逆に、売れなければコンテンツ制作勘定が減損処理され、業績悪化を招きます。

実際、2018年にはゲームの開発中止で37億円の減損が発生したことがあります。

金額が減れば懸念後退

今後、コンテンツ制作勘定が減っていけば、減損の懸念も後退します。

しかし、高止まりすれば株価を押さえつける要因となるでしょう。

スクウェアエニックスの高コスト体質は以前からの問題ですが、投資家はリスクを嫌いますので、コンテンツ制作勘定というリスク要因が積みあがった状態では買いにくいのです。

株価が上がるには、減損懸念を吹き飛ばすくらいゲームが売れるか、コンテンツ制作勘定が順調に消化される必要があります。

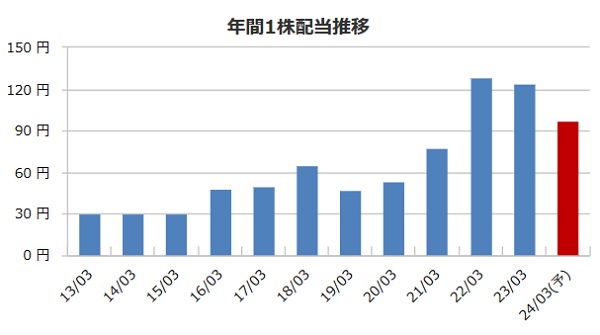

2年連続の減配

配当は129円→97円に減少

業績悪化の結果、配当は2年連続の減配となります。

2022年3月期は1株あたり129円の配当だったのが、2023年3月期に124円に減配されました。

さらに、2024年3月期は97円への減配が予定されています。

以下が過去10年間の配当推移です。

株価下落で利回り2%に上昇

減配は株価下落の一因となっていますが、さほど悲観する必要はありません。

なぜなら、配当利回りはむしろ上昇しているからです。

以下のチャートは過去5年間の利回り推移です。

2023年11月時点の利回りは約2%となっており、5年間で最も高くなっています。

買い時である可能性大

つまり、これからスクウェアエニックスを買う人にとっては買い時だと言えます。

また、利回りは銘柄ごとに一定の範囲に収まる傾向にあるため、これ以上利回りが高まる(=株価が下落する)可能性は低いでしょう。

したがって、株価下落のリスクが低く、しかも高利回りを得られる好機だと考えています。

今後の株価予想

2026年まで増収増益

今後の株価を予想する前提として、2026年までの予想株価を確認しておきましょう。

IFISコンセンサスから引用しています。

| 決算期 | 売上 | 営業利益 | 純利益 |

|---|---|---|---|

| 2023/03(実) | 3,433億円 | 443億円 | 493億円 |

| 2024/03 | 3,231億円 | 487億円 | 316億円 |

| 2025/03 | 3,745億円 | 625億円 | 445億円 |

| 2026/03 | 3,703億円 | 640億円 | 456億円 |

今期(2024年3月期)は減収減益ですが、それ以降は増収増益に転換すると予想されています。

予想PERは25倍

予想株価は【1株利益×PER】で計算できます。

1株利益は上の業績予想から簡単に出せるので、後は予想PERが必要です。

予想PERは過去の数値から推定できます。

以下が過去5年間のPER推移です。

15~40倍のレンジですので、若干低めに見て、25倍くらいが妥当でしょう。

2026年の予想株価は9,600円

以上で株価を予想する材料が揃いました。

業績予想を1株利益に直し、それに25倍をかけて予想株価を算出しました。

その結果が下表です。

| 決算期 | 1株利益 | 予想株価 (1株利益×25倍) |

|---|---|---|

| 2024/03 | 264円 | 6,600円 |

| 2025/03 | 372円 | 9,300円 |

| 2026/03 | 384円 | 9,600円 |

2025年時点で9,000円を突破し、2026年には9,600円までの上昇が期待できそうです。

ただし、PERの設定次第で結果がかなり変わってくるので注意が必要です。

マイクロソフトによる買収の思惑も

株価上昇が期待できる要因として、マイクロソフトによる買収があります。

マイクロソフトはゲーム事業の強化を進めており、スクウェアエニックスも買収候補に挙がったようです。

そのため、買収の可能性が高まれば株価上昇につながります。

さらに、実際に買収が提案されて金額まで判明すれば、買収金額に向けて株価が急騰するでしょう。

可能性は現時点で未知数ですが、今後の期待材料の一つです。

まとめ

スクウェアエニックスの株価が下落した理由と、今後の予想株価について解説しました。

2年連続の業績悪化となった上、FF16が期待ほど売れていないというのが大きな理由です。

また、高コスト体質も株価を抑える要因となっています。

コンテンツ制作勘定が積み上がり、減損リスクを避けたい投資家が買い控え、株価が上がりにくい状況です。

しかし、来期以降が業績改善が期待されており、株価も反転上昇となる可能性が高いです。

ゲームの売行き次第ではあるものの、株は安い時に買うのが鉄則なので、反転上昇の機会を逃さず買いたいですね。

日本経済新聞「Microsoft、スクエニやセガ買収を一時検討 裁判で判明」