2021年11月18日:リリース

2022年11月17日:最新情報に更新

銀行銘柄として人気の三井住友フィナンシャルグループ(以下、三井住友FG)ですが、株価は4,000円前後の割安水準が続いています。

株価が安い一方、2021年度は純利益7,000億円に回復し好調です。

また、2022年度は純利益が7,700億円まで拡大する見通しとなり、増配・自社株買いを発表しました。

自社株買いを含めた利回りは8%を超え、業績・利回りともに魅力的な銘柄だと言えるでしょう。

市場からの評価も高く、目標株価は5,000円前後のレポートが目立ちます。

株価5,000円に達するなら、4,000円台前半で買った投資家は15%以上の含み益を抱えた上で、高い利回りを享受することができることができるでしょう。

本記事では、三井住友FGの株価が5,000円を超えると予想されている3つの理由について解説していきます。

目次

目標株価は5,000円前後

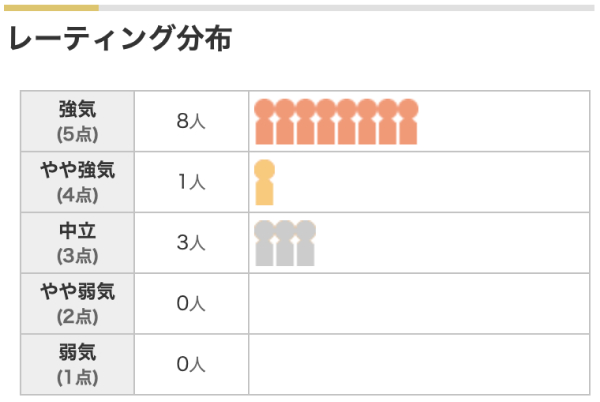

証券アナリスト12名中9名が「強気」

まず、三井住友FGに対する市場の評価を確認してみましょう。

三井住友FGは12名のアナリストにカバーされていますが、そのうち8名が強気、1名がやや強気、3名が中立という投資スタンスを取っています。

12名中9名が強気方向で、弱気が一人もいないというのは、株価上昇の可能性が高いことを示していると言えます。

目標株価の平均を取った目標株価コンセンサスは、2022年11月時点で5,051円です。

現在株価はおよそ4,400円なので、目標コンセンサスと比較すると、ここから20%を超える上昇が見込まれています。

強気予想の目標株価

それでは、各証券会社の実際の目標株価を見てみましょう。

以下が、目標株価を出している証券会社8社です。

| 証券会社 | 投資スタンス | 目標株価(変更前→変更後) |

|---|---|---|

| 野村 | 強気 | 6900円 |

| モルガンS | 強気 | 5220円 → 5250円 |

| SBI | 中立 | 4200円 → 4500円 |

| 三菱UFJMS | 強気 | 4600円 → 5100円 |

| 東海東京 | 中立 | 4430円 → 4410円 |

| GS | 強気 | 5000円 → 5200円 |

| メリル | 強気 | 4400円 → 4800円 |

| シティG | 中立 | 4100円 → 4200円 |

半数が5,000円を超える目標株価を掲げ、野村證券に至っては6,000円超えです。

中立スタンスの目標株価は現在株価(およそ4,400円)に近いですが、いずれにしろ、下落リスクは限定的と言えます。

株価上昇を予想する3つの理由

三井住友FGの株価上昇を予想する理由は次の3点です。

- 事業環境の好転・・・景気が回復し、貸倒引当金が減少

- 経費削減で利益増加・・・1,000億円超の利益を創出

- 高い還元利回り・・・自社株買い込みの利回りは8%超え

新型コロナで業績は一時落ちこみましたが、危機を乗り越えたことで企業体質は強靭になりました。

景気回復で利益が増加し、経費削減でさらに利益を上乗せできています。

利益をしっかり株主に還元している点も投資家から好評価です。

特に、総還元利回りが8%超えというのは破格です。

この利回り目的で買いが増加し、株価が上昇することが期待できます。

それでは、それぞれの内容について詳しく解説していきます。

理由① 事業環境の好転

貸倒引当金が大幅に減少

三井住友FGの株価上昇予想が増えた大きな理由として、事業環境の好転が挙げられます。

前年度は全国的に倒産件数が増え、融資先の倒産に備えるために多額の貸倒引当金(※)を計上。金額にして3,605億円となり、その分利益が減少して業績悪化につながりました。

(※)貸倒引当金とは、まだ回収不能な状況にはなっていないものの、債務者の資産状況や支払い能力などからみて回収不能のおそれがある債権のことをいいます。

引用:経理COMPASS

しかし、2021年度は経済の正常化が進んだことで倒産件数が減り、引当金が大幅に減少しました。

2021年度上期(4月〜9月)の引当金は266億円。対して、2020年上半期の引当金は2,001億円でしたので、1,735億円もの減少です。

引当金が減少した分だけ利益が増加し、2021年度の業績が急回復しているのです。

引当金が想定以上に減少したことで、2021年度上期の決算発表時に業績予想が上方修正され、純利益が6,700億円となる見通しとなりました(従来は6,000億円)。

アフターコロナ特有の収益も増加

また、新型コロナが起因となって発生した収益もあります。

新型コロナによって事業環境が大きく変化したことで、単独での生き残りが厳しくなった中小企業が再編される動きが加速。

株式・不動産などの金融取引が増加し、銀行の収益機会が増加しました。

これが業績を押し上げる結果となっています。

航空機リースも回復

新型コロナで大きく業績を落とした航空機リース事業も、2021年度に入って急回復しています。

2021年度の上期は純利益359億円を計上しましたが、これは前年度の利益のおよそ2.8倍です。

新型コロナ以前の純利益は800億円を超えていましたのでまだまだ回復途上ではありますが、経済活動が正常化に向かえば、さらなる回復が期待できそうです。

理由② 経費削減による利益増加

業務効率化で費用1,000億円以上を削減

事業環境の悪化をきっかけに三井住友FGは効率化を積極的に進め、高い利益率を実現しました。

この効率化が株式市場から高く評価されていて、三井住友FGの株価上昇の原動力となっています。

効率化の中身は、まず営業店舗の改革と本部業務の効率化です。店舗の統廃合などで2022年度までに1,000億円を削減する計画を打ち立てています。

また、業務のデジタル化を推進し、さらに100~200億円程度を削減できる見通しです。

これらの効率化によって必要な人手が減少し、2019年度末には10万3,000人いた人員を2022年度末までに9万6,000人程度まで削減するようです。人件費削減効果も大きいでしょう。

利益率が大きく改善

費用削減によって利益が押し上げられた結果、経常収益に占める費用が減り、利益率が改善してきています。

以下の表は、2018年以降の経常収益と経常費用を一覧にしたものです。これまで、経常収益に対して8割ほどが費用としてかかり、2割ほどしか利益が残っていませんでした。

しかし、2022年3月期の上期は費用が7割ほどに低下し、3割以上を利益として残すことができています。

| 年度 | 経常収益 | 経常費用 | 費用割合 |

|---|---|---|---|

| 2022年3月期(上期) | 1兆9655億円 | 1兆3355億円 | 68% |

| 2021年3月期 | 3兆9023億円 | 3兆1913億円 | 82% |

| 2020年3月期 | 4兆5919億円 | 3兆6598億円 | 80% |

| 2019年3月期 | 5兆7353億円 | 4兆6000億円 | 80% |

| 2018年3月期 | 5兆7642億円 | 4兆6000億円 | 80% |

理由③ 高い還元利回り

総還元の利回りは8.5%

三井住友FGは株主還元に積極的で、株価の押上げ大きな要因となっています。

以前まではそれほど積極的ではありませんでしたが、2017年から積極姿勢に転換し、増配と自社株買いがほぼ毎年行われています。

2023年3月期の配当は1株230円が予定されています。

現在株価(およそ4,400円)での配当利回りは5.23%と高水準です。

また、2023年5月31日を期限として2,000億円の自社株買いが発表されました。

還元利回りは3.3%にもなり、配当と合わせた還元率は8.5%に達します。

国内銀行でトップの利回り

他の銀行銘柄と比較しても、三井住友FGの配当利回りは最も高い数値です。

以下、三井住友FGを含む大手6行の配当利回りと実施中の自社株買いをまとめました。

| 銘柄 | 配当利回り | 自社株買い |

|---|---|---|

| 三菱UFJ銀行 | 4.45% | 1,500億円 (利回り1.70%に相当) |

| みずほ銀行 | 5.22% | (無し) |

| ゆうちょ銀行 | 4.85% | (無し) |

| 三井住友トラストHD | 4.79% | (無し) |

| りそなHD | 3.42% | (無し) |

| 三井住友FG | 5.23% | 2,000億円 (利回り3.3%に相当) |

配当利回りだけでもトップの数値ですが、ここに自社株買いが加わり8.56%となったことで、他とは大差の還元率です。

三菱UFJも自社株買いを発表しましたが、配当利回り+自社株買いを足した総還元利回りは6.15%と、三井住友FGには及びません。

仮に株価5,000円まで上昇したとしても、配当利回りは4.60%と十分。

自社株買いをプラスすると7.53%となり、三菱UFJを除く4行よりも高い還元率を維持します。

この高い還元利回りが三井住友FGの高評価の要因となっているのです。

三井住友FGは買い時か?

株価4,000円前半は買い時の可能性大

業績は回復基調で、利回りも非常に高い水準にあります。

そのため、4,000円台前半の株価は買い時である可能性が高そうです。

利回りの高い銘柄には買いが集まり、株価が上がることによって利回りが適正水準まで下がるのが通常の値動きです。

株価指標的にも4,000円台前半は安値水準だと言えます。

銀行業はPBR(株価純資産倍率)が重視されることが多いですが、三井住友FGのPBRは0.51倍となっています。

以下のグラフがPBR推移です。

コロナ前のPBRと同程度ですが、当時より業績も良くなり、配当も増加しています。

業績的にはPBRが0.6倍まで上昇してもおかしくありません。

つまり、ここから株価が20%ほど上昇することが期待されます。

株価4,400円から20%上昇すれば5,280円で、目標株価コンセンサス(5,051円)と符合することからも納得感があります。

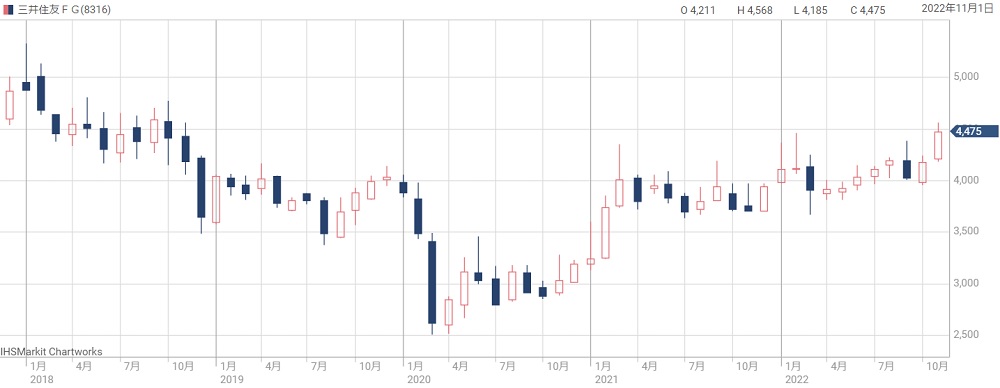

チャートは上昇トレンド継続

チャート的にも上昇トレンドの良い形です。

過去5年間のチャートでは、2020年3月を底値に上昇が続いています。

直近では2018年以来の高値にまで上昇し、5,000円を目指せそうなトレンドです。

今後の懸念材料

ただし、懸念材料があることも確かです。

主に以下3つの業績悪化リスクがあると考えています。

- 新型コロナの再拡大・・・国内経済悪化で引当金増加

- 世界景気の悪化・・・海外収益の減少、株式相場全体の下落

- 金融ショック・・・特に金融機関の株価が急落する恐れ

直近の懸念材料は、新型コロナが再び拡大し、国内経済が停滞することです。

倒産件数が増えれば貸倒引当金が増加し、業績が悪化する可能性が考えられます。

また、世界景気が悪化しそうなのも懸念材料です。

米国を始め金利が引き上げられていますが、インフレ退治の代償として景気が急悪化する恐れがあります。

いつ株価を大きく下げるような悪材料が出るか分からず、常に一定のリスクが存在すると言えるでしょう。

まとめ

三井住友FGの予想株価が5,000円を超えている3つの理由について解説しました。

新型コロナによって倒産が増加し、銀行の業績が急悪化することが懸念されていましたが、恐れられていたほど倒産は増えず、銀行の業績は持ち直してきています。

三井住友FGは新型コロナによる危機を逆手に取り、一気に店舗の統廃合やデジタル化を推進し、経営効率を上げることに成功しました

今後、コロナ前の経済状況に戻れば、業績はコロナ前よりも改善し、株価も相応に上昇することが期待できそうです。

4,000円未満の株価で買っておけば、高い利回りを享受しつつ、長期的な値上がりも狙えそうだと考えています。