「日銀ショック」で日本株の97%全体が急落した8月2日、利上げメリット銘柄である銀行株までが急落に巻き込まれた。

しかも、3メガバンクすべてが日経下落率の2倍超下げるという暴落ぶりである。

本来、銀行株は利上げによって利益が拡大するため、サプライズの利上げによって買われるはずの銘柄である。

なぜ、利上げにも関わらず銀行株が売られてしまったのだろうか。

本記事では、日銀ショックで銀行株が急落した理由を2つに分けて解説する。

目次

理由① 海外勢の利益確定売り

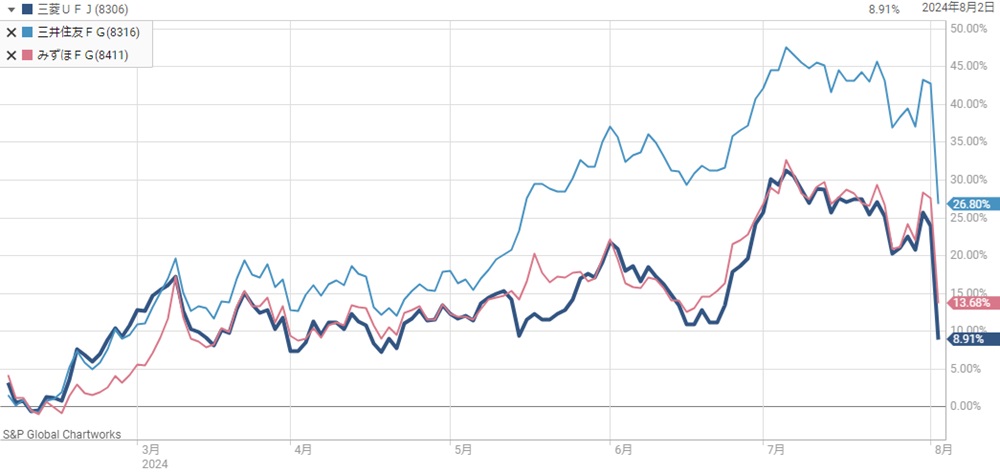

年初来の株価急騰が裏目に

急落の最大の要因は、海外勢による利益確定売りだと見られる。

日本の銀行銘柄は、利上げ恩恵銘柄として海外勢からも注目されていた。

そのため、海外勢が積極的に買ってきており、株価も大きく上昇してきた。

過去6ヵ月の上昇率は、三井住友FGが40%超え、三菱UFJとみずほFGが約30%という具合だ。

直近までのパフォーマンスが良かったことが利益確定売りを呼び込んでしまったようだ。

材料出尽くしの側面も

利益確定売りを促した要因として、材料出尽くしという側面もある。

海外勢は日銀による利上げを先取る形で銀行株を買い上げていた。

そこに、利上げという期待材料の本丸がサプライズで発生した。

結果、「株は思惑で買って事実で売れ」の格言通り、利益確定が重なり急落をもたらしたと考えられる。

米国株急落も利益確定売りを後押し

利益確定売りが加速したもう一つの要因として、米国株の急落もあるだろう。

前日には主要な株価指数であるNYダウとNASDAQがともに急落しており、海外投資家はリスクオフの構えだった。

そのため、ポジション調整のため銀行株が売られた可能性が高い。

理由② 米国景気悪化の懸念

日本の銀行にも波及?

銀行株急落の論理的説明として、米国の景気悪化が日本の銀行株にも波及する、と経済メディアでは記載されている。

第一感として、米国の景気後退と国内銀行のつながりは深くないように見える。

売られた理由の一つであることは間違いないだろうが、感覚的に売られた可能性もある。

果たして、この説明は正しいのだろうか。

3メガバンクの米国比率から考察

各主要銀行の経常収益のうち、米国向けが占める割合を確認してみよう。

三菱UFGと三井住友FGは20%台と高くない。

みずほFGは45%と高いが、融資残高ベースでは国内向けが米国向けの2倍近くあり、米国が沈んでも国内金利上昇でカバーできる。

負の影響があるのは間違いないが、国内金利上昇のメリットの方が高そうだ。

国内融資への波及はテールリスク

米国が深刻な景気後退に陥った場合、国内企業の海外投資が縮小するだろう。

結果、国内向け融資が減少する可能性はある。

しかし、米国景気の谷がどの程度深いのかはまだ分かっておらず、実際に海外投資が縮小するかも分からない。

むしろ、円高によって海外投資が割安になり、海外投資が増える可能性すらある。

したがって、米国の景気後退と国内融資減少を結びつけることは、テールリスクを意識しすぎており、懸念先行が過ぎるようだ。

理由③ 個人投資家の投げ売り

個人投資家が20%超を保有

個人投資家による投げ売りも銀行株の下落を加速させた要因だろう。

銀行銘柄は新NISAの人気ランキングにもランクインするほど、個人投資家による保有が増えた。

3メガバンクでは20%程度を個人投資家が保有している状況だ。

これらの個人投資家の保有分が、相場急変により投げ売りされたと考えられる。

新NISA買いの半数が含み損か

では、個人投資家の損益状況はどうだろうか。

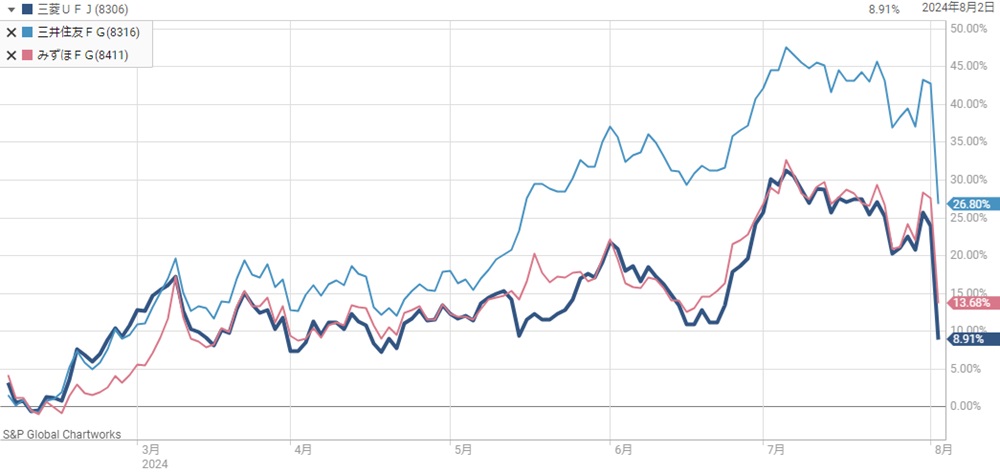

3メガバンクのチャートを見ると、今の株価水準は3月末時点まで低下している。

つまり、2024年3月末以降に買った個人投資家はほぼ全員含み損というわけだ。

新NISAが始まってから7ヶ月間のうち、4ヶ月間(4月~7月)に買った分がほぼ含み損になっている。

したがって、新NISAで買われた半数ほどが含み損だろう。

NISA口座は1,500万口座を超えていることから、新NISAランキング2位の三菱UFJなどは、数百万株の含み損が発生している可能性がある。

これらが損切り、あるいは戻り待ちの売り圧力になるため、今後も一定の売りが出てしまいそうだ。

株価はどこまで下がるか?

利上げ期待で株価回復を予想

銀行株にとって理不尽な急落ではあるものの、株価は4ヵ月ぶりの安値水準だ。

また、利上げによる収益拡大もこれから意識されてくるだろう。

幸いにも、日銀が追加利上げを示唆していることから、利上げについて材料出尽くしとはなっていない。

したがって、市場全体の急落が収まれば、まず銀行株が回復していくのではないだろうか。

下げても残り数パーセント

チャート面では、これまでサポートラインだった25日移動平均線にタッチ、または接近している。

以下が3メガバンクの週足チャートと移動平均線だ。

上昇トレンド継続であるなら、サポートライン付近である今は買いタイミングだ。

その場合は残りの下落余地は数パーセント程度である。

下落トレンド入りなら20%下落も

しかし、下落トレンドに転換なら話は変わってくる。

75日移動平均線まで売られ、さらに20%下落というシナリオもあり得るだろう。

ただし、国内の追加利上げ、そして利上げによる業績拡大という思惑が控えていることから、下落トレンド転換の可能性は低いと考えている。

したがって、銀行株は追加で下げてもあと10%未満と予想できる。

まとめ

日銀ショックによって国内銀行株まで急落した理由について解説した。

銀行株に波及したことは市場関係者にとっても意外だったようだ。

売られる必要のない銀行株まで売られたのは、利益確定売りや狼狽売りが重なった結果であり、あくまで短期的な下落で止まるだろう。

サポートラインである25日移動平均線に接近していることから、中長期目線では買い時である可能性が高い。

ただし、米国の景気後退が本格化すれば、米国株急落に巻き込まれる可能性は否定できない。

市場が急変している今、買いは慎重に検討した方が良さそうだ。

日本経済新聞「日本株に突然夏の嵐 米景気懸念、銀行株安が示唆」