メルカリの株価は上場来安値に接近しており厳しい状況だ。

一時は2,700円台まで盛り返したものの、その後反落。

現在は1,800円付近で低迷しており、上場来安値(1,557円)を割り込んでもおかしくない気配である。

一方、中長期目線では魅力的な水準にも見える。

長期チャートでは明らかに安値水準で推移しており、株価指標面でも割安感が出てきた。

今後、成長路線に戻ることができれば、今の株価は買いだったという事になるだろう。

本記事では、直近のメルカリの株価推移を振り返った上で、中長期目線での投資判断を考えていく。

株価が急上昇した3つの理由

株価1,700円→2,700円へ急上昇

メルカリの株価は2024年4月に1,701円まで落ち込んだ。

コロナショックの暴落で1,557円まで売られたことがあり、上場来安値はまだ割っていない。

しかし、落ち着いた相場のなかで1,700円まで売られたことはなく、実質的に上場来安値といえる水準だ。

ところが、そこから急激な盛り返しを見せた。

株価上昇の理由が次の3つだ。

- 2024年6月期3Q決算で純利益2倍に急改善

- アクティビスト「オアシス・マネジメント」がメルカリ株を大量購入

- 自治体の利用や越境取引が拡大

これらの上昇理由については、今も生きている好材料でもある。

1つずつ詳しく見ていこう。

上昇理由① 純利益2倍の急改善

株価反転のきっかけとなったのが2024年6月期の3Q決算だ。

この決算では前年同期比で純利益2倍という好業績をたたき出した。

実際のところ、純利益2倍というのは象徴的な意味しかなく、税負担が一時的に軽くなったのが大きい。

とはいえ、売上+10%、営業利益+25%という成長は本物だ。

純利益2倍という話題性も相まって、株価反転上昇のきっかけとなった。

上昇理由② アクティビストによる大量購入

続く好材料となったのはアクティビストの参入だ。

アクティビストとは?

企業の経営に積極的に関与し、変革や改善を促す投資家を指します。株式を取得して一定以上の議決権を持つことで、経営方針や経営陣に対して提案や圧力をかける戦略を取ります。

アクティビストは基本的に株価を上げるための行動を取る。

そのため、アクティビストの参入は他の投資家の買いを促し、株価上昇につながるのだ。

メルカリの場合、「オアシス・マネジメント」というアクティビストが3.96%の株式を取得したことが2024年8月20日に明らかになった。

2024年11月時点で、5.37%まで買い進めていることが明らかになっています。

これにより、さらなる追加取得や経営改善に向けた提案が期待され、株価上昇につながった。

日本経済新聞「オアシス、メルカリ株3.96%保有」

オアシス・マネジメントは日本株へ積極的に投資しており、10%超まで買い上げることもあります。メルカリもこれから買い増していくかもしれません。

上昇理由③ 自治体の利用拡大や越境取引

株価2,500円まで上昇後も、業態拡大のリリースが支援材料となった。

特に好感されたのが自治体の利用拡大だ。

メルカリは自治体も利用しはじめており、使われなくなった学校備品の販売や、まだ使える粗大ゴミのリユースなどで活用されている。

今回は愛知県南知多町が「メルカリShops」を開設したことが材料となった。

メルカリのリリースでは、愛知県南知多が自治体利用の45件目と記載されている。

市場関係者のコメントでは、

「一件一件の規模は小さいものの、自治体向けのサービス拡大により、収益基盤がしっかりしてきそうな点は前向きに評価できる」(いちよし証券 宇田川克己投資情報部課長)

引用:日本経済新聞「メルカリ株年初来高値 自治体に「Shops」活用広がる」

と書かれており、好材料と受け止められているようだ。

また、外国人が日本メルカリの商品を購入できる越境取引も開始し、業容拡大の期待が高まった。

これらの好材料により、株価は一時2,774円まで上昇した。

株価が反落した理由

株価2,700円→1,800円へ反落

一時は株価2,700円を奪還したものの、その後は反落に見舞われている。

株価2,700円をつけたのが9月19日だったが、11月頭には1,800円付近まで下落した。

チャート的にも上昇トレンドが崩れて厳しい状況だ。

好調だった株価がなぜ突然急落したのだろうか。

急落に至った3つの理由を確認していこう。

反落理由① 国内メルカリが成長鈍化

売られた最大の要因が国内メルカリの成長鈍化だ。

言うまでもなく、国内メルカリ事業は業績の主軸である。

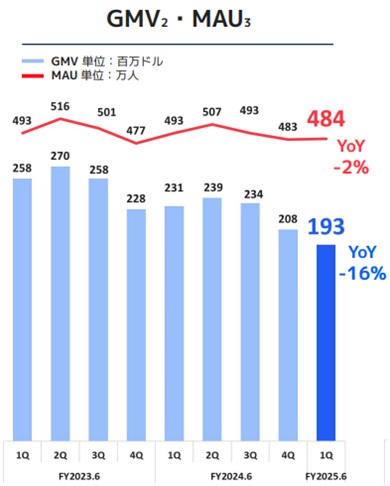

ところが、直近4四半期に渡ってメルカリ全体の取引が縮小傾向にあり、業績悪化が懸念されている。

メルカリ全体の取引高は「GMV(流通取引総額)」と呼ばれ、2024年6月期2Qでは2,809億円に達したが、直近の決算では2,576億円まで縮小してしまった。

また、上のグラフから月間アクティブユーザー(MAU)も減少傾向にあることが分かる。

つまり、日本国内ではメルカリ離れが徐々に進んでおり、このままだとマイナス成長が定着しかねない。

反落理由② 米国メルカリのマイナス成長が加速

世界最大の市場を狙った米国メルカリ事業も不振だ。

2021年まではコロナ禍の巣ごもり需要によって急成長し、四半期の流通総額は3億2,000万ドル(約480億円)に達した。

ところが、コロナ後のインフレ開始以降は縮小傾向が続く。

直近の流通総額は1億9,300万ドルまで落ち込んでおり、まだまだ縮小が続きそうな気配だ。

米国メルカリ事業の悪化の背景には、米国内のインフレと中国EC「Temu(テム)」の台頭がある。

インフレによって物の値段が上がると中古市場の値段も上がり、消費財への出費も削られるため、中古取引市場は縮小してしまう。

さらに、中国系ECサイト「Temu」が米国展開を本格化し、新品の安値攻勢によって中古需要が奪われているようだ。

反落理由③ 空売り機関の猛攻撃

業績悪化を検知し、機関投資家が空売りを仕掛けてきている。

この空売り量が尋常ではなく、2024年11月12日時点の空売り残高は約1,700万株にも及ぶ。

これは発行済株式数の10%にも達し、株価を下落させるに十分な数量だ。

以下が主要な空売り機関の空売り残高である(2024年11月12日時点)。

| 空売り者 | 残高割合 | 残高数量 |

|---|---|---|

| モルガン・スタンレーMUFG | 2.170% | 356万1,222株 |

| JPモルガン証券 | 3.890% | 639万6,797株 |

| Merrill Lynch international | 1.930% | 317万4,698株 |

| Barclays Capital Securities | 1.310% | 215万9,231株 |

| GOLDMAN SACHS | 1.000% | 164万7,679株 |

また、個人投資家の信用買いの急増も空売りを呼び込んだ一因だ。

メルカリ株の信用買い残は2024年10月から増加傾向にあり、従来400万株程度だった買い残が、直近では800万株まで増加している。

一方、信用売り残は低水準であり、需給悪化を示唆している。

株価が下落すれば800万株の損切り売りが発生する可能性が高い。

そのため、空売り機関は個人の損切りを狙って空売りしているのである。

今後も高水準な信用買い残が続けば、さらなる下落を狙った空売りが入る可能性があるだろう。

今後の注目ポイント

アクティビストの動向

短期的な注目ポイントは、アクティビスト「オアシス・マネジメント」の動向である。

アクティビストは一定株数を取得後、議決権を行使して株主提案を行ったり、協議を要求したりする。

しかし、現時点(2024年11月13日時点)ではオアシスの動きは確認されていない。

オアシスによる株式取得が判明した後、株主総会が1度あったが、オアシスを名乗る株主は登場しなかったという。

そのため、オアシスの次の一手が注目されているのだ。

アクティビストは基本的に株価にプラスになる行動をするため、今後行われるであろう株主提案などによって株価が上昇する期待がある。

国内メルカリの再成長

中長期目線では国内メルカリ事業の動向が最重要だ。

直近ではメルカリ離れが鮮明である。

これまでは4四半期連続でGMV(流通取引総額)の縮小が続いており、MAU(月間アクティブユーザー数)も減少している。

このまま減少傾向が続くようだと、メルカリに対する投資家の評価が切り下がり、株価下落につながるのは間違いない。

今後、4半期決算ごとに国内メルカリ事業の拡大/縮小が注目ポイントとなるだろう。

米国メルカリの悪化歯止め

規模は国内メルカリほどではないが、成長市場として米国メルカリの動向も重要だ。

米国メルカリ事業はGMV、MAUともに日本以上の落ち込みを見せている。

この悪化に歯止めをかけられるかどうかが今後の注目ポイントだ。

もっとも、米国メルカリ事業の悪化は事業環境によるものが大きい。

インフレによってモノの購入が控えられていく上、中国系ECの台頭も著しい。

メルカリにとっては、米国のインフレ鎮静化、関税強化が好材料となるだろう。

スポットワーク事業の成長

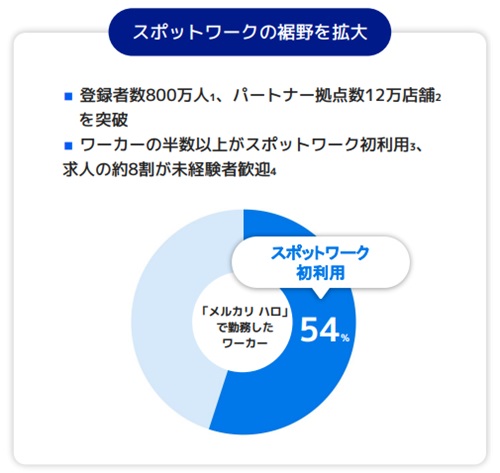

スポットワーク事業は今後の成長の柱となりそうだ。

メルカリのスポットワーク事業は「メルカリ ハロ」というサービス名で展開している。

2024年9月末時点で、登録者数800万人、加盟店舗数12万店舗にまで拡大した。

最大手「タイミー」の8,600万人、28.6万店舗と比べると規模感は劣るが、メルカリ経済圏の強みを生かし、今後も成長継続が期待される。

ただし、スキマバイトのサービスは、いわゆる”闇バイト”によって評判が悪化している。

取り沙汰されているのは主にタイミーだが、メルカリも他人事ではない。

スキマバイトが働き手から敬遠されるようになれば、メルカリの成長に水が差されかねないだろう。

今後の株価見通し

短期的には材料難、下落トレンド継続

今後の株価だが、上昇につながるような材料が乏しい一方、本業の不振が鮮明である。

そのため、今のメルカリは積極的に買われる銘柄ではない。

短期的な反発はあっても、上昇トレンドに転換するような力は無く、下落トレンド継続が妥当だろう。

もっとも、アクティビストの動向は期待されるし、株価指標面でも割安感が出てきた。

総悲観という状況ではないため、実質的な上場来安値である1,700円付近は割れにくい。

信用買い残も重荷

メルカリ株は個人の信用取引で積極的に売買されている。

特に、2024年10月以降の急落で、反発を狙った信用買いが急増した。

結局のところ反発は限定的で、損失を抱えた信用買い勢が多く出ている状況である。

そのため、株価上昇のタイミングでは損切りの売りが出やすい。

信用買いがある程度整理されるまで、株価の重荷となるだろう。

中長期では底値水準

視点を中長期にすると、今のメルカリの株価は魅力的な水準である。

2018年の上場以降、2,000円を割り込んだのは今回を除き4度あったが、いずれも反転上昇に転じている。

成長中の銘柄であるため、期待と不安によって急騰/急落しやすいことが高いボラティリティ の理由だ。

メルカリは既に黒字化しており、2,000円割れでは株価指標面での割安感も出てくる。

株価1,800円での株価指標は、PER20倍、PBR4.5倍という水準だ。

そのため、2,000円を割れている現在は底値となる可能性が高いだろう。

中長期目線では買い時と予想

事業成長に不安はあるものの、順風満帆で進む銘柄は稀だ。

必ず成長の踊り場で苦戦するタイミングがあるため、そのタイミングが買い時となる。

メルカリは今まさに成長の踊り場に達しており、過度に売られている今が仕込どきであると考えている。

まとめ

メルカリの株価上昇と急落の理由について確認した上で、今後の株価見通しを考察した。

今はメルカリ事業の成長が国内で頭打ちになっている上、米国もインフレなどによって厳しい状況だ。

そのため、短期的な株価下落は妥当だ。

しかし、有力グロース銘柄でも成長の踊り場は必ずある。

今後の再成長を見越せば、今の株価は買い方にとって魅力的な水準だと考えている。

また、PERも20倍程度に切り下がっており、ここから株価が大きく下がる展開は想定しにくい。

短期目線ではともかく、中長期目線では買い時であると言えるだろう。