キリンホールディングス(以下、キリンHD)は国内有数の飲料銘柄として個人投資家からの人気が高い。

配当利回りが3.6%と高く、生活必需品を扱うディフェンシブ銘柄であることが魅力だ。

しかし、2018年から長期に渡って株価が低迷しているのが難点である。

成長が期待されていた海外事業が低迷している上、医薬品事業でも損失を計上したことで、2024年の業績は過去10年間でもっとも低い水準となった。

業績低迷を受け、一時は3,000円を超えていた株価は2,000円付近で低迷しているのが現状だ。

本記事では、キリンHDの株価が下落した6つの理由と今後の見通しについて解説する。

目次

過去10年の株価推移

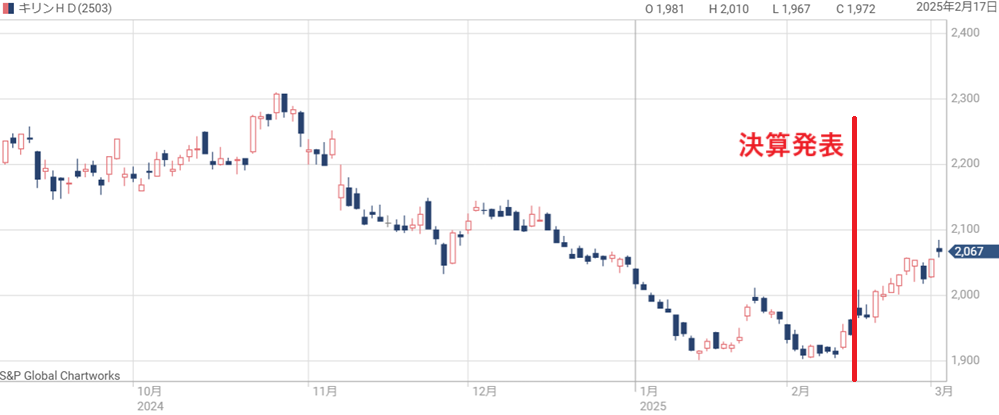

キリンHDの10年チャート

まず、キリンHDの過去10年間の株価推移を振り返ろう。

以下が過去10年の株価チャートだ。

2016年から急上昇、株価は2倍に

キリンHDの株価は2016年から2018年にかけて株価が急騰した。

最高値では株価3,199円に達し、2年間での上昇率は+100%超(2倍)にも達した。

株高の理由は次の3点だ。

悪材料連発で5年間の下落トレンド

しかし、2018年4月を頂点に株価は下落トレンドを形成している。

詳しい理由は後述するが、世界的なインフレによる海外ビール事業の悪化が痛手だ。

また、買収した子会社の業績が悪化したことで、多額の減損損失を計上した。

これらの結果、利益が低迷し、7年間にもわたる株安につながっている。

次の章から、キリンHDの株価が安い理由について詳細に解説していく。

理由① 2018年からの業績悪化

最高業績から4分の1に減少

株価低迷の主因は、2018年以降に業績が悪化していることだ。

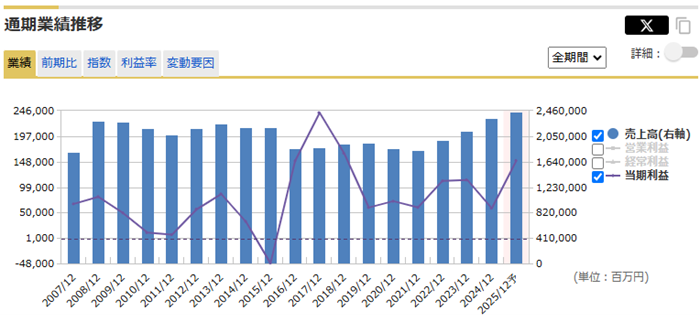

以下、過去15年間の業績推移である。

2017年を頂点に、当期利益(折れ線グラフ)が低下していることが分かる。

頂点での当期利益は2,420億円だったのに対し、2024年12月期には582億円と、4分の1にまで落ち込んでいる。

この利益低迷が株安の最たる理由である。

相次ぐ損失が利益下押し

業績悪化の要因は複数ありますが、大きなウエイトを占めているのは減損損失などの一過性損失だ。

一過性損失というと、来期には回復しそうである。

しかし、キリンは毎年のように減損損失などを計上しており、業績低迷の主因となっている。

キリンホールディングスは27の子会社を抱えているが、それらの業績が悪化すれば株式価値が下がり、取得価格との差が減損損失となる。

近年だと、オーストラリア子会社、ミャンマー子会社、インド出資先会社、国内医薬品会社で減損損失が発生した。

合計の損失額は2,000億円にも達する。

主力のビール事業も一時悪化

主力のビール事業は新型コロナによって打撃を受けた。

国内で飲み会需要が減少し、居酒屋向けのビール出荷が急減したためだ。

また、海外ではインフレによってビール販売が減少した。

業務用ビールの売上は、2021年には50%未満(2019年比)となり、業績を大きく押し下げる要因となった。

国内ビール売上は回復してきたが、海外の低迷は続いており、2024年決算まで尾を引いてしまった。

理由② オーストラリア事業の悪化

LIONの業績が悪化

LIONはオーストラリアの子会社だが、この会社の業績が冴えない。

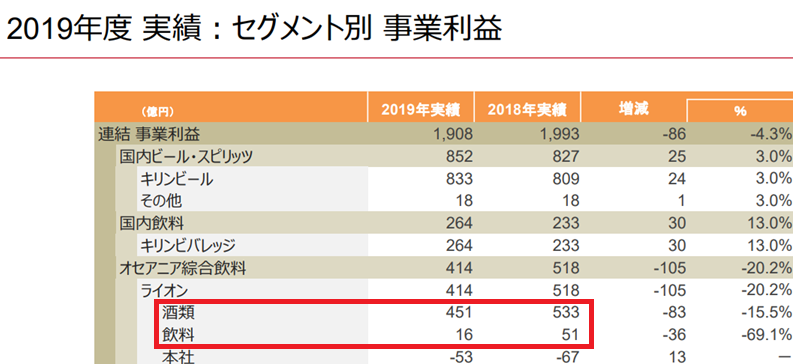

業績が悪化したのは2019年からだ。

2018年のLION単体での売上は3,295億円だったが、2019年には1割減の2,998億円に減少した。

利益面では、2018年には事業利益が518億円あったが、2019年には2割減の414億円に減少した。

| 2018年度 | 2019年度 | ・・・ | 2024年度 | |

|---|---|---|---|---|

| 売上 | 3,295億円 | 2,998億円 | ・・・ | 2,947億円 |

| 事業利益 | 518億円 | 414億円 | ・・・ | 314億円 |

お荷物の飲料事業を売却

オーストラリアにおける業績低迷の一因は飲料事業だった。

LIONは酒類と飲料の2つの事業を展開していたが、酒類で500億円程度の利益を稼いでいた一方、飲料では数十億円の利益しか出ていなかった。

しかも、業績は年々悪化している状況であった。

オーストラリアでは安価なプライベートブランド商品が増加しており、利益が出ない状況が続いていたのだ。

そこで、LION飲料事業の売却を決断し、2021年に売却が実現。

オーストラリア事業での業績悪化はこれで歯止めがかかるかに思われた。

キリンIR「豪州子会社の株式譲渡完了に関するお知らせ」

続いて酒類事業も悪化

ところが、飲料事業の売却後もLIONは業績低迷が続く。

今度は、頼みの綱だった酒類事業に逆風が吹き始めたのだ。

2020年の新型コロナによって需要が急減したことに続き、インフレによって消費者の節約志向が強まったことで、需要回復が遅れている。

2023年のインフレ率は一時7%に達した。

日本のインフレ率は最も高かったタイミングでも3%程度であり、国内における酒類の需要回復は早かったが、オーストラリアでは高インフレによって回復が鈍い。

事業利益は518億円→300億円へ悪化

好業績だった2018年度と比べ、現在は飲料事業が無くなり、酒類事業も低迷している。

結果として、事業利益は2018年の518億円から、今期は300億円まで減少する見通しだ。

そうなれば、2年連続の減益となる。

以下が2018年以降のオーストラリア事業の業績推移だ。

売上自体は悪くないが、利益は悪化しており、利益率の低下が見て取れる。

| 年度 | 売上 | 事業利益 |

|---|---|---|

| 2018年度 | 3,295億円 | 518億円 |

| 2019年度 | 2,998億円 | 414億円 |

| 2020年度 | 2,922億円 | 221億円 |

| 2021年度 | 2,163億円 | 266億円 |

| 2022年度 | 2,560億円 | 315億円 |

| 2023年度 | 2,811億円 | 324億円 |

| 2024年度 | 2,947億円 | 314億円 |

| 2025年度(予想) | 2,931億円 | 300億円 |

為替影響も悪化要因

為替もオーストラリア事業を左右する重要な要素だ。

現地通貨はオーストラリアドルであるため、オーストラリアドルが対円で下落した場合、利益は悪化する。

その点、2018~2020年はオーストラリアドルの下落が続いたため、業績悪化に拍車がかかった。

オーストラリアドルに対する円の強さは、両国の金融政策に起因する。

オーストラリアはインフレがピークアウトしたことで利下げ方向に舵を切っている一方、日本はインフレ定着を受けて利上げ方向だ。

日本の利上げ、オーストラリアの利下げによって両国の政策金利は急接近しており、日本円が強くなり、オーストラリアドルが下落した。

この流れは年単位で続く見通しであり、キリンHDにとって為替は悪い方向に進むだろう。

理由③ 協和発酵バイオの業績悪化

買収直後から業績悪化、5年連続赤字

重要な子会社の1社である協和発酵バイオは、業績悪化に苦しんでいる。

子会社化直後の2019年度から赤字に陥り、2020年度は辛うじて4億円の黒字に浮上したものの、2021年度以降は全て赤字だ。

キリンHDは協和発酵バイオを2019年に子会社化したが、買収直後から業績が悪化しており、お荷物を買ってしまった格好だ。

業績悪化に伴い、累計で500億円ほどの減損損失も発生した。

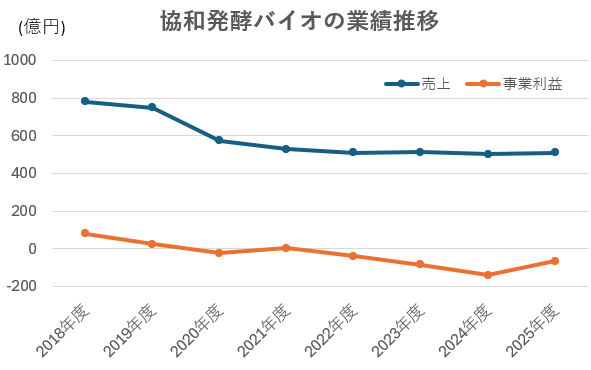

協和発酵バイオの業績推移

協和発酵バイオ単体の業績推移を次の表にまとめた。

| 年度 | 売上 | 事業利益 |

|---|---|---|

| 2018年度 | 782億円 | 81億円 |

| 2019年度 | 749億円 | 23億円 |

| 2020年度 | 573億円 | -23億円 |

| 2021年度 | 530億円 | 4億円 |

| 2022年度 | 511億円 | -39億円 |

| 2023年度 | 514億円 | -85億円 |

| 2024年度 | 502億円 | -140億円 |

| 2025年度(予想) | 510億円 | -65億円 |

上の業績をグラフ化したのが次の図だ。

諸々の問題が発生する以前の2018年度は、売上782億円、事業利益81億円だった。

しかし、2019年度から急激に悪化し、近年は赤字が定着してしまった様子が読み取れる。

業績悪化の原因

業績悪化の原因は複数ある。

最初に起こった悪材料は2019年の品質問題で、一時は行政処分により出荷停止にまで発展した。

その後も、主力のアミノ酸の価格競争が厳しくなる、原価が高騰するなどの悪材料が続いた。

業績悪化の原因をまとめると次のようになる。

赤字とはいえ、アミノ酸は食品や医薬品に必須の原料であり、供給責任の下、必ず出荷しなければならない事情がある。

事業の制約に縛られる中、事業環境が悪化してしまったことで業績悪化が長期化している。

行政処分による出荷停止

協和発酵バイオは2019年12月24日に出荷停止の行政処分を受けた。

医薬品を定められた手順と異なる方法で製造したためだ。

医薬品は製造手順を含めて国から承認を受けるため、現場で勝手に製造手順を変更することは許されない。

製造手順を勝手に変更したことで、細菌の混入リスクが否定できなくなった。

これにより、2019年12月25日~2020年1月11日までの18日間、業務停止の処分を受けた。

協和発酵バイオ「弊社防府工場における製造出荷停止のお知らせとお詫び」

協和発酵バイオは2019年に買収したばかりで、当時は業績貢献の期待が高かった。

それが、一転して業績の足をひっぱる存在となったのだから、投資家心理は大幅に悪化した。

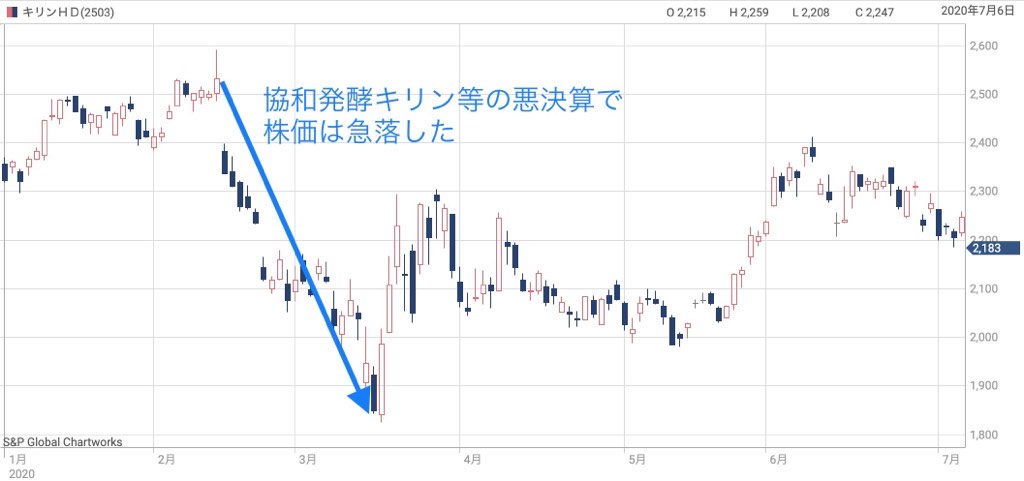

その結果、2020年2月の決算直後は株価が急落するに至った。

430億円の減損損失が発生

協和発酵バイオの業績悪化を受け、買収時に発生したのれんから減損損失が発生した。

減損額は430億円という巨額損失だ。

2019年2月に1,280億円で買収したばかりだったが、わずか1年ほどで巨額損失につながってしまった。

買収前に品質問題を察知するのは難しかっただろうが、結果的に、協和発酵バイオの買収は大失敗となった。

キリンホールディングス「減損損失の計上に関するお知らせ」

アミノ酸事業売却で追加損失

430億円の減損で膿を出し切ったかと思われたが、続く損失が2024年度に発生した。

原因は、主力のアミノ酸事業の売却だ。

協和発酵バイオはアミノ酸を食品向けと医薬品向けに製造しているが、アミノ酸製造はコモディティ化しており、多くのメーカーが参入している。

一方、需要は伸びていないため、価格競争に陥ったことで販売価格が低下して採算が悪化した。

さらに、2023年以降はインフレにより製造原価が上昇し、アミノ酸事業は赤字が定着してしまった。

そこで、2024年度にアミノ酸事業の売却を決定。

他の事業も合わせて中国企業に105億円で譲渡し、売却損290億円を計上するに至った。

今期も赤字継続、引き続き不安要因

お荷物だったアミノ酸事業を切り離したが、2025年度も協和発酵バイオは-65億円の赤字計画だ。

前期の-140億円からは大幅改善ではあるものの、引き続き不安要因である。

協和発酵バイオの買収には1,280億円を投じたが、5年経った今も損失要因でしかない。

果たして、この投資が報われる日は来るのだろうか。

理由④ ミャンマー事業の撤退

軍事クーデターが発生

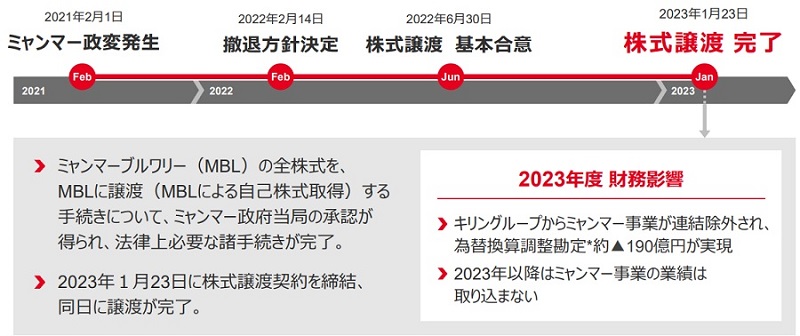

2021年2月、ミャンマーでクーデターが発生した。

クーデターを起こしたのはミャンマー国軍で、大統領をはじめとする政府幹部45名を拘束し、政権掌握を一方的に宣言する事態に発展。

また、国軍の発砲で市民100名以上が犠牲になるなど、国内外で批判が強まった。

キリンHDに批判の矛先

キリンHDは国軍系企業と合弁会社を運営していた。

その合弁会社は「ミャンマー・ブルワリー」という会社だ。

ミャンマー国内でビールのシェア8割を握る有力企業だが、その資金が国軍系に流れ、市民の弾圧に使われていると国際的に批判された。

その結果、キリンはミャンマーから撤退せざるを得なくなった。

しかし、安値での売却となったため、帳簿上の金額との差が売却損となってしまった。

- 2015年8月・・・ミャンマーブルワリーを697億円で買収

- 2020年2月・・・クーデターが発生。キリンHDは国軍系企業に合弁解消を要請。

- 2022年2月・・・6月末までにミャンマーから撤退することを発表

- 2022年6月・・・ミャンマーブルワリー株を224億円で売却することを発表

- 2023年1月・・・株式の売却完了

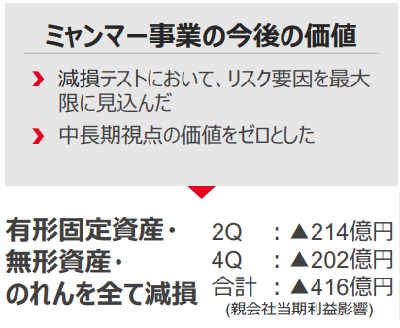

416億円の損失が発生

撤退に伴い、51%を保有するミャンマー・ブルワリーの株式を売却することとなった。

しかし、買収当時(2015年)の価格では売れず、売却損が発生。

損失額は416億円にも上った。

2015年の買収では700億円を投じましたが、売却価格は224億円となり、差額のほぼ全てが損失となった。

成長事業の1つを失う

ミャンマーはこれから経済成長が予想されている国で、新興国の中で「最後のフロンティア」と呼ばれる重要国である。

その国から完全撤退することになったのは大きな痛手だ。

今後の成長ドライバーが失われたことで、キリンHDの成長期待は低下した。

その結果、PERなどの株価指標が割安でも買われなくなり、株価低迷につながったと言える。

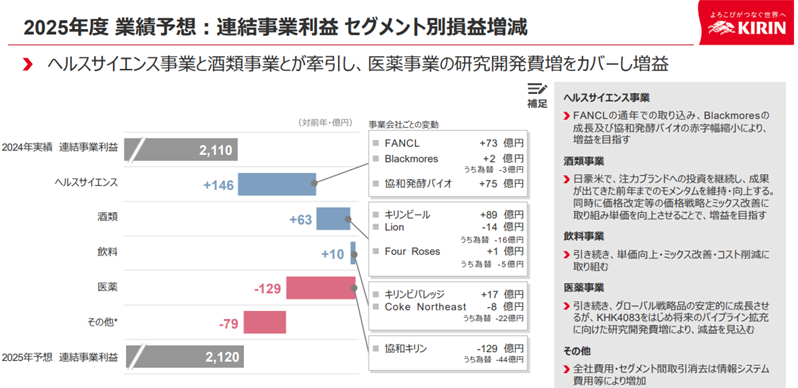

2025年度は増収増益

予想を上回る見通し

業績が低迷しているキリンHDだが、2025年度は飛躍の年となりそうだ。

売上は+4.3%、純利益は+157.7%と大幅増益の見通しだ。

純利益の市場予想は978億円だったのに対し、会社予想は1,500億円と大幅に上回ったため、株価は上昇に転じている。

以下が2025年度の業績予想だ。

今期見通しは強気ですが、前年度は当初見通し純利益1,310億円だったのに対し、結局は582億円と大幅に下方修正されました。今期も下方修正を警戒するべきでしょう。

好業績の理由

今期の業績改善は、ファンケルの子会社化と協和発酵バイオの赤字縮小が主因だ。

また、前期に発生したファンケル株の段階取得に係る差損が剥落し、税引前利益が大幅改善(1,397億円→2,300億円)する。

一方、協和キリンの研究開発費増加が-129億円の減益要因で重荷となる。

とはいえ、第Ⅲ相の治験に入っている新薬候補「KHK4083」をはじめ、将来のパイプラインを育てるための投資であり、健全な投資だと言える。

株価指標は低下、割安水準に

良好な業績予想が発表され、株価指標は急低下した。

決算前の予想PERは16倍程度だったが、決算後はPER11倍程度となっている。

これは、1株利益(EPS)が118円(2024年12月予想)から185円(2025年12月予想)に改善したためだ。

PER11倍は過去3年間で最も割安な水準である。

以下が過去3年間のPER推移だ。

今後の株価予想

業績改善で株価は上昇基調

良好な業績見通しを受け、決算発表後の株価は上昇している。

2024年12月期の決算直前は株価1,941円だったが、3月4日時点で2,067円まで上昇した。

この間、株式市場はトランプ関税の影響で下げが目立っていたから、日経平均に対してアウトパフォームしている。

キリンHDに対して見直し買いが入っていることが分かる。

短期的には買い優勢を予想

1年程度の短期目線では買い優勢を予想している。

良好な業績見通しにより、株価指標は明確に割安水準となったためだ。

上でも触れたが、キリンHDの平均的なPER14倍に対し、現在は11倍にまで低下している。

PER14倍まで見直し買いが進み、2~3割の株価上昇を見込むことが可能だ。

具体的には、1株利益185円に妥当PER14倍を掛け、2,590円が妥当株価と考えられる。

予想株価=185円(1株利益)×14倍(妥当PER)=2,590円

ただし、株式市場の見通しはトランプ大統領を筆頭に不透明感が強い。

キリンHDは海外売上比率が4割を超えており、国際情勢のリスクによってPERが高まらない恐れもある。

2027年までの予想株価

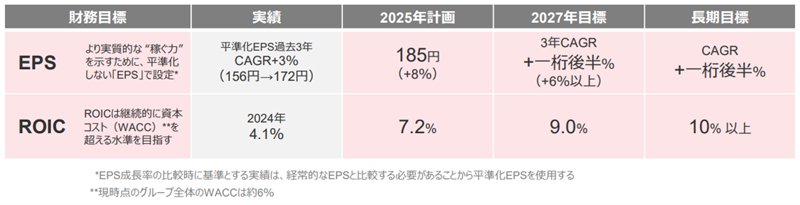

中期的には、キリンHDが開示している中期経営計画「2027年に向けた計画」が株価見通しの参考になる。

細かい内容については資料を直接見てもらった方が良いのでここでは割愛するが、株価面で重要な点は、次の財務目標だ。

EPS(1株利益)の成長率として、年間+一桁後半%(つまり+6%以上)が設定されている。

仮に年間成長率が下限の+6%となった場合、2027年度までの1株利益は次のようになる。

| 年度 | 1株利益 |

|---|---|

| 2025年度 | 185円 |

| 2026年度 | 196円 |

| 2027年度 | 208円 |

2027年度には1株利益が最低でも208円となる。

PER14倍とすれば、株価2,900円を目指せる業績だ。

予想株価=208円(1株利益)×14倍(妥当PER)=2,912円

勢い、3,000円まで上昇しても違和感はない。

2025年3月時点での株価は2,100円にも届いていないため、+800円以上のアップサイドがあると言える。

その間、配当利回り3.6%超を得ることもできるため、中長期投資としては魅力的だ。

まとめ

キリンHDの株価が下落した理由を4つに分けて解説した。

国内外の子会社で悪材料が相次いだ結果、6年間にも及ぶ株安を招いているのが現状である。

しかし、いよいよ悪材料が出尽くした感があり、株価の底打ちが期待できそうだ。

今後の業績予想は良好で、予想の通りいけば、2027年あたりに株価3,000円に到達してもおかしくない。

内需が主な収益源であるため、国際情勢リスクの影響も比較的受けにくく、中長期目線での投資に最適な銘柄だと考えている。

悪材料は出尽くしたと信じ、今年5月に株主になりましたが2,300円がほど遠く、含み損がそのままです。

今年にも株価上昇はあるのか?