明治ホールディングス(以下、明治HD)の株価下落が止まらない。

2016年の株価5,400円から長期の下落トレンドに陥っており、2025年2月にはついに3,000円を割り込むまでに売られている。

株価3,000円割れは10年ぶりの安値であり、明治HD株を買ったほぼすべての投資家が含み損を被っているだろう。

2016年までは「R-1」や「LG-21」のヒットに支えられて株価も好調だった。

しかし、健康訴求のヨーグルト食品は他社からの追い上げを受けて苦戦に陥っている。

業績は減収減益が続き、海外戦略の失敗から成長期待も剥落してしまった。

果たして、なぜ明治HDはここまで不調に陥ってしまったのだろうか。

本記事では、株価下落の理由を6つに分割して詳細解説していく。

目次

明治HDの株価推移

過去10年間のチャート

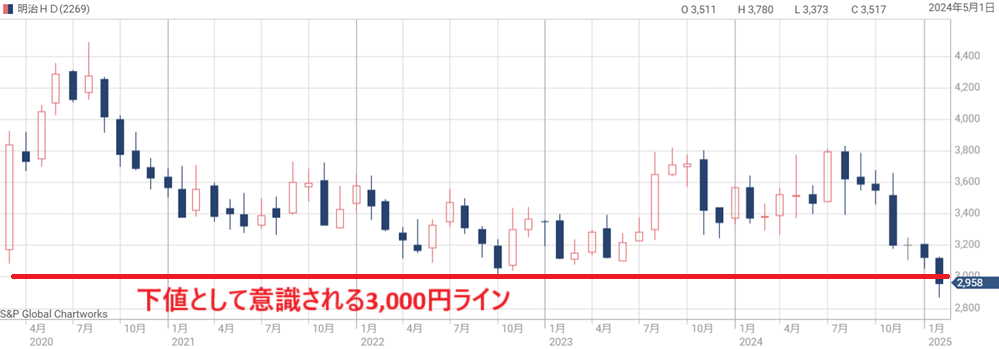

まずは過去10年間の株価推移を振り返ろう。

以下が明治HDの10年チャートだ。

機能性ヨーグルトのヒットで株価上昇

もともと明治HDの株価は1,000円前後で低迷していた。

転機となったのが2013年の「R-1」や「LG21」といった機能性ヨーグルトがヒットだ。

このヒットにより2013年以降の株価が大きく上昇し、2015~2016年には株価5,000円に達した。

2017年以降は株価下落

株価上昇により2015年には時価総額1兆円を突破した。

時価総額1兆円超えは食品銘柄では希少であり、業界内では勝ち組と言われていた。

ところが、続くヒット商品が生まれず成長が減速。

2016年あたりからは他社の追従も始まり、売上成長がストップしてしまった。

成長期待が失われたことで、株価は2017年ごろから下落トレンドに転じた。

その後、株価は7年間にわたって下げ続け、現在は上場来高値(5,465円)から半値程度の2,900円台で推移している。

3,000円あたりが下値メド

直近5年間に絞ってみると、ほぼヨコヨコの展開となっている。

下値として意識されるのは3,000円のラインだ。

2020年3月のコロナショックでは3,085円まで下がり、2022年にも3,020円まで下がったが、3,000円ラインは割らなかった。

そのため、株価下落時は3,000円付近が下値として意識される。

2025年2月時点では3,000円を割り込んでおり、反発して3,000円台に戻れるか、あるいはズブズブと次の下値を探る展開になるのか。

現在の明治HDの株価は分水嶺に差し掛かっている。

下落理由① ヨーグルト売上の成長ストップ

わずか5年間で売上倍増

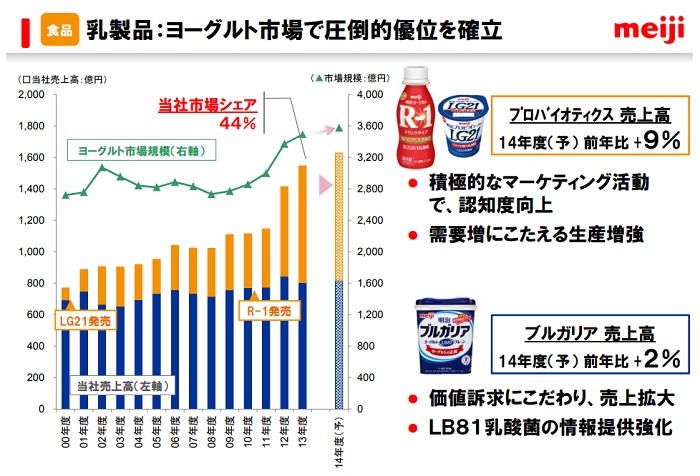

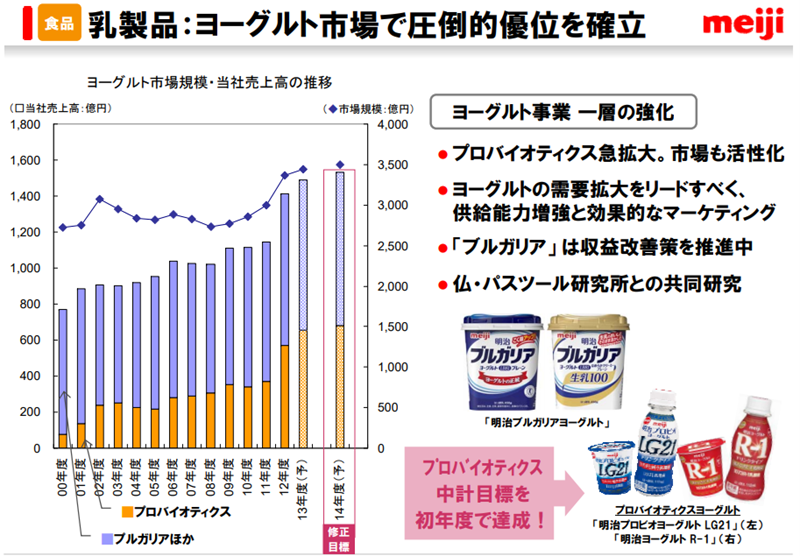

2016年までの株価上昇をけん引したのが「ヨーグルト・チーズ」事業だ。

特に、健康訴求の「R-1」「LG21」に代表されるヨーグルト製品で圧倒的なシェアを獲得し、明治HD全体の業績拡大に寄与した。

以下、株価急騰が始まった2013年3月期の説明資料の抜粋だが、ヨーグルト製品の売上が1,000億円台から1,400億円へと急拡大したことが分かる。

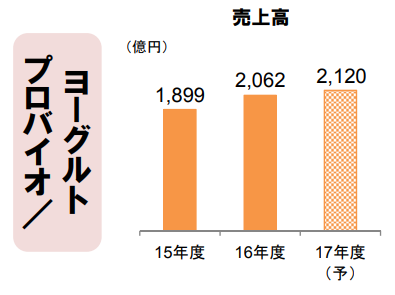

急成長は約5年間も続き、ヨーグルト関連の売上は2016年度に2,000億円を突破するまでに拡大した。

以下が2016年度決算の数字だ。

2017年以降は売上2,000億円で停滞

ところが、売上げは2016年度に達成した2,000億円で頭打ちとなった。

2024年度も同セグメントの売上は2,000億円ちょっとであり、2016年度から成長できていない。

原因としては、機能性ヨーグルトの市場規模が横ばいであることと、ヤクルト本社を筆頭とした他社の競争力が強まったためだ。

特に、ヤクルト本社の「ヤクルト1000」(量販店向けはY1000)が好調で、明治R-1は劣勢となった。

これらが株価の長期低迷の根本的な要因である。

日本経済新聞「明治HD「R-1」苦境 機能性ヨーグルト、弱い価格支配力」

成長期待剥落で割高感の修正

業績成長に陰りが出たことで、それまで好調だった株価に対して割高感が意識されるようになった。

当時の予想PERは24倍程度まで上昇していたが、これは一般的に割高な水準である。

PER=5,400円(株価)÷222円(1株利益)≒24.3倍

成長銘柄ならまだしも、業績横ばいならPER20倍が精々だ。

そのため、割高是正という形で株価は下落トレンドに転じた。

その後も機能性ヨーグルトほどの成長ドライバーを発掘できておらず、2025年2月時点で、PERは16倍にまで低下している。

下落理由② 海外事業の業績低迷

海外食品事業が4年連続赤字

海外展開の遅れも株価下落の一因だ。

明治HDは過去10年間にわたって海外での成長を目指してきたが、業績は冴えない。

特に食品事業の低迷が顕著だ。

直近3年間は赤字が続いており、今期(2025年3月期)も赤字継続の見通しが発表されている。

成長ドライバーとして期待されていたが、現在は業績の足を引っ張る存在となってしまった。

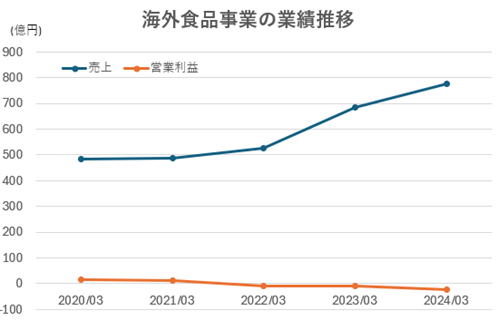

過去5年間の業績推移

では、海外食品事業の業績詳細を見ていこう。

以下が過去5年間の業績をまとめたものだ。

| 決算期 | 売上高 | 営業利益 |

|---|---|---|

| 2020/03 | 484 | 16 |

| 2021/03 | 488 | 13 |

| 2022/03 | 526 | -10 |

| 2023/03 | 685 | -9 |

| 2024/03 | 777 | -24 |

グラフ化したのが次の画像である。

売上は伸びているものの、利益は伸びるどころか沈んでいるというのが近年の傾向だ。

中国で苦戦が続き、巨額減損損失

業績低迷の原因は中国だ。

現地での生産能力を拡大したものの、参入企業の増加によって競争が激化しており、思うように売上げを伸ばせていない。

その結果、生産設備が計画通りの利益を出せておらず、巨額の減損損失が発生した。

今期においても事業立て直しのためのコストが先行し、-56億円という営業赤字見通しとなっている。

また、中国景気が低迷していることから、明治HDが得意とする高付加価値・高価格の商品は苦戦を強いられるだろう。

これらの結果、海外事業の成長に対する期待感が完全に剥落してしまい、株価低迷の一因となってしまった。

下落理由③ 大株主による株式売出し

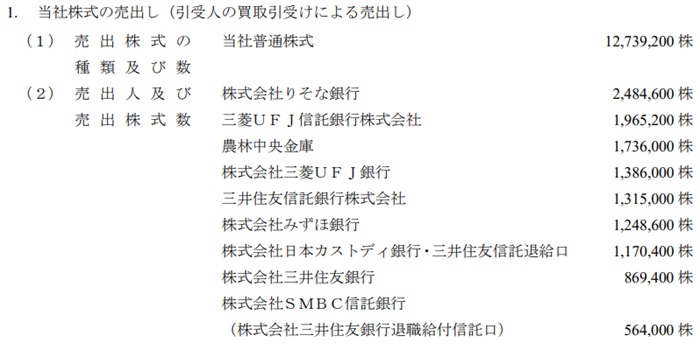

金融機関9社が売出しを発表

2024年11月22日、金融機関9社による株式売出しが発表された。

売出株数は1,274万株で、発行済株式数の約4.7%にあたる。

これによる需給悪化懸念が株価下落のダメ押しとなった。

以下が売出しに関する概要である。

近年は政策保有株を売却して資金効率を改善する動きがトレンドとなっており、今回の売出もその一環だ。

しかし、売りにされる銘柄は需給が悪化して株価下落要因となる。

株価は年初来安値を更新

需給悪化の懸念が先行し、発表翌日から株価は急落した。

3,200円を割り込み、年初来安値を更新するほどまで売られた。

一応、売出発表の直前には3.8%の自己株消却が行われ、需給悪化の懸念を緩和する対策が取られた。

しかし、自己株消却は自社株買いと違って直接的に株価を支える効果は無い。

そのため、株価は下げ止まらずに2025年2月現在まで下落トレンドが続いている。

日本経済新聞「明治HD株価年初来安値 金融9社が株売却、需給悪化懸念」

今後も売却懸念がつきまとう

今後はさらなる追加売却が意識される。

各金融機関は全ての持ち株を放出したわけではなく、保有株がまだ残っていることが確認できた。

例えば、今回最も多く売却した りそなHDは80万株程度を継続保有している。

りそなHDは2024年3月末時点で328万株を保有していました。248万株の売却後でも80万株が残ります。

これらの残った株が、今後も売られるのではないかという懸念が残る。

そのため、明治HDの株価上昇を引き続き抑える要因となるだろう。

下落理由④ 新型コロナワクチンで評価減

100億円超の評価損発生か

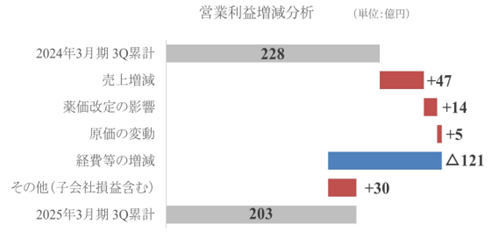

2025年3月期の3Q決算では新型コロナワクチンで評価損が発生した。

金額については非公開だが、100億円超の損失が発生したと思われる。

営業利益増減分析において「経費等の増減」で-121億円の損失が計上されており、この大部分が新型コロナワクチンの評価損と推測した。

実際、経費等が100億円規模で急増したとは考えにくい。

国産の新型コロナワクチンは国策ということもあり決算資料での言及は限定的です。また、他の損失と混ぜて分かりにくくしている印象です。

評価損の原因

評価損の原因となったのは、ワクチンの出荷が想定を下回っているためだ。

mRNAワクチン(レプリコンワクチン)は変異型への対応が早く、変異型対応ワクチンとして鳴り物入りで摂取が開始されたが、接種回数は伸び悩んでいる。

原因として考えられるのが、レプリコンワクチンの安全性への懸念だ。

日本看護倫理学会を筆頭に、レプリコンワクチンの接種者から非接種者へワクチン自体が”感染”(=シェディング)するといった懸念が発表された。

日本看護倫理学会「レプリコンワクチンに対する緊急声明を発表しました」

日本看護倫理学会はある論文を根拠にしていますが、その論文でシェディングに言及しているのは1箇所で「ワクチンの成分が肺から放出され、近くにいる人が吸い込むことは想像に難くない」(和訳)としか書かれておらず実験データもありません。

参考:NHK「論文、学術誌… 不確かなワクチン情報 その“根拠”を追跡」

SNSでも物議となり、接種を行う医療機関への嫌がらせまで発生したという。

ただし、シェディングに関する根拠は無く、デマとされる。

たとえデマでも、安全性に懸念を持つ人が増えてしまったのは確かであり、接種数が想定よりはるかに少ないという結果になった。

日本看護倫理学会も反省

安全性へのデマ情報が広く話題となったことで、根拠の検証も進んだ。

結果として、シェディングには科学的根拠は無く、反ワクチンの学術誌が恣意的に論文を掲載したことが明らかとなっている。

また、当該論文は権威付けとして”査読あり”となっていたが、査読者が肩書を偽装していたことも判明した。

次第に、デマ情報を拡散したとされ、日本看護倫理学会への批判も高まった。

日本看護倫理学会も、学会において声明に関する質問に対して「今後は、声明内容について検証に努めて参ります」という反省の回答を行った。

2025年以降の売上拡大を期待

Meiji Seikaファルマはレプリコンワクチンに対して非科学的な中傷を行ったとして、立憲民主党の原口一博衆議院議員を提訴した。

これは見せしめの意味が強いだろう。

訴訟にまで発展したこともあり、2025年に入ってからは批判が下火になることが期待されている。

2025年以降、売上げが拡大すれば、株価回復に寄与しそうだ。

下落理由⑤ サル痘感染者の減少

サル痘ワクチンで注目

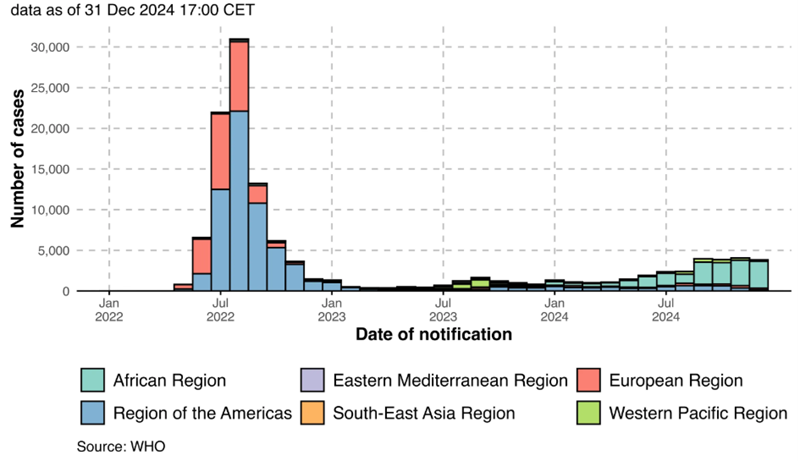

明治HDは一時、サル痘ワクチンで注目された。

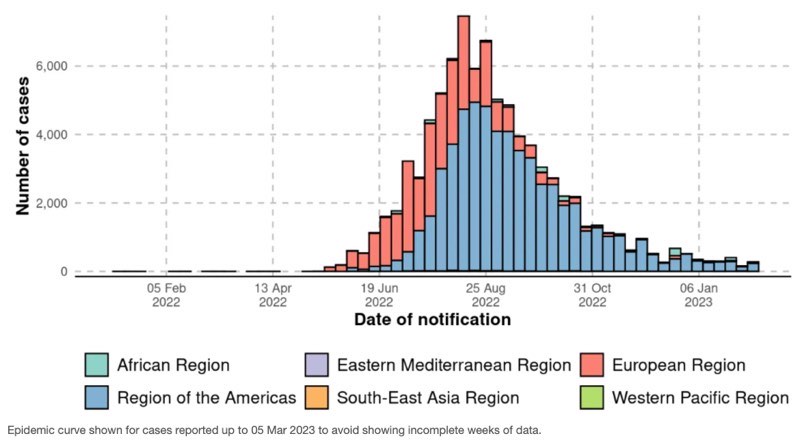

サル痘は2022年ごろから世界的に流行し、新型コロナのようなパンデミックが懸念されたことから、ワクチンを持つ企業に買いがあつまったのだ。

サル痘とは?

中央アフリカから西アフリカにかけて流行しているウイルスで、症状は発熱と発疹が主だが、小児等で重症化、死亡した症例もある。2022年7月に国内で感染が確認された。

参考:厚生労働省「サル痘について」

特に、米国では短期間で5,000人が感染し、新型コロナとの同時流行となった。

日本でも感染拡大が懸念される中、2022年8月2日に明治HD傘下のKMバイオロジクスがサル痘ワクチンの追加承認獲得を発表。

それにより、サル痘流行による業績拡大が期待された。

KMバイオロジクスはもともと天然痘ワクチンを生産しており、そのワクチンでサル痘の追加承認を得ました。

株価は一時3,500円を突破

ワクチン期待により株価は急騰した。

サル痘は天然痘と似ていることから、2022年6月には明治HDに着目した買いが始まり、実際に承認申請を行ったことで上昇に弾みがついた。

ワクチン期待の前は株価3,100円ほどだったが、1ヶ月ほどで株価は3,500円まで上昇した。

サル痘患者は減少

ところが、世界での感染者は2022年8月上旬がピークとなった。

その後は感染者数が急減し、2023年以降は報道もされていない。

また、日本での感染もほとんど発生せず、サル痘ワクチンの接種は限定的だった。

結局、株価は3,500円がピークとなり、その後は下落に転じた。

2024年以降、再び感染者数増加

サル痘は収束したかに思われたが、2024年後半から状況が変わってきた。

アフリカ地域で再び流行しはじめたのだ。

再流行を受け、WHO(世界保健機関)は2024年12月にKMバイオロジクスのサル痘ワクチンを緊急使用リストに追加した。

緊急使用リストに追加されると、緊急事態の際には薬事承認を取得していない国でも接種が可能となる。

現時点では日本でのみ承認を取得している。

日本経済新聞「明治HD「サル痘」対応ワクチン、WHO緊急使用リストに」

アフリカ地域でさらに感染が拡大した場合、KMバイオロジクスのワクチンが使用される可能性が高まる。

その際には業績拡大の一因となるだろう。

下落理由⑥ 目標株価の引き下げ

各社の目標株価

業績の悪化によって目標株価は引き下げられている。

それにより、機関投資家からの売りが増加している模様だ。

下表に2024年4月以降に発表された目標株価をまとめた。

| 証券会社 | レーティング | 目標株価 (変更前→変更後) |

|---|---|---|

| ゴールドマンサックス | 中立 | 4100円 → 3200円 |

| みずほ証券 | 中立 | 3700円 → 3300円 |

| SMBC日興 | 中立 | 3800円 → 3500円 |

| 大和証券 | 中立 | 3500円 → 3700円 |

| 岡三証券 | 中立 | 3000円 → 3300円 |

3,000円台前半がコンセンサス

岡三証券を除き、証券会社4社は目標株価を6〜20%程度引き下げた。

現在は3,000円台前半がコンセンサスとなっている。

本記事執筆時点(2025年2月14日)の株価は2,900円台であるため、目標株価コンセンサスよりも1割ほど安い。

ただし、最近発表された第3四半期決算を受けて目標株価を引き下げてくる証券会社もありそうだ。

まとめ

明治ホールディングスの株価が下落した理由を6つに分解して解説した。

国内有数の食品会社でありながら、業績が冴えないため投資家からは敬遠されている。

将来的にも業績拡大の見込みが薄く、積極的に投資しにくい銘柄である。

ただ、失望されているからこそ投資妙味があるのも確かだ。

PERは16倍台と低く、食品・医薬品関連の目安である20倍を下回る。

業績回復や成長につながる材料が出れば、反動で大きな株価上昇が狙える可能性がある。

また、株価3,000円を大きく割り込む可能性は低く、3,000円割れは買い時だと考えている。

本記事をもとに動画も作成していますので、動画の方が良い方はぜひご覧ください。