三菱商事の2025年3月期決算は、減収減益という厳しい結果だった。

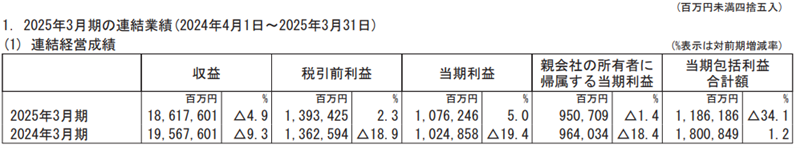

売上は前年比4.9%減、純利益も1.4%減と、小幅ながら2期連続の業績後退となり、主力である金属資源やLNG事業の失速が顕著である。

さらに、2026年3月期の会社予想では純利益7,000億円と3年連続の減益見通しだ。

一方、株価の下落は一時的にとどまり、意外と底堅い展開となっている。

本記事では、三菱商事の決算内容や株式需給について詳しく分析し、直近の株価動向や今後の見通しについて分かりやすく解説していく。

2025年3月期の実績

減収減益の決算

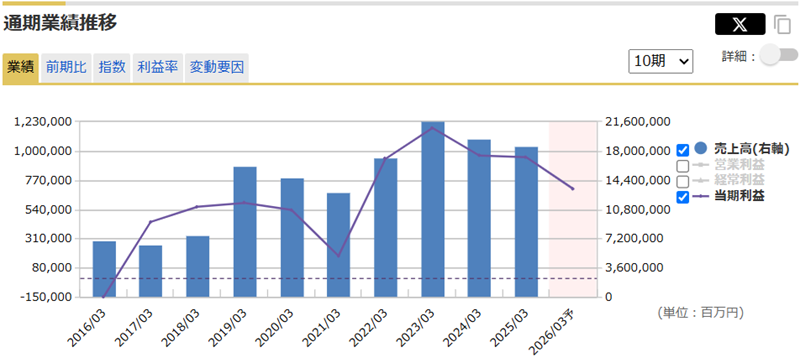

三菱商事の2025年3月期は、売上高が18兆6,176億円(前年比-4.9%)、純利益が9,507億円(前年比-1.4%)となり、減収減益での着地となった。

主な減益要因は、国内における洋上風力発電事業での損失である。

他社を圧倒する売電価格で受注したものの、建設費の高騰で採算が合わなくなり、522億円という巨額の減損損失が発生してしまった。

さらに、エネルギー価格の下落、円高進行といった外部要因も逆風となった。

重要指標「営業収益キャッシュフロー」は大幅減

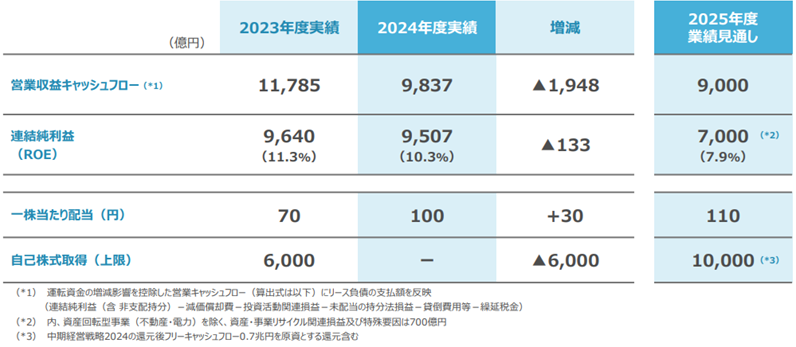

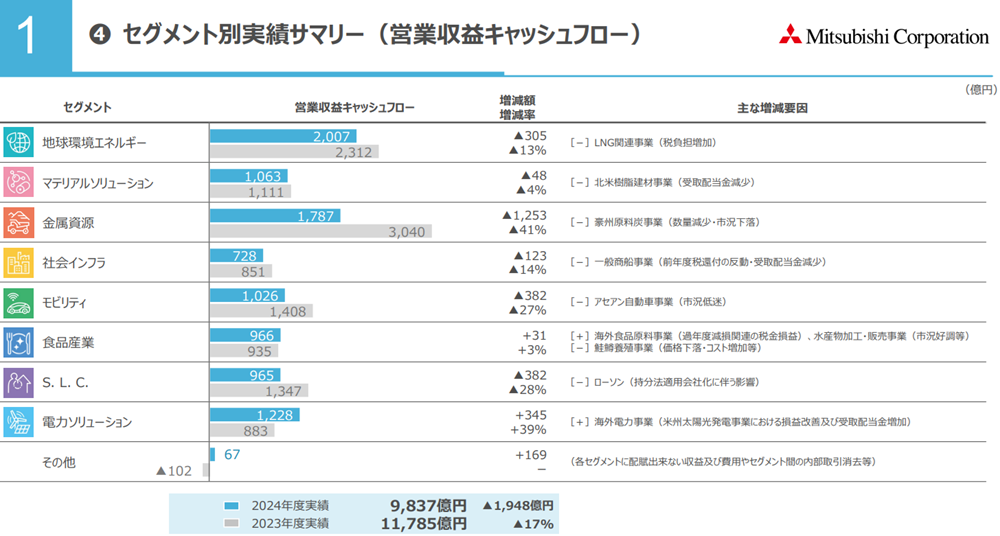

三菱商事が経営の最重要指標とする「営業収益キャッシュフロー」は、前期の1兆1,785億円から、今期は9,837億円へと17%の減少となった。

営業収益キャッシュフローとは?

本業の事業活動から得られる現金収支を表す指標。企業の「稼ぐ力」を示し、成長投資や株主還元の原資となります。

営業収益キャッシュフローの減少は、本業から得られる現金収入が低下していることを示す。

キャッシュ創出力の鈍化は、成長投資や株主還元の継続にも影響を及ぼしかねない。

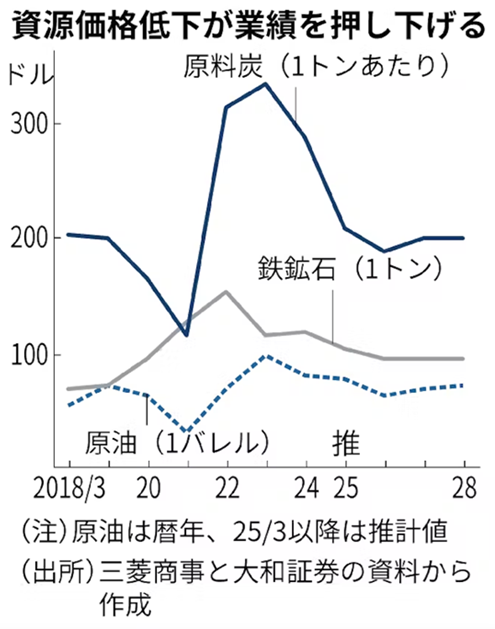

金属資源事業が大幅悪化

金属資源事業は、三菱商事の収益の中核を担ってきたが、今期はその業績悪化が鮮明となった。

営業収益キャッシュフローは、前年の3,040億円から1,787億円へと41%も減少。

背景には、原料炭や鉄鉱石の価格下落に加え、豪州炭鉱売却による収益源の減少がある。

資源価格に依存するビジネスモデルの脆弱性が露呈した格好だ。

アナリスト予想をわずかに下振れ

三菱商事の2025年3月期の純利益は9,507億円で、QUICKコンセンサス(9,557億7,000万円)を約50億円下回った。

誤差の範囲ともいえるが、減益傾向が続く中での予想下振れは、市場に慎重な見方を促す材料となる。

今後は、安定的な利益構造への転換や、非資源分野での収益柱の育成がカギとなる。

2026年3月期の業績予想

会社予想は純利益7,000億円

2026年3月期の純利益は、7,000億円と会社が予想している。

これは、前年度にあった売却益や一時的な評価益が剥落し、いわゆる「実力ベース」の利益水準まで下がる形だ。

特に影響が大きいのは、資源価格の下落と円高である。

主力商品である原料炭や鉄鉱石の価格が下がり、採算が悪化している。

加えて、2025年3月期に売却したオーストラリアの炭鉱の収益がなくなり、金属資源事業は大幅な減益が見込まれている。

前期に1,200億円の増益要因となったローソンの再評価益も今期は剥落する。

コンセンサス予想を下振れ

市場コンセンサス予想は7,460億円だったが、会社予想は7,000億円と460億円のギャップがある。

これは市場にとってネガティブサプライズとなり、株価の下押し要因となった。

以下が会社予想とコンセンサス予想の対比だ。

| 会社予想 | コンセンサス予想 | |

|---|---|---|

| 売上 | (非開示) | 18兆7,008億円 |

| 税引前利益 | (非開示) | 1兆784億円 |

| 純利益 | 7,000億円 | 7,460億円 |

柱のLNG・金属資源が引き続き悪化

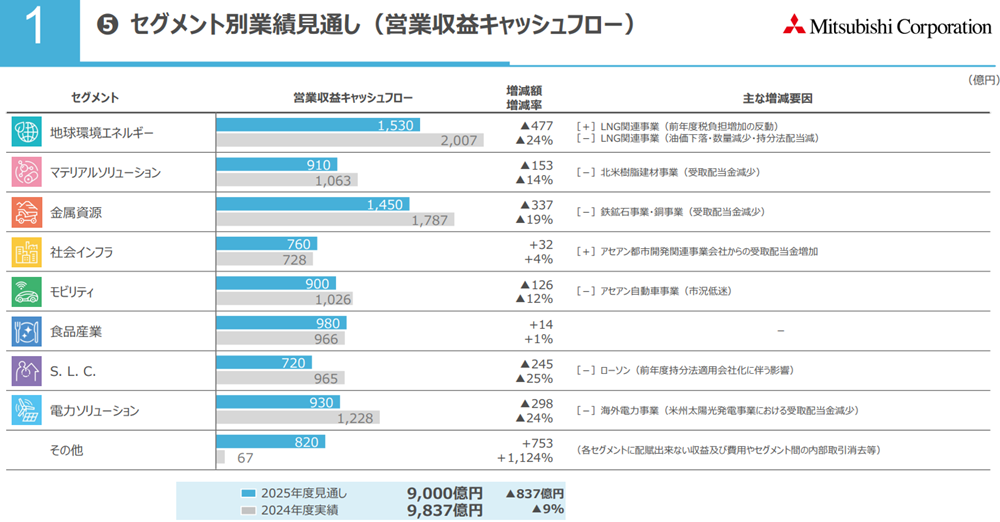

2026年3月期も、LNGおよび金属資源の主要セグメントが引き続き悪化する見通しである。

LNG事業では、営業収益キャッシュフローが前年の2,007億円から1,530億円に減少する。

金属資源事業も、1,787億円から1,450億円に落ち込むとされ、いずれも2年連続の大幅減少となる。

これら2セグメントの不振を補える事業が他に存在せず、結果として全体業績が落ち込む。

中西勝也社長も、「今年いっぱいは金属資源は厳しく、慎重に見ていく必要がある」と語っており、回復の見通しは立っていない。

3年連続の減収・減益トレンド

三菱商事の業績は、2023年3月期をピークに3年連続で減収減益が続くトレンドにある。

ピーク時は資源高と円安を背景に高収益を実現したが、現在はその反動局面の最中だ。

資源価格の下落、円高、一時的利益の剥落という三重苦により、成長ストーリーが描きにくい。

この状況を打破するには、非資源分野での収益拡大など、新たな成長事業の確立が求められている。

業績悪化の原因は?

資源価格の低下が主因

三菱商事の利益構造は、資源分野に大きく依存している。

特に、天然ガス、原料炭、銅の取引価格が業績に直結する重要指標だ。

この3つの主要資源が軒並み価格低下となったことで、キャッシュフローや利益水準が押し下げられた。

2025年3月期実績、2026年3月期予想における収益減少の多くは、この資源価格の調整に起因している。

関税戦争がLNG価格を下押し

米中間の関税戦争は、LNG市場にも波及している。

価格を押し下げているのが中国の動きだ。

中国が米国産LNGに対して報復関税を課したことで、長期契約分のLNGを欧州市場などへ直接転売する動きが拡大。

中国勢が転売するLNGの量は、前年の約4倍となる400万トン超に達する可能性があると言われる。

LNGの主要な消費地であるEUに転売LNGが流入したことで、グローバルな需給バランスが変化してLNG価格が下押しされた。

日本経済新聞「米中関税戦争で天然ガス急落 中国は転売、電気代下押し」

中国の景気後退で石炭価格下落

2025年の一般炭価格については、前年と比べてわずかながら下落するとの見方が広がっている。

その背景にあるのが、中国の景気後退である。

中国では不動産市況の低迷などが続き、電力需要も伸び悩んでいる。

さらに、太陽光発電などの再生可能エネルギーが急速に普及し、石炭火力の稼働率が低下した。

欧州では環境対策の一環として石炭依存を減らす動きも進んでおり、石炭価格の反発は期待しにくい状況である。

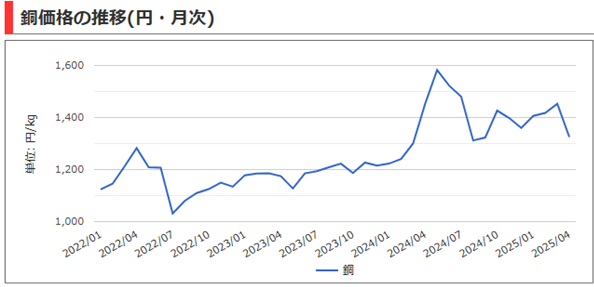

銅価格は弱含む

2025年3月期における銅価格は、高値を維持しつつも不安定な推移を見せた。

トランプ前政権の関税政策再開により、世界経済の先行き不安が強まり、一時的に1トンあたり130万円まで急落した。

期中は150万円を超える場面もあったが、足元では140万円台に持ち直している。

現時点では高値圏を保っているものの、景気後退リスクが再び強まれば、再下落の可能性も否定できない。

資源価格の見通し

今後の資源価格は、世界経済の動向次第でさらなる下落もあり得る。

特にトランプ関税の影響でグローバル景気が減速すれば、燃料需要や鉄鋼需要が鈍化する。

それにより、LNG、原料炭、銅といった三菱商事の主要資源価格が一段と下落するリスクがある。

市場ではすでに警戒感が強まっており、先物価格にも弱含みの傾向が見られる。

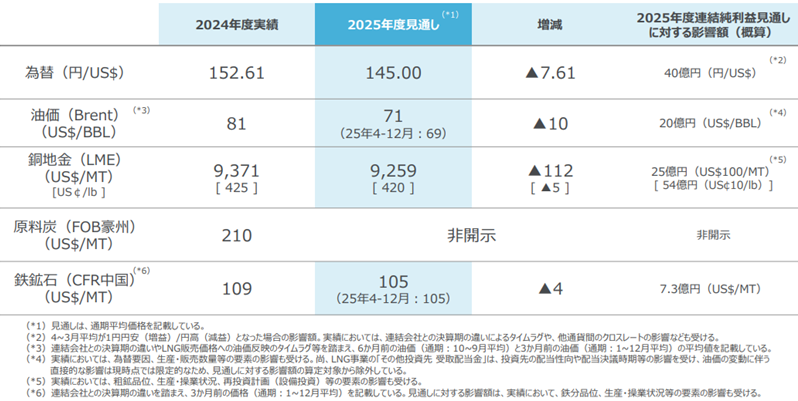

三菱商事の予想によると、原油価格は前年の1バレルあたり81ドルから71ドルに下落、鉄鉱石価格は1トンあたり109ドルから105ドルに下落するとされている。

円高も業績の重し

為替の影響も、三菱商事にとっては無視できない要因である。

2025年3月期の為替レートは1ドル=152.6円の円安水準で推移していたが、2026年3月期は1ドル=145円まで円高が進む見通しとなっている。

三菱商事の場合、1円の円高が純利益を約40億円押し下げるとされており、単純計算で約300億円の減益要因となる。

これは、純利益予想7,000億円に対して約4%に相当し、インパクトは決して小さくない。

株主還元の強化が好材料

配当を100円から110円へ増配

業績が減益となる一方で、三菱商事は株主還元の姿勢を一層強めている。

2025年3月期の期末配当については、従来の年間100円から110円へと増配を実施。

これは、株価下支えの観点でも市場からポジティブに評価されており、減益ながらも株主重視の姿勢をアピールする好材料となった。

資源価格の変動によって利益が不安定になりやすい中でも、安定した配当政策を維持する姿勢は、長期投資家にとって安心材料だ。

1兆円の自社株買いが継続

2025年4月3日、三菱商事は自己株式の取得に関する新たな方針を公表した。

内容は、総額1兆円規模の自社株買いを行うというもの。

過去にも大規模な自己株買いを実施してきたが、今回の発表はこれを継続・強化する姿勢を鮮明にしたものといえる。

資本効率の向上や、株主価値の向上に寄与するとして市場からは好評価だ。

需給面での株価支援効果も期待される。

7,800億円超の資金で市場買付け

1兆円の自社株買いのうち、まずは2,133億円分を公開買い付けにより取得した。

その後、残りの7,867億円については、東京証券取引所での市場買付けを通じて取得する予定である。

取得期間は2025年4月4日~2026年3月31日までとされており、実施期間は長期にわたる。

また、取得した株式はすべて2026年4月30日付で消却される計画だ。

順当に自社株買いが進めば、全株式の10%弱が消却される計算となり、1株当たり利益(EPS)の向上や資本効率の改善が見込まれる。

バフェット買いの現状は?

取得上限10%を撤廃

米投資会社バークシャー・ハザウェイによる日本の商社株買いについて、2025年2月に大きな方針転換があった。

これまで、各商社への出資比率は「10%未満」にとどめるとしていたが、この上限を正式に撤廃したのだ。

ただし、新たな上限については「適度に緩和する」とのコメントにとどまり、具体的な数字は示されていない。

それでも、方針転換によって今後の買い増し余地が広がったことは確かであり、市場では株価の押し上げ要因として意識されている。

3月に買い増しを実施

2025年3月10日、バークシャー・ハザウェイが三菱商事株の保有比率を8.31%から9.67%へと引き上げたことが明らかになった。

2023年6月以来、約2年ぶりの買い増しである。

以下、バークシャー・ハザウェイによる大量保有報告の履歴を一覧にまとめた。

| 報告義務発生 | 大量保有者 | 保有状況 | 株式数 |

|---|---|---|---|

| 2025年3月10日 | National Indemnity Company | +1.360% 8.31→9.67% | 3億8904万株 |

| 2023年6月12日 | National Indemnity Company | +1.720% 6.59→8.31% | 1億1949万株 |

| 2023年11月14日 | National Indemnity Company | +1.550% 5.04→6.59% | 9714万株 |

| 2023年8月24日 | National Indemnity Company | +5.040% 0→5.04% | 7488万株 |

バークシャーハザウェイはNational Indemnity Companyという保険会社を通じて三菱商事の株式を取得しています。

直近の1.4%の買い増しは、方針変更直後のタイミングで行われており、今後さらなる買い増しが続く可能性が高い。

買い増しの背景には、安定したキャッシュフローや高い配当性向を持つ日本の総合商社を中長期の投資対象として評価している姿勢がある。

市場では、次の節目である10%超えも視野に入っているとの観測も浮上している。

超長期投資の方針が明らかに

米ロイター通信は、ウォーレン・バフェット氏が「今後50年間は商社株の売却を考えていない」と発言したと報じている。

この発言は、単なる短期的な資金運用ではなく、日本の商社を超長期で保有するという意思の表れと受け止められている。

実際、伊藤忠や三菱商事といった主要商社の株価は、バフェット氏の発言報道後に軒並み上昇した。

信頼性の高い長期株主の存在は他の投資家にとって心理的な支えとなっている。

日本経済新聞「伊藤忠など商社の株価が軒並み上昇 バフェット氏が超長期保有方針」

引き続き株価上昇材料

今後も、バークシャー・ハザウェイによる三菱商事株の買い増しは続く可能性が高い。

保有比率のさらなる引き上げが行われれば、需給面での支援材料となり、株価の上昇要因として市場に織り込まれていくだろう。

また、バフェット氏の超長期投資方針が明示されている以上、短期的な売却リスクが低いことも、株価の下値を支える安心材料といえる。

こうした外部からの継続的な買い需要は、三菱商事の株価を中長期的に下支えする構造要因となっている。

今後の株価見通し

自社株買い・バフェット買いが支え

三菱商事の株価は、業績の先行きに対する不透明感が強まる中でも、一定の下支え材料を抱えている。

その最たるものが、1兆円規模の自社株買いと、バフェット氏率いるバークシャー・ハザウェイによる継続的な買い増しである。

需給面での安定要因があることから、今期の業績が伸び悩んだとしても、株価の大幅下落リスクは限定的と見られる。

実際、過去にも自社株買いが発表されるたびに、株価は反発する傾向を見せてきた。

トランプ関税の影響を様子見

2025年に入り、米トランプ大統領が関税政策を強化する動きを見せており、市場は警戒を強めている。

特に資源関連の取引においては、関税による需給の歪みや価格変動が発生しやすい。

そのため、関税が三菱商事の収益構造に影響を及ぼす可能性がある。

今後は、関税政策の影響を見極める様子見相場が続く可能性が高い。

2,500~2,900円のレンジ相場を予想

現在の三菱商事の株価は2,700円台で推移しており、ここ数カ月間は狭いレンジの中での動きが続いている。

資源価格下落や円高の進行、そしてトランプ関税により、上値はやや重い展開となっているが、自社株買いやバフェット買いによる需給の下支えも効いている。

そのため、株価は下がりにくい一方で、大きく上昇する材料にも乏しく、レンジ相場が形成されている。

証券会社のレーティングも、おおむね2,500円~2,900円の範囲内に収まっており、今後もこのレンジ内での推移が続くと見られる。

まとめ

三菱商事の2025年3月期は、洋上風力や資源価格の下落などが響き、減収減益での着地となった。

今期も純利益7,000億円と実力ベースの水準まで減少する見通しであり、3年連続の減収減益見通しとなったことは株価の上値を抑える要因となっている。

LNGや金属資源など主力事業の悪化が続く中、トランプ関税や円高の影響も加わり、業績回復の道筋は不透明な状況だ。

一方で、配当の増額や1兆円規模の自社株買いの実施、さらにはバフェット氏による超長期視点での買い増しなど、株主還元や需給面では明るい材料もある。

株価は2,700円台で推移しており、当面は2,500~2,900円のレンジ内での動きとなりそうだ。

短期的には、資源価格や為替の動向、さらに関税政策の影響が注目ポイントとなる。

また、中長期目線においては、事業ポートフォリオ改革と非資源分野の成長が株価の継続的な上昇に重要となるだろう。

2026年3月期は非資源分野に強い伊藤忠商事が総合商社トップに返り咲く見込みです。三菱商事も資源頼りからの脱却が急がれます。