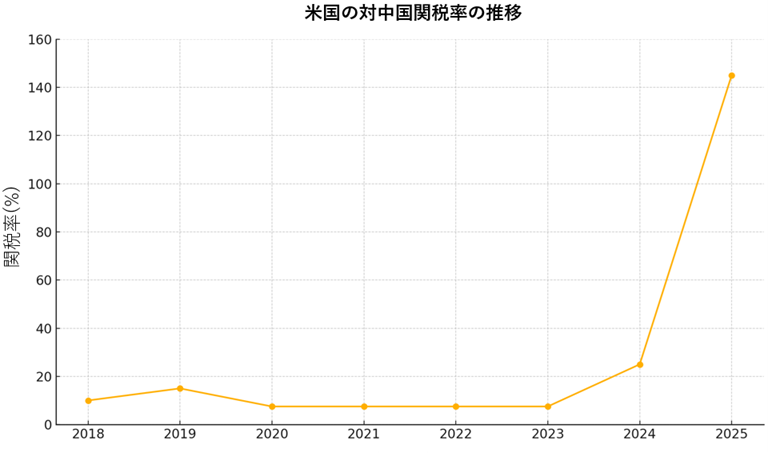

2025年、トランプ関税の再開が世界の株式市場に大きな混乱をもたらしている。

主要国との間で関税が引き上げられ、グローバル企業の業績懸念が高まり、株価は軒並み下落した。

しかし、こうした環境下でも、すべての企業に悪影響が及ぶわけではない。

むしろ、特定分野や企業にとっては絶好の追い風となるケースも存在する。

注目されるのが、港湾クレーン事業を展開する三井E&Sである。

世界トップクラスのシェアを持つ中国企業が米国市場から締め出される中、三井E&Sは隙間を埋める存在として、大きなビジネスチャンスを迎えようとしている。

本稿では、トランプ関税が三井E&Sに与える影響を深掘りし、今後の業績・株価見通しについて詳しく解説する。

三井E&Sの港湾クレーン事業について

港湾クレーンで世界シェア2位

三井E&Sは、日本を代表する重工業グループの一角として、長年にわたり港湾クレーン分野で高い実績を築いてきた。

特にコンテナターミナル向け大型クレーン「Ship-to-Shore (STS) クレーン」において、世界シェア2位を確保している。

日本国内のみならず、アジア、中東、欧米諸国など世界各国の主要港湾に納入実績を持ち、高い信頼性と耐久性、優れたメンテナンス性により高く評価されている。

世界シェアトップは中国「ZPMC」

港湾クレーン市場の世界最大手は、中国・上海振華重工(ZPMC)である。

ZPMCは圧倒的な低価格を武器に、世界中の港湾市場を席巻しており、米国でも多くのクレーンがZPMC製だ。

しかし、低コスト重視による急速な拡大の結果、サイバーリスクや品質リスクが懸念され、米国政府は港湾インフラの安全保障上のリスク対応を迫られることになった。

大統領令で米国工場建設へ

こうした背景を受け、三井E&Sは米国市場への対応を強化した。

そして2024年、大統領令に基づく港湾機器の国産化推進の方針を受け、米国内でのクレーン生産開始を決断している。

この決断により、関税リスクを回避しつつ、米国市場での存在感拡大が狙える見通しだ

加えて、BABA法(Build America, Buy America Act)により政府支援を受ける可能性も高い。

米国政府の後押しを受け、米国工場の稼働後はかなりの売上が狙えるだろう。

BABA法とは?

2021年に制定された「Build America, Buy America Act」の略。米国連邦政府が資金を出すインフラプロジェクトでは、米国製品の使用が義務化される政策。

関税引き上げで何が起こる?

中国製クレーンが米国から締め出し

トランプ関税により、中国製クレーンの輸入コストは大幅に上昇した。

報復の連鎖によって関税率は異常に高まり、対中関税率は145%に達している。

つまり、輸入コストが完全無しの状態と比べ2.5倍になるということだ。

これでは中国製クレーンを新規導入することは事実上不可能だ。

安全保障上の観点からも、そして導入コストの観点からも、中国製クレーンの締め出しが決定的となった。

三井E&Sが唯一、関税回避

トランプ関税の再開によって、中国製港湾クレーンに高関税が課され、米国市場からの実質的な締め出しが進む。

この状況下、三井E&Sが2024年に米国での現地生産体制の構築を決めたことは、今後の優位性につながるだろう。

米国工場が稼働すれば、関税回避が可能な唯一のグローバル港湾クレーンメーカーとなる。

中国以外にも港湾クレーンメーカーは存在するが、世界各国に20~30%の関税が課されるため、関税の影響は避けられない。

このため、米国内で生産・供給体制を確立できる三井E&Sの競争優位性は極めて高い。

更新需要が三井E&Sに集中

さらに、米国港湾における港湾クレーンの老朽化問題が追い風となる。

例えば、グアム港では40年以上前に製造された中古のガントリークレーンが稼働しており、故障すれば商業・軍事物流の両面で遅延や停止リスクが高まっていると指摘されている。

また、大型コンテナ船に対応するため、老朽設備の更新・増設ニーズが中長期的に高まっていく見通しだ。

これらの更新需要を、三井E&Sの米国工場が獲得する展開が予想される。

ベトナムでも港湾クレーン製造

世界的な脱中国需要を取り込む

三井E&Sは、こうした世界的なクレーン需要拡大を見据え、ベトナムでの生産体制強化にも乗り出した。

これにより、さらなる供給力向上と脱中国リスクへの対応を図る構えだ。

背景には、米中対立の激化により、世界的に港湾クレーンの供給網を中国以外に多様化させようとする動きがある。

その結果、これまで世界シェアを握ってきた中国ZPMCからの代替需要が増加するだろう。

日本経済新聞「港湾クレーンに脱中国需要 三井E&S、ベトナムで製造」

国内大分工場に続く生産体制強化

従来、三井E&Sは国内の大分工場で港湾クレーンの製造を担ってきた。

今回、新たにベトナム拠点を加えることで、生産能力を拡張し、グローバル市場における競争力を一段と高める。

コスト競争力の向上と、地政学リスクの分散も図ることができ、長期的な成長基盤となる見通しである。

米国工場は最終組立のみで、クレーン本体は大分工場で製造して輸出します。一方、ベトナム工場は製造全般を担い、生産能力の拡張に寄与します。

ベトナム拠点の設立と今後の展開

三井E&Sが新たに港湾クレーンの製造拠点を設けるベトナムでは、港湾インフラ整備が進み、労働力コストも競争力が高い。

稼働開始は2026年前後を予定している。

これにより、米国市場への製品供給リードタイム短縮や、アジア地域向け輸出強化も図る方針だ。

また、ベトナム政府も外国直接投資(FDI)誘致を積極化しており、三井E&Sにとっても進出メリットは大きい。

稼働後は港湾クレーン需要を捉え、増収増益に寄与することが期待される。

業績はどこまで伸びるか

現在の業績

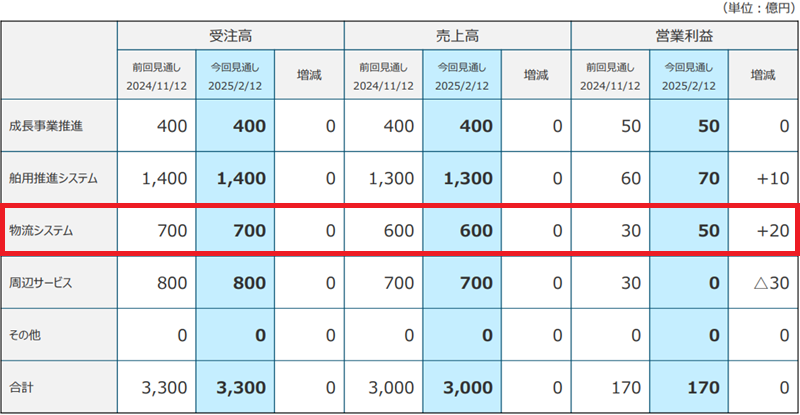

三井E&Sの今期業績では、港湾クレーンを含む物流システム事業で年間600億円の売上がある。

前年の476億円から+26%という急成長ぶりだ。

成長の主因は、

といったマクロ環境の追い風によるものである。

米国工場とベトナム工場が稼働することで、さらなる業績拡大が期待できる。

港湾クレーン更新需要はどの程度か?

米国国土安全保障省のレポートによれば、米国港湾には約1,800台のSTSクレーンが稼働している。

これらのクレーンの多くは導入から10年以上が経過しており、耐用年数(通常20~25年)を迎える個体も増加しているようだ。

仮にそのうちの20%、約360台が今後数年内に更新対象となった場合、1台あたり10億円の価格で換算すると、更新市場規模は単純計算で3,600億円に達する。

さらに、米国政府による港湾インフラ投資(5年間で200億ドル=約3兆円)の一環として、

新設や増設の需要も見込まれるため、実際の市場規模はこれを上回る可能性もある。

三井E&Sがこの膨大な更新・新設需要の中で仮に50%シェアを獲得できた場合、売上増分はおよそ1,800億円となる。

同盟国も中国製から切替の可能性

「米国が今後、欧州や日本などの同盟国にも中国製からの切り替えを求める可能性がある」という指摘もあり、中国製からの更新・新設需要が米国外にも広がる可能性がある。

日本経済新聞「米クレーン特需、日本に商機 対中安保懸念で3兆円投資」

特に、日本での港湾クレーン需要は三井E&Sがほぼ総取りとなるだろう。

米国での更新需要も踏まえると、港湾クレーン事業単体の売上高は、現在比で2~3倍に達する試算となる。

競合状況とシェア獲得可能性

米国内で関税回避が可能で、かつ高性能なSTSクレーンを供給できるメーカーは現時点で三井E&S以外に存在しない。

三井E&Sは、米国内生産体制を確立しつつある唯一の企業として、ほぼ独占的に米国更新需要を獲得できる立場にある。

加えて、米国政府系プロジェクトではBABA法に基づき「米国内生産要件」が求められるため、

今後発注される大型案件においても三井E&Sが有利な条件で競争できる。

利益率も改善見通し

単なる売上拡大だけでなく、利益率の改善も期待材料だ。

三井E&Sの港湾クレーンは、高性能・高信頼性が評価されており、価格競争力に依存しないポジションを築いている。

そのため、受注に際して大幅なディスカウントを強いられることなく、一定以上の利益率を確保したまま、売上増を実現できる可能性が高い。

さらに、ベトナム新拠点が稼働すれば、製造コストの最適化も進み、中長期的な営業利益率の上昇も見込める。

前年の物流システム事業の営業利益率は6%ほどだったが、売上げ拡大により10%ほどまで改善している。

米国案件・ベトナム生産効果により、2026年度以降はさらに改善すると予想される。

業績最高到達点シナリオ

これらを踏まえると、2025年以降の三井E&Sの港湾クレーン事業については、

といった水準への到達が、今後3年程度で実現しそうだ。

現在比で増益幅は+100億円となり、全体の営業利益は300億円に達することが期待できる。

今後の株価見通し

現在の株価は割安水準

三井E&Sの直近株価は1,500円前後、予想PER(株価収益率)は一過性利益を除いて10倍程度だ。

PBRは0.98倍と、目安の1倍をわずかに下回った水準である。

重工業の平均的なPERは15倍であることと、PBRの目安が1倍であることを踏まえると、現在の三井E&Sのバリュエーションは割安だと判断できる。

理論株価の試算

仮に、物流システム事業の営業利益が140億円に達し、三井E&S全体で営業利益300億円規模(その他事業含む)となった場合、純利益換算ではおよそ200億円が期待できる。

これに対して、今後の成長性やテーマ性を考慮し、PER15倍~18倍を適用すると、時価総額は

となる。

現在の三井E&Sの発行済株式数は約1億株であることから、想定株価は

となる。

したがって、中期的には株価3,000円~3,600円超が現実的なターゲットとなるだろう。

さらに、港湾クレーンの米国需要拡大が予想以上に進み、シェア拡大や利益率向上が想定以上となれば、PERが20倍台に切り上がる可能性もある。

その場合、株価4,000円超といった高値圏も視野に入ってくる。

短期的には信用買い・空売りが重荷

現状、信用取引の残高は以下の通りである。

以前よりは信用買いが減ったものの、依然として高水準であることは間違いない。

信用買い残が売り圧力として控えており、短期的な株価上昇を抑制する要因となっている。

景気減速で需要後退の恐れも

景気減速ならクレーン更新需要も減少

リスク要因としてまず挙げられるのが、米国経済や世界経済の減速懸念である。

港湾クレーン市場は、世界の貿易量に強く連動しており、国際通貨基金(IMF)は2025年の世界GDP成長率見通しを前年の3.2%から2.9%へ減速すると予測している。

こうした成長鈍化局面では、港湾の新設や拡張プロジェクトが見送られることが多く、クレーンの更新需要も停滞する恐れがある。

三井E&Sは現在、米国市場においてシェア獲得が期待されているが、需要そのものが細れば、受注拡大の恩恵は限定的にならざるを得ない。

エンジン事業にも打撃

もう一つの主力事業である船舶用エンジン事業も景気減速の影響を大きく受ける。

国際海運市場におけるコンテナ輸送量は、2023年には前年比3.1%増と回復傾向にあった。

ところが、2025年は世界経済の減速を受け、成長率が1%未満に低下するとの予測も出ている(Drewry Maritime Research調べ)。

輸送需要が停滞すれば、船主各社は新造船の発注を控え、エンジン需要も縮小することになる。

主要事業の同時失速リスクに警戒

このように、クレーン事業とエンジン事業の両方が同時に逆風を受けるシナリオも想定しておくべきだろう。

売上構成比では、2024年3月期で三井E&Sのクレーン事業が約40%弱、エンジン事業が約30%強を占めている。

そのため、両事業の失速は経営全体に重大なインパクトを与える恐れがある。

まとめ

トランプ関税再開により、世界経済は大きな転換点を迎えた。

その中で、三井E&Sは「中国製港湾クレーン排除」「米国現地生産」「政府支援」という強力な追い風を得ている。

短期的なボラティリティには留意が必要だが、中長期的には成長加速局面に突入する可能性が高い銘柄である。

米国港湾市場での存在感拡大が、三井E&Sの株価を一段と押し上げる起爆剤となることを期待したい。

大手港湾クレーンメーカーとしてはドイツのLiebherr、フィンランドのKonecranesがありますが、無論両国とも関税の対象です。