- 2021年7月5日:「千代田化工建設がプライム市場の予想銘柄入り」を追記

- 2021年8月3日:「特別損失による赤字転落で急落」を追記

1度は経営危機に陥った千代田化工建設の株価が急騰しています。

千代田化工建設は2018年の通期決算で2,150億円の赤字を計上して債務超過へ転落。株価は以前の3割水準まで下落し、さらに東証2部への降格という憂き目に遭いました。2020年には新型コロナによる業績悪化懸念で倒産すら危ぶまれ、上場来の最安値を更新するまでに売り込まれてしまいました。

しかし、三菱商事からの資本注入や、銀行からの借り入れで難を乗り切り、業績は黒字転換に成功。さらに、パプアニューギニアとカタールから国家規模の案件を獲得し、今後の業績に光が差し込んでいます。

好材料が相次いだことで株価は反転上昇、底値から2倍以上となる急騰を演じています。

まだ以前の株価までは回復していないため、今後の業績次第ではさらなる上昇も期待できると考えています。

本記事では、千代田化工建設の株価が急落した経緯から、現在出ている好材料、そして今後の株価予想について考察しました。

私は1年前から千代田化工建設を300株保有しているホルダーです。2018年から悪材料続きでしたが、今後の復活に期待しています。

千代田化工建設の株価急落までの経緯

まずは千代田化工建設の株価急落劇について振り返ってみましょう。

1,500億円以上あった自己資本がたった1年で吹き飛んだ大事件で、株価チャートにはその爪痕が刻まれています。

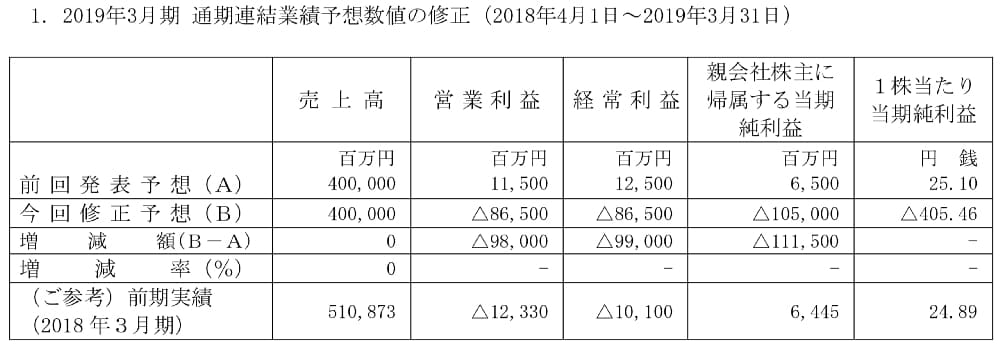

黒字予想から一転、1,050億円の赤字に転落

千代田化工建設の急落劇は2018年11月から始まりました。

2018年度の業績予想は+65億円の純利益予想でしたが、そこから一転、-1,050億円という赤字予想が発表されたことがきっかけです。

従来の業績は純利益100億円前後でしたので、およそ10年分の利益が吹き飛んでしまう巨額損失。千代田化工建設は普段話題になることは少ないですが、この時ばかりは多くのメディアから注目を集めました。

辛うじて債務超過は免れることはできましたが、株価の根拠となる自己資本が大きく損なわれたことで、株価は2連続のストップ安に沈む結果となりました。

赤字転落の原因となったのが、アメリカで建設していた大型液化天然ガス(LNG)基地「キャメロン」です。

受注6,000億円の巨大プロジェクトでしたが、建設現場が荒野の僻地で作業員に人気がないことや、昨年にアメリカを直撃したハリケーン「ハービー」の復興需要で技術作業員が流出し、9,000人いた作業人員が3ヵ月で半分退職するという異常事態が発生。

人員を確保するための追加費用を850億円投入せざるを得なくなり、1,050億円という巨額赤字の主因となりました。

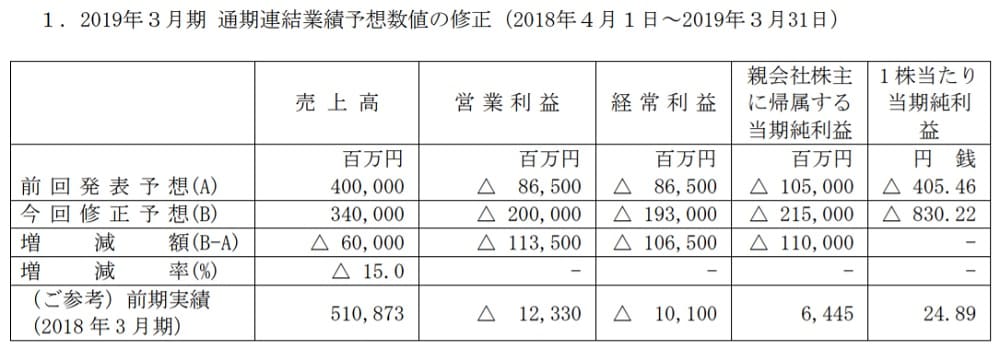

さらに2,150億円の赤字に下方修正

下方修正はこれに止まらず、2019年5月7日の通期決算発表で二度目の下方修正が行われます。

しかも、修正額は1度目に匹敵する1,100億円のマイナス。合わせて2,150億円の赤字で、財務的には完全に債務超過となり、親会社である三菱商事や銀行からの支援が無ければ上場廃止という状況まで追い込まれました。

この業績悪化は事前情報によりある程度は織り込まれていたものの、それでも持ち直しつつあった株価を大きく押し下げる結果となりました。

株価は過去10年来の最安値を更新しています。

下方修正の要因となったのは、前述のキャメロンの損失が拡大したことに加え、インドネシアのLNG拡張プロジェクト「タングー」で工事遅延が発生したことです。

合わせて約800億円の損失となり、さらに海外訴訟のリスク対応で約200億円の引当金(実質的な損失)を計上したことで、合計1,100億円もの下方修正という結果となりました。

参考:日本経済新聞「千代田化工、最終赤字2150億円に下方修正 19年3月期」

東証1部→東証2部へ降格

2,150億円の損失で債務超過に陥り、東証1部銘柄としての条件から逸脱しました。

その結果、2019年8月1日付で東証2部へ降格となっています。

降格となったことで、東証1部上場を条件としている指数(インデックス)などから投資対象外とされてしまうため、買いが少なくなり、株価にとってマイナス要因です。

降格に伴い、千代田化工建設は次の3つの指数から除外されました。

- 日経平均株価

- 日経500種平均株価

- 日経平均外需株50指数

指数から除外されたことで、株式の流動性が低下し、株価低迷の一因となっています。

参考:日経平均、バンナムHDを採用 千代建の東証2部指定替えで

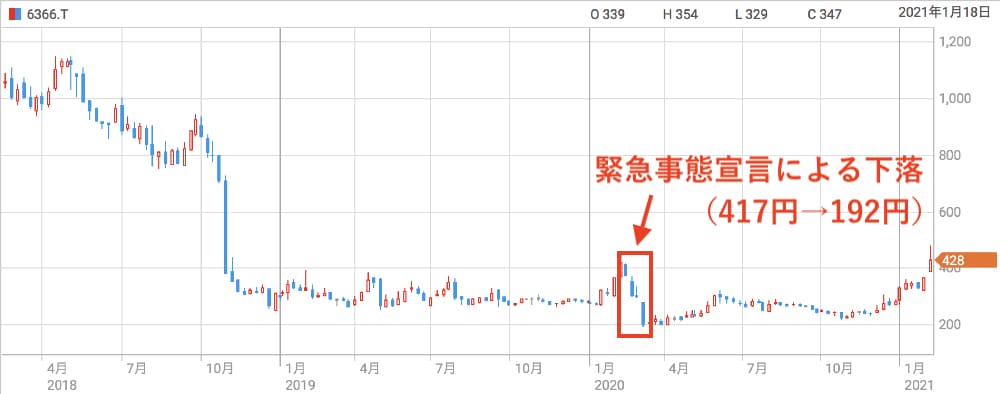

緊急事態宣言でさらに半値に

千代田化工建設はLNGプラント事業が主力ですが、新型コロナで世界的にエネルギー需要が減少したことで、業績悪化が懸念されました。

実際、コロナ後の受注は目標の30%程度にとどまっています。

2019年の決算で財務状況が悪化している中、さらに業績が悪化すれば破綻するのではという懸念が生じ、株価は417円→192円と、半値以下の水準まで下落しています。

以降、株価は300円前後の低位で推移していましたが、2021年に入ってから好材料が相次ぎ、株価が急騰しています。

次に、株価急騰をもたらした3つの好材料を見ていきましょう。

追記:特別損失による赤字転落で急落

2021年に入ってさらに急落事案が増えましたので、追記です。

500円台まで回復していた株価ですが、2021年5月以降、2度の急落に見舞われました。

まず、2022年3月期の業績予想発表により、527円→406円に急落しました。業績予想が市場予想に届かなかったことが原因です。

しかし、それでも+60億円の黒字予想ではありましたので、その後の株価は回復に向かっていました。

そこに特別損失がリリースされ、再び株価は急落しました。

特別損失の内容は、顧客とのトラブルが長期化することによる係争関連費用の積み増しで、損失額は204億円です。

これにより、業績予想は+60億円の黒字から-140億円の赤字に転落。黒字か赤字かは会社の信用に大きくかかわりますので、赤字転落を受けて株価は2割超の急落となりました。

底値圏から急騰させた3つの好材料

パプアニューギニアLNG輸出基地の基本設計を受注

株価上昇の最初のきっかけとなったのが、パプアニューギニアから受注したLNG輸出基地の基本設計業務です。

受注額は公表されていませんが、数十億円規模であると思われます。

公式リリース:パプアニューギニア国、国営石油会社クムール・ペトロリアム・ホールディングス社向け、浮体式LNG貯蔵再ガス化発電(FSRP)設備の基本設計業務を受注

これ自体は業績への影響は軽微ですが、続く設計・調達・建設(EPC)を受注できれば2~3年間で数千億規模の売上が期待でき、業績が押し上げられるでしょう。

カタール国LNG輸出基地のEPC業務を受注

千代田化工建設の復活を印象付けたのが、カタール国からのLNG輸出基地におけるEPC業務の受注です。

2018年から基本設計業務を行ってきましたが、実際に建設することが決定され、無事に受注することに成功しました。

受注のリリースは2月8日夜に公開され、翌2月9日はストップ高となりました。

公式リリース:カタール国 North Field East (NFE) LNG 輸出基地(新規液化天然ガスプラント)の 設計、調達、建設(EPC)業務を受注

受注総額は1兆数千億円、そのうちの50%が千代田化工建設の受注額です。

売上5,000億円以上ともなれば、年間の売上高に匹敵します。実際には工事の進捗によって売上げに計上されていくため、設備が稼働するまでの今後5年間は業績が押し上げられるでしょう。

水素の常温常圧輸送に成功

2020年は各国で脱炭素の具体的な目標が出されましたが、脱炭素社会でのエネルギーとして水素が注目されています。

千代田化工建設は水素の製造・運搬・貯蔵について力を入れており、2021年2月2日のリリースでは、世界初となる国際間の水素サプライチェーンの実証に成功しました。

千代田化工建設のほかに、三菱商事、三井物産、日本郵船が参加したプロジェクトです。

公式リリース:「世界初の国際間水素サプライチェーン実証の完了」 ―社会実装へさらに前進―

液体水素は運搬に適さないため、常温常圧で輸送できる”メチルシクロヘキサン”に変換して輸送を行います。既存の貯蔵設備を活用することでコストや安全基準の問題をクリアし、実用段階に移行する準備が整いました。

実用開始は2025年が目標とされています。

2050年の脱炭素社会に向け、水素が普及していけば、基地建設等で大きな利益が期待できるでしょう。株価にはその期待が反映され、前日比+30円(+8.8%)高で年初来高値を更新しました。

参考:日本経済新聞「<東証>千代建が1年ぶり高値 「水素を常温常圧で輸送」報道」

千代田化工建設の株価予想

現時点での理論株価を計算した上で、今後の業績回復を見込んだ上での株価予想を行いました。

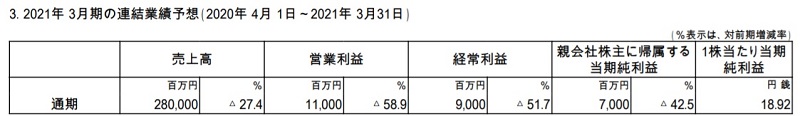

現在の理論株価は「262円」

2021年3月期の業績予想から計算した理論株価は「262円」という結果になりました。

業績予想は下図の通りです。

計算の前提として、1株あたり純資産=126円、株主資本コスト=10.3%としています。これらは現時点(2021年2月)での数値です。

理論株価の計算式を記載しておきます。

理論株価=1株あたり純資産(126円)×ROE(21.4%)÷株主資本コスト(10.3%)=262円

2019年度の損失で純資産が大きく減少したため、理論株価としては相当安くなってしまいました。

ただし、業績予想は2020年8月時点に発表されており、株価としても一旦192円まで下落したことから、すでに織り込まれていると考えて良いでしょう。

純資産の回復で予想株価「500円」

今後期待されるのは純資産の回復です。

業績立て直しに成功すれば、年間100億円前後の純利益を稼ぐことが期待できます。配当は中止していますので、純利益の多くが純資産にとして積み上げられ、株価の根拠となる「1株あたり純資産(BPS)」が回復していくでしょう。

業績悪化前は約1,500億円の純資産がありましたが、2021年2月時点では327億円まで減少しています。

これが1,000億円まで回復した場合を想定し、千代田化工建設の平均PBR(株価純資産倍率)から予想株価を計算した結果、500円という株価を算出しました。

計算式は以下の通りです。

予想株価=1株あたり純資産(384円)×平均PBR(1.3倍)=500円

現時点から600億円以上の利益を積み上げなければならないため、3年以上の期間は必要でしょう。

受注したカタールのLNG設備をはじめ、大規模案件でどれほど稼げるかが焦点となりそうです。

業績回復で予想株価「560円」

純資産1,000億円に回復した上、業績も以前の水準に回復したという前提で予想株価を計算してみましょう。

業績悪化前は純利益100~160億円を計上していましたので、ここでは純利益150億円で予想株価を算出します。それ以外の前提は上と同じです。

予想株価=1株あたり純資産(384円)×ROE(15.0%)÷株主資本コスト(10.3%)=560円

以前の株価レンジ600~1,100円よりは安いですが、増資を行っていることと、純資産が減っていることから、これくらいが妥当な株価です。

増資で発行した株を買い戻し、純資産も以前の水準まで回復すれば、株価1,000円超えも見えてきそうです。

追記:千代田化工建設がプライム市場の予想銘柄入り

3月3日に大和証券が発表している「東証1部昇格予想銘柄」が更新され、千代田化工建設が昇格予想の最高ランクグループに入りました。

東証1部への昇格基準は2020年11月に改正され、基準がより厳格化されています。基準を完全に満たしている銘柄は少なく、千代田化工建設の昇格は十分に可能性がありそうです。

- 流通時価総額100億円以上(改正前は20億円以上)

- 時価総額250億円以上(改正前は40億円以上)

- 純資産50億円以上(改正前は10億円以上)

- 直近2年間の経常利益が合計25億円以上、または直近1年間の売上高が100億円以上かつ時価総額が1,000億円以上

昇格によってどれだけ株価が上がるかを予想するのは難しいですが、大きなプラス要因となるのは確実です。

業績回復や液体水素関連などの材料も相まって、急落前の1,000円台まで回復しても不思議はありません。

千代田化工建設には追い風が吹いている印象です。

まとめ

2018年度で大損失を被り、経営再建中である千代田化工建設を取り上げてみました。

日本を代表するエンジニアリング会社の1社ですが、リスクを見誤ったことで損失が制御不能となり、わずか1年でそれまで積み上げた利益を全て吐き出す事態となってしまいました。

とはいえ、世界に通用する技術は健在です。新型コロナで急落したエネルギー需要は回復しつつあり、LNG設備への設備投資も回復していくでしょう。LNGは炭素排出量が少ないことから、脱炭素社会でのエネルギー需要を支えることが期待されています。

また、水素エネルギー関連の研究開発も進んでいることから、10年後も生き残ることができるでしょう。

経営危機を経験したことで企業として強くなり、さらなる業績拡大につながることを期待したいところです。

千代田化工建設株式会社(#6366)は社会的に必要な企業として、永遠に不滅です。

長い間には紆余曲折は、大企業であっても有り得ることです。株式の投資家として、これほど夢のある会社は、数少ない。此の先の株価予想には、この会社の過去の栄光を思い出してください。近い将来に東証1部に

上場替えとなることは、必至です。何故故に天下の三菱商事がM&Aで千代田化工建設を吸収合併したのか?

其処には、哲学があった。経営責任者は会社発足当初から、執行役員が常駐していた。今もそうである。

近い将来、「兜町のプリンス」押して、三菱グループの一員として、企業存続の使命を貫く覚悟がある。

因みに、小生は、40年以上勤めた、元社員です。

以上

過去の損失データーで売りたたいている連中を叩きのめしている現状未来は非常に明るい企業であり、今は永久保存を覚悟で4-5百円代の買い易い株価とみて今が仕込みのチャンスとみている。買い一転で将来を見越しで買い続ける覚悟です。売り叩かれたら買いチャンス必ず近い将来、株価上昇は最低三倍以上の上昇企業とみている。過去の損失データーは過去の事、未来に賭けるべし。

足元のLNG需要と今後の水素社会到来で、業績は順調に回復してくる。カタール大型受注プロジェクトの売り上げ計上が始まります。次の四半期決算発表後に多くの皆様が気付くでしょう。その先株価は上昇を続けると見ています。今から1月中が底値で買い溜め期間です。新NISA枠を使って稼ぎ増しよう!

随分とナンピンし過ぎて持株数が膨らみ過ぎた。せいぜい350円が下だろうと踏んでいるので、そこまでは買い続ける。死んだフリして来春まで放置。