生成AI関連として一躍脚光を浴びたTOWAだが、現在は高値の半分以下まで株価が下落している。

最高値4,800円に対し、現在株価は1,800円付近と、-60%を超える下落率だ。

6ヵ月間もの下落トレンドが形成されたことで、最近買った投資家のほとんどが損失を被っているだろう。

とはいえ、長期的な成長期待が崩れたわけではない。

需給、あるいは外部環境による下落が主因であり、さすがに行き過ぎた下落だと考えられる。

予想PERは15倍程度と、成長期待が高い銘柄としては割安すぎる。

今後、成長期待が再度織り込まれることで、株価の反転上昇が続くことが期待できるだろう。

本記事では、TOWAの株価が急騰・急落した経緯を振り返った上で、今後の株価見通しについて考察していく。

目次

これまでの株価推移

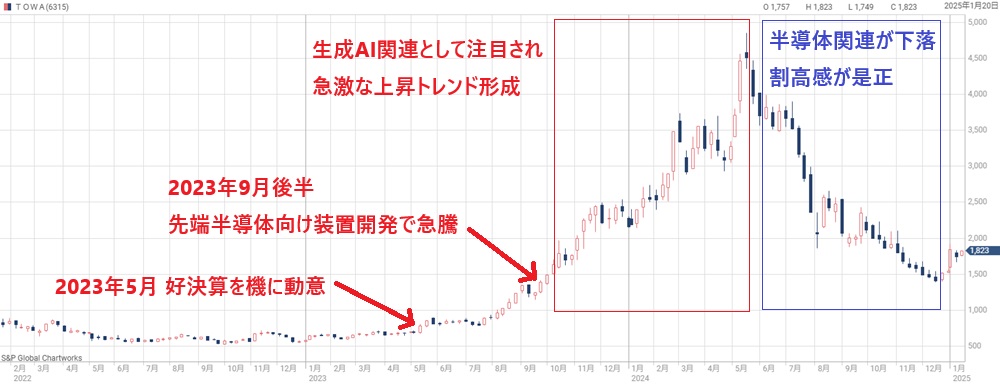

半導体ブームに乗って急騰も、現在は反落

TOWAは以前まで地味な値動きの銘柄だった。

半導体封止装置で高いシェアを握っていたものの、製造プロセスにおいては黒子的存在であり、株価は割安で放置されていた。

転機となったのが2023年5月の本決算だ。

好決算を機に急騰し、それまでの600円台から一気に800円台まで買われた。

TOWAは2024年10月1日に3分割の株式分割を行いましたが、ここでは分割考慮後の株価で記載しています。

9月後半には先端半導体向け装置をTSMC(半導体製造の世界最大手)へ納入することが伝わり、株価はさらに上昇。

先端半導体向け銘柄としても注目され、NVIDIAを筆頭としたAIブームに乗って株価は一時4,800円台まで上昇した。

しかし、その後は割高感が意識されて反落。

半導体関連の株価下落にも押され、6ヵ月以上の急な下落トレンドを形成した。

2024年12月に底値1,390円をつけて反転し、現在は1,800円台まで回復したところだ。

株価急騰の理由

もともと数百円だった株価が、なぜ4,800円超えまで買われたのだろうか。

大きな要因は、生成AI関連として見られるようになったことだ。

2023年からChatGPTなど生成AIが急速に進化し、計算資源として必須な先端半導体銘柄に注目が集まった。

代表的な銘柄としては、レーザーテック、東京エレクトロン、アドバンテストなどだ。

従来、TOWAは先端半導体向けで売れ筋商品を持っていなかったが、2023年に先端半導体向け封止装置の開発に成功。

世界最大手であるTSMCへ納入を果たし、生成AI関連へ仲間入りした。

もともと株価が割安だったこともあり、2023年中頃からの株価急騰につながったのだ。

株価急落の理由

しかし、現在は急騰劇が嘘だったかのように株価が落ち込んでいる。

最高値では株価4,800円だったのに対し、現在株価は1,800円付近と6割引きの株価だ。

株価下落の理由を4つにまとめると次のようになる。

需給面では空売り機関の参入が大きい。

個人投資家が信用買いを多数入れたことで空売り機関の参入を誘ってしまい、暴落を加速させる結果となった。

下落を見た個人投資家が逆張りの信用買いを入れ、その損切りによってさらに株価が下落する、という負のスパイラルに陥ったと考えられる。

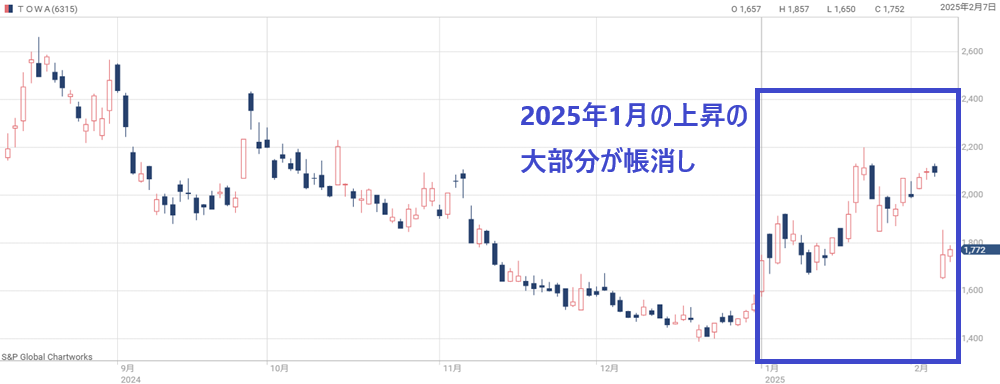

2025年に入ってからは回復基調だったが、2025年3月期 第3四半期決算で下方修正が発表され、回復分が帳消しとなってしまった。

(追記)2025年3月期の下方修正について

3Qは増収増益も、進捗率が低く下方修正

ここで、2025年2月6日に発表された3Q決算について紹介しておく。

3Q決算は売上高+22.6%、営業利益+60%、純利益+65.5%と、一見良い決算に見える。

一方、今期業績予想は売上高600億円、営業利益126億円、純利益88億円であった。

3Q時点では進捗率75%に到達しているべきだが、営業利益について言えば50%程度であり、全く足りていない。

そのため、業績予想が下方修正されるに至った。

下方修正後の業績予想

業績予想の修正前後の対比が次の表だ。

| 修正前 | 修正後(修正前比) | |

|---|---|---|

| 売上高 | 600億円 | 540億円(-10%) |

| 営業利益 | 126億円 | 92億円(-27%) |

| 純利益 | 88億円 | 78億円(-11%) |

売上高は-10%の落ち込みとなり、営業利益は-27%という大幅修正となった。

純利益については-11%と小幅な修正で済んでいる。

実力ベースの純利益はさらに下

純利益の落ち込みは営業利益と比べるとマシだったが、これは4Qに売却益を見込んでいるためだ。

具体的には、政策保有株の見直しに伴う有価証券の売却益である。

売却益の規模は不明だが、営業利益の落ち込みから逆算して、20億円ほどの規模ではないだろうか。

これらの一過性利益で純利益が押し上げられているため、実力ベースの純利益は50~60億円程度だと考えられる。

決算発表翌日から株価急落

決算発表を受け、翌日の朝は特別売り気配でスタートした。

前日終値は2,100円付近だったところ、寄付き直後は1,650円まで急落し、あと50円でストップ安というところまで売られた。

その後は若干回復したが、2営業日経過した2月10日現在でも1,700円台に止まっている。

以下が決算発表を挟んだ15分足チャートだ。

決算後の急落により、2025年以降の株価回復がほぼ帳消しとなってしまった。

以下チャートの青枠内が2025年以降の値動きだ。

期待感は健在、下落は一過性を予想

株価は急落したものの、今後の業績期待は健在だ。

今回の下方修正は、PCやスマートフォンに代表される民生品の需要回復の遅れと、アメリカの政策動向の不透明さが原因と説明されている。

民生品の需要回復は2025年4~6月期と言われており、回復は近い。

日本経済新聞「半導体市場、スマホ停滞でAI頼み続く 25年専門家予測」

また、アメリカの政策動向もいずれクリアになっていくだろう。

下方修正されたとはいえ、前年比では大幅に成長している。

民生品回復も踏まえれば、来期業績への期待感は健在であり、株価下落は一時的ではないだろうか。

ここまで2025年3月期3Q決算を受けての追記でした。

なぜTOWAが注目されるのか?

TOWAが注目されている理由について、製品・技術的な内容にまで踏み込んで解説します。

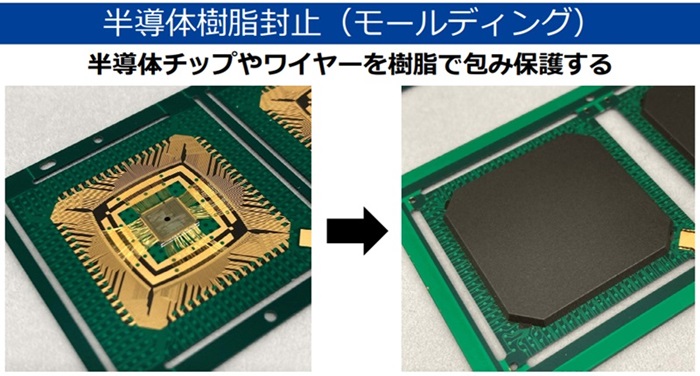

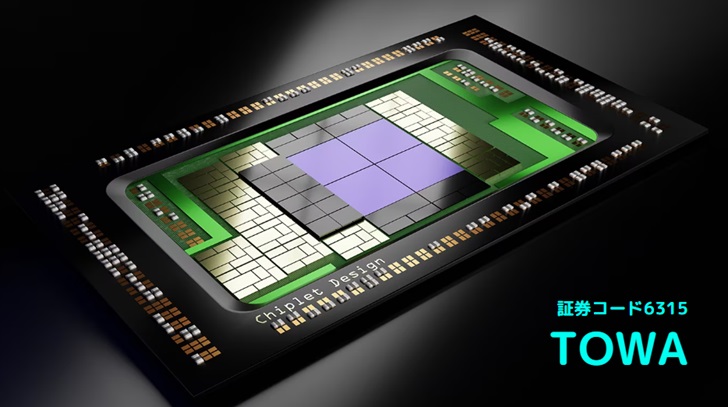

チップレット封止装置の開発に成功

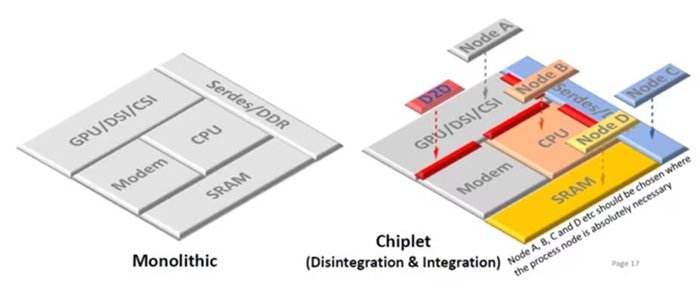

TOWAが注目されるきっかけとなったのは、先端半導体に使われる技術である「チップレット」に対応した封止装置を開発したことだ。

チップレットとは?

複数の半導体チップを1つのパッケージに統合する技術。低コスト・高性能を両立し、先端半導体設計の鍵となっている。

チップレットはサイズが大きくなる場合もあり、従来は完全に封止が難しいとされていた。

完全に封止すると、熱がこもって性能が低下したり、温度変化によって割れが発生してしまうためだ。

TOWAはこれらの課題を克服し、チップレット専用の封止装置を開発することに成功した。

TSMCからも受注

開発したチップレット専用封止装置は、リリース早々に半導体製造最大手TSMCから受注を獲得した。

TOWAからの発表ではないが、日本経済新聞が報道している。

日本経済新聞「TOWA、複数半導体の封止装置 TSMCに出荷見通し」

半導体関連装置において、TSMCから受注する意味は大きい。

製造ミスが発生した場合、大きければ数千万円単位の損失額になることから、半導体製造企業は装置導入にあたってとにかく品質にこだわるという。

その点、世界最大手からのお墨付きをもらえたことは、他企業へ販売する足掛かりとなる。

また、半導体製造装置は実績が重要視されるため、一度採用された装置・メーカーは基本的に次の製造ラインでも採用される。

そのため、将来の継続的な売上にもつながるのだ。

チップレットは将来の主流に

チップレットによる半導体開発は将来的に主流になると言われている。

なぜなら、これまで半導体チップの高性能化を主導してきた微細化が限界に達しているためだ。

現在は回路幅2nmまで進んでいるものの、理論上の限界値に近いため歩留まり(生産数に対する良品数の割合)が悪い。

これ以上微細化を進めようにも、ビジネスとして成立しないほど少ない良品しか得られなくなる、という未来が見えているのだ。

そこで、半導体チップを小さくして歩留まりを向上し、小さいチップを組み合わせることで高性能化(=チップレット化)するという発想に至った。

そのため、世界で唯一チップレット封止装置を開発したTOWAが注目されたという訳だ。

チップレット化で歩留まりが改善する理由

シリコンウエハーには製造過程でどうしても一定確率でゴミが残りますが、チップが小さければゴミ残存によって失われるウエハー面積が小さくなり、歩留まり改善につながります。

先端メモリ向け封止装置も好調

チップレットだけでなく、生成AIなどに使われるメモリ「HBM」向け封止装置も今後が期待される製品だ。

発売は2016年だが、最近になってようやく需要が伸びた。

今後は年間10~20台の受注が見込まれており、数十億円規模の売上貢献になると予想される。

生成AIの普及にともなってHBMの需要も増加する見通しであり、2030年まで年間+24%もの成長率になるとの予測もある。

Global Information「高帯域幅メモリ(HBM)の2030年市場予測」

業績の本格拡大は2027年3月期から

チップレット向けやHBM向け装置が業績へ本格寄与するのは2027年3月期だと予想されている。

ジェフリーズ証券は、2027年3月期の営業利益として180億円を予想しているようだ。

営業利益180億円というと、今期営業利益(126億円)の1.5倍に迫る水準である。

一方、株価は半導体関連の値下がりに引きずられており、将来的な業績拡大を織り込んでるとは言い難い。

今後、業績拡大が織り込まれるにしたがって株価が上昇していくのではないだろうか。

トランプ大統領就任の影響は?

1月20日に就任、関税が焦点に

トランプ大統領が2025年1月20日に就任し、株式市場が振り回される事態となっている。

特に懸念されているのが関税だ。

中国・カナダ・メキシコを名指しして追加関税を課すと宣言しており、特に半導体が狙い撃ちにされる見通しである。

ここでは、トランプ大統領就任がTOWAに与える影響を考察する。

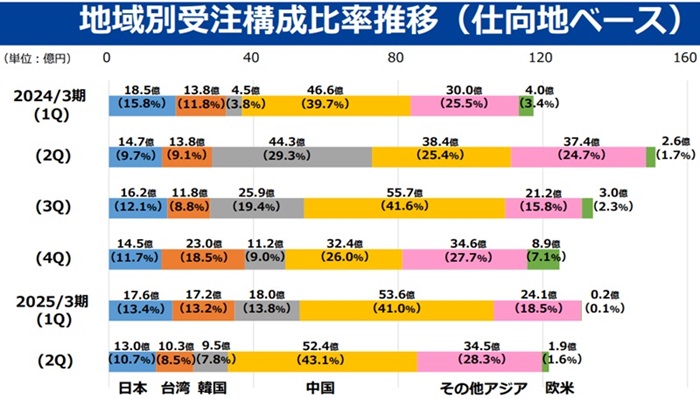

中国向け受注が4割

米国にとって重要なことは、中国の半導体産業の発展を阻止する、または遅らせることだ。

先端半導体が軍事力に直結するという考えが根底にある。

そのため、中国の半導体産業を支える企業は目の敵にされており、中国向け売上が多い企業は制裁リスクにさらされている。

その点、TOWAはリスクのある企業だと言える。

地域別受注構成(下図)を見ると、中国向け受注が直近で4割を超えている。

したがって、トランプ大統領就任を機に何らかの悪材料が出る恐れがあるだろう。

輸出規制の対象となる恐れ

特に大きな懸念材料は、米国が日本に半導体輸出規制への同調を求めていることだ。

今のところ、日本は輸出規制に及び腰であり、中国へは問題なく輸出できている。

一方、日本が半導体輸出規制を強めれば、輸出が減って関連企業の業績は悪化するだろう。

そうなれば、TOWAにも影響してくる可能性は高い。

封入技術は半導体製造におけるコア技術ではないものの、性能や耐久性の向上には寄与するため、輸出規制の対象となってもおかしくない。

受注の4割を占める中国向けが減少すれば、業績が悪化する恐れがある。

影響度は米国の出方次第

現時点では、日本における中国向け半導体輸出規制は限定的だ。

なぜなら、日本企業にとって中国半導体市場は売上が大きく、下手に規制すれば日本企業の衰退を招きかねないからだ。

しかし、この状況に米国は苛立っている。

米国による輸出規制で空いた穴を日本企業が埋めており、日本が漁夫の利を得ているのだ。

しかも、日本企業が先端品を輸出していることで制裁効果が薄れている。

今後、日本への輸出規制要請が強まることが予想され、トランプ大統領就任を機にTOWAの中国向け売上が減少する可能性がある。

空売りによる株価急落について

空売りが急落を主導

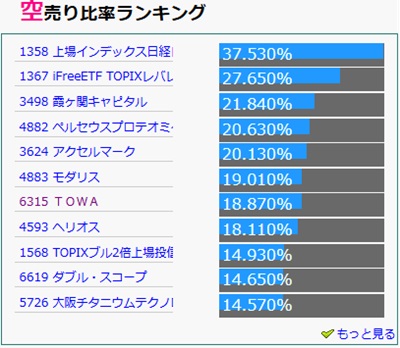

TOWAの株価急落を主導したのは空売りだ。

株価水準が割高になったことに加え、個人投資家の信用買いの多さが空売り機関の参入を招いた。

空売り機関は資金力が桁違いに大きく、たいていは個人投資家が負けてしまう。

TOWAについても、空売りによって需給が崩されて株価急落に至った。

10社が空売りに参入

空売り機関による空売りが本格化したのは2023年9月からだ。

それまでも散発的に空売りは入っていたが、いったんは全空売り機関の報告義務が解消され、2023年9月時点で参入していた空売り機関はゼロだった。

ところが、株価急騰が本格化した2023年9月下旬から空売り機関が相次いで参入。

わずか2ヵ月で10社の空売り機関が空売りを開始した。

下落トレンドで空売り加速、全株式の2割が売られる

空売り開始後も株価は上げ続け、空売りは失敗したかに見えた。

ところが、2024年5月に下落トレンドに転じると空売りが加速。

個人の信用買いが過熱していたタイミングにも重なり、売りが売りを呼ぶ状況を作り出した。

空売り比率は2025年1月時点で約19%に達しており、発行済株式数の約2割(1,400万株超)もの株が空売りされている状況である。

空売り比率ランキングにおいては全銘柄中7位、空売り機関の数は17社にも及び、まさに袋叩きの様相となっている。

個人投資家の信用買いが原因

これだけの空売りを受けてしまった理由は、個人投資家の信用買いが増加してしまったことだ。

個人投資家が信用買いをすると、株の現物は証券会社が持つことになる。

証券会社はそれを機関投資家に貸し出すことで金利収入を得るのだ。

現物を保有している個人投資家についても、貸株設定をONにしていると機関投資家などに貸し出されます。

一方、株を借りた機関投資家は、その株で空売りをすることが可能となる。

つまり、個人投資家の信用買いが空売りの増加を招いている、という構図だ。

931万株が空売りの燃料に

TOWAの場合、2025年1月17日時点で信用買残1,026万株に対して信用売残95万株となっている。

そのため、個人の信用取引から貸し出される株数は、差引き931万株(※)となる。

(※)信用売りの分だけ現物株が減るので、貸し出される株数は【信用買残-信用売残】となります。

これに、現物保有の個人投資家による貸株などが加わることで、1,400万株もの空売りが可能となっている。

今後は、信用買いを行った個人が損切りを行うに従い、空売りも減少していくことになるだろう。

今後の業績見通し

業績は拡大が続く

短期的には需給要因で株価が急落したが、中長期では業績にしたがった株価推移になると予想される。

では、今後の業績はどうなるだろうか。

基本的に、業績は拡大傾向が予想されている。

AI向け半導体の需要が伸びることから、中国、台湾ともに封止装置の受注は高水準が続く。

また、半導体業界の成熟を急ぐインドにおいて、2025年3月末までに販売子会社を設立する予定だ。

インドでも受注を獲得するようになれば成長に弾みがつくだろう。

2026年3月期には純利益100億円

四季報によると、2026年3月期までの業績予想は次のようになっている。

| 決算期 | 売上高 | 営業利益 | 純利益 |

|---|---|---|---|

| 2024年3月期 | 504億円 | 86億円 | 64億円 |

| 2025年3月期(予) | 600億円 | 126億円 | 88億円 |

| 2026年3月期(予) | 660億円 | 145億円 | 100億円 |

前期(2024年3月期)の売上は504億円だったが、今期(2025年3月期)の売上は+20%の600億円に拡大する見通しだ。

さらに、2026年3月期にはさらに+10%の660億円にまで拡大するとある。

営業利益・純利益においても年間2桁成長が続く見通しとなっている。

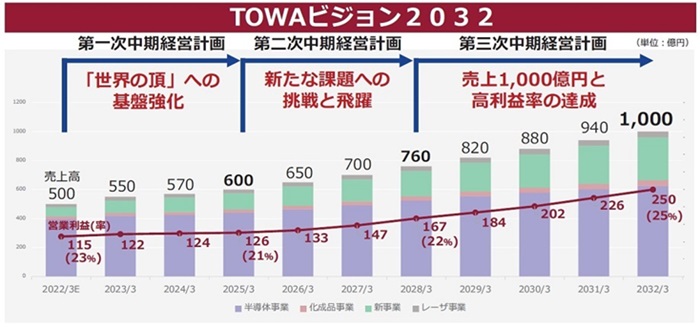

2032年までの業績目標

長期的な業績目標はTOWAの中長期ビジョンに記載されている。

それが次の画像だ。

2032年までの業績目標が記載されており、2028年3月期までに売上760億円、2032年までに売上1,000億円達成が目標だ。

利益面においては、利益率を現在の21%から25%に高めつつ、2032年には営業利益250億円を目指す。

端的に言えば、2032年までに現在の倍の規模に成長するという目標である。

半導体製造装置は年間10%超の成長が続いている成長産業だ。

その波に乗れれば、中長期ビジョンの目標はそう高いものではないと思われる。

株価は割安水準まで下落

PER15倍まで低下

TOWAの成長期待は高いが、現在の株価水準は低い。

以下が現在の株価指標だ。

予想PER15.1倍というのは、東証プライム市場における平均的な水準だ。

しかし、今後の成長が期待される銘柄としては割安な印象である。

業界トップシェアという強みもあるため、PER20~25倍が妥当ではないか。

実績PBRについては、2.3倍と決して割安とはいないが、ROE15%と効率よく稼いでいることから、PBRが高くても違和感はない。

4Qに計上予定の有価証券売却益が20億円だとすると、実力ベースのPERは23倍となります。実力ベースでは今の株価は妥当かもしれませんが、あくまで推測です。

需給要因による行き過ぎた下落

これほどまでに割安な理由は、需給要因で株価が下がり過ぎたことが原因だ。

短期的には、個人の信用買いが増加したとともに、空売りによる仕掛けが入った。

その結果、バリュエーション無視で株価が下落してしまったと考えられる。

信用買いがある程度解消されるまでは上値が重いかもしれないが、中長期目線では買い時である可能性が高い。

トランプ大統領によるリスクも

割安でも積極的に買いが入らないことにも理由がある。

理由としては、トランプ大統領誕生により半導体産業に不透明感があることだ。

先に書いた通り、中国に対する輸出規制を日本にも求める可能性がある。

それ以外にも思わぬ悪材料が飛び出す懸念があることから、割安でも積極的に買われていないようだ。

PER20倍は目指せると予想

成長期待が株価に織り込まれれば、最低でもPER20倍は目指せると考えている。

現在のPERが15倍なので、+30%程度の株価上昇が狙える計算だ。

さらに、PER25倍を仮定すれば+60%超の株価上昇となる。

ちなみに、2024年の最高値時にはPER45倍まで上昇した経緯もある。

PER15倍からさらに下掘りする可能性はあるものの、下値は限定的であり、下落リスクよりも上昇期待の方が大きいと考えるのが自然だ。

今後の株価見通し

短期的には上値が重い

短期的な株価は、個人の信用取引と、機関投資家による空売りに振り回されそうだ。

個人の信用買い残は1,000万株を超えており、短期的な売り圧力となっている。

個人の信用買いは基本的に返済期限が6ヵ月であるため、2024年9月を起点として、2025年3月あたりが多くの建玉の返済期限となる。

つまり、2025年3月あたりまでは上値が重そうだ。

空売り機関の売り残1,400万株は、個人の信用買いの損切りを利用して、徐々に買い戻されていくだろう。

年明け以降の1日の出来高は1,000株を優に超えているため、信用買い解消の売りを吸収した上で上昇することも期待できます。

来期想定通りなら株価2,600円回復

2025年5月になれば本決算と同時に来期業績予想が発表される。

期待通りの業績予想となれば、相当な株価回復が期待できるだろう。

四季報の2026年3月期の業績予想は純利益100億円であり、1株利益としては133円となる。

これにPER20倍をかけると、予想株価として2,660円が計算できる。

予想株価=133円(1株利益)×20倍(PER)=2,660円

したがって、2025年末までには株価2,600円に到達すると予想している。

中長期では株価3,000円突破を期待

会社目標によると、2028年3月期には営業利益167億円に達する計画だ。

純利益としては115億円、1株利益としては153円となる。

PER20倍として株価3,000円(153円×20倍)、PER25倍とすると株価3,800円(153円×25倍)が目指せる業績だ。

順当にいけば、2027年末には株価3,000円は優に超えているだろう。

ただし、想定よりも業績が伸びない可能性はあるし、逆に予想以上に業績が伸びる可能性もある。

不確実性を考慮し、無理のない範囲で現物買いしておくのが賢明だろう。

まとめ

株価が急落したTOWAについて、これまでの株価推移を振り返った上で、今後の株価見通しについて考察した。

株価は半値以下に下落したものの、個別の悪材料は特に出ていない。

成長期待は健在であり、株価が下げすぎた今は新規買いのチャンスだと言えそうだ。

PER20倍を妥当水準とすれば、2026年あたりに株価2,600円、中長期では株価3,000円突破も期待できるだろう。

期待通りの業績になるかは不透明だが、下落リスクよりも上昇期待の方が高いと考えている。

日本経済新聞「TOWA、複数半導体の封止装置 TSMCに出荷見通し」