「お~いお茶」で有名な伊藤園ですが、ここ3年間は株価が低迷しています。

新型コロナを機に業績が悪化し、いまだ2019年以前の業績まで回復していません。

業績悪化を受け、株価は高値から半値程度まで下落しています。

しかし、健康志向の消費者が増えたことは今後の業績に追い風です。

お茶、野菜ジュースの市場規模は今後伸びると予想されており、長期的には、伊藤園の業績は右肩上がりが続きそうです。

したがって、ここ数年の株価下落は買い時となる可能性が高いでしょう。

本記事では、伊藤園の株価が下落した理由を解説した上で、今後の株価予想について考察していきます。

株価推移と業績

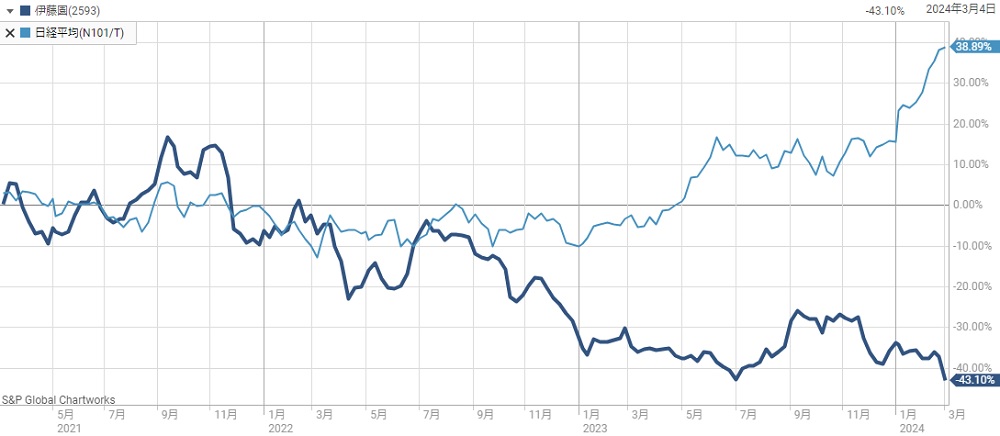

3年間で株価半値に下落

伊藤園のこれまでの株価推移を見てみましょう。

次のチャートは過去10年間の株価推移です。

2019年までは緩やかな上昇トレンドで好調でした。

さらに、新型コロナを機に健康志向の飲料が人気となり、伊藤園の株価は上昇が加速しました。

その結果、2020年11月には株価8,000円を突破しています。

しかし、原材料価格の高騰などで業績は期待ほど良くならず株価は失速。

2020年末から下落トレンドとなり、現在(2024年3月6日時点)では3,800円前後で推移しています。

日経平均に大敗

日経平均と比べると、パフォーマンス差は歴然です。

過去3年間の騰落比を比べてみましょう。

3年前に日経平均インデックスを買った人は+39%の利益が出ています。

一方、3年前に伊藤園の株を買った人は-43%の損失となっています。

個別銘柄のパフォーマンスはインデックス(日経平均)との差だと言われますが、その意味で、伊藤園は非常にパフォーマンスの悪い銘柄だと言えます。

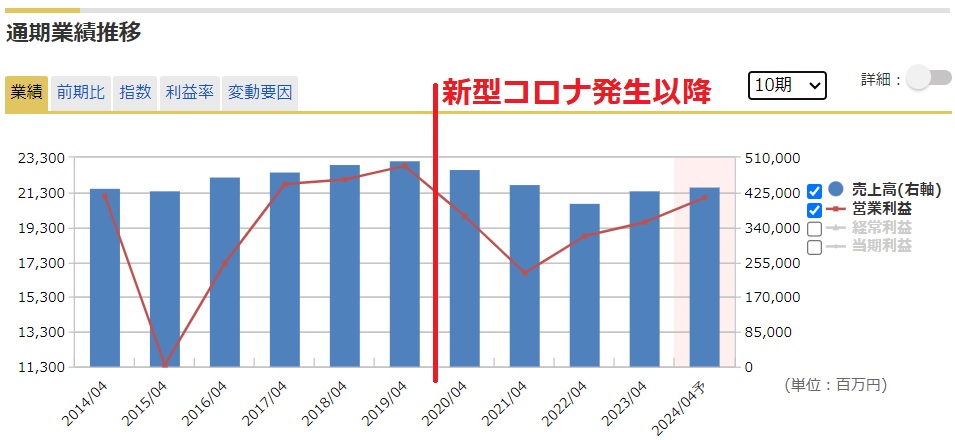

新型コロナ後は業績が悪化

株価下落は業績低迷が理由です。

新型コロナが発生して以降、2020年4月期、2021年4月期と、連続して減収減益に見舞われました。

2022年4月期以降は増益に転じたものの、2024年4月期でもコロナ前の利益を回復できない見通しです。

業績低迷が続いているため、株価低迷は必然だったと言えるでしょう。

次の章から、株価が下落した(=業績が悪化した)理由について一つずつ解説していきます。

理由① 原材料高で利益減少

主な原材料は茶葉・液糖・コーヒー豆

2021年以降は原材料高に苦しんでおり、業績悪化の主因となっています。

伊藤園が使用する主な原材料は、茶葉や液糖、コーヒー豆です。

それに加え、輸送費に直結する原油価格の影響も受けます。

それでは、茶葉、砂糖、コーヒー豆の価格推移を見ていきましょう。

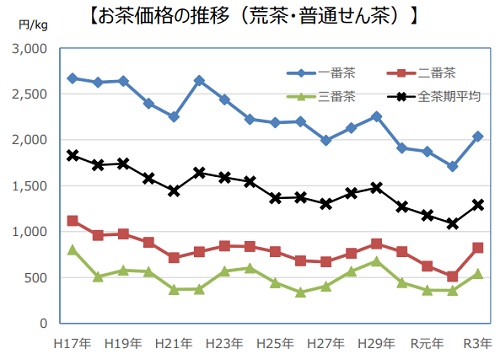

茶葉の価格推移

まず、茶葉の価格推移です。

2020年までは全体的に下落傾向でしたが、2021年(令和3年)は急激に上昇しました。

新型コロナでお茶の需要が増加したことが一因です。

価格上昇はその後も続いており、伊藤園の主力商品「お~いお茶」の利益を圧迫しています。

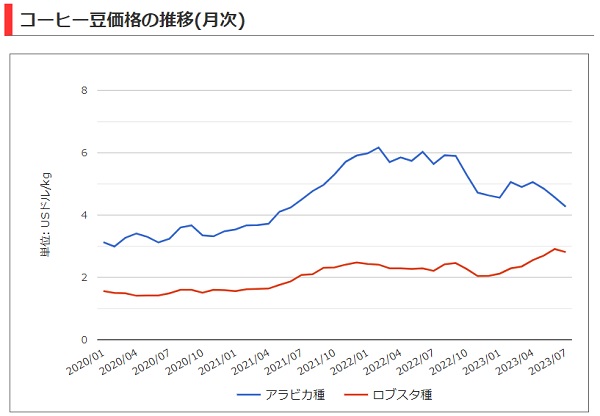

コーヒー豆の価格推移

次に、コーヒー豆の価格推移です。

伊藤園が取り扱っている豆はアラビカ種ですが、2020年以降、価格はほぼ倍に急騰しています。

以下がコーヒー豆の価格推移で、青線がアラビカ種です。

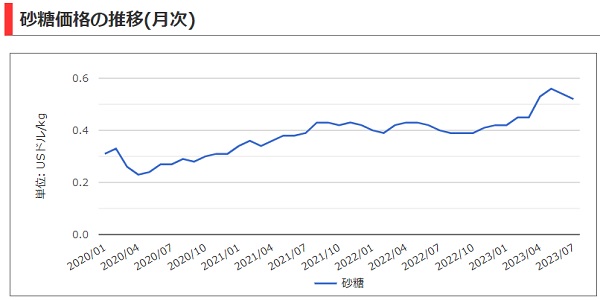

砂糖の価格推移

砂糖価格も上昇傾向です。

2020年は1kgあたり0.3ドルでしたが、2023年7月時点では0.5ドルまで上昇しています。

砂糖はコーヒー飲料や野菜ジュースに使用されており、砂糖価格が上がれば原価も上がってしまいます。

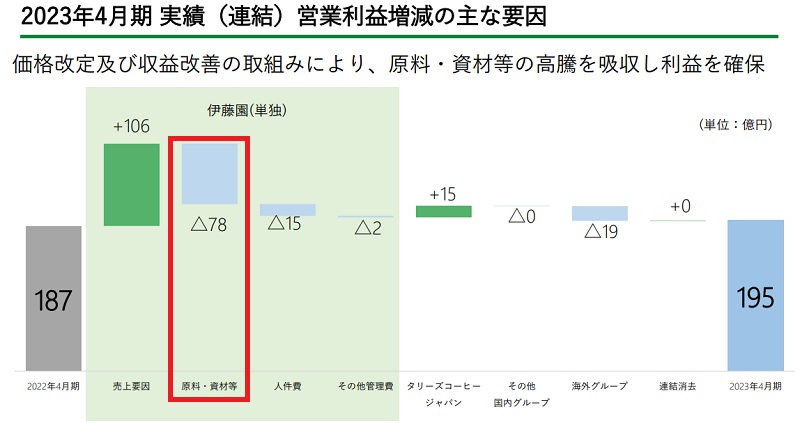

原材料価格上昇で-78億円の減益

原材料価格が上昇した結果、営業利益は-78億円の減益となりました。

値上げによって+106億円を確保し、差引きでプラスだったものの、期待されたほどの業績にはなりませんでした。

原材料価格の上昇が無ければ、営業利益は大幅増になっていたでしょう。

以下が2023年4月期の営業利益分析です。

全ての茶葉を契約農家で生産

原材料価格を抑えるため、全ての茶葉を契約農家で生産する取り組みが進められています。

市場を通さないため価格が抑えられる他、商品に適した茶葉を調達できる利点があります。

今後も茶葉の需要は高まる見通しですが、契約農家を増やすことで原価を減らし、業績改善に結びつくことが期待されます。

日本経済新聞「伊藤園、茶葉の全量を契約農園から調達 安定供給狙う」

理由② 米国事業が赤字転落

売上の10%を占める重要事業

伊藤園は米国でもお茶の販売を行っています。

米国事業は伊藤園の売上全体の10%超を占める重要事業です。

また、海外進出の主軸として成長が期待されています。

ところが、2022年度は米国事業が赤字転落してしまい、株価下落の一因となりました。

米国事業の業績推移

2020年度の米国事業は、売上300億円、営業利益7.2億円でした。

2021年度は売上が419億円に伸びたものの、営業利益は5.5億円に縮小。

続く2022年度は、売上が454億円に伸びたものの、営業利益は-15億円の赤字に転落してしまいました。

下表が米国事業の業績推移を表にしたものです。

| 年度 | 売上 | 営業利益 |

|---|---|---|

| 2020年度 | 300億円 | 7.2億円 |

| 2021年度 | 419億円 | 5.5億円 |

| 2022年度 | 454億円 | -15億円 |

| 2023年度(予想) | 437億円 | 5.3億円 |

原材料高と輸送費高騰が原因

米国事業が赤字に転落したのは、原材料高と輸送費の高騰です。

特に、日本から米国へ輸出する際の輸送費高騰が痛手でした。

米国事業においては、お~いお茶飲料やティーバッグの売り場が拡大の為売上(数量)が伸びましたが、コスト高の影響を受け増収減益(赤字転落)となっています。

伊藤園IR資料「2023年4月期上半期 決算説明会資料ノート付」

2020年以降、新型コロナを背景に海上輸送費が高騰したことが主な理由です。

以下のグラフは海上輸送におけるコンテナ運賃の推移ですが、2021~2022年にかけて大きく上昇したことが見て取れます。

輸送費が高騰したことで、売上が増えても利益は悪化するという事態になったのです。

理由③ タリーズコーヒーの赤字転落

タリーズコーヒーの業績推移

伊藤園は喫茶店のタリーズコーヒーを傘下に収めています。

新型コロナ以前は全体の営業利益の1割ほどを稼いでいましたが、新型コロナで一時赤字に転落しました。

以下がタリーズコーヒーの業績推移です。

| 年度 | 売上 | 営業利益 |

|---|---|---|

| 2019年度 | 328億円 | 17億円 |

| 2020年度 | 262億円 | -14億円 |

| 2021年度 | 300億円 | 8.6億円 |

| 2022年度 | 355億円 | 24億円 |

| 2023度(予想) | 376億円 | 25億円 |

営業自粛・時短営業で-14億円の赤字

赤字に転落したのは2020年度で、売上が2割減少したことで、-14億円の赤字となりました。

赤字の主因は、新型コロナによる営業自粛と時短営業です。

営業時間が縮小されて売上が減少した一方、店舗の地代や従業員の給与はかかるため、赤字に転落しました。

ただし、国からの助成金として12.3億円を受け取っており、本来は20億円超の赤字額となっていたでしょう。

2022年度はコロナ前を回復

2022年度にはタリーズコーヒーの業績は回復しました。

むしろ、コロナ前を上回る売上と営業利益を達成しています。

コロナ後のリベンジ消費に乗り、客単価のアップに成功しました。

また、来店のついで買いとして物販も好調のようです。

一時は先行き不安で株価下落の材料となってしまいましたが、今後はむしろ株価上昇の好材料として期待できます。

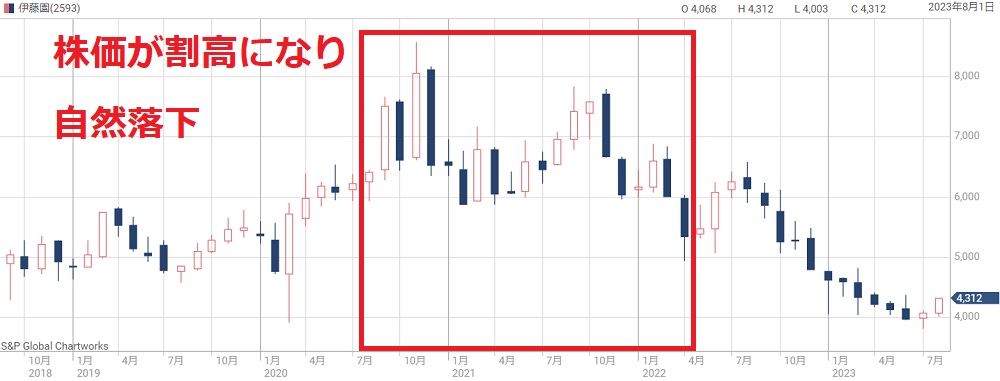

下落理由④ 株価が割高水準まで上昇

株価8,000円は明らかに割高

伊藤園の株価は2020年末に8,000円を超えましたが、これはあまりに割高でした。

当時の株価指標は、PERが120倍、PBRが5倍です。

割高となった理由は、業績悪化と株価上昇が同時に進んだことです。

株価急騰前(2020年1月)と急騰後(2020年11月)の株価と業績を比べるとよく分かります。

| 株価 | 1株利益予想 | 予想PER | |

|---|---|---|---|

| 2020年1月(急騰前) | 5,300円 | 156円 | 34倍 |

| 2020年11月(急騰後) | 8,000円 | 67円 | 120倍 |

2020年1月と11月を比べると、株価は5,300円から8,000円に上昇した一方、1株利益は156円から67円に減少しました。

一時的な業績悪化ではあったものの、改善を見越してもなお割高であったことから、株価は下落に転じました。

PERは120倍に上昇

以下が伊藤園のPERの推移です。

2020年以前は30倍前後が平均でしたが、2020年以降は株価上昇でPERは50倍程度まで上昇しました。

さらに、2020年末には業績悪化によりPER100倍超えとなっています。

以下がPER100倍を超えた付近の株価チャートですが、株価が頭打ちとなり、下落に転じたことが分かります。

現在株価は割安水準

一方、下落後の株価は割安になっています(2024年3月6日時点、株価3,801円)。

予想PERは21.5倍、実績PBRは2.69倍まで低下しました。

伊藤園の平均的なPERは30~40倍なので、PER21.5倍は割安です。

したがって、3年間の株価下落により株価の割高感が解消されたと判断できます。

今後の株価予想

2025年までの業績予想

今後の株価を予想するため、2025年4月期までの業績予想を確認しておきましょう。

| 決算期 | 売上 | 営業利益 | 1株利益 |

|---|---|---|---|

| 2023/04(実) | 4,312億円 | 196億円 | 104円 |

| 2024/04 | 4,500億円 | 250億円 | 130円 |

| 2025/04 | 4,700億円 | 275億円 | 146円 |

2025年4月期まで増収増益が予想されています。

株価予想で重要となるのは1株利益ですが、2023年4月期の104円から、2025年4月期には146円まで伸びる見込みです。

ここでは、1株利益予想に予想PERをかけることで株価を予想します。

PERは30~40倍

伊藤園のPERは30~40倍で推移してきました。

以下が伊藤園のPER推移です。

PERが以上に高くなった時期(2020年末~2021年末)を除くと、およそ30~40倍が平均ラインです。

したがって、株価を予想する前提としてPER30~40倍とします。

2024年予想株価は3,900~5,200円

各決算期の1株利益(EPS)に30~40倍をかけることで予想株価が計算できます。

2024年4月期の株価は次のように予想しました。

予想株価=130円(EPS)×30~40倍(PER)=3,900~5,200円

2025年予想株価は4,380~5,840円

同様に、2025年の株価は次のように予想しました。

予想株価=146円(EPS)×30~40倍(PER)=4,380~5,840円

弱気に見ても株価は5,000円付近まで上昇しそうです。

投資家の期待値次第では6,000円を突破する可能性もあります。

まとめ

伊藤園の株価が下落した4つの理由と、今後の予想株価について考察しました。

2020年以降は悪材料が相次いで株価が下落しましたが、株価は4,000円付近で底打ちとなりそうです。

業績改善によって今後は反転上昇が狙えるでしょう。

具体的には、2025年あたりに最低でも5,000円、期待値によっては6,000円超えを予想しました。

本記事執筆時点の株価は4,200円付近なので、1~2年の保有で+10~20%くらいの売却益が狙えるでしょう。

大儲けできる銘柄ではないですが、内需株として安定的に利益が出せる銘柄だと考えています。