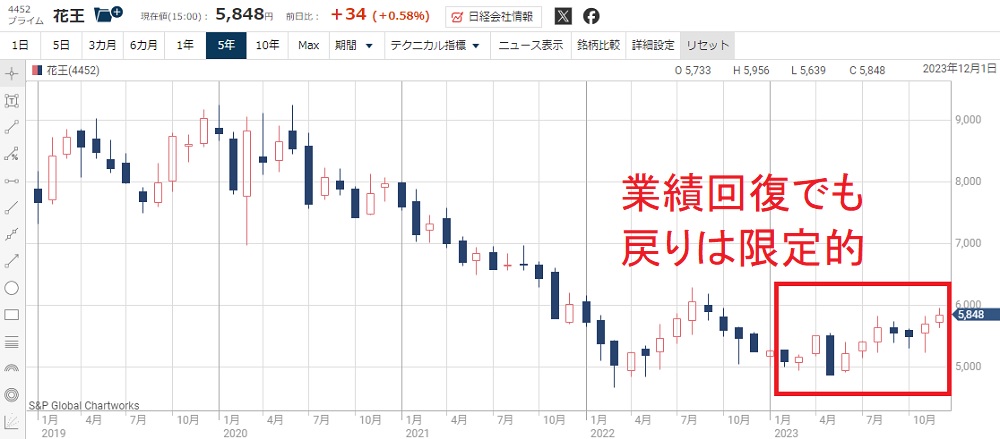

花王は家庭用品で国内最大手ですが、株価は9,000円台から5,000円台に下落しています。

2020年中頃までは新型コロナで衛生用品が売れたことで株価は好調でした。

しかし、原材料の高騰を補いきれずに業績が悪化し、株価は下落。

3年間に及ぶ下落トレンドの末、現在は5,000円台で低迷しています。

2020年までは高い評価を得ていたにもかかわらず、ここまで売り込まれた背景には何があるのでしょうか。

本記事では、花王の株価が下落した6つの理由を解説していきます。

理由① 原材料コストの増大

原油・パーム油の価格が上昇

花王の製品の主な原材料は石油化学原料とパーム油ですが、新型コロナ以降、価格の上昇しています。

まず、原油価格の推移を見てみましょう。

以下が原油先物の月足チャートですが、2020年から上昇し、現在も高止まりしていることが分かります。

新型コロナ前は1バレル60ドル以下だったのが、最高値では120ドルまで上昇しました。

次にパーム油の価格推移ですが、原油同様、2020年から上昇して高止まりしている状況です。

2020年以前と比べると2倍近くに上がっています。

−160億円の減益要因に

原材料価格の上昇は花王にとってどれだけのダメージだったのでしょうか。

価格上昇後の最初の決算である2021年度決算を見てみましょう。

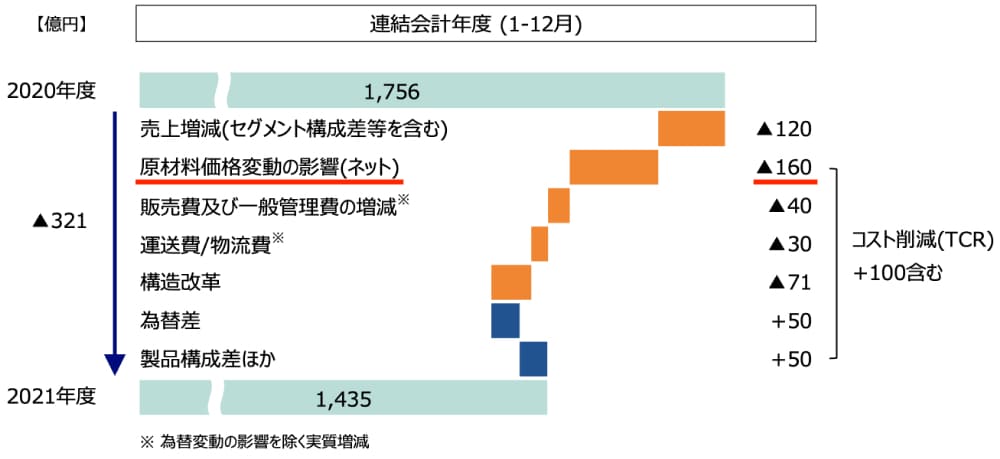

以下、営業利益の増減分析です。

この図から、「原材料価格変動の影響(ネット)」が160億円の減益要因となっていることが分かります。

2020年度の営業利益は1,756億円でしたので、およそ10%の減益率です。

今後の原材料価格はどうなる?

では、今後の原材料価格はどうなるでしょうか。

基本的に高止まりが続く見通しとなっています。

戦争によってロシア産原油が流通していないことや、中東情勢が不安定化していることから、原油供給は不透明な状況です。

また、サウジアラビアが減産を継続しているのも価格上昇の一因となっています。

原油価格の高騰が続く限り、株価の本格回復は難しそうです。

理由② 市場回復の遅れ

主力市場がマイナス成長

花王の主力市場は「トレイタリー」と「化粧品」ですが、これらの市場規模は新型コロナで落ち込んで以降、回復が遅れています。

トイレタリーとは?

洗剤、洗面用品、バス用品、オムツ関連の製品を指します。

実際の数字を確認してみましょう。

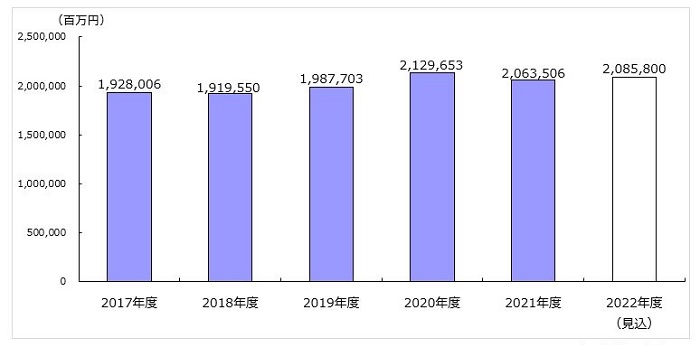

以下がトイレタリーの市場規模の推移ですが、2021年度に落ち込み、2022年度も低調の見通しです。

次に化粧品の市場規模の推移です。

化粧品の市場規模は2019年度に2兆6,490億円ありましたが、2020年度に大きく落ち込み、2023年度も2兆4,500億円と低調の見通しです。

市場縮小により、主力セグメントは売上減少

市場規模が縮小したことで、2021年度は主要セグメントがマイナス成長か横ばいとなりました。

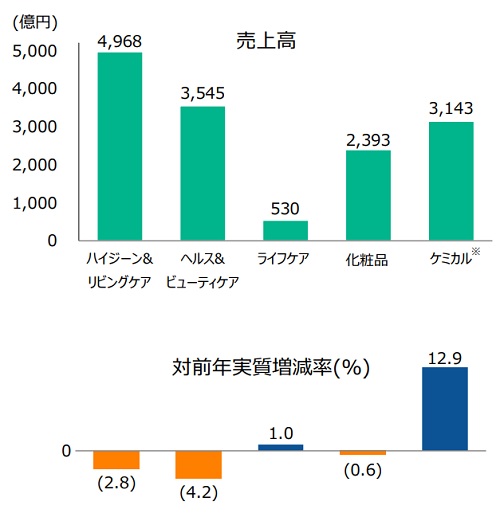

各セグメントごとの2021年度の売上は次の通りです。

「ハイジーン&リビングケア」が-2.8%のマイナス成長、「ヘルス&ビューティケア」が-4.2%のマイナス成長でした。

また、「ライフケア」「化粧品」はほぼ横ばいでした。

唯一、ケミカルのみが売り上げを大きく伸ばしましたが、原材料価格上昇による要因が大きく、利益はほとんど伸びていないのが実態です。

営業利益は大幅減少

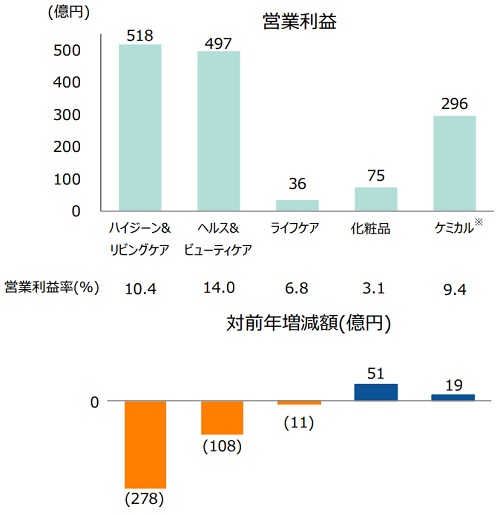

セグメントごとの営業利益が次の図です。

「ハイジーン&リビングケア」が-278億円、「ヘルス&ビューティケア」が-108億円という大幅減益でした。

「化粧品」が+51億円の増益となりましたが、他セグメントのマイナスを挽回するには至っていません。

「ケミカル」は売上高の伸びほどには営業利益が伸びず、+19億円の増益に止まっています。

全体としては、主要事業のマイナス幅が大きく、大幅な営業減益に陥ってしまいました。

理由③ 減損損失の発生

-70億円の減益要因に

株価下落を加速させた要因として、減損損失の発生があります。

減損が発生したのはベビー用紙おむつ事業です。

おむつ製造に関わる設備の減損が45億円発生しました。

それに加え、在庫の評価損も25億円発生したため、合計で-70億円の減益要因となりました。

紙オムツ「メリーズ」が中国で苦戦

減損が発生した原因は、主力ブランド「メリーズ」の苦戦です。

メリーズは2019年頃まで中国での売り上げを大きく伸ばしてきました。

しかし、粗悪なコピー品が出回ったことでブランドが棄損。

さらに、メリーズ商品を大量に捌いていた転売業者が中国当局の規制対象となり売上げが低下しました。

中国での現地生産を強化

ブランドイメージ回復を目指し、2021年度から中国での現地生産を強化しています。

現地生産を行う目的は、生活者ニーズや環境変化を素早く取り込むことです。

しかし、現地生産を開始したことで日本での生産設備が余剰となりました。

それにより、45億円の減損損失が発生してしまったのです。

現地生産撤退でさらに減損

結局、2023年8月3日に中国での現地生産から撤退することが発表されました。

工場閉鎖に伴い80億円の減損損失が発生しています。

これが2023年度決算のマイナス要因となり、株価低迷の一因と見られます。

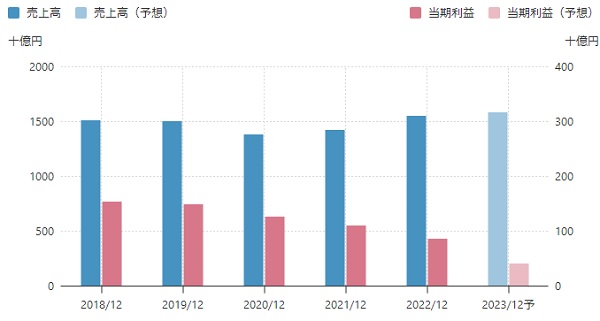

理由④ 3年連続の減益決算

3年間で−30%の減益

花王の業績は過去3年間で大幅な減益に陥っています。

純利益は2018年の1,537億円がピークでした。

それから4年後の2022年には860億円まで低下し、2018年比で40%を超える減益率となっています。

| 決算期 | 売上高 | 純利益 |

|---|---|---|

| 2018/12 | 1兆5,080億円 | 1,537億円 |

| 2019/12 | 1兆5,022億円 | 1,482億円 |

| 2020/12 | 1兆3,820億円 | 1,261億円 |

| 2021/12 | 1兆4,188億円 | 1,096億円 |

| 2022/12 | 1兆5,510億円 | 860億円 |

悪材料の小出しでジリ下げ展開に

しかも、一定期間ごとに新たな悪材料が発生したのも株価下落が長引く要因でした。

大きい悪材料だけでも、2019年は消費税増税、2020年は新型コロナ、2021年は原材料価格高騰が発生しています。

そのため、株価の底が見えないジリ下げが続いています。

2023年12月期はさらに減益

2023年12月期さらに減益となる見通しです。

花王の業績予想によると、2023年12月期の純利益は410億円です。

前年度から-50%以上の悪化となっており、この状況では花王の株は買われないでしょう。

ただし、減益の主因は採算向上のための構造改革費用です。

その成果が来期以降出てくれば、株価反転が狙えます。

理由⑤ 連続増配の停止懸念

33年連続増配がついにストップか

花王は33年連続の増配を行なってきましたが、業績悪化に伴い、増配がストップする懸念が強まっています。

特に着目すべきは配当余力を示す”配当性向”です。

2018年時点では37%でしたが、2022年には80%まで高まり、配当余力が減少しています。

以下、配当が純利益に占める割合(配当性向)の推移を表にしました。

| 決算期 | 1株利益 | 1株配当 | 配当性向 |

|---|---|---|---|

| 2018/12 | 324.3円 | 120円 | 37.0% |

| 2019/12 | 312.8円 | 130円 | 41.6% |

| 2020/12 | 266.2円 | 140円 | 52.6% |

| 2021/12 | 231.4円 | 144円 | 62.2% |

| 2022/12 | 183.3円 | 148円 | 80.9% |

配当性向が上昇した理由

配当性向が上昇している理由は、利益が減少する中でも増配を止めなかったためです。

2018年は1株利益324.3円に対し、1株配当は120円でした。

それが、2022年には1株利益が183円に減少したのに対し、1株配当は148円に増加しています。

利益減少、配当増加という2つの原因によって配当性向が高まってきています。

減配となれば株価下落は必至

もし2023年12月期以降で減配となれば、株価は下落する可能性が高まります。

花王は増配銘柄の鉄板であるだけに、増配ストップとなれば投資家にとって衝撃です。

また、増配方針の変更は経営陣の自信の無さの表れとみなされます。

その自信の無さは投資家にも伝わりますので、将来的な業績悪化を見込んで売りが先行する展開となってしまうでしょう。

理由⑥ 業績回復は限定的

2024年12月期は増収増益

3年連続の減収減益に沈んだ花王ですが、来期(2024年12月期)は回復に向かう見通しです。

そのため、株価もやや回復傾向にあります。

以下、四季報の業績予想を引用しました。

| 決算期 | 売上高 | 純利益 |

|---|---|---|

| 2022/12(実) | 1兆5,510億円 | 860億円 |

| 2023/12 | 1兆5,800億円 | 410億円 |

| 2024/12 | 1兆6,100億円 | 870億円 |

2019年比では4割減益

しかし、純利益は2022年12月期と同程度の見込みで、コロナ前と比べると4割ほど低い水準です。

この業績では株価回復は見込めないでしょう。

実際、株価の戻りは限定的で、節目の6,000円を超えることもできていません。

業績回復はいつか?

原材料高の緩和や化粧品市場の回復時期から、2025年12月期にはかなりの業績回復が期待できます。

具体的には、純利益1,000億円、1株利益としては220円まで回復すると予想しています。

そうなれば、PER30倍として株価6,600円は射程圏内となります。

さらなる業績回復を見越して株価7,000円くらいは期待できるでしょう。

したがって、業績が回復し始めたところが買い時であると考えています。

まとめ

花王の2年間もの下落トレンドに陥った6つの理由を解説しました。

新型コロナやウクライナ危機によって事業環境が悪化し、業績悪化、増配ストップの懸念、期待値未満の業績予想という悪材料の連発につながっています。

当初は短期的な下落に終わるかと思われましたが、想定以上に業績悪化が長引いており、今後もしばらくは不透明な状況が続きそうです。

ただし、業績悪化の要因は徐々に解消されてきました。

そのため、長期的には買い場である可能性が高いと考えています。

コメントを残す