株主優待で人気の北の達人(2930)ですが、株価は2018年以降で大きく下落しています。

北の達人は2017年から人気化し、株価は1年足らずで20倍以上に急騰しました。

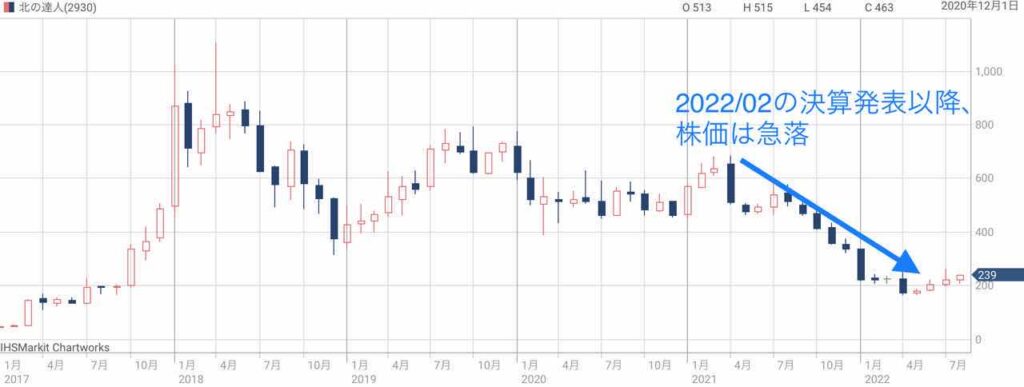

しかし、2018年4月以降は下落に転じ、2022年の株価は200円前後で低迷中です。

今回は、北の達人の株価が下落した理由を4つの視点で分析しました。

目次

北の達人が急騰した経緯

株式分割をきっかけに急騰

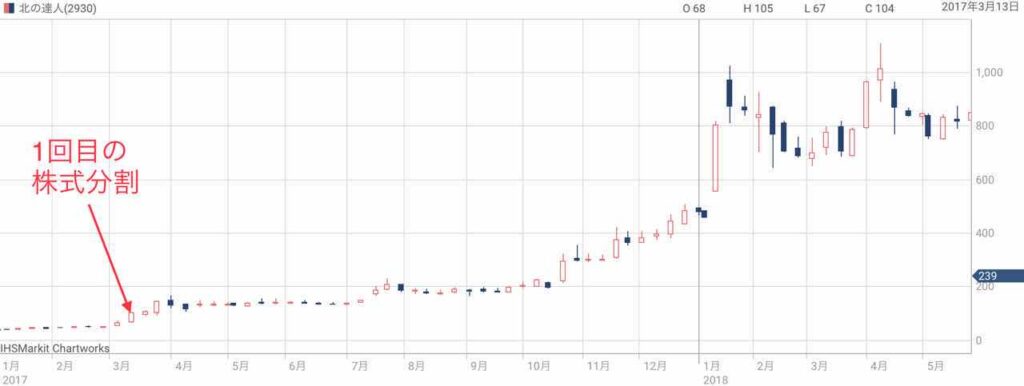

北の達人が急騰したきっかけは、2017年3月15日に発表した株式分割です。

内容は、2017年3月末に2分割の株式分割を実施するというもの。

分割はただでさえ好材料ですが、発表からわずか2週間後に実施というのは異例です。

そのため、買いの好機とみた投資家が殺到し、株価はわずか半月で2倍程度に急騰しました。

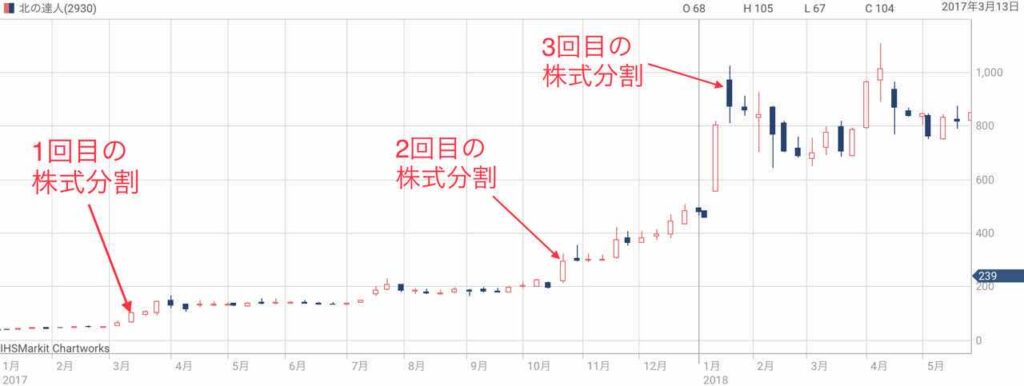

さらに2度の分割を実施

株式分割は1度では終わらず、2017年10月に2分割、2018年1月に3分割が実施されました。

つまり、2017年3月〜2018年1月の1年足らずで3度の分割が実施されたことになります。

また、3回の合計分割数は12分割にも及びます。

その結果、流動性が高まり、株価上昇を招きました。

2017年10月20日「株式分割、定款の一部変更及び配当予想の修正に関するお知らせ」

2018年1月19日「株式分割、定款の一部変更及び配当予想の修正に関するお知らせ」

実質的な優待拡充

株式分割に伴い、株主優待が実質的に拡充されたことも株価上昇の一因です。

分割前は100株で3,000円相当の商品がもらえましたが、分割後も100株で同じ内容の優待が設定されました。

つまり、より少ない金額(2分割なら半分の金額)で優待を受けることが可能となったのです。

業績予想の上方修正を連発

業績も好調で、2018年2月期は3度の上方修正が行われました。

上方修正が発表されたのは、2017年7月、10月、2018年1月です。

最終的には、当初予想の3倍の売上高で着地するという好調ぶりでした。

また、純利益も3.6億円→9.5億円と2.6倍に増加。

純利益増加に伴い、配当も2.6円→6.8円と大幅増配を実施しています。

2017年7月14日「業績予想の修正(上方)に関するお知らせ 」

2017年10月13日「業績予想の修正(上方)に関するお知らせ」

2018年1月12日「業績予想の修正(上方)及び配当予想の修正(増配)に関するお知らせ」

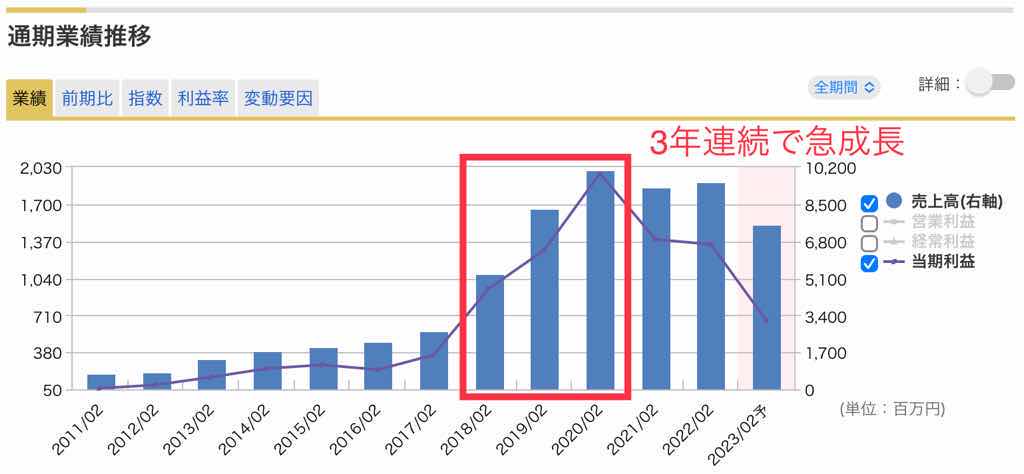

3年連続の急成長

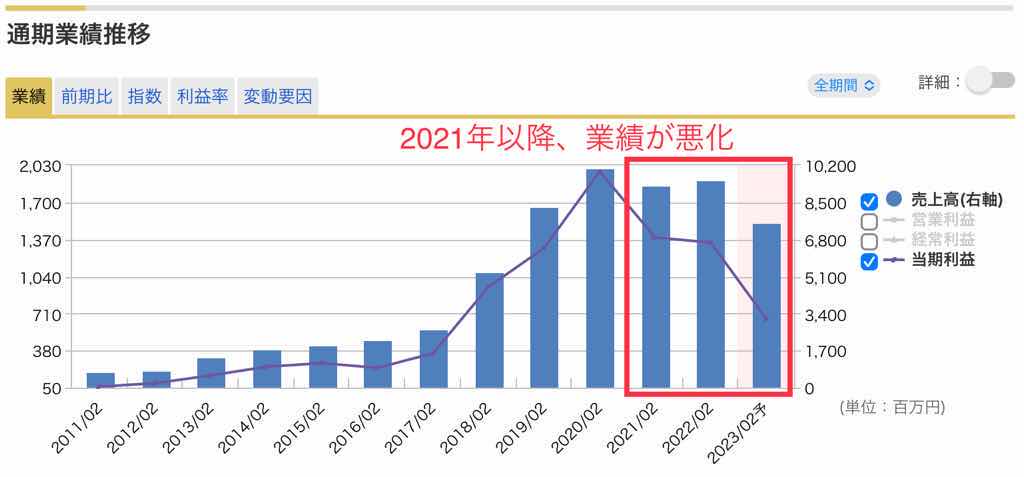

その後も業績は伸び続け、2020年2月期まで3年連続で急成長しました。

その結果、売上高は27億円→101億円に、純利益は3.6億円→20億円に達しています。

下落理由① 行き過ぎた急騰の反動

ここから、本題である株価が下落した理由を見ていきましょう。

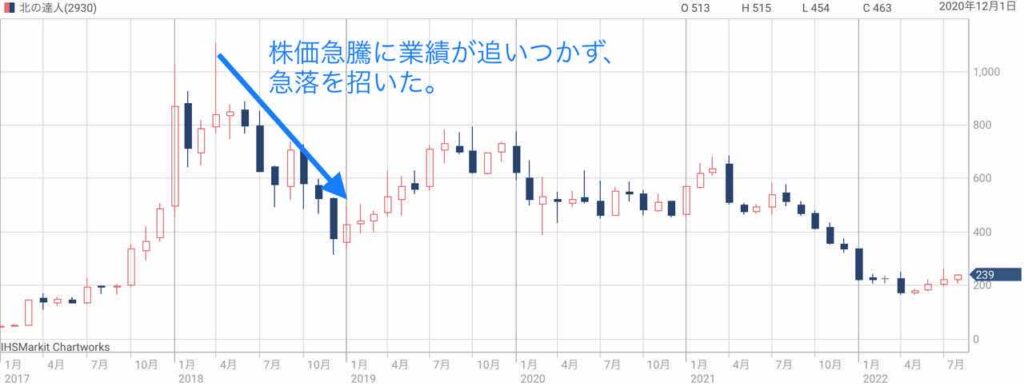

まず、2018年の急落は行き過ぎた急騰の反動で説明できます。

当時の下落率はわずか8ヶ月で70%にも及びます。

下落の理由は、株価急騰に対して業績成長が追いついていなかったためです。

北の達人の株価は2017年に20倍に急騰した一方、1年間の業績の伸び率はせいぜい3倍程度でした。

つまり、株価の伸びに業績が追いついておらず、株価が割高になったのです。

その結果、最高値でのPERは160倍という極端な割高水準に達しています。

あまりに割高になったため、買い一服後は売りが売りを呼ぶ展開となり、株価急落を招きました。

下落理由② 業績の悪化

近年は業績が悪化傾向

2021年以降の下落は業績悪化が主な理由です。

北の達人の業績は2020年2月期がピークで、それ以降は悪化が続いています。

業績推移(下図)を見ると一目瞭然で、2021年2月期〜2023年2月期の3年間で、明らかに下降線を辿っていることが分かります。

見切り売りで下落トレンドを形成

では、チャートと照らして見てみましょう。

最初の業績悪化が発表されたのは2021年4月です。

その月は大きな陰線を作り、その後は約1年間に渡って下落トレンドを形成しています。

これは、業績悪化によって見切り売りが続いた結果です。

下落理由③ 人件費の増加

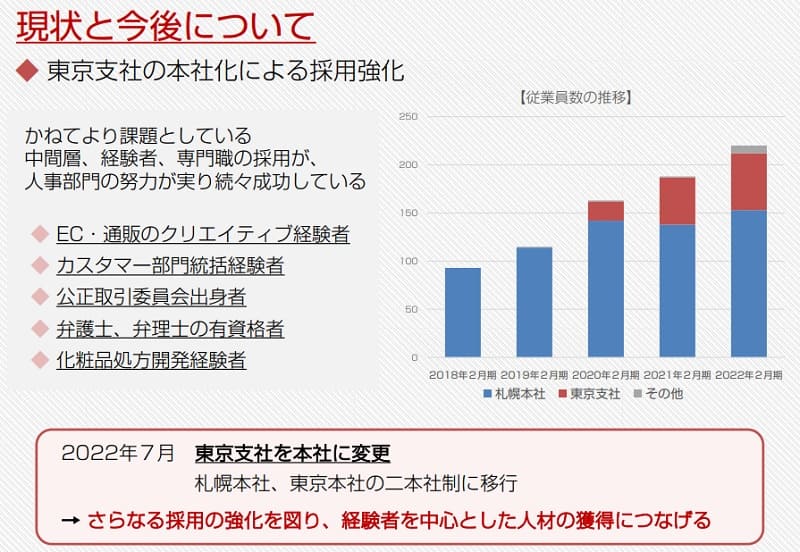

東京本社で採用増加

業績悪化と関連しますが、人件費の増加も株価下落の理由です。

北の達人は東京に本社を新設し、札幌・東京の2本社制へ移行しました。

それに伴い、東京での採用を強化して従業員が増加してます。

その結果、人件費が増加して業績の重荷になっているのです。

販管費が+5億円増加

具体的に、決算書の数字で見てみましょう。

以下の表に2019年〜2022年の販管費をまとめました。

| 決算期 | 販管費 |

|---|---|

| 2019/02 | 45.9億円 |

| 2020/02 | 47.3億円 |

| 2021/02 | 49.9億円 |

| 2022/02 | 50.9億円 |

販管費は45.9億円→50.9億円と+5億円増加しています。

これは、主に人件費の増加が要因でしょう。

一方で、北の達人の純利益は年間10億円ちょっとです。

そのため、5億円の負担が業績に重くのしかかっています。

今後も人件費が増加していくことを考えると、直近の業績悪化も相まって、利益が著しく減少してしまう危険がありそうです。

下落理由④ 経営方針の変更

5つの変更内容

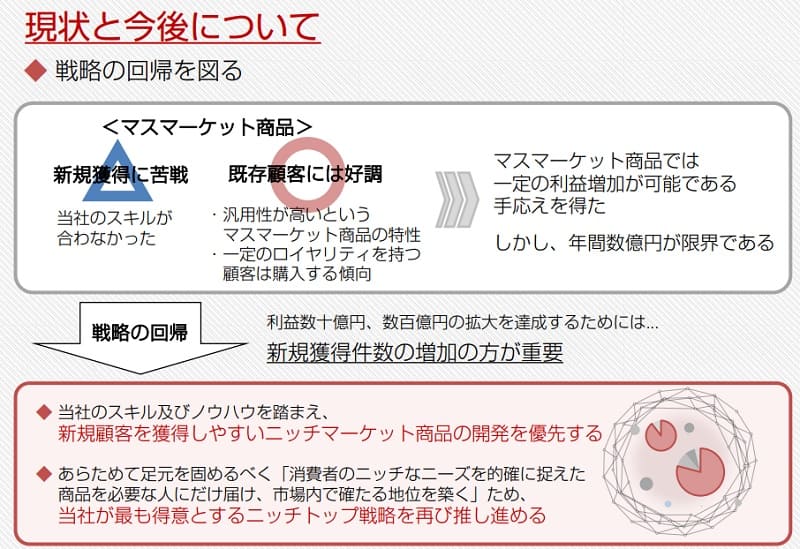

北の達人は2022年7月の決算発表で経営方針の変更を発表しました。

主な変更は以下の5点です。

売上目標1,000億円は撤回

業績に特に影響しそうなのは、マスマーケットからニッチマーケットへの回帰です。

北の達人は2020年頃からマスマーケットへの転換を発表しました。

それにより、将来的には売上高1,000億円を目標としていることがアナリストの取材で明らかになっています。

しかし、ニッチマーケットへ回帰することでその目標は撤回されることになりそうです。

結果、北の達人に対する期待値は下がってしまいました。

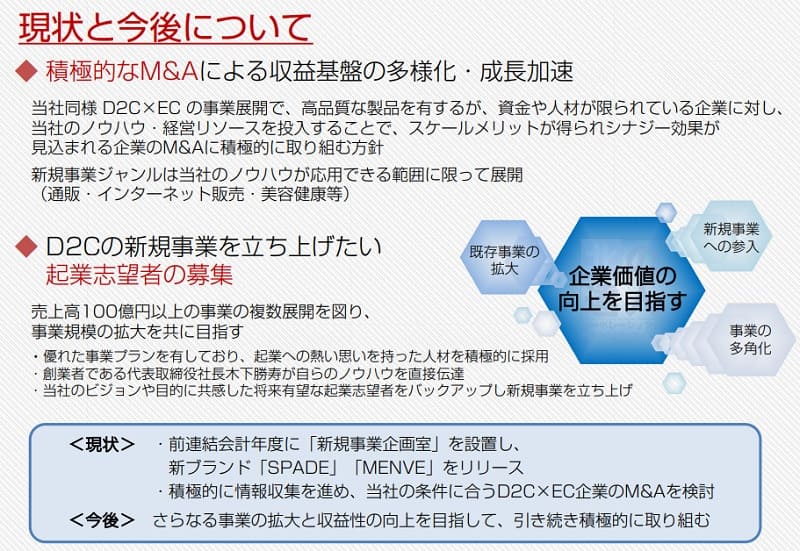

高リスクのM&A実施

今後はM&Aにも力を入れる方針のようです。

上手くいけば、買収先との相乗効果で買収額以上の成果を上げられるかもしれません。

一方、想定ほどの成果が上がらない場合は減損損失が発生する可能性があります。

減損損失が発生すると、その年度の税引き前利益が急激に悪化し、株価急落を招きかねません。

そのため、M&Aにはプラスとマイナスの両面があり、銘柄としてのリスクを増大させます。

M&Aで大失敗したライザップのようにならないと良いですね。

経営方針の変更はリスク

経営方針が大きく変更されたことで、北の達人の今後の業績が読みにくくなってしまいました。

上手く機能すれば業績改善が期待できる一方、さらなる業績悪化を招く危険も考慮しなければなりません。

つまり、経営方針の変更によって株価の不透明感が増したと言えるでしょう。

投資家は不透明感を嫌うため、経営方針の変更が株価下落の一因になっていると考えられます。

まとめ

北の達人の株価が下落した4つの理由について解説しました。

一時的な急成長で株価が急騰したものの、その後は頭打ちになり、2021年以降は業績悪化に苦しんでいます。

その結果、行き過ぎた株価が是正されて株価が下落した、というのが大まかな流れです。

一方、株価が下落したことで優待利回りは20%超に達しています。

優待目的であれば買って良い銘柄かもしれません。

しかし、業績的には不透明感が強く、さらなる下落に巻き込まれないよう警戒するべき銘柄だと思います。

2017年3月15日「株式分割及び定款の一部変更に関するお知らせ」