フラッシュメモリ製造大手として世界5本の指に入るキオクシアが、2024年12月18日に上場する。

公募価格での時価総額は7,840億円と2024年最大のIPOだ。

しかし、投資家からの評価は思わしくない。

想定価格1,390~1,520円に対し、公募価格は上限未満の1,455円に決まったことから、投資家からの買い需要は低かったようだ。

これまでたびたび赤字転落してきた過去が投資家を遠ざけてしまっている。

とはいえ、今期業績をベースとすればPER2.6倍と、公募価格は破格の安さだ。

今後の業績推移次第では大化けする可能性を秘めている。

本記事では、公募価格がどの程度割安なのかを考察した上で、今後の業績見通しと株価見通しについて解説していく。

上場までの経緯

経営危機の東芝から分社

キオクシアは東芝の半導体メモリ事業が源流だ。

東芝は2015年に経営危機に陥り、資本対策として半導体メモリ事業の売却を決定した。

東芝メモリ株式会社として分社化の後、米投資会社ベインキャピタルを中心とする企業連合が2兆円で買収。

そして、2019年に「キオクシア」の社名に変更され、現在もベインキャピタルの傘下にある。

2020年は上場直前に中止

ベインキャピタルは投資会社であるため、売却益を得ることが狙いである。

そのため、最終的には全株式を売却するだろう。

出口戦略として2020年に上場を目指し、取引所から上場承認を獲得するところまで進んだ。

しかし、コロナ禍や米中対立、半導体市況の悪化など悪材料が重なったため上場を延期。

その後は赤字が続いて上場どころではなくなってしまった。

2024年度は業績が回復しており、タイミングを逃すまいと上場を急いでいるのが今の状況だ。

目標1.5兆円に対して半額

上場を急いだ代償として、時価総額は安く設定されてしまった。

2020年の上場承認時は時価総額1.5兆円という評価を得たため、今回の上場においては1.5兆円を上回ることが目標だった。

しかし、前年まで2年連続で赤字だったこともあり評価は低調だ。

今回の上場における想定時価総額は7,840億円、目標の半分である。

2020年の上場承認時は想定価格の下限が1株2,800円でしたが、今回の上場では1,455円と大幅に下がりました。

買収額2兆円のうち、49.9%を出資したベインキャピタルにとっては痛手だろう。

買収時の評価2兆円に対し、今回の上場での評価額が7,840億円であるので、6割も損した計算になる。

逆に言えば、これから買う投資家にとっては安値で買えるという事でもある。

その意味で、今回のキオクシアの上場は期待できる案件だと考えられる。

表面上の株価は超割安

予想PERは2.6倍程度

キオクシアの想定売出価格は1株1,455円となった。

時価総額にして7,840億円(1,455円/株×5億3906万2500株)だが、これは業績に対して高いのか安いのか。

実は、直近の業績予想に対しては破格の割安水準である。

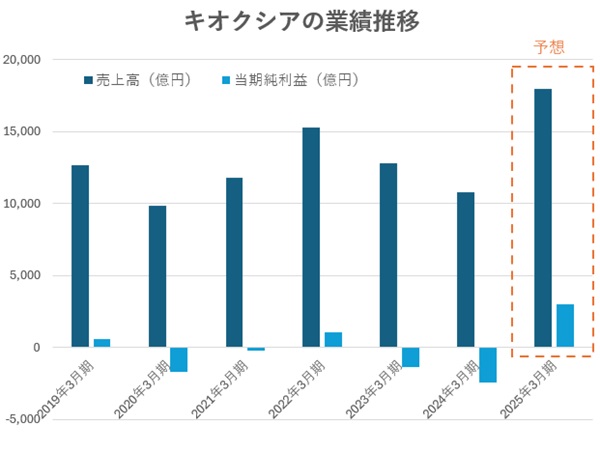

今期純利益はおよそ3,000億円が見込まれ、予想PERはたった2.6倍だ。

予想PER=7,840億円(時価総額)÷3,000億円(今期純利益予想)≒2.6倍

予想PERは東証プライム平均で15倍、景気敏感株でも10倍付近が一般的だ。

キオクシア同様、NAND型フラッシュメモリを手掛けるウェスタンデジタルは約12倍である。

それらと比べると、キオクシアの株価は6分の1、あるいは4分の1程度にしか評価されていないことになる。

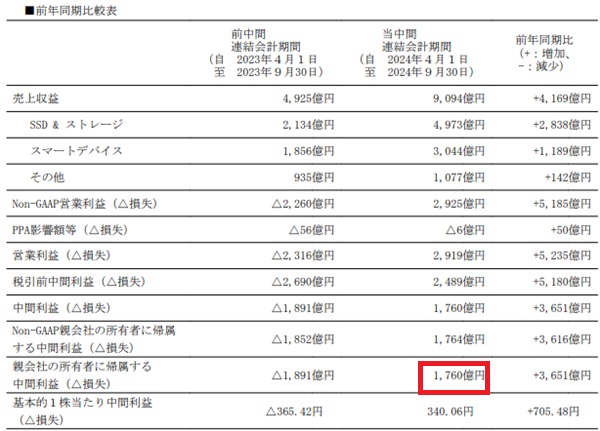

今期純利益3,000億円という予想は、上期実績(1,760億円)と第3四半期予想(中央値700億円)に加え、第4四半期も700億円程度の純利益になることを前提としています。

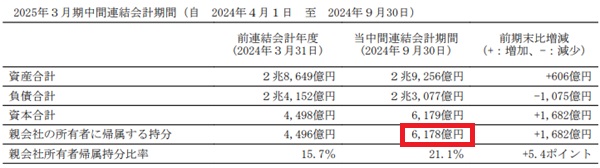

実績PBRは1.2倍程度

実績PBRについても割安感が強い。

2024年9月末時点の純資産は6,178億円が計上されており、実績PBRは1.27倍となる。

実績PBR=7,840億円(時価総額)÷6,178億円(純資産)≒1.27倍

解散価値の1倍は超えているが、同業であるウェスタンデジタルの1.85倍と比べると、3~4割ほど割安だ。

超割安での上場の理由は?

株価指標面では超割安だが、当然それなりの理由がある。

その理由とは、業績が不安定であることだ。

今期は主力製品であるNAND型フラッシュメモリの需要が回復し、販売価格が上昇したことで業績が急改善した。

一方、前年までは需要低迷・供給過多で値崩れしていたことから、2年連続の赤字に転落していた。

以下、キオクシアの業績推移をグラフと表にまとめた。

| 会計年度 | 売上高(億円) | 営業利益(億円) | 当期純利益(億円) |

|---|---|---|---|

| 2019年3月期 | 12,639 | 1,163 | 605 |

| 2020年3月期 | 9,872 | -1,731 | -1,667 |

| 2021年3月期 | 11,785 | 66 | -245 |

| 2022年3月期 | 15,265 | 2,162 | 1,059 |

| 2023年3月期 | 12,821 | -990 | -1,381 |

| 2024年3月期 | 10,766 | -2,527 | -2,437 |

| 2025年3月期(予) | 18,000 | – | 3,000 |

過去6年間のうち4年が赤字で、6年分を合算しても損失が超過している。

これまでの業績を見るに、今期がたまたま良かった可能性が否定できないだろう。

そのため、上場時の想定価格は直近の業績に対して安く設定されたのだ。

今後の業績見通しは?

業績維持なら株価数倍の可能性も

直近の業績に対して想定価格は非常に割安だが、今後の業績はどうなるだろうか。

もし、今期と同水準の業績が続けば、株価は一気に上昇するだろう。

なぜなら、PER2.6倍という評価は、裏を返せば来期以降の業績悪化を前提としているためだ。

その前提を覆せば株価数倍は堅い。

逆に、以前のような連続赤字となれば株価下落の可能性もある。

そこで、今後の業績見通しについてNANDメモリー市況予想を参照しながら考えてみよう。

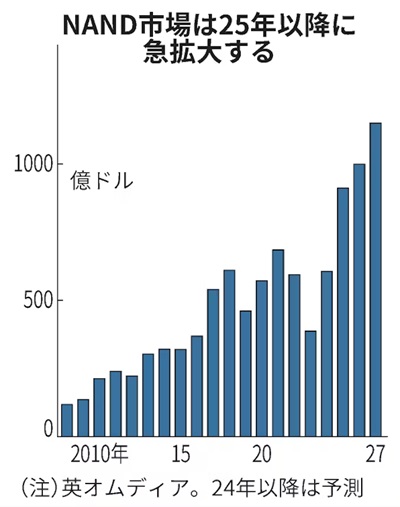

NAND市場は今後急拡大の見通し(英オムディア予測)

まず、英国に拠点を置くオムディアの予測を見てみよう。

英オムディアについて

オムディアはテクノロジー分野の調査・アドバイザリー企業です。通信、メディア、IT、エレクトロニクスなどの多岐にわたる分野で市場調査や分析を行い、業界の最新動向や将来予測を提供しています。

以下がオムディアが発表した2024年以降のNAND市場の予測である(グラフは日本経済新聞より引用)。

この予測によると、2025~2027年にかけて過去最高を連続で更新する見通しだ。

NAND市場拡大の根拠として以下4点が挙げられている。

いずれも根拠としてはもっともな内容だ。

上記予測の通り需要が拡大すれば、NANDメモリー価格は堅調に推移し、売上と利益拡大が見込めるだろう。

2028年までに需要2.7倍に増加(キオクシア予測)

キオクシアからの発表によれば、NANDフラッシュメモリー市場は2028年までに2.7倍に増加するとのことだ(ベースは2023年)。

キオクシアの発表とはいえ、数字は調査会社のレポートを引用しており、引用元は第三者調査機関であるTechInsights Inc.だ。

そのため、予測の信頼度は高いと言える。

TechInsights Inc.「NAND Market Report Q4 2024」

強気予測の根拠としてはオムディア予測とほぼ同様だ。

ただし、2024年度Q4~2025年度Q1については短期的に需要が弱まるとの予測がある。

2024年度Q4~2025年度Q1に需要が一時的に弱まるため、Q3決算時点で上場を急いでいるのかもしれません。

プラスの材料としては、他社がAI向けメモリー投資(HBMやDRAM)を優先し、NANDフラッシュメモリーの供給が少なくなることが挙げられている。

全体的な供給が少なくなれば価格が上がり、キオクシアの業績にはプラスとなる。

総じて、短期的には中立、長期的には強気の予測となっている。

好業績が続く可能性が高い

NANDフラッシュメモリーの需要が強い見通しであるため、キオクシアの業績も好調が続く可能性が高い。

需要が強ければ、販売価格と生産量を維持することができるだろう。

特に、2025年度は伸び幅が過去最高となるため、業績も過去最高を更新する可能性がある。

また、ライバル各社はAI向けメモリー投資に注力し、NANDメモリー増産が限定的になるという予測も好材料だ。

ただし、今後半年間(2024年度4Q~2025年度1Q)については需要が弱まるとの予測があるため、短期的な業績は弱含む可能性もある。

今後の株価見通し

上場直後は弱い値動きを予想

上場後の株価はさほど上がらず、横ばいの推移になると予想される。

というのも、公募時点での需要が弱かったためだ。

想定価格1,390~1,520円でブックビルディング(需要予測)が行われたものの、公募価格は上限とはならず、1,455円という中央値となった。

これは、上限価格では株を捌き切れないと判断されたということだ。

需要が弱いことの現れであり、上場後の値動きも弱いものになるだろう。

東京メトロのように、下がる下がると言われながら結局上がった例もあります。優待有無の違いなどありますが、上場直後の値動き予想は難しいですね。

2025年中頃から上昇を予想

2025年5月には期末決算とともに2025年度の業績予想が出てくる。

そこで良好な業績予想が発表されれば、株価上昇の起爆剤となるだろう。

現時点では、2025年度のNANDフラッシュメモリー需要は強いとされる。

そのため、良い業績予想が出てくることが期待できそうだ。

仮に2024年度と同程度の業績予想となれば、株価3,000円超えは軽いと思われる。

業績維持なら株価3,000円でもPER5倍程度なので、同業よりも割安なくらいです。

2027年には株価6,000円も

オムディアやTechInsights Inc.の予測の通りにNANDメモリ需要が高まれば、2027年あたりには需要が現在の2倍になる。

メモリー価格が変わらず売上が伸びるとすれば、利益2倍は期待できるだろう。

PER5倍という弱気設定でも株価5,000円を超えてくる。

予想株価=6,000億円(純利益)÷5億3906万2500(株)×5倍(PER)≒5,500円

他社の供給状況によってメモリ価格は変動するので、需要が高まっても利益2倍とは限らないが、それくらいのポテンシャルはあるということだ。

それなりのリスクはあるものの、上場時点の時価総額7,840億円は割安に映る。

キオクシアに投資するリスク

短期的なNANDメモリー需要低下

TechInsights Inc.の予測によれば、2025年1~6月はNANDメモリー需要が一時的に低下する見通しだ。

そのため、キオクシアの株価が下がる恐れがある。

特に、上場直後に勢いで上がってしまった場合、大きく反落するシナリオが考えられる。

ただし、その予測は主要な投資家は把握しているはずのため、そもそも上場直後から警戒されて上値が重くなると予想される。

トランプ政権による地政学リスク

今後は地政学リスクも影響してくるだろう。

トランプ政権は中国に対する関税を強める見通しであり、半導体関連としてキオクシアの売り材料になる懸念がある。

キオクシアの売上比率において中国向けが特段高いわけではないが、世界景気の影響を受けることは間違いない。

今回の上場においても、トランプ氏が大統領に就任する前に、という思惑があったようだ。

キオクシア関係者からは「このまま上場時期が後ろにずれることになれば、投資家の心象悪化につながる」と焦りの声もでていた。上場のタイミングを逃し続けた過去の轍(てつ)を踏みたくないとの意識が働いた。25年1月にトランプ氏が次期米大統領に就任すると、地政学リスクが高まるとの判断もあった。

引用:日本経済新聞

大株主による大量売却

今回の上場は、現在の大株主の手じまいに向けた一歩でもある。

そのため、ロックアップ解除以降は常に大量売却の懸念がついて回ることになるだろう。

特に、ベインキャピタルと東芝の動きが怖いところだ。

この2社で全株式の8割以上を保有している上、2社とも株価さえ上がればいつでも売りたいと考えている。

ロックアップ解除まで180日あるので当面は問題にならないが、長期で持つ場合は大量売却リスクを念頭に置く必要がある。

NANDメモリー市況の低迷

NANDメモリー市況低迷が根本的、そして最大のリスクだ。

予測に反して市況が低迷した場合、再び赤字転落して会社の存続すら危うくなる恐れがある。

NANDメモリーは技術が汎用化しており、競争力を維持するために年間数千億円の投資が必要とされる。

キオクシアはライバルと比べて財務基盤が弱く、有利子負債の多さから利払いが年間1,000億円近くにも及ぶ。

NANDメモリー不況に再び陥れば真っ先に倒れてしまうだろう。

キオクシアは現金残高1,800億円に対して有利子負債が約1.3兆円あり、財務基盤の弱さが各メディアから指摘されています。

まとめ

キオクシアの業績見通しと株価予想について解説した。

公募価格は今期業績に対しては非常に割安だが、それは過去の業績が不安定だったことに起因している。

一方、来期以降のNANDフラッシュメモリー市況は強いとの予測があり、予測が実現すれば株価は上昇する可能性が高いだろう。

2027年まで強い需要が続けば株価5,000円も目指せる。

リスク要因としては、NANDメモリー不況、大株主による大量売却、地政学的リスクが考えられる。

財務基盤が弱いことから、業績悪化の兆候が出れば株価急落の恐れもある。

とはいえ、上場時の株価はリスクを勘案してもやはり割安に映る。

上場直後の値動きにはあまり期待できないが、上昇余地は大きいため、様子を見ながら買っていきたい銘柄だと考えている。

日本経済新聞「キオクシア上場延期 半導体市況厳しく、東芝に打撃」