東京エレクトロンは、半導体製造装置の分野で世界4位に位置する日本屈指の銘柄だ。

生成AIやIoT、データセンターなど、先端技術が進化を続けるなか、それらの中枢となる半導体を作るために不可欠なのが、東京エレクトロンの製造装置である。

AI向けをはじめとする先端半導体の製造には同社の装置が必要不可欠であり、技術革新が進むほど需要が拡大する構図となっている。

業界団体の予測によると、半導体市場は年間10%以上の成長が続き、2030年には2023年比で2倍もの規模に拡大する見込みだ。

一方、東京エレクトロンの株価は最高値の4万円から一時半値にまで下落し、現在の2万4,000円付近と低調である。

株価指標は割安と言える水準まで低下しており、中長期目線で買えるタイミングだと言えるだろう。

本記事では、東京エレクトロンの事業内容から市場ポジション、今後の成長性や予想株価までをわかりやすく解説していく。

目次

東京エレクトロンとは?半導体製造装置の世界的企業

会社概要と事業内容

まずは東京エレクトロンがどのような企業かを簡単に確認しておこう。

東京エレクトロンは1963年に設立された半導体製造装置の大手企業だ。

ここでいう”半導体”とは、パソコンやスマートフォン、車載機器、データセンター、そして生成AIなど、あらゆる先端機器の中枢を担うCPUやGPUを指す。

半導体製造装置は一連の製造工程において様々な種類があるが、東京エレクトロンは特定の装置でシェア100%を持つほど、世界でも最先端を走る。

つまり、東京エレクトロンは現代社会を維持するために必要な電子機器の”頭脳”を作るために必要不可欠な存在というわけだ。

事業モデルは、世界中の半導体メーカーに向けて製造装置を提供するBtoB型で、製品納入後もメンテナンスやソフトウェアアップデートなどのサービスで長期的な収益を確保している。

半導体市場におけるポジション

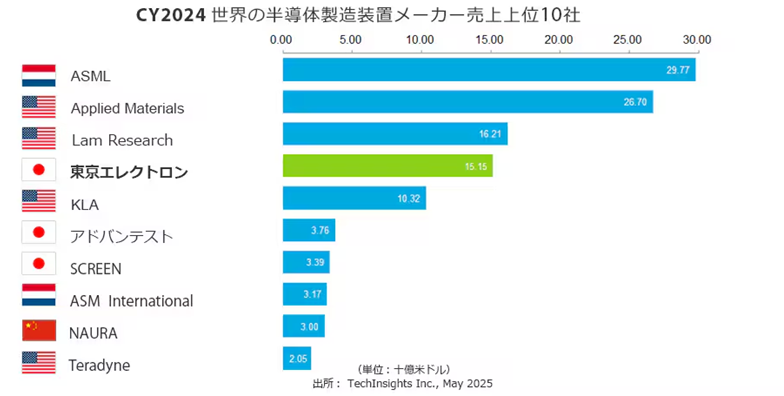

東京エレクトロンは、世界の半導体製造装置市場でトップクラスの地位を確立している。

コータ/デベロッパ、エッチング、熱処理成膜など複数の装置で強みを持ち、各装置において世界トップシェア級だ。

世界の半導体製造装置メーカーとしては、売上4位に位置する。

この分野ではトップ10に日本勢が3社入っており、日本が強い分野だ。

半導体設備への投資額が世界的に増加傾向である中、東京エレクトロンは微細化技術・3D構造技術といった最先端に対応した装置を提供し続けている。

その結果、顧客を失くことなく、長期的なパートナーシップを築くことで市場ポジションを維持・拡大しているのだ。

主力製品と売上構成の特徴

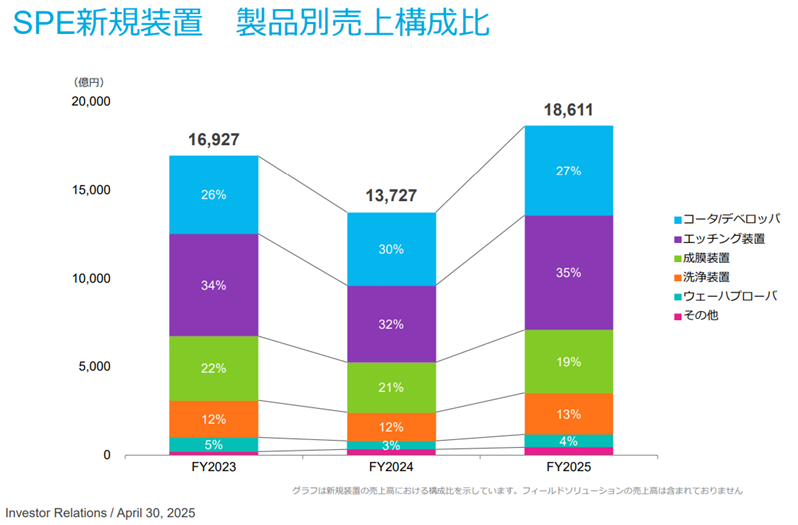

東京エレクトロンの主力製品は、半導体製造の各プロセスに用いられる装置だ。

中でも、フォトレジスト塗布・現像を担う「コータ/デベロッパ」や、パターンを削る「エッチング装置」、薄膜形成を行う「成膜装置」などが柱となっている。

2024年3月期の売上構成を見ると、「コータ/デベロッパ」「エッチング装置」「成膜装置」の3装置が売上げの8割超を占める。

これらは東京エレクトロンが先端品で先行している分野でもある。

AIをはじめとした高性能半導体の需要が高まるにつれ、研究開発で最先端をいく東京エレクトロンの製品への需要が拡大しているようだ。

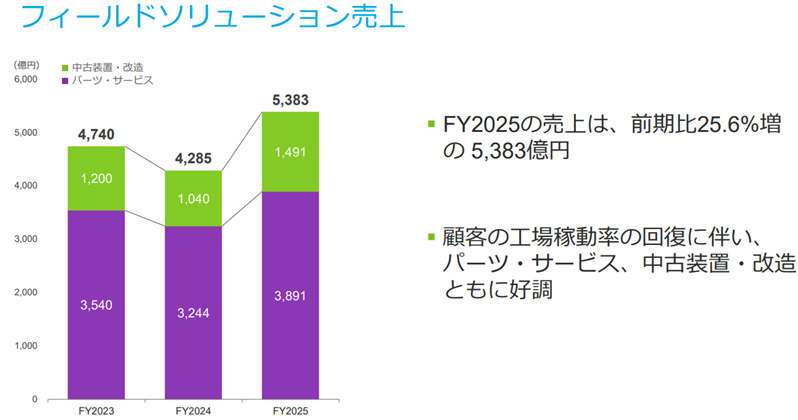

また、安定収益であるフィールドソリューション(メンテナンスや改造など)の売上は5,000億円に達し、業績の安定度が増している。

これまでの株価推移と現在の水準

過去10年間の株価推移

東京エレクトロンの株価は2016年あたりまで3,000円付近で停滞していた。

本格的な株価上昇が始まったのが2017年からだ。

この年から半導体市場が急拡大し始め、米中関税戦争で乱高下しつつも、2020年までに株価は8,000円まで上昇した。

新型コロナ以降も半導体市場の伸びは拡大し続け、近年ではAI向け半導体投資も活発化している。

好材料が絶え間なく続いた結果、2024年には一時40,000円を突破するまでに買われた。

しかし、その後はシリコンサイクルの鈍化、中国市場の落ち込みなどにより一時16,000円台まで下げるなど軟調だ。

トランプ関税ショックを経て、2025年6月時点では24,000円付近で推移している。

2024年~2025年の値動き要因

2024年以降は特に大きな値動きとなっており、その要因を確認しておこう。

急騰の要因となったのが2024年3月期3Q決算だ。

この決算では、中国での半導体投資の増加と、先端向けDRAMの投資拡大を業績予想に反映し、通期予想の上方修正を行った。

その結果、事前の業績予想を上回り、株価急騰につながった。

その後も、米国の半導体メーカー大手NVIDIAなどの好決算を手掛かりに株価好調が続き、2024年3~4月は株価40,000円にタッチした。

しかし、中東情勢の悪化などをきっかけに次第に利益確定が優勢となった。

イスラエルとイランの報復合戦が原油価格急騰や物流混乱の懸念を生み、高値圏にある半導体関連銘柄には売りが嵩んだ。

その後も、米国による対中国への半導体輸出規制、2024年8月5日に起きた「令和のブラックマンデー」、そして2025年4月のトランプ関税ショックなど大きな悪材料が発生し、株価を押し下げた。

株価指標は大幅に低下し、割安圏へ

1年超もの急激な下落トレンドの結果、株価指標は割安圏に突入している。

2025年6月13日終値の23,800円の株価指標は次の通りだ。

半導体産業は中長期的に伸びる成長産業であるため、一般的に高いPERが許容される。

しかし、現在の東京エレクトロンの予想PERは20倍未満にとどまる。

成長企業の場合はPER30倍程度まで許容され得ることを考えると、現在の予想PERには割安感がある。

また、配当利回りは2%台半ばと、配当目的としても買える水準だ。

今後も成長が維持されるかはよく確認する必要があるが、AI向け半導体投資が続くと想定すると、現在の株価水準は投資妙味があると言える。

東京エレクトロンの成長は続くか?

過去5年の業績トレンド

東京エレクトロンの株価再上昇に向けた重要ポイントは、業績成長が今後も続くかどうかだ。

成長継続の期待が回復すれば株価水準は切り上がる可能性が高い。

そこで、まずは過去5年間の業績トレンドを確認しておこう。

以下が2021年3月期~2025年3月期の業績推移だ。

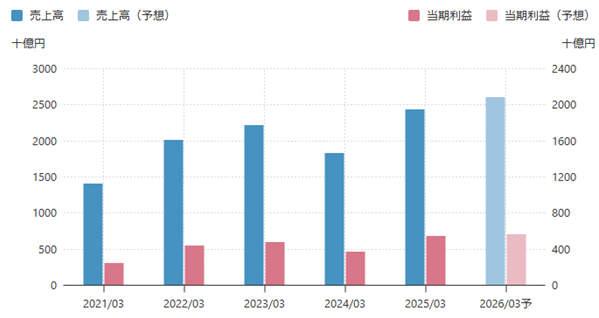

この期間の売上高年平均成長率(CAGR)は約15.2%にも達する。

2021年3月期の売上高は1兆4,000億円ほどだったが、翌年には2兆円を突破。

2023年3月期、2024年3月期は停滞したものの、2025年3月期は成長トレンドに回帰し、売上は2兆4,000億円と過去最高を更新した。

営業利益面では、売上成長率と同程度のCAGR約15.7%の伸びだった。

2021年3月期の営業利益が3,200億円ほどだったのに対し、2025年3月期には約7,000億円と、5年で2倍以上に拡大した。

AIと先端メモリが支える中長期成長

東京エレクトロンの成長のカギを握るのは、生成AIの爆発的普及とそれを支える先端半導体への需要拡大だ。

とりわけ、AI処理に欠かせないHBM(高帯域幅メモリ)や高性能DRAMの製造には、東京エレクトロンの装置が欠かせない。

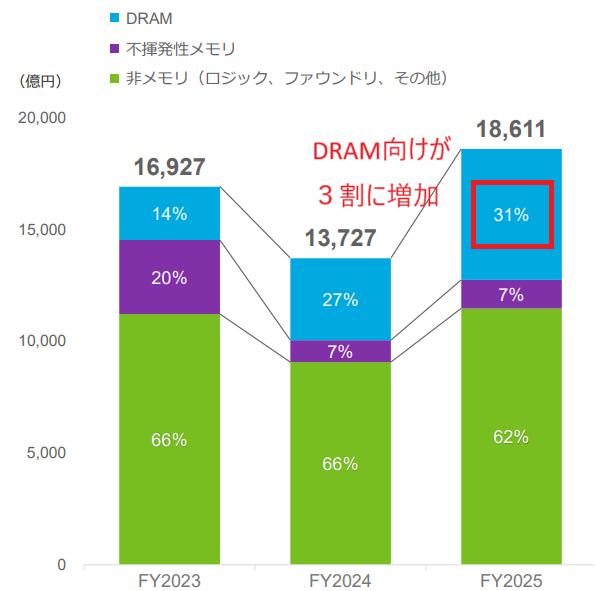

2025年3月期の決算資料でも、DRAM向け装置が売上全体の3割を占め、今後さらに比率が高まると見られている。

2023年3月期には14%に過ぎなかった。

生成AIを支えるデータセンターの投資も活発化しており、米NVIDIAや台湾TSMCといった主要顧客からの需要が続く限り、東京エレクトロンの装置販売も拡大していく見込みだ。

AIブームは一過性ではなく、あらゆる産業への浸透が始まっている。

そのため、半導体製造装置の販売も数年単位での成長ストーリーが描ける状況にある。

技術革新と研究開発への先行投資

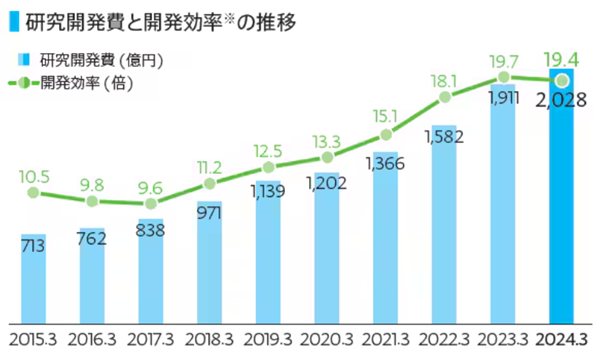

東京エレクトロンは、業界屈指の研究開発力を武器に、より小さく、速く、省エネな半導体をつくるための製造技術装置の開発を進めている。

2025年3月期には研究開発費として2,500億円を投じ、今後さらに拡大する方針だ。

国内では宮城、山梨、熊本などに研究開発拠点を構え、米国やベルギーの研究機関とも連携し技術革新を進めている。

先端品向け装置では顧客との共同開発も行われており、単なる装置メーカーに留まらない共創型の強みが評価されている。

半導体製造は、1年遅れの技術でも装置採用が見送られる厳しい世界だ。

そんな中、東京エレクトロンの技術は最前線を維持し続けており、先行開発が次の売上を生む構造が確立されている。

2027年度までに売上3兆円・利益率35%以上

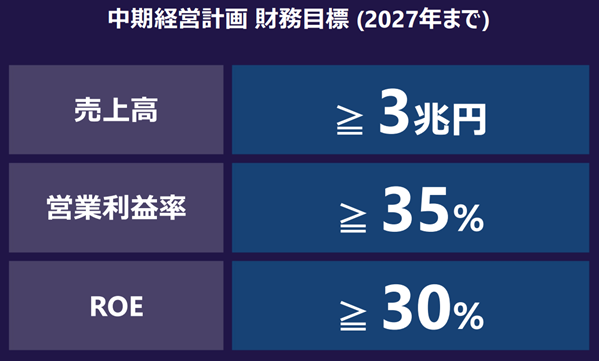

2022年6月発表の中期経営計画(2023〜2027年度)において、以下の明確な財務目標を掲げられた。

この計画は2025年2月の投資家向け資料にも記載されており、現在も有効だ。

売上3兆円という目標が掲げられた直前の売上高は2兆円だったため(2022年3月期)、5年で売上を1.5倍にするという野心的な計画だ。

小規模の企業ならまだしも、兆円規模の売上を1.5倍にするのは並大抵のことではない。

営業利益率35%以上という目標も高水準だ。

3,000億円規模の研究開発費を吸収した上での利益率35%以上であるため、粗利としては50%以上を確保する必要がある。

営業利益率35%が達成されれば、営業利益は1兆円を超える規模となり、現在の時価総額10兆円余りという水準は割安に見えてくる。

半導体市場は2030年に150兆円規模へ

東京エレクトロンは複数の装置でシェアトップを獲得していることから、半導体市場が拡大すれば自ずと受注が拡大する。

では、今後の半導体市場はどの程度成長するのだろうか。

アメリカの業界団体SIAや世界半導体製造装置統計(WSTS)の予測によれば、2022年に約75兆円だった半導体市場は、2030年には150兆円規模に達すると見込まれている。

上記予測はドルベースを1ドル150円として円に換算しています。

7年で2倍という成長速度であり、これは年平均成長率(CAGR)10%に相当する成長率だ。

東京エレクトロンが掲げている「2027年度までに売上3兆円」という目標は、発表当初を起点に計算すると、CAGRは8.45%となる。

おおよそ半導体市場の成長予測と合致しており、中期経営計画の達成確度は高いと言えそうだ。

生成AIでは従来の10倍以上の処理性能が求められ、製造装置への投資を加速させている。

東京エレクトロンはこうした成長セクターに不可欠な製造装置を供給しており、市場全体の拡大により中長期的な成長が見込まれる企業と言えるだろう。

国家間対立と需給変動がリスク要因

一方で、東京エレクトロンの成長にはいくつかの懸念点も存在する。

その代表が米中対立による半導体規制だ。

中国市場は東京エレクトロンの売上の約3~4割を占めるが、米国の輸出規制強化により、中国向けの先端装置販売には不透明感が漂っている。

米国が日本に対し、中国向け半導体製造装置の輸出を規制するよう圧力をかけてくる可能性があるからだ。

また、半導体業界には「シリコンサイクル」と呼ばれる景気の波があり、投資が一時的に急減する局面が定期的に訪れる。

たとえば2024年は、前倒し需要の反動や中東情勢などの外部要因により、一部装置の受注にブレーキがかかった。

これらのリスクは避けられないが、東京エレクトロンはフィールドソリューション(保守・改造)などの安定収益を拡大することで、業績のボラティリティを抑えようとしている。

リスクを認識した上で中長期での成長性を見る姿勢が投資家に求められるだろう。

株主還元方針と配当利回り、自社株買い実績

配当性向は半導体銘柄として高水準

近年は株主還元が日本株の上昇エンジンとなっており、還元方針は株価を左右する重要ポイントだ。

その点においては、東京エレクトロンの株主への還元方針は十分な水準である。

還元方針としては次のように書かれている。

当社の配当政策は、業績連動型配当の継続実施であり、親会社株主に帰属する当期純利益に対する配当性向50%を目処とするとともに、安定的に株主各位に還元するため、1株当たりの年間配当金は50円を下回らないものとすることを基本方針としております。

引用:東京エレクトロン 配当政策・配当金

基本的に、純利益の50%を配当するという方針だ。

一方、他の半導体製造メーカーにおいては、配当性向を25~35%としている場合が多い。

配当性向50%は異例の高水準であり、還元方針で半導体関連銘柄を選ぶ場合、東京エレクトロンが第一候補となる。

また、余剰資金が発生した場合は機動的に自社株買いを実施するとあり、発表されれば追加の好材料となるだろう。

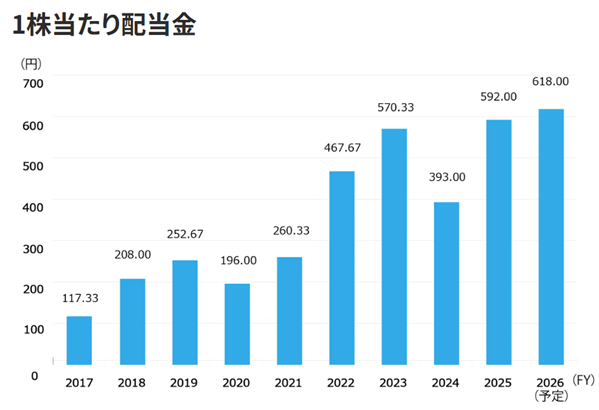

配当額は上昇傾向、利回りは2.6%

近年は業績が拡大していることから、配当額も上昇傾向だ。

5年前の2021年3月期は1株配当が260円だったのに対し、2026年3月期は618円が計画されている。

1株配当618円を元に配当利回りを計算すると、予想配当利回りは2.6%にも達する。

一般的に、業績拡大中の銘柄は利回りが1%台以下になることも多い。

市場拡大がほぼ確実視されている半導体銘柄としては、2%台後半の利回りは高水準だと言える。

配当利回り=618円(1株配当)÷23,800円×100%=2.6%

自社株買いの実績と将来性

東京エレクトロンは株主還元策の一環として機動的な自社株買いを実施している。

以下、過去3年間の自社株買い実績をまとめた。

| 発表日 | 内容 | 取得実績 | 総取得額 |

|---|---|---|---|

| 2023年5月11日 | 上限1,000万株・1,200億円 | 589万株 | 1,199.98億円 |

| 2024年5月10日 | 上限350万株・800億円 | 231万株 | 799.99億円 |

| 2024年11月12日 | 上限350万株・700億円 | 290万株 | 699.99億円 |

特に、2025年3月期においては自社株買い総額が約1,500億円に達した。

これは自己資本効率の改善と株主価値の向上を目的としており、市場から株式が消滅した分、自己資本利益率(ROE)や1株あたりの価値が向上した。

時価総額11兆円に対する比率は1.4%程度ではあるが、配当利回りが2.6%であることを踏まえると、今期も同程度の自社株買いが実施されれば総還元利回りは4%に達する。

純資産は拡大傾向であるため、今後も継続的な自社株買いが期待できるだろう。

東京エレクトロンは買いか?投資判断とリスク

現在株価は割安水準

これまでの議論を踏まえ、東京エレクトロン株が買いかどうかを考えていこう。

先にも書いたが、東京エレクトロンの株価指標は以下の通りだ。

PER20倍を割れており、業績安定の小売り銘柄や医薬品銘柄と同水準だ。

しかし、半導体市場は今後も拡大が見込まれているため、そのトップランナーの1社に適用する株価指標としては過小評価だと考えられる。

PBR約6倍は一般的に割高ではあるが、ROEも30%と相応に高く、許容できる範囲内だ。

PBRの理論値は【ROE÷株主資本コスト】で計算されるため、ROEが高いほど高いPBRが許容されます。

配当利回りが高いことからも長期保有目線で買いやすい。

総じて、現在の東京エレクトロンの株価は割安水準だと判断できる。

アナリストの投資判断と目標株価

各アナリストの投資判断も、やはり上目線だ。

確認できた12社のうち10社が強気の投資判断をしており、目標株価は30,000円付近が多い。

現在株価が24,000円付近であることを踏まえると、2~3割の上昇余地が示唆されている。

| 証券会社 | 投資判断 | 目標株価 (変更前→変更後) |

|---|---|---|

| JPモルガン | 強気 | 35000円 → 31000円 |

| 大和 | 中立 | 30000円 → 26500円 |

| みずほ | 強気 | 40000円 → 37000円 |

| シティG | 強気 | 35000円 → 31000円 |

| 岡三 | 強気 | 31000円 → 30000円 |

| 野村 | 強気 | 31700円 → 30000円 |

| 水戸 | 強気 | 30000円 → 28000円 |

| 岩井コスモ | 強気 | 36000円 → 31000円 |

| モルガンS | 中立 | 31200円 → 24400円 |

| 東海東京 | 強気 | 28600円 → 26100円 |

| マッコーリー | 強気 | 33300円 → 30000円 |

| GS | 強気 | 32500円 → 30000円 |

直近では目標株価の引き下げが相次いでいるのが気になる点だ。

これらの引き下げは、市場調整局面や地政学・規制リスクへの慎重姿勢を反映したものだろう。

強気見解は維持しつつ、上値余地に対する慎重な姿勢が現れている。

とはいえ、現在株価との乖離は大きく、多くの投資家が東京エレクトロンに対して強気であることが伺える。

買い時である3つの理由

総じて、東京エレクトロンは買い時であると考えられる。

その理由は次の3点だ。

株価4万円を超えていた当時は期待先行感が否めなかったが、株価が落ち着いた今、上記の理由から値ごろ感があると考えている。

投資する場合のリスクは?

とはいえ、高成長産業であるが故のリスクも存在する。

直近では地政学・規制リスクが怖いところだ。

米中貿易摩擦で半導体産業がやり玉に挙げられており、米国から日本も追随するよう要求される恐れがある。

その場合、対中国の輸出規制がかかり、中国向け売上が減少する可能性が考えられる。

また、トランプ米政権の高関税政策が半導体に波及する懸念もあり、米国向け販売が鈍る恐れもある。

半導体への高関税は無理筋との見方が多いが、トランプ大統領の行動は読めず、もし半導体へ高関税が発動された場合は株価の急落要因となるだろう。

今後の株価見通し

中長期では上昇目線

短期的には、米国と中国の貿易摩擦や、米国による高関税が株価を押し下げる恐れがある。

しかし、中長期的には半導体市場の拡大とともに東京エレクトロンの業績も拡大するだろう。

特に、先端品向けで高い販売シェアを獲得しており、代替品が無い、あるいは少ないことが強みだ。

そのため、半導体市場の拡大の確度が高まれば、東京エレクトロンの株価は先行して上昇することになるだろう。

2027年の予想株価は31,200円

中期経営計画によると、2027年度の業績目標は売上高3兆円以上、営業利益率35%以上とある。

これが達成された場合、営業利益は1兆500億円(3兆円の35%)に達する。

純利益ベースでは約7,350億円、1株利益換算では1,560円となる。

妥当PERを保守的に20倍とすれば、予想株価は3万1,200円と計算できる。

予想株価=1株利益1,560円×PER20倍=31,200円

各証券会社のアナリストの目標株価ともおおよそ一致しており、中期経営計画が達成された場合、株価3万円回復の確度は高そうだ。

まとめ

東京エレクトロンの事業内容から市場ポジション、今後の成長性や予想株価までを一通り解説した。

世界の半導体産業を支える最前線企業として、高い技術力と圧倒的な市場シェアを誇る一方、株価は短期的な悪材料により下落傾向だ。

しかし、中長期目線での成長期待は不変である。

そのため、数年単位で保有し続けることが可能なら、+30%以上のリターンが得られると予想している。

具体的には、2027年までに株価3万円に回復し、現在株価24,000円で100株を買った場合のキャピタルゲインとして+60万円程度が想定される。

現在の株価指標は割安感があり、長期的な視点で投資を検討する価値のある銘柄だと言えるだろう。

日本経済新聞「<東証>東京エレクトロンが急伸 業績予想を上方修正、配当も積み増し」