好調だった東京電力が、一連の悪材料により再び株価急落に直面している。

2025年末までは、原発再稼働、データセンター向け事業など、株価上昇の材料が出て好調だった。

ところが、再稼働したばかりの原発は不具合で緊急停止。

しかも、未定とされていた今期業績予想は大幅な赤字見通しとなった。

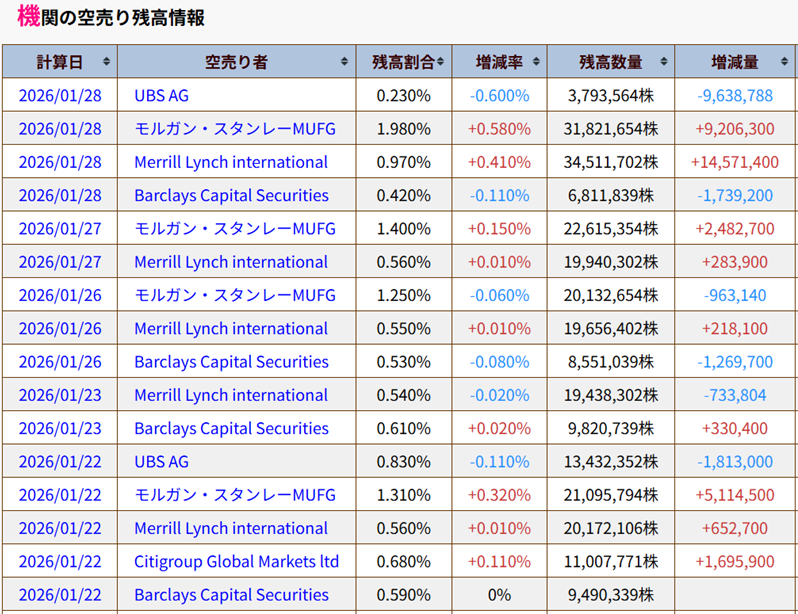

信用買いが溜まっていたところにこれらの悪材料が発生し、機関投資家からの空売りも相まって売りが売りを呼ぶ悪循環に陥っている。

果たして、東京電力の株価はこのまま沈んでいくのだろうか。

本記事では、東京電力株の直近の動きをまとめた上で、今後の株価見通しについて考察していく。

原発再稼働・データセンターで株価回復

1年で株価400円→900円へ急伸

2025年は東京電力の株価が大きく回復した年となった。

年初には400円だった株価は、年末には900円を突破し、1年で2倍超の上昇率を記録している。

これは、好調だった日経平均を上回る上昇だ。

表面的な株価指標は割安であり、話題性も相まって個人投資家からの買いを呼び込んだ。

原発再稼働で1,000億円超の収支改善

上昇の理由の1つは、原発再稼働の機運が高まったことだ。

2025年6月頃に燃料の装荷作業が開始され、安全対策設備の確認や地元の最終同意が残っていたものの、再稼働が既定路線と受け止められた。

原発は再稼働すると1基あたり1,000億円超の収支改善につながるとされる。

そのため、再稼働による業績改善を先取りする形で株価が上昇したのだ。

データセンター・AI関連として脚光

もう一つの理由は、データセンター向け事業の参入である。

2025年7月に、東京電力がデータセンター事業に参入することが経済紙で報道された。

事業の要点は、東京電力が持つ発電所の近くにデータセンターを建設し、送電網構築の費用を抑えることだ。

電力と通信のインフラを一体で整備する「ワット・ビット連携構想」の一環である。

東京電力自身がデータセンターを運営する構想もあるようだが、どのような形態の事業になるのか不明な点も多い。

いずれにしろ、株式市場の一大テーマである「データセンター」「AI」に絡めたことは大きく、株価上昇の起爆剤となった。

株価急落の理由

待望の原発再稼働も、緊急停止

2026年1月21日に柏崎刈羽原発6号機が再稼働にこぎつけた。

ところが、再稼働の作業中にトラブルが発生。

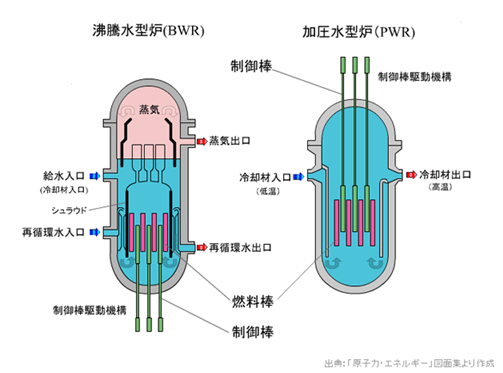

原因は核分裂反応を抑える制御棒の引き抜き装置で、動作中に警報が鳴り、作業を中断したという。

このトラブルを受け、営業運転再開の日程は未定となってしまった。

待望の再稼働が延期になり、上昇するかに思われていた株価は、一転して下落する結果となった。

巨額の赤字予想を発表

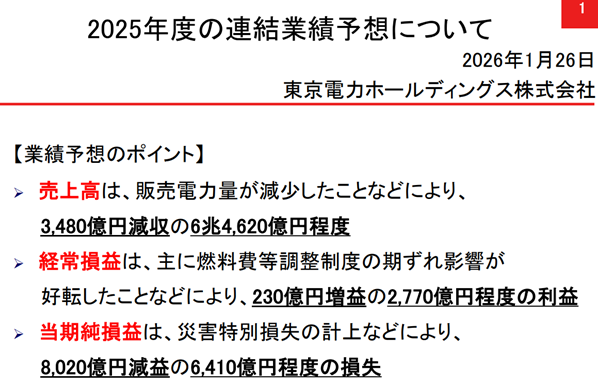

原発再稼働のトラブルからわずか5日後、未開示だった2026年3月期の純利益予想が発表された。

発表された純利益は6410億円の赤字で、前年の1612億から大幅に悪化となる。

アナリスト予想の平均(QUICKコンセンサス)は6844億の赤字予想で、予想よりも赤字幅は小さかった。

しかし、大々的に報じられたことが投資家心理を悪化させた模様で、発表直前に700円付近だった株価は、数日で500円台まで売られてしまった。

巨額赤字はもともと分かっていたことですが、それでも株価が急落したのは、空売り機関の売りの口実にされたと思われます。

信用買いの投げ売り

想定外の悪材料で株価が急落したことで、溜まっていた信用買いの投げ売りが発生した。

これが株価急落を加速させる要因となった。

個人投資家の信用買いは原発再稼働に向けて積み上がり、再稼働のタイミングでは1億株を超える信用買い残があった。

ところが、原発再稼働はトラブルにより延期、今期純利益は大赤字という悪材料が発生。

株価急落に耐え切れず、信用買いの建玉が投げ売りされる結果となった。

信用買いは3割の損失で売られやすい性質があるが、700円から500円台に急落したことで3割程度の下落となり、売りが膨らんだと推測される。

加えて、個人投資家の信用買い残を狙った機関投資家の空売りも下げの一因となったようだ。

今後の期待材料

株式非公開化の可能性

まだ確かな情報は無いが、株式非公開化は株価上昇の期待材料である。

非公開化されるということは、株価に一定のプレミアムを乗せた価格で買い取られる、ということだ。

つまり、直前に買った投資家はプレミアム分の利益を得ることができる。

ただし、株式を買い取る主体は原賠機構(原子力損害賠償・廃炉等支援機構)が想定され、資金は実質的に国費が使われる。

通常のTOB(株式公開買付)では直近の株価に+30%程度のプレミアムを乗せるのが一般的だが、税金が投入されることもあり、多くても+10%程度ではないだろうか。

原発再稼働で収支改善、2基目も計画

再稼働でトラブルが発生した柏崎刈羽原発6号機だが、そう遠くない時期に再稼働にこぎつけるだろう。

営業運転再開となれば年間1千億円以上の収支改善となる。

その場合、再稼働トラブルで下げた株価は一定の回復が期待できる。

さらに、2029年には7号機の再稼働が予定され、さらなる収支改善につながる見込みだ。

2027年3月期は業績V字回復

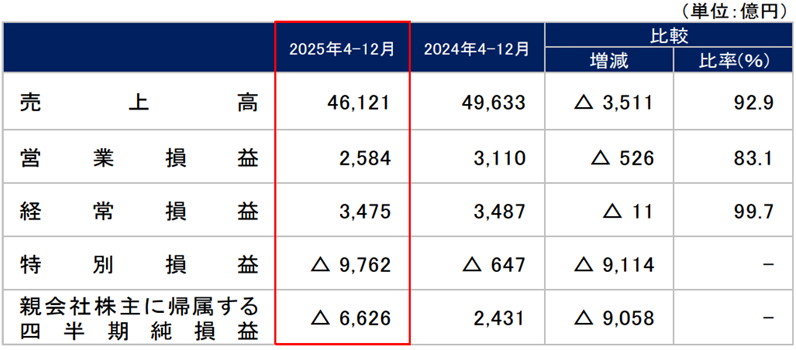

2026年3月期は2013年以来の大赤字だが、来期はV字回復が予想される。

なぜなら、2026年3月期の損失は一過性損失が主であり、来期には影響しないためだ。

一過性損失の大部分は、福島第1原発の核燃料デブリの取出し費用として計上した9041億円だ。

その損失により、第3四半期決算時点で純損失6,626億円となっている。

一方、2027年3月期は一転黒字回復が予想されている。

以下は四季報による業績予想だが、2027年3月期の純利益は2,000億円が予想されており、2025年3月期を超える水準だ。

実現すれば、業績回復を好感した買いが株価回復の材料となるだろう。

| 決算期 | 売上高 | 営業利益 | 純利益 |

|---|---|---|---|

| 2024年3月期 | 6兆9,183億円 | 2,788億円 | 2,678億円 |

| 2025年3月期 | 6兆8,103億円 | 2,344億円 | 1,612億円 |

| 2026年3月期(予) | 6兆4,000億円 | 2,200億円 | -6,900億円 |

| 2027年3月期(予) | 6兆5,000億円 | 2,800億円 | 2,000億円 |

東電に投資するリスク

借金11兆円で配当はゼロ

株価指標面では割安な東電だが、投資には慎重であるべきだ。

というのも、国に対して実質的な”借金”が11兆円もあり、この返済が数十年に渡って続くからである。

返済が優先されるため、配当などの株主還元は一切期待できない。

そのため、長期保有でもリターンが薄く、リスクの大きい銘柄であると認識するべきである。

機関投資家は東電株を買わない

ハイリスクの一因となっているのが、機関投資家の不在である。

株式市場の主力銘柄は機関投資家により取引が厚くなっており、急落・急騰局面でもある程度の範囲内で株価変動が止まりやすい。

一方、東京電力は個人投資家が主体の市場となっているためリスクが大きい。

しかも、有名な銘柄であるため信用買いが入りやすく、空売り機関に狙われやすいというデメリットもある。

投機的な意味が強い

以上の理由から、東京電力を買うのは投機的な意味が大きい。

長期で保有しても株主還元がないことから、短期的な株価上昇を狙う取引となるだろう。

実際、多くの個人投資家が信用取引で売買を行っており、大型の電力株としてはボラティリティが大きい。

そのため、東京電力株を集中買いするのは避けた方が良いだろう。

株価の見通し

株価1,500円が国の目標

東京電力の株価としては1,500円が強く意識されている。

福島第一原発事故で発生した除染費用は国が肩代わりしたが、資金の回収方法として、国が持つ東電株を売却する方針だ。

そして、資金を全額回収できる株価が1,500円である。

実現性はともかく、国は株価1,500円まで上がってほしいと考えているだろう。

また、1,500円で大量売却するには、ディスカウントを考慮して株価2,000円は必要となる。

事業再編や成長戦略を通じ、長期的には2,000円超えが株価の目標となる。

株価700円台に大きなしこり

短期的には、700円台にある”しこり”が上値を抑える要因となる。

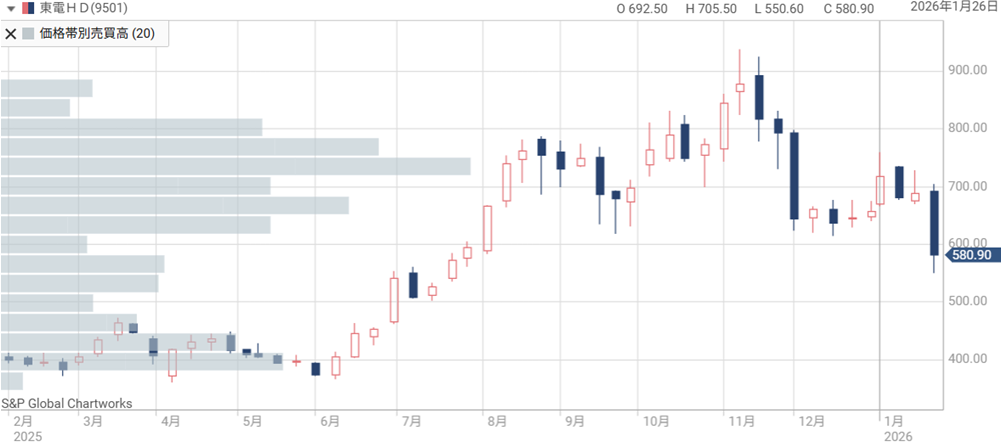

以下は過去1年間のチャートと価格帯別出来高(左側棒グラフ)だが、700円台に大きな出来高があることが分かる。

これは、原発再稼働期待や、データセンター事業への期待で買われた価格帯だ。

しかし、期待の後退によって株価は下に放たれ、700円台にしこりが残ってしまった。

今後、700円台に戻ったタイミングで戻り待ちの売りが発生し、上値を抑える要因となるだろう。

テクニカルを無視できるような好材料が出ない限り、短期的な株価上昇は難しいと考えられる。

業績面では株価1,000円超えも妥当だが…

2027年3月期の業績見通しを踏まえれば、PERとしては株価1,000円を超えても不思議はない。

というのも、2027年3月期は1株利益124円が予想されており、PER10倍を適用すると株価1,240円となるからだ。

しかし、東京電力に限っては、純利益は株式価値のベースとは考えられない。

なぜなら、獲得した純利益は国に対する返済余力として扱われるからだ。

一応、株主に帰属する利益ではあるものの、配当や自社株買いで還元されることはあり得ない。

そのため、業績的には株価1,000円超えも妥当に見えるが、絵に描いた餅でしかないのだ。

500~1,000円のレンジ相場がメインシナリオ

今後の株価は、500~1,000円のレンジで上下する展開が予想される。

東京電力株の取引には大口投資家が不在のため、大きく買い上げる主体がいない。

個人投資家が取引の主役であるが、個人投資家は逆張り目線が強いため、レンジ上限では売りが強まり、下限では買われる展開となる。

したがって、これまでのレンジ(500~1,000円)での上下になると予想される。

また、信用買い残が溜まったタイミングでは空売り機関の売りが強まり、短期的に急落する可能性が高まるだろう。

まとめ

2025年の躍進から一転、原発再稼働のトラブルと巨額の赤字見通しによって、東京電力の株価は再び急落してしまった。

原発再稼働・データセンター事業への参入という明るい材料はあるものの、11兆円に及ぶ膨大な負債はとてつもない重荷である。

そのため、東電株は個人投資家の売買と機関投資家の空売りが交錯する投機的銘柄としての側面が強い。

2027年3月期の業績V字回復や、国が掲げる株価1,500円という目標値は期待材料ではある。

しかし、株価回復への道のりは長く、当面は500円から1,000円のレンジ内での推移がメインシナリオとなるだろう。

不透明な外部環境が続く中、目先の材料に一喜一憂せず、リスク許容度の範囲内で慎重に投資判断をすることが求められる。

日本経済新聞「東京電力HDの株価続伸 「データセンター事業に本格参入」報道」

日本経済新聞「東京電力、柏崎刈羽原発の周辺でデータセンター開発 AI需要に的」