出光興産の株価は過去5年間で半分以下に落ち込んでいます。

2018年には株価6,000円を超えていましたが、度重なる株価急落を経て、2023年時点で株価3,000円割れとなっています。

株価急落の原因は、

- 原油価格の下落

- 燃料油の採算が悪化

- 在庫評価益の減少

- 2023年度の業績が悪化見通し

の4点です。

本記事では、出光興産の株価が急落した理由について詳細に解説していきます。

また、今後の業績予想から、2025年には株価4,000円以上、2030年には株価5,300~6,700円を予想しました。

予想株価の詳細については本記事の最後に紹介します。

過去5年間の株価推移

5年間の株価チャート

まず、出光興産の過去5年間の株価推移を振り返りましょう。

以下が過去5年間の株価チャートです。

株価レンジは2,000~6,000円で、現在株価(2023年5月24日時点)の2,771円は低位に位置します。

2018年は株価6,000円も、その後急落

2018年までの株価は絶好調で、上場来高値の6,000円を突破しました。

しかし、その後は原油価格の影響で急落。

2年に渡る下落トレンドに陥り、2020年10月には2,000円台前半まで下落しました。

下落トレンド継続で株価3,000円割れ

原油価格の回復とともに、2022年中頃は一時4,000円台を奪還しました。

しかし、上昇トレンドは続かず、2023年にかけて緩やかな下落トレンドとなっています。

2023年5月時点では株価2,700円台となっており、年初来安値を連続で更新している状況です。

急落理由① 原油価格の下落

株価は原油価格と連動

株価急落の主因は、原油価格が急落したためです。

出光興産の株価は原油価格と連動する傾向にあります。

以下のチャートは、出光興産の株価と、原油価格の推移を重ねたものです。

原油価格は2022年5月をピークに下落しており、それに連動する形で、出光興産の株価も下落していることが分かります。

原油価格が下落した理由

以下4点の理由で需給のバランスが崩れ、原油価格の下落につながりました。

- シェールオイル生産の増加・・・世界の原油供給が増加し、原油価格に下押し圧力

- OPECの生産量の維持・・・シェア維持のために生産量を維持し、供給過剰が深刻化

- 世界経済の減速・・・中国など新興国経済の減速が懸念され、原油の需要見通しが悪化

- ドル高の影響・・・原油は主に米ドルで取引されるため、ドル高により需要が減少

供給面では、米国のシェールオイルの生産が伸びている事と、OPEC(石油輸出国機構)が高い生産量を維持していることが、原油価格を押し下げています。

さらに、需要面では世界経済の減速が重荷です。

また、金利上昇でドル高となっているのも原油需要を押し下げる要因となっています。

これらの結果、需給が緩んで原油価格の下落につながりました。

急落理由② 燃料油の採算が悪化

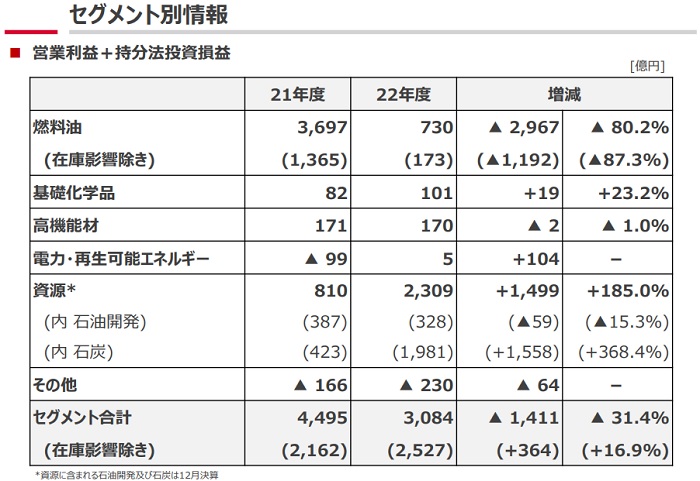

利益が5分の1に減少

出光興産は主に燃料油(ガソリン・灯油・重油・ナフサ)で稼ぐ企業です。

ところが、2022年度は燃料油の採算が大幅に悪化しました。

2021年度は3,700億円の営業利益を稼いでいましたが、2022年度は730億円と、5分の1未満に落ち込んでいます。

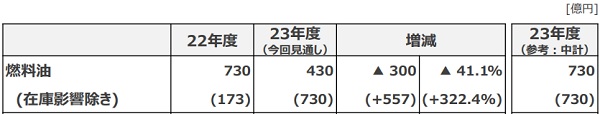

不調が続く見通し

燃料油事業の不調は2023年度も続きます。

2022年度が営業利益730億円だったのに対し、2023年度は430億円まで落ち込む見通しです。

ただし、在庫影響を除いた数値は2022年度の173億円から730億円へ改善します。

今後は徐々に回復していくことが期待されます。

とはいえ、証券会社の業績予想は悲観的で、大幅に回復する可能性は低いでしょう。

急落理由③ 在庫評価益の減少

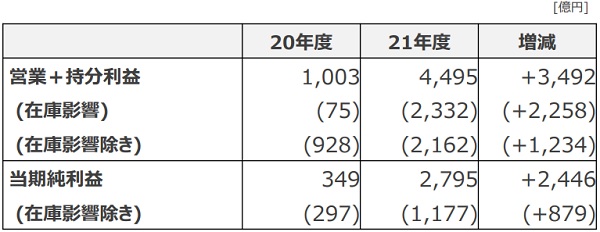

在庫評価益で2,300億円超の利益

2021年度は在庫評価益として2,332億円の営業利益が出ていました。

これにより、営業利益は本来の2,162億円から倍増し、株価上昇に大きく貢献しました。

以下が2021年度決算の営業利益です。

2022年度は300億円に減少

しかし、2022年度は在庫評価益が大幅に減少しています。

当初予想では1,200億円の在庫評価益を見込んでいました。

しかし、最終的には300億円に減少し、当初予想より900億円もの利益が失われました。

原因は、原油価格が1バレル80ドルまで落ち込んだことと、為替が1ドル130円まで円高に進んだためです。

原油価格前提を1月以降80ドル(前回予想90ドル)、および円の対ドル相場を1月以降130円(前回予想145円)へ見直したことに伴い、原油および石油製品等の在庫影響による利益が300億円(前回予想比900億円の減益)となる見込みであること等により、営業利益は2,550億円(前回予想比1,700億円の減益)となる見込みです。

引用:2023年3月期 通期連結業績予想の修正に関するお知らせ

今後は在庫評価損の可能性も

今後はむしろ、在庫評価損が発生する可能性があります。

原油価格がさらに下落したり、為替が130円より円高に進むことが大きなリスクです。

最悪、赤字に陥る可能性もあるでしょう。

2024年3月期の営業利益は1,550億円の見通しですが、2021年度の在庫評価損は2,000億円を超えていたため、原油価格と為替が逆回転すれば簡単に赤字になります。

急落理由④ 2023年度は業績悪化

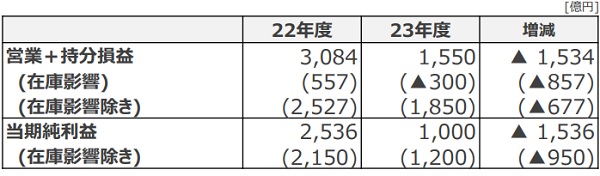

利益は半分以下に低下

2023年度は大幅に業績が悪化する見通しです。

前年度の営業利益はおよそ3,084億円でしたが、2023年度は1,550億円に半減します。

また、純利益については2,536億円から1,000億円と−60%の減少幅です。

以下が2023年度の利益予想です。

来期はさらに悪化の見通し

2024年度はさらに悪化すると予想されています。

JPモルガンによると、2024年度の営業利益は前年比−10%減の1,407億円、純利益も−10%減の1,050億円になるとの予想です。

以下、2024年度までの業績予想を表にまとめました。

| 年度 | 売上 | 営業利益 | 純利益 |

|---|---|---|---|

| 2022年度(実) | 9兆4,562億円 | 2,824億円 | 2,536億円 |

| 2023年度 | 7兆3,189億円 | 1,554億円 | 1,180億円 |

| 2024年度 | 6兆9,878億円 | 1,407億円 | 1,050億円 |

株価には織込み済み

今後の業績悪化は株価に織り込まれています。

そのため、予想通りの業績悪化なら株価を下げる要因にはなりません。

配当面においても、純利益1,050円なら1株利益は375円ありますので、120円の配当は維持可能と見られます。

株価はかなり下がっており、高配当銘柄として投資妙味があります。

今後の株価予想

株価は割安水準

業績悪化が織り込まれているため、株価指標はかなりの割安水準です。

予想PERは8.4倍、実績PBRは0.52倍となっており、指標だけで見れば株価は+30〜40%の上昇余地があります。

2025年には株価4,000円以上

中期経営計画では、2025年に営業利益1,900億円を目指すとされています。

これが実現すれば、1株利益はおよそ470円まで増加します。

PERが10倍なら株価4,700円を目指せる業績です。

少なくとも、株価4,000円に到達する可能性は高いでしょう。

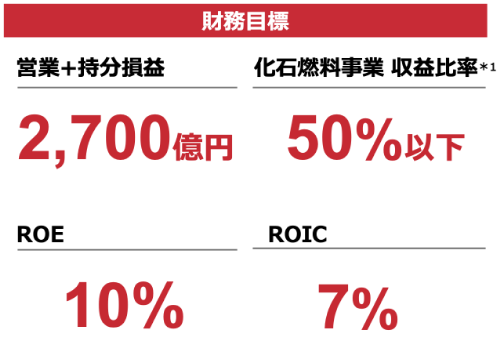

2030年には株価5,300~6,700円

長期目線では、2030年に営業利益2,700億円という目標が設定されています。

1株利益はおよそ670円となり、PER10倍なら株価6,700円、8倍としても株価5,300円です。

目標通りの業績を達成すれば、相当な株価上昇が実現するでしょう。

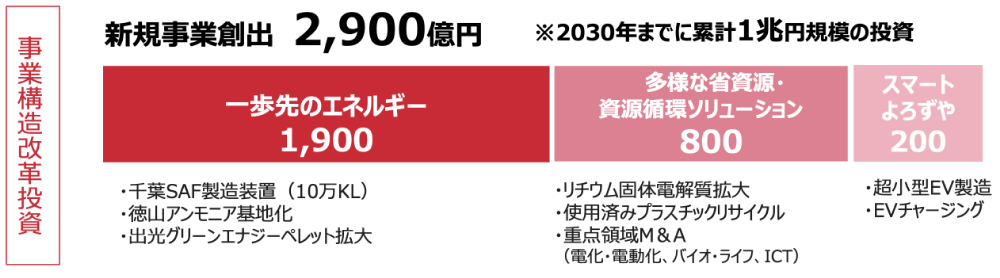

非化石燃料の成長がカギ

原油を中心とした化石燃料は、長期的に需要が減少する見通しです。

そのため、非化石燃料の事業がどこまで成長するかがカギを握ります。

具体的には、SAF(持続可能な航空燃料)の生産、アンモニア基地の建設、全個体電池の事業化です。

今後3年間で2,900億円を投資し、2030年までに累計1兆円を投資する計画です。

これらの投資が身を結べば、経営計画の実現が見えてくるでしょう。

まとめ

出光興産の株価が下落した理由と、今後も予想株価について考察しました。

複数の要因が重なって株価が下落しましたが、株価にはほぼ織込まれたと考えて良いでしょう。

割安な今が買い時だと考えています。

業績悪化が予想範囲内であれば、割安さに着目した買いが増え、株価上昇が狙えます。

また、利回り4%超という高配当も魅力です。

高配当を得つつ、長期で株価上昇を狙いたい銘柄ですね。