日揮ホールディングス(以下、日揮HD)の株価は過去10年間低迷しています。

2014年には4,000円超えでしたが、2019年以降は2,000円未満まで下落しました。

株価下落の理由は、

の3つが挙げられます。

日揮HDは海外でエネルギー関連のプラント建設を手掛けるので、世界の景気に影響を受けやすい特徴があります。

そのため、原油価格のようなグローバルな指標が株価に影響するのです。

本記事では、2014年から現在まで、日揮HDの株価が下落した理由について詳しく解説します。

また、最後には今後の株価見通しについても解説しました。

日揮HDの株価推移

過去10年の株価チャート

まず、日揮HDの株価推移について振り返りましょう。

以下が2014年~2024年の株価推移です。

全体としては右肩下がりのチャートです。

日経平均は2013年からのアベノミクスで上がりましたので、日経平均とは逆行しています。

過去10年について言えば、日揮HDは非常にパフォーマンスの悪い銘柄だと言えます。

2014年初頭に上場来高値

日揮HDは2014年に株価4,000円を突破し、上場以来高値をつけました。

背景にはエネルギー需要の高まりがあります。

中東やアフリカで大型プラントの建設が相次ぎ、日揮は複数のプロジェクト受注に成功しました。

さらに、米国でもシェール革命が進み、ビジネスチャンス拡大が期待されました。

シェール革命とは?

シェールガスは、頁岩(シェール)と呼ばれる岩石層に閉じ込められた天然ガスです。従来は採掘が困難でしたが、技術革新により可能となり、新たな資源として注目されました。

プロジェクト中断・停止で株価急落

2014年1月に高値を付けてから、株価は下落トレンドに入りました。

2015年後半には1,500円まで下落しています。

主な原因は、世界経済の減速と、原油価格の急落です。

シェール革命で世界全体のエネルギー供給が増加した一方、中東の産油国は生産量を維持しました。

さらに、世界経済の減速が重なり、エネルギーは供給過剰の状態に陥りました。

その結果、エネルギープロジェクトの中断・停止が相次ぎ、日揮HDの業績は急悪化しました。

株価低迷へ

その後も日揮HDの株価は低迷し続けています。

2018年は一時的に2,500円を回復したものの、上昇は続きませんでした。

2020年にはコロナショックで700円割れまで急落。

徐々に回復してきてはいますが、2024年2月時点は1,400円台で推移しています。

理由① 2014年からの業績悪化

好景気で株価4,000円突破

日揮HDの転機となったのが2014年です。

2014年までは、好景気、エネルギー高、世界的な株高を背景に上場来高値を2年連続で更新していました。

2014年1月には初の4,000円突破を達成しています。

当時の日揮HDは、中東と米国で大型プロジェクトを多数受注し、勢いのある企業でした。

世界経済が減速

ところが、中国経済の減速が懸念材料として登場しました。

中国は世界経済のけん引役でしたので、中国経済の減速は世界景気の減速を意味します。

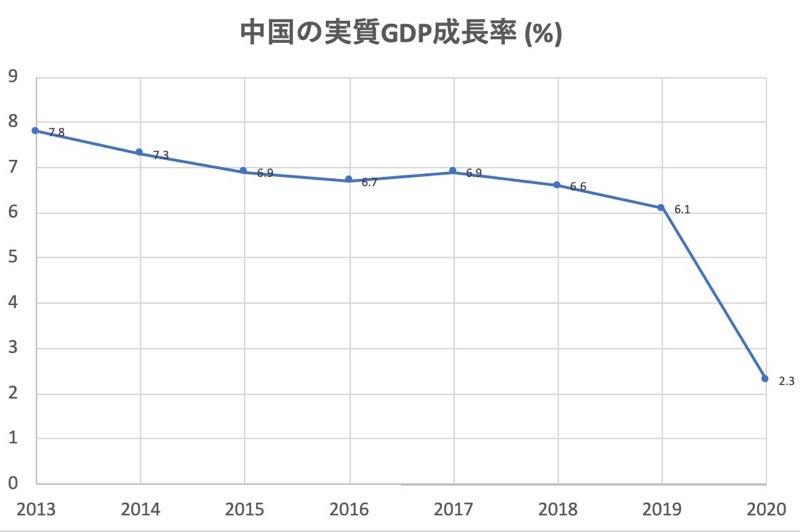

実際、2015年以降は実質GDP成長率は6%台に落ち込みました。

以下が中国経済の成長率の推移です。

また、欧州ではギリシャをはじめ一部の国の財務危機が続いており、世界景気の足かせとなっていました。

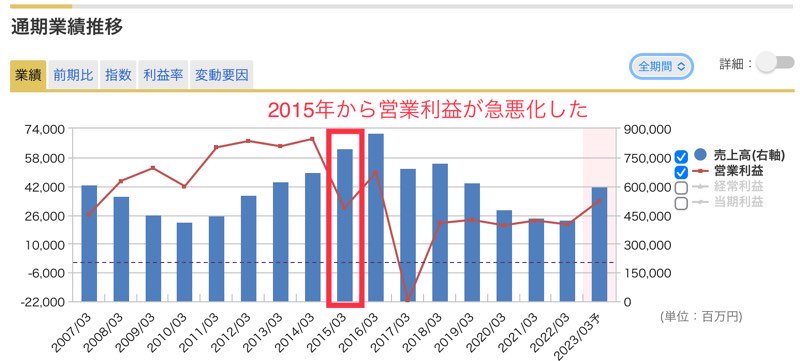

設備投資の減少で、営業利益−56%

その結果、設備投資が減少して日揮の受注は減少しました。

景気悪化を見越して原油価格が下落し、それによってプラント建設が減少したためです。

受注残により売上げは維持したものの利益率が低下。

2015年3月期は営業利益が-56%と大幅に減少しました。

株価は2,500円→1,600円に急落

-56%の営業減益が発表されると、株価は急落しました。

発表前は2,500円付近だった株価は、2ヶ月以内に1,600円付近まで落ち込みました。

以下が当時の株価チャート(2015~2017年)です。

2017年は赤字転落

さらに、2017年には赤字に転落しました。

大型プロジェクトが減少する中、収益性の低いプロジェクトを受注せざるを得なくなったのが理由です。

さらに、中東の現地建設工事会社の都合で工事体制が変更され、工程遅れまで発生。

当初の予算を超過して赤字プロジェクトとなりました。

同様に、米国と日本でも失敗の連続でプロジェクト単位の赤字を計上しています。

その結果、2017年3月期は-215億円という営業赤字に転落してしまいました。

理由② 原油価格の急落

原油価格の推移

業績悪化の背景には、原油価格の急落があります。

原油価格は2014年まで1バレル(約159リットル)100円前後の高値水準でした。

ところが、2014年7月から急落が始まります。

2015年には1バレル50円と半値の水準まで下落しました。

プラント建設が減少

原油価格の下落は、プラント建設需要の減少を意味します。

なぜなら、石油プラントを建設しても生産物(石油)の売値が低く、収益性が悪いためです。

そのため、原油価格の下落によって業績悪化すると予想され、日揮の株価が急落しました。

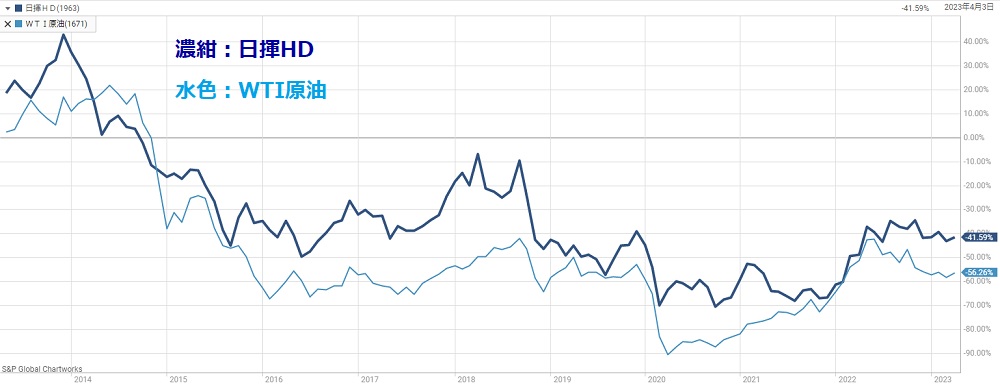

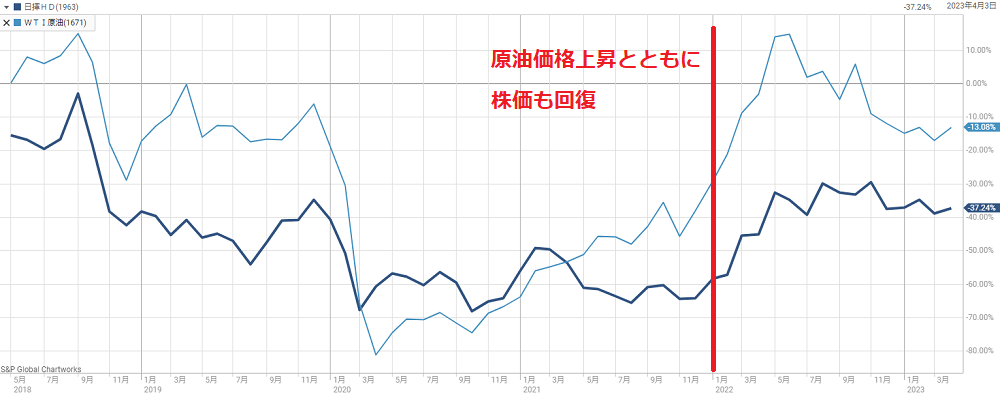

以下が日揮HDとWTI原油先物の騰落比較(2013年~現在)ですが、非常に強い相関関係があることが分かります。

原油価格下落の理由は?

そもそも、原油価格が下落した理由は何でしょうか。

主に次の4点です。

- シェールオイル生産の増加・・・世界の原油供給が増加し、原油価格に下押し圧力

- OPECの生産量の維持・・・シェア維持のために生産量を維持し、供給過剰が深刻化

- 世界経済の減速・・・中国など新興国経済の減速が懸念され、原油の需要見通しが悪化

- ドル高の影響・・・原油は主に米ドルで取引されるため、ドル高で需要が減少

このような外部要因が日揮HDの株価を左右するため、比較的リスクの高い銘柄だと言われます。

理由③ 円高の進行

2016年から円高傾向

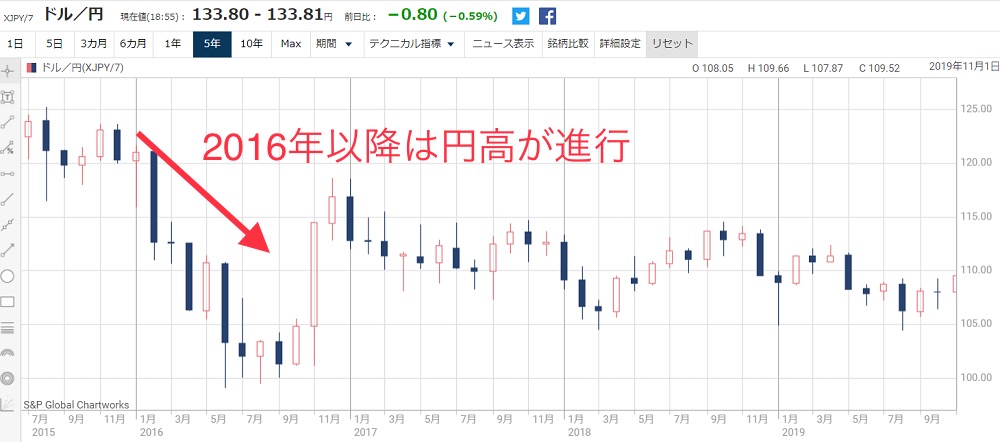

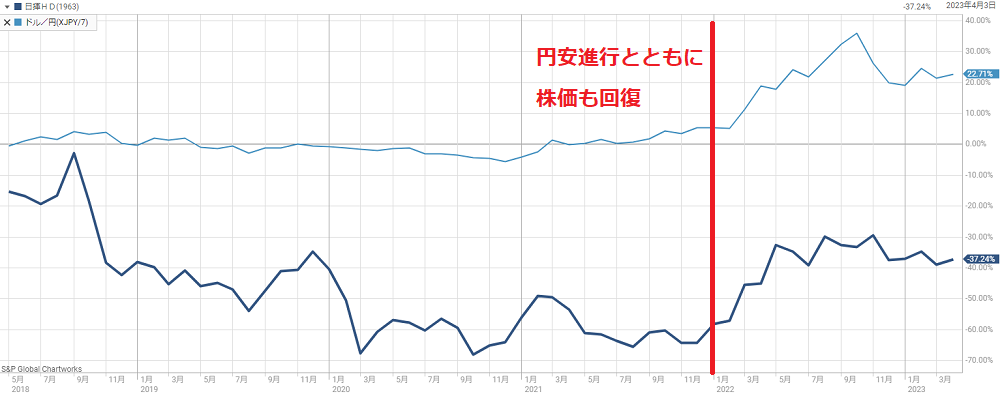

2016年以降は円高が進み、業績の重荷となりました。

円高だと海外プロジェクトの利益が目減りするためです。

以下が2016年以降のドル/円チャートです。

海外事業の利益が目減り

2015年までは1ドル120~125円で推移してきました。

円安水準だったため、海外での利益が円換算で膨らみ、業績にプラスに作用していました。

しかし、2016年から円高が進み、1ドル100円まで円高となりました。

単純に考えれば、海外での利益が20%近く削られる計算です。

2016年末には115円まで急回復しましたが、その後も円高トレンドは変わっていません。

円高になった理由は?

2016年以降に円高が進行した理由は次の3つです。

- 世界的な経済不安・・・中国経済の減速や英国のEU離脱があり、安全通貨として円が買われた

- 石油価格の下落・・・資源国の通貨が売られ、資源を輸入する日本の円が買われた

- 日銀のマイナス金利政策・・・市場はマイナス金利政策の効果に懐疑的で、逆にリスク回避の円買いが進んだ

2016年以降は世界経済が不安定化しており、安全資産の円が買われました。

その結果、2020年までは1ドル110円前後で推移し、日揮HDの利益は削られました。

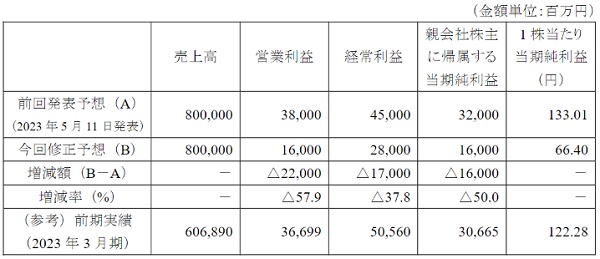

(追記)下方修正でストップ安の急落

純利益を-50%修正

2024年2月9日の第3四半期決算で大幅な下方修正が発表されました。

内容は、営業利益-57.9%、純利益-50%と大幅な下方修正です。

下方修正の理由

業績予想が悪化した理由として次の2点が説明されています。

特に深刻なのはプロジェクト遅延です。

エンジニアリング業界では遅延による損失が度々発生している上、一度の損失が巨額なので、一気に業績が悪化するリスクを孕みます。

今回はそのリスクが顕在化してしまいました。

以前にも千代田化工が1,000億円の損失を出したこともあるため、エンジニアリング関連に投資する場合は注意が必要です。

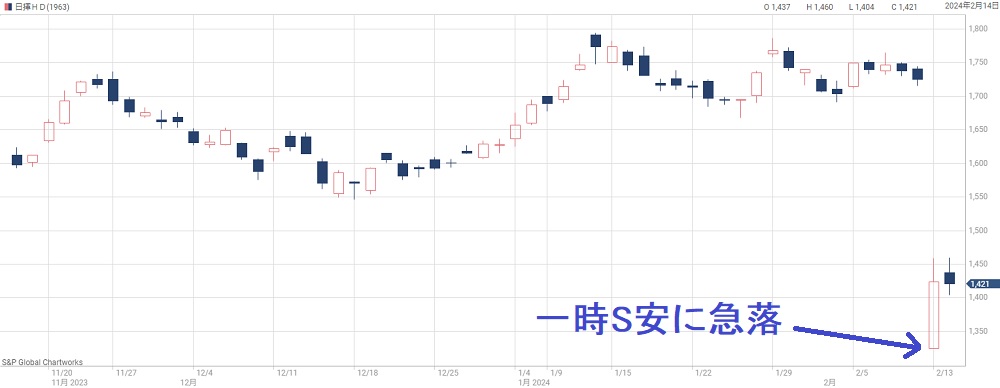

一時ストップ安に急落

大幅な下方修正を受けて株価は急落しました。

発表前は1,725円台でしたが、一時はストップ安(1,325円)まで売られてしまいました。

ただし、原油価格は高止まりしている状況なので、売られ続ける状況にはなっていません。

また、想定為替レートは140円/ドルのため期末で上方修正される期待感もあります。

そのため、一過性の業績悪化であれば買い時となるでしょう。

今後の株価見通し

一時2,000円台を回復

2022年以降、日揮HDの株価は回復傾向です。

2022年初は1,000円前後でしたが、6月には2,000円台を突破しました。

本記事執筆時点(2023年9月)では2,100円付近まで回復し、年初来高値を更新しています。

株価上昇の理由

株価上昇の理由は明確で、原油価格の上昇と、円安が進んだためです。

以下のチャートがWTI原油先物との比較ですが、原油価格の回復とともに株価も上昇しています。

次に、ドル円との比較です。

ドル円は2022年初頭から一気に円安が進みましたが、そのタイミングで株価も回復しています。

円安は原油価格が上昇したことも一因です。

そのため、根本的には原油価格が上昇したことが、株価上昇をもたらしたと言えます。

株価上昇は続くか?

日揮HDの株価は原油価格と強い相関があります。

そのため、株価上昇が続くかどうかは原油価格次第と言えるでしょう。

肝心の原油価格ですが、2022年中頃から下落トレンドにあります。

そのため、日揮HDの株価も上がりにくい状況です。

また、今後も世界景気が鈍化する見通しなので、株価上昇は続かないと考えるのが自然です。

2023年9月時点では、中東での減産やリビアでの洪水により原油価格が上昇してきています。

中長期では株価上昇に期待

2024年は世界経済の成長率は高まる見通しです。

2023年は成長率2.8%ですが、2024年には3.0%に高まると予想されています。

2025年以降も順調に伸びれば、エネルギー価格も高まり、日揮HDの株価も上昇が期待できます。

したがって、長期目線では有望だと言えるでしょう。

まとめ

日揮HDの株価が下落した3つの理由を解説しました。

カギを握るのは、世界経済、原油価格、為替です。

これらは非常に予測しにくいため、日揮HDの株価がどうなるかも予想しにくくなっています。

短期的には、原油価格が下落気味なので株価も上がりにくいでしょう。

反面、長期的には世界経済が回復に向かい、株価が上昇する可能性があります。

上値は4,000円まであるので、経済状況次第では十分買いの余地はありそうです。

次の章から、株価下落の要因について個別に解説します。