リクシルが一転赤字の下方修正を発表して急落した。

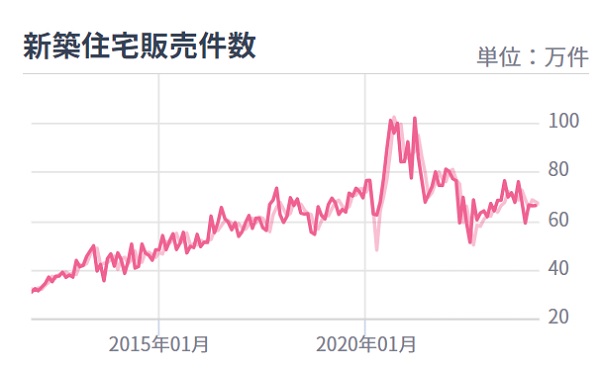

原因は、不動産市況の低迷だ。

住宅設備が主力のリクシルにとって不動産市況の低迷は致命的。

家が売れなければ新築住宅も減り、同時に住宅設備や建材も売れなくなる。

- 2021年から世界的な利上げ

- 欧州で不動産市況が悪化

- 新築着工件数が減り、住宅設備と建材が売れなくなった

今回は欧州での市況悪化が発端だが、北米、日本の市況悪化も懸念されている。

実際に悪化すればさらなる業績悪化は避けられない。

また、そもそもの原因として世界的な金利上昇があり、リクシルの株価は長期に渡って低迷している。

これらを踏まえ、本記事ではリクシルの株価が下落した理由を詳しく解説していく。

さらに、金利動向の見通しから、リクシルの株価見通しについても考察する。

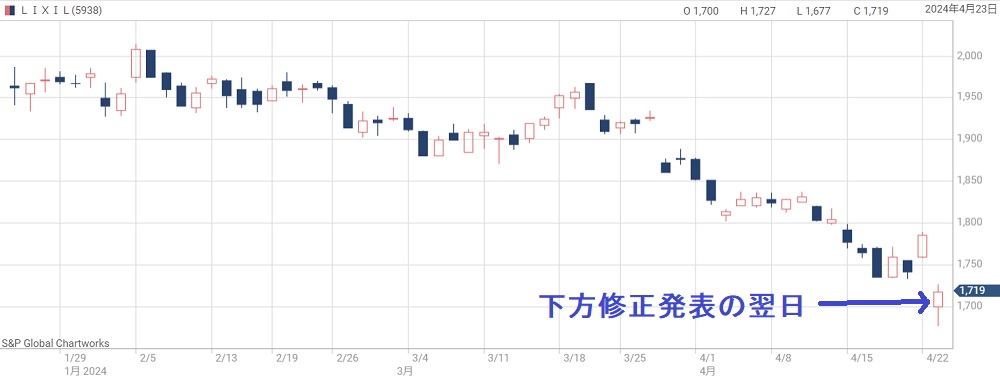

リクシルの株価推移

高値から半値に下落

リクシルの株価は長期に渡って下落してきた。

2021年に最高値の3,300円を付けたが、現在は1,700円台で、高値からおよそ半値である。

当時はは新型コロナの巣ごもり需要を背景に急騰したものの、その後の金利上昇が不動産市況を悪化させて反落。

2024年まで長期の下落トレンドを形成している。

利下げ観測で2,000円回復

弱気一辺倒だったところ、2023年末あたりには待望の利下げ観測が出始めた。

利下げが進めば住宅ローンを組みやすくなり、新築住宅が増加して業績にプラスになる。

その期待が先行して2024年初頭には株価2,000円を回復し、割安感の強まっていた株価は順調に上昇すると思われた。

欧州の悪化で1,700円へ急落

ところが、米国のインフレは収まらずに利下げが先送りになる可能性が浮上。

さらに、欧州市場の不動産市況が想定よりもさらに悪化し、過去40年間で最悪と言われる状況に陥った。

当社の収益源である欧州市場では、金融引締めの長期化や不動産市場の低迷、投資意欲の低下などの影響を受け、過去に類をみない景気の停滞感が続いています。(一部変更して引用:かぶたん)

これにより、一時的に2,000円を回復した株価は反落してしまう。

株価は懸念先行で下落したが、この懸念が実現してしまったのが2024年4月22日に発表された下方修正だ。

この下方修正を受け、株価は1,700円台に急落して今に至る。

業績悪化の原因

根本原因は「金利上昇」

リクシルの業績が悪化した根本的な原因は金利の上昇だ。

金利が上昇すれば住宅ローンの負担が増え、住宅を購入しようとする人が減る。

その結果、新築住宅の建設が減って住宅設備や建材が売れなくなってしまった。

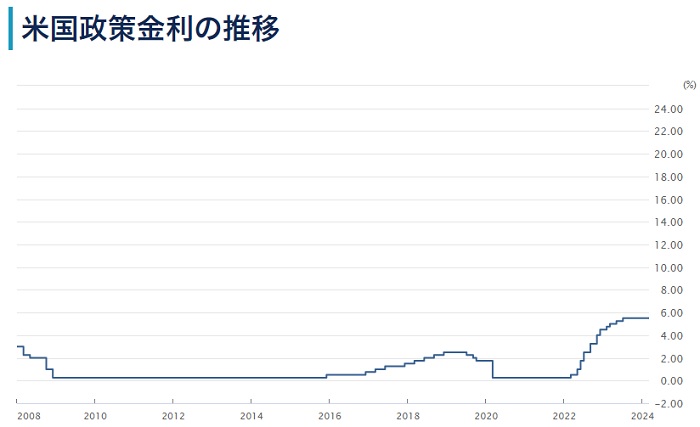

金利の推移

では、金利はどのように推移してきたのだろうか。

以下が米国の政策金利の推移をグラフ化したものだ。

2021年末までの政策金利は0.25%だったが、2022年から急激に上昇。

2023年後半には5.5%に達した。

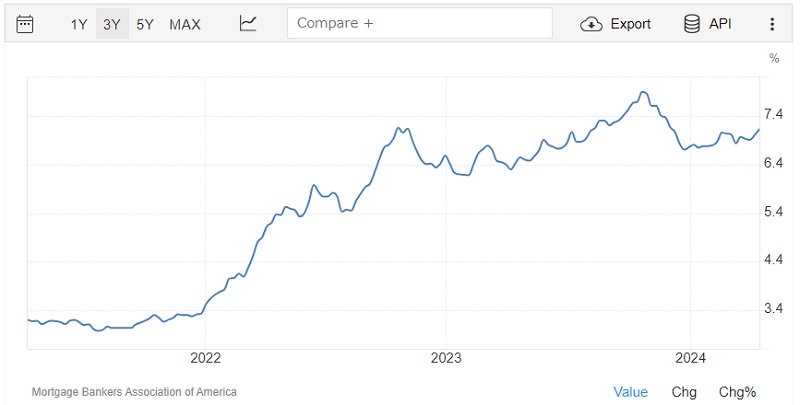

住宅ローン金利は7%に上昇

住宅ローン金利は政策金利の影響を受け、同様に上昇した。

利上げ開始前までは3%付近だったのが、2024年4月時点で7%まで上昇しており、住宅購入の負担が急増している。

政策金利と住宅ローン金利は必ずしも一致するわけではありませんが、おおよそ連動するようになっています。

金利が1%上昇しただけでも、返済終了までの支払額が数百万円単位で変わってくる。

それが4%も上がったのだから、住宅市場が悪化するのは当然と言える。

実際、米国での新築住宅販売件数はピーク時と比べて3割ほど悪化した。

欧州は40年来の不動産不況

欧州も米国同様に利上げを進め、インフレの鎮静化を図った。

米国と違うのは、不動産が深刻な不況に陥ったことだ。

利上げによって住宅ローンが組みにくくなっただけでなく、不動産価格の下落が同時に起こったことで、不動産投資家までもが買い控えるようになってしまった。

金利負担が大きい上に、買った後に価格が下落するのであれば、住宅が売れるはずもない。

住宅販売数に関する具体的な数字を見つけることはできなかったが、住宅販売件数は過去40年間で最悪と言われている。

稼ぎ頭の海外事業が悪化

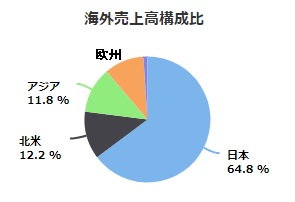

では、米国と欧州の住宅販売低迷がリクシルにどれほど影響したのだろうか。

実は、リクシルの売上に占める米国と欧州の比率はそれほど高くない。

米国が12.2%、欧州が10.2%という割合で、日本国内が6割超を占める。

ところが、利益面では日本よりも海外の方が稼げており、特に欧州はリクシルの稼ぎ頭とも言われている。

利益面で重要な海外が失速したことで、リクシル全体の業績が急悪化したのだ。

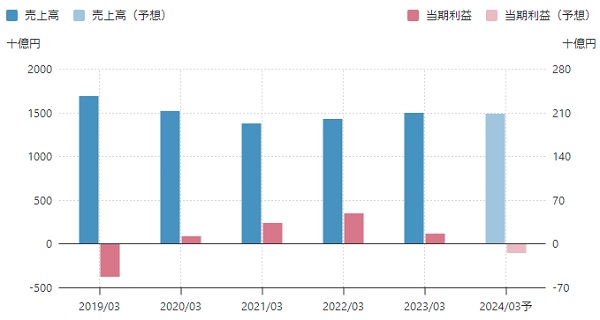

業績は赤字転落へ

次のグラフがリクシルの業績推移だが、2022年3月期をピークに当期利益(ピンク色)が大きく減少している。

2024年3月期は欧州のさらなる悪化によって赤字転落に陥ってしまった。

売上自体は2022年3月期よりも増えているくらいだが、海外の売上減少がほぼそのまま利益低下に直結してしまい、売上げが増えても利益が急悪化した。

今後の株価見通し

株価回復の条件は「利下げ」と「不動産市況回復」

金利上昇を遠因として株価が下落したリクシルだが、今後の株価はどうなるだろうか。

原因が金利上昇なだけに、株価回復には利下げの開始が必須である。

その次に、利下げによって不動産市況がスムーズに回復するかが勝負どころとなる。

不動産市況回復の兆しが出れば、業績回復を待たずに株価が回復に向かう可能性もあるだろう。

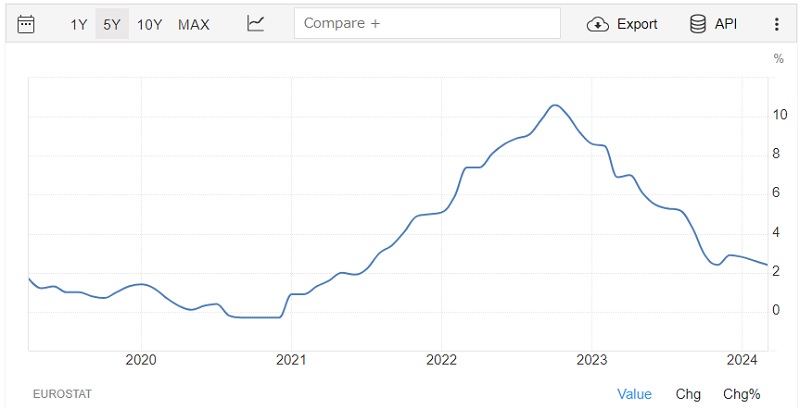

欧州は利下げ開始を示唆

幸いなことに、欧州ではインフレが既に減速しており、利下げに向けた地ならしが進められている。

インフレ率は2%程度が健全と言われるが、欧州のインフレ率は2%台前半にまで低下している。

このデータを受け、欧州での金融政策を決める欧州中央銀行(ECB)は2024年6月の利下げを示唆した。

参考:NRI「ECBは6月利下げを示唆:世界的な本格的な利下げ局面の幕開け」

利下げで株価反転上昇の期待

欧州での利下げが実現すればリクシルの株価にはプラスだ。

実際の業績回復には不動産市況の回復が必要だが、利下げは重要なハードルの一つであるため、利下げによって投資家心理は改善するだろう。

したがって、利下げが株価反転のきっかけになり得る。

実際、以前の利上げ局面では、業績が良くても利上げ観測が出た時点で株価は下げに転じた。

利下げ局面においてその逆の現象が起こると予想される。

米国は利下げ時期が不透明

一方、米国の利下げは見通しが立っていない。

インフレが再加速する兆候すら出ており、利下げどころか利上げの可能性が議論されているほどだ。

2024年内の利下げの可能性は低く、2025年以降にずれ込む可能性がある。

2024年以降の株価下落はこれらの可能性を織り込んだ結果とも言えるだろう。

株価は2024年6月から徐々に回復

以上を踏まえると、まず株価反転が見込めるのは欧州が利下げを決める2024年6月だ。

利下げによって不動産市況が回復すれば、住宅設備と建材の売り上げが回復する。

株価は業績回復を先行して織り込む形で上昇するだろう。

欧州の利下げ開始が2024年6月から遅れれば株価回復も遅れることになります。

しかし、期待先行なので株価を本格回復させるには至らない。

さらに、米国の金利は2024年6月時点でも高止まりしている公算のため、株価が回復すると言っても徐々にという具合になりそうだ。

株価の完全回復は2024年末

米国が利下げに転じるのは2025年以降の可能性がある。

2024年内に利下げされるとの予想が多数派ですが、ここでは2025年以降の利下げを前提に考えます。

そうなると、米連邦準備理事会(FRB)が利下げを示唆するのが2024年後半あたり。

そのタイミングが、株価が本格回復に向かう時期だと予想できる。

2024年後半から上昇トレンドが開始され、2024年末にはこれまでの下落分の大部分を戻すのではないだろうか。

具体的な株価予想

2024年6月までは株価低迷

これまでの内容を踏まえ、具体的な株価水準を予想していく。

まず、金利が高止まりする2024年6月までだが、それまでは業績回復の材料に乏しく、株価上昇のきっかけがつかめないだろう。

そのため、株価は急落後の水準で低迷しそうだ。

具体的には、1,500~1,800円のレンジを予想している。

現在株価は1,700円前後だが、ここからさらに下落する余地は十分あるため。買いは慎重になった方が良さそうだ。

利下げ実現で株価2,000円

利下げが実現すれば、株価は徐々に回復に向かうだろう。

上昇目途は2,000円付近を予想している。

実際、米国での利下げ期待が高まったタイミングでは2,000円付近まで戻したため、欧州の利下げ実現ならここまで戻すのが妥当だろう。

ただし、2,000円付近では戻り待ちの売りも多く出そうだ。

2024年末には2,000円台中盤

欧州に続き米国でも利下げ期待が高まる2024年後半は、他に悪材料が無ければ株価上昇が期待できる。

この時期は利下げ期待による株式市場全体が盛り上がるだろう。

3,000円台奪還とまでは行かなくても、2,000円台中盤までは戻しそうだ。

2025年には3,000円奪還を予想

2025年5月には、来期の業績予想が明らかになる。

ここで業績回復が明確になれば、株価3,000円奪還が視野に入るだろう。

具体的には、2022年3月期の1株利益170円にまで回復の見通しとなれば、PER20倍として株価3,400円である。

以前の業績拡大局面ではPER30倍にまで高まったことから、4,000~5,000円という株価レンジに向かう可能性もありそうだ。

ただし、業績がどこまで回復するかで株価は大きく振れる。

利下げでも不動産市況の回復が遅れれば、その分だけ株価回復も遅れることになる。

今後の期待材料と懸念材料

期待材料① インフレの早期減速

今後の最大の期待材料はインフレの減速が早まることだ。

これまでは粘着質なインフレで金利が高止まりし、不動産市況の悪化につながった。

もし、予想よりも早くインフレが鎮静化すれば、利下げの開始時期が早まり、その分だけ業績回復も早まるだろう。

そのため、インフレ減速が早まれば株価回復につながる。

逆に、インフレが予想よりも長引けば悪材料となって株価下落となります。

期待材料② 中東情勢の安定

中東ではイスラエルがガザに進行するなどで情勢が緊迫化している。

これが原油価格の上昇につながっており、リクシルにとっては原材料価格が上がり、減益要因となっているのが現状だ。

特に、イスラエルとイランの大規模な衝突に発展すると、原油輸送において重要な航路であるホルムズ海峡が封鎖される可能性が出てくる。

その懸念が出てきた時点で、原油価格が高騰し、連動してリクシルの株価も下落するだろう。

逆に、中東情勢が安定化すれば懸念材料が減って株高となる。

リクシルに限った事ではなく、中東情勢の安定化は株式市場全体にとって重要なテーマの一つとなっている。

懸念材料① 日本の利上げ

日銀は2024年3月にマイナス金利を解除し、実質的な利上げを行った。

これを受け、国内では不動産の買い控えが起こっているようだ。

まだ不動産市況が大幅に悪化しているわけではないが、これからさらなる利上げが行われれば、日本国内の不動産市況までもが悪化するかもしれない。

実際、日銀は利上げに向けた地ならしを進めていると見られる。

本当に利上げを行うかは定かではないが、円安進行も極端に進んでおり、利上げせざるを得ない状況に追い込まれる可能性もある。

日銀が利上げした場合は株価のマイナス要因となってしまうだろう。

懸念材料② 不動産市況の回復の遅れ

利下げによってリクシルの業績は回復すると考えられているが、そうならない可能性もある。

なぜなら、業績回復には不動産市況の回復が必要だからだ。

利下げをしても不動産市況の回復まではタイムラグがあるが、タイムラグが想定より長くなるかもしれない。

そうなった場合、利下げ後も業績が回復せずに株価は下落することになるだろう。

また、利下げ後も不動産市況の悪化が続いたら最悪だ。

その場合は株価はさらに下掘りし、どこまで下がるのか見当がつかなくなる。

まとめ

リクシルの株価が急落した理由と、今後の株価見通しについて解説した。

業績に影響する事柄はさまざまだが、根本的な売り上げを左右するのが不動産の売れ行きである。

不動産の売れ行きを左右するのが金利であることから、金利動向がリクシルの株価にとって非常に重要なものとなっている。

その金利が不利な方向に進んだことが、株価急落の根本原因だ。

今後は金利動向によって株価が上下する展開となるが、欧州が2024年6月に利下げを実施すれば、ひとまず株価のある程度の回復が期待できるだろう。

その後、米国での利下げ局面となれば本格的な株価回復となる。

短期的には株価が下げているが、中長期では株価上昇と高配当が狙える銘柄だと言えるだろう。