人工ダイヤモンドの種結晶を作るイーディーピーが急落しました。

最高値は6,000円超えでしたが、本記事執筆時点で1,500円台と4分の1程度の水準まで落ち込んでいます。

急落の原因は以下の4点です。

- 業績予想の下方修正・・・2度の上方修正後、まさかの下方修正

- 大株主による大量売却・・・全株式の8%超という大量放出

- 主力製品が輸出規制の対象に・・・売上げの7割が消滅する可能性が浮上

- 業績の赤字転落・・・2023年度上期が-600万円の赤字に

大きな悪材料が次々に出てしまい、売りが売りを呼ぶ展開となっています。

本記事では、イーディーピーの株価推移を振り返った上で、株価急落の理由と、今後の予想株価について考察します。

目次

イーディーピーの株価推移

1,600円→6,000円に急騰

イーディーピーは2022年6月27日に上場しました。

公募価格1,000円に対し、初値は1,640円と人気化。

その後も株価は上がり続け、一時は6,000円を突破しました。

2022年まで絶好調

株価上昇の理由は、業績予想の上方修正を繰り返したためです。

6月の上場時に2022年度の業績予想を開示しましたが、8月に上方修正を行い、さらに11月に2度目の上方修正を行いました。

2度の上方修正の結果、当初と比べて売上は1.3倍、営業利益は1.8倍、純利益は2倍に躍進。

さらに、新工場稼働で来期以降の成長も期待でき、株価は一気に上昇しました。

| 当初予想 | 2度の上方修正後 | |

|---|---|---|

| 売上 | 24.2億円 | 31億円 |

| 営業利益 | 7.62億円 | 13.7億円 |

| 純利益 | 4.86億円 | 9.97億円 |

1回目の上方修正:通期業績予想の修正に関するお知らせ

2回目の上方修正:通期業績予想の修正に関するお知らせ

決算発表後に突如急落

株価は決算発表を機に反転急落し、2連続ストップ安に沈みました。

およそ6,000円あった株価は、たった数日で2,000円台に下落。

決算前に買っていた投資家は逃げる間もなく大損です。

株価はジリ下げの展開

ストップ安の急落以降も反転上昇の気配はなく、ジリジリ下げる展開となっています。

輸出規制が業績への打撃になり、一時赤字転落するにまで落ち込みました。

さらに、反転上昇が期待できる材料もありません。

株価は1,000円台前半にまで落ち込んでしまいました。

それでは、株価はここまで下落した理由について詳しく解説していきます。

急落理由① 業績の下方修正

2023年3月期の3Q決算で下方修正

イーディーピーは2023年3月期の1Q、2Qで上方修正を発表したため、業績は絶好調と見られていました。

しかし、3Qで突然下方修正が発表されてしまいます。

市場は完全に想定外で、好決算が期待されていたため株価は急落。

失望売り、空売り、信用買いの損切りなどで売りが売りを呼ぶ展開となり、2回のストップ安を経て株価は半値未満となりました。

下方修正の内容

下方修正の数字は、売上が31億円→27億円で−12.6%、営業利益が13.7億円→12.4億円で−9%、純利益が10億円→8.4億円で−15.8%、という内容です。

| 変更前 | 下方修正後 | 悪化率 | |

|---|---|---|---|

| 売上 | 31億円 | 27億円 | -12.6% |

| 営業利益 | 13.7億円 | 12.4億円 | -9.0% |

| 純利益 | 10億円 | 8.4億円 | -15.8% |

減少幅としてはそこまで失望するほどではありません。

1度目の上方修正後に近い数字なので、年初の予想よりはまだまだ高い業績です。

業績悪化の原因

IR資料では次のように説明されています。

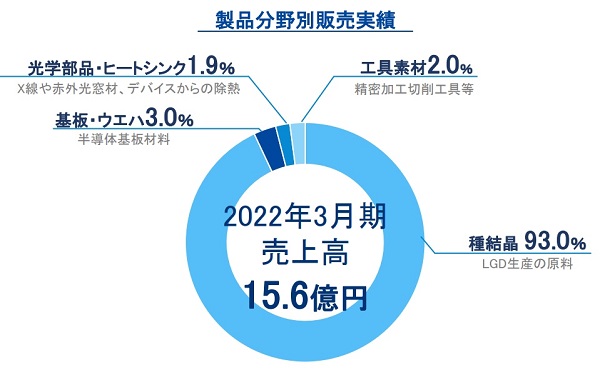

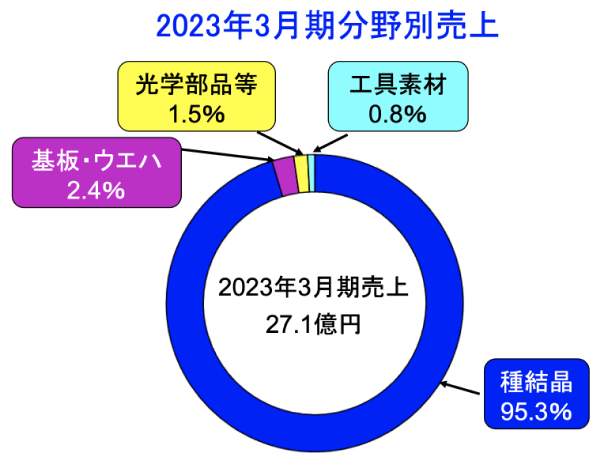

イーディーピーの売上は9割以上が人工ダイヤモンド(LGD)の種結晶です。

そのため、供給過剰による販売数量減少が打撃となりました。

特定顧客への依存リスク

売上が安定しない原因として、特定顧客に依存していることが挙げられます。

イーディーピーの売上は人口宝石メーカー4社だけで8割を占めている構成です。

そのため、1社が不調になっただけでも売上が大幅に削られるリスクがあります。

このリスクは上場当時から言われており、イーディーピー側も顧客の分散を進めるとは言っていますが、現時点では上位4社に集中しているのが現実です。

今後も、頻繁な業績予想の修正と株価の乱高下に付き合わざるを得ないかもしれません。

急落理由② 大株主による大量売却

大量売却の詳細

2023年2月16日に、大株主による大量売却が告知されました。

8%もの売却は需給に悪影響です。

売られた株が市場に流れ込めば、売りが増加して株価の下落要因となります。

売却された株は90日間のロックアップが付きますが、5月21日には解除され、株価が上がっていれば売りに回されるでしょう。

株主はそれを警戒するため、株価は上がりにくくなります。

さらなる大量売却の可能性

今回売却を発表したのは保有数2位のコーンズテクノロジーです。

保有数1位のコーンズ・アンド・カンパニーはその親会社に当たりますが、子会社が売却をしたので、親会社がさらに売る可能性は高そうです。

| 順位 | 株主名 | 保有比率 | 保有株数 |

|---|---|---|---|

| 1 | コーンズ・アンド・カンパニー | 9.58% | 250,000 |

| 2 | コーンズテクノロジー(株)【売却を発表】 | 8.23% | 215,000 |

| 3 | 藤森直治 | 8.00% | 209,000 |

| 4 | 竹内工業 | 7.08% | 185,000 |

| 5 | 旭ダイヤモンド工業 | 6.13% | 160,000 |

| 6 | ファインテック(株) | 3.83% | 100,000 |

| 7 | CBC | 3.40% | 88,800 |

| 8 | 新生銀行 | 2.89% | 75,500 |

| 9 | SBI証券 | 2.69% | 70,400 |

| 10 | 東京短資 | 2.59% | 67,700 |

他の大株主が売ってくる可能性も否定できません。

イーディーピーは2022年6月に上場し、12月にロックアップ期間が終了したばかりです。

株価は公募価格1,000円から大きく値上がりしていますし、利益確定のチャンスとして売却に動くかもしれません。

その場合、株価はさらに値崩れすることになるでしょう。

急落理由③ 輸出規制で一時ストップ安の急落

主力製品が輸出規制の対象に

2023年6月1日に突如、−500円のストップ安となりました。

原因は、イーディーピーのダイヤモンド製品が輸出規制の対象になったためです。

関連製品の海外出荷保留が発表されたことで、業績が急悪化することが懸念され、株価は急落しました。

売上7割を失う可能性

規制の対象となり得るのはダイヤモンドの種結晶です。

売上全体に占める割合は95.3%にも上ります(2023年3月期実績)。

さらに、売上全体の約8割が海外向けとなっています。

国内向けは2割ちょっとしかありません。

以下が地域別の売上比率です。

つまり、輸出規制は売上の約7割に及ぶ可能性があり、最悪、イーディーピーにとって壊滅的なダメージとなりかねません。

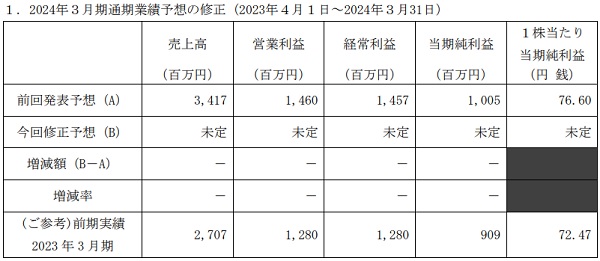

2024年3月期の業績予想が”未定”に

その後、輸出許可は徐々に認可されており、売上の7割が完全消失する懸念は無くなりました。

ただし、規制により納期が長期化することで、業績の見通しが立たなくなりました。

また、納期長期化で顧客を失う可能性も出てきています。

そのため、2024年3月期の業績予想は「未定」に変更されました。

従来は売上34.2億円、営業利益14.6億円と予想されていたのが一転未定となり、投資家心理は悪化しました。

その結果、株価は2,000円付近まで急落しました。

急落理由④ 業績の赤字転落

2023年度上半期が赤字に

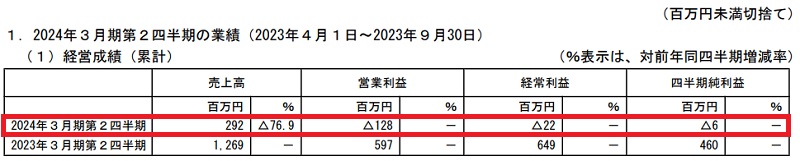

輸出規制のあおりを受け、2023年度上半期は赤字転落となりました。

営業利益段階で-1.28億円の赤字、純利益では-600万円の赤字です。

以下が決算短信の業績概要です。

一時的な出荷停止が影響

赤字転落の主な原因は輸出規制です。

規制に適合させる準備期間として、2023年4月下旬から自主的に輸出を完全ストップさせました。

7月中旬あたりから輸出申請をもとに出荷できるようになったものの、多くの受注を失注してしまい、売上が急低下するに至っています。

結果として、2023年度上期の売上は、前年度の12.7億円から2.9億円に急減しました。

在庫調整による業績悪化も

小型宝石分野の過剰生産も業績の下押し要因となっています。

2022年まで小型宝石が大量に生産されましたが、生産したほどには売れておらず、在庫が積み上がりました。

それにより、人工ダイヤモンド生産者は生産を縮小しています。

生産縮小により種結晶も売れなくなり、イーディーピーの業績悪化の一因となりました。

イーディーピーの好材料

株式5分割を実施

2023年3月末に5分割が実施されました。

それにより、発行済株式数が262万4,200株から1,312万1,000株に増加し、株価は5分の1となります。

一般的に株式分割は好材料です。

投資単価が下がることで買いが増え、株価は上昇するのが通常の値動きです。

業績悪化は一時的

業績の下方修正を行いましたが、悪化は一時的と見られています。

2023年中に市況が戻れば、株価の再上昇も期待できるでしょう。

2022年末には新工場が稼働し始めましたので、工場がフル稼働となれば、2024年3月期は好業績になりそうです。

輸出規制で出荷が遅延すれば、2024年3月期は業績が悪化する可能性も出てきています。

人工ダイヤモンドの需要は急増

長期的に、人工ダイヤモンドの需要は増加傾向です。

現時点では、ダイヤモンド全体の販売のうち、人工ダイヤモンドが占めるシェアは10%未満となっています。

しかし、今後は年平均7%の成長が予測されており、いずれはほぼ全てが人工ダイヤモンドに置き換わるという予測があるほどです。

また、天然ダイヤモンドは強制労働の問題があり、人工ダイヤモンドへの置き換えが進みそうです。

そのため、イーディーピーの売上は長期的に伸びていくでしょう。

今後の株価予想

下値メドは1,000円

イーディーピーの株価は下落が続いていますが、1,000円あたりで下げ止まると見ています。

輸出規制の影響が小さくなれば業績は回復に向かうでしょう。

2025年3月期の1株利益は40円程度と予想されており、1,000円まで下がればPERは25倍です。

グロース株にとってPER25倍はかなりの割安水準だと言えます。

妥当株価は2,000円

四季報の予想では、2025年3月期は1株利益が40円です。

また、過去の予想PERの推移では、平均がおよそ50倍です。

したがって、来季の業績予想をベースにした妥当株価はおよそ2,000円と計算できます。

妥当株価=40円(EPS)×50倍(妥当PER)=2,000円

基本スタンスは株価上昇予想

本記事執筆時点(2024年2月2日)の株価は1,518円です。

下値メドの1,000円に近く、さらなる下落余地は限定的と見ています。

上値としては2,000円以上が目指せると考えていますので、基本的に株価上昇を予想しています。

ただし、個人の信用買いが積み上がっていることや、機関投資家の空売りが入っていることがリスクです。

そのため、短期的にはどこまで下がるのか予想しにくいですね。

少なくとも、1,000円割れまで待って買えば負けにくいのではと思います。

まとめ

イーディーピーの株価が下がった原因と、今後の株価予想について考察しました。

大きな悪材料の連発で急落したものの、来期以降の業績予想は悪くなく、大きな押し目として買いのチャンスかもしれません。

ただし、空売り機関が入っているのは気になります。

売りが売りを呼ぶ展開となれば、割安と見られる1,000円を大幅に割ることも考えられ、資金には余裕をもって臨みたい銘柄です。

人工ダイヤモンドは長期的に伸びそうですので、長期目線では買いだと考えています。

大変わかりやすい解説有難うございます。勉強になります。

23.8.23より株を始めました。

日々、情勢に気を配り疲弊しております。

そんな時、コメント拝見し分かりやすく

購入検討の助けになりました。

また、宜しくお願いします。