ハローキティをはじめ、多くの人気キャラクターの知的財産を持つサンリオが苦しい状況に追い込まれています。

2021年3月期は純利益−39億円の赤字に沈み、株価は一時1,100円台まで急落。過去には超優良企業として株価6,000円を超えていましたが、今はその面影はありません。

原因は経営陣の戦略ミスと、キャラクターの競争力低下にあります。

これらの悪材料が続いた結果、株価は最高値から約6分の1という水準まで落ち込んでしまったのです。

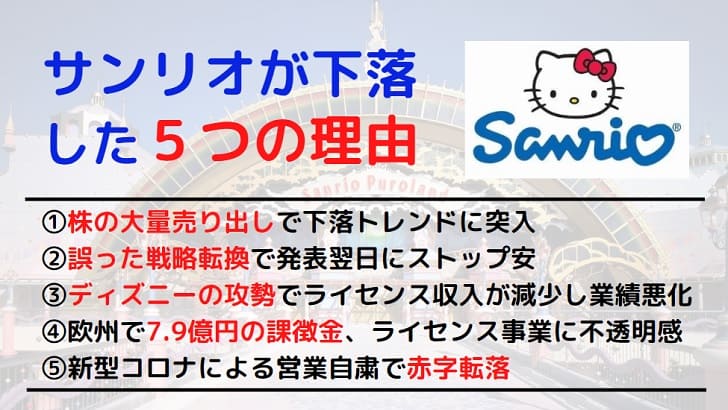

本記事では、サンリオの株価が下落した5つの理由について、2013年当時から現在までを振り返って解説します。

目次

サンリオの株価が下落した5つの理由

- (2013年)株の大量売り出しで急落

- (2014年)戦略転換でストップ安

- (2015年)業績の下方修正による急落

- (2019年)ライセンス事業の不透明感

- (2020年)新型コロナ流行による営業自粛

理由① 株の大量売り出しで急落

2013年当時、サンリオの株価は6,000円を超える絶頂期を迎えていました。

そこから急落をもたらしたのは、サンリオ自身による株の大量売り出しです。

株式売却を発表したのはサンリオの筆頭株主と創業家。

売却株数は合計660万株(追加売却86万株を含む)にも及び、発行済株式数の7.4%もの売り出し規模でした。

これによって需給の悪化が懸念され、株価は下落に向かいます。直近の上昇で割高感があったことも相まって、売りが売りを呼ぶ展開となり、2014年5月には3,000円を割り込むまでに急落してしまいました。

ある意味、筆頭株主と創業家による個人投資家の嵌め込みとも言える急落でした。

理由② 戦略転換でストップ安

2014年5月、サンリオの経営説明会が大きな波紋を呼び、翌日にストップ安まで売り込まれる事態に発展しました。

経営説明会で発表されたのは、ライセンスビジネスから実店舗中心の物販ビジネスへ回帰するという戦略転換です。しかし、これが証券アナリストから大不評を買い、今後の成長に疑問符が突き付けられました。

それまでのサンリオは、他社とのライセンス契約(=キャラクターを使用する許可)を結び、ライセンス収入を得ることで高い利益率を実現していました。

サンリオ自身は製造設備や実店舗を持つことなく高い利益率を獲得する。これがサンリオが高く評価されていた理由だったのです。

2014年3月期の営業利益率は27.2%にも達し、この優れたビジネスモデルがサンリオの高い株価を支えていました。

しかし、サンリオ自身が実店舗を持ち、グッズを製造するという戦略転換が発表されたことで投資家心理が急激に悪化。ネガティブサプライズと受け止められ、翌日にはストップ安になるまでに売り込まれてしまいました。

この急落は経営陣の自滅だったと評価されています。

投資家の失望とろうばいを誘った材料は前日の経営説明会だ。同社は「ハローキティ」などキャラクターに関するライセンス収入で効率よく利益を稼いできたが、前日の説明会では物販事業に注力していく方針を強調。市場はこの戦略転換をネガティブサプライズとして受け止めた格好だ。

引用:中期戦略で選ぶ市場 サンリオ株逆行安の教訓(2014年5月22日)

理由③ 業績の下方修正による急落

2015年10月30日、大幅な業績予想の下方修正が行われ、株価が3,000円台前半から2,000円台前半へ急落しました。

問題となったのは、2016年3月期の業績予想です。

予想の内容は、営業利益が140億円(前年度比-35億円)、純利益が100億円(前年度比-28億円)になるというもの。特に、2割を超える減益が投資家心理を悪化させました。

こちらが当時発表された業績予想です。

| 2016年3月期 計画 | 前年実績 | 増減 | 増減率 | |

|---|---|---|---|---|

| 売上高 | 734億円 | 746億円 | △12億円 | △1.6% |

| 営業利益 | 140億円 | 175億円 | △35億円 | △19.9% |

| 純利益 | 100億円 | 128億円 | △28億円 | △21.9% |

減益の主因は、欧米におけるライセンス事業の不振です。

当時、ディズニー映画「アナと雪の女王」が大ヒットし、キャラクター関連商品の競争が激化。サンリオのキャラクターグッズの販売が鈍り、売上に応じて入るライセンス収入が減少したのです。

映画「スター・ウォーズ」の最新作公開も12月に控え、さらに業績が悪化するのではという思惑から株価急落に至りました。

業績予想の発表翌日には11%以上の下落幅を記録。その後も下げ止まることなく、3,000円を超えていた株価は一時2,000円を割り込むまでに下落しました。

日本経済新聞「サンリオ株が一時11%安 16年3月期の業績下方修正を嫌気」

理由④ ライセンス事業の不透明感

ライセンス事業の苦戦は2019年も取り沙汰され、6月〜7月にかけて株価急落を招きました。

きっかけは欧州連合(EU)の欧州委員会がサンリオに命じた課徴金です。販売業者に対してEU内の他国に販売することを禁じていたことが競争法に違反したとして、約7億9,000万円支払いを命じました。

この年の純利益予想は49億円。7.9億円は大きな痛手でした。

また、制裁を課されたことで今後の事業展開に不透明感が意識され、株価は制裁金以上に過剰反応しました。

結果的に、2,500円台だった株価は約1ヶ月で2,000円台まで下落しました。

理由⑤ 新型コロナ流行による営業自粛

経営悪化に拍車をかけたのが新型コロナ流行による営業自粛です。

2020年2月21日、サンリオはテーマパークの臨時休館を決定。主力である「サンリオピューロランド」など2施設を休館することで、業績が深刻な落ち込みに陥ることが予想されました。

株価はすぐに反応し、発表当日は3.9%安の1,890円まで下落、年初来安値を付けました。

その後も連日急落が続き、3月13日には1,130円をつけ、約1ヶ月で株価半値という暴落となりました。これは2010年以来、約10年ぶりの安値です。

3月13日に新型コロナウイルス対策特別措置法が成立し、不透明感が薄れたことで株価は上昇に転じますが、その後の断続的な緊急事態宣言で株価は乱高下を繰り返しました。

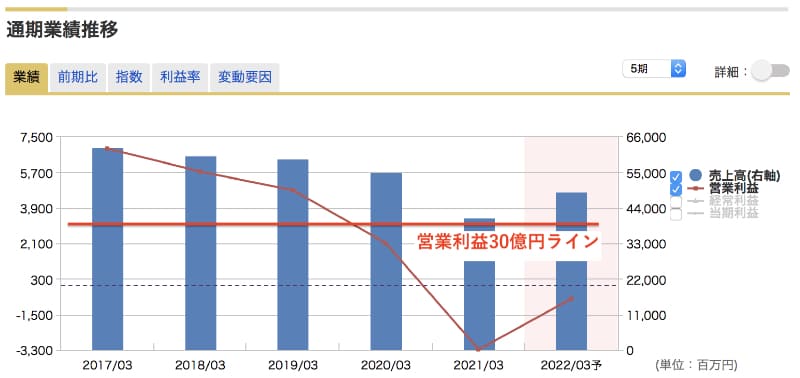

2021年3月期の通期決算は−39億円の赤字転落。今後も不透明な状況が続くため、株価はなお低水準で推移しています。

サンリオの3つのポジティブ材料

株価が下落した一方で、今後の株価回復が期待できる材料も存在します。

ここでは、サンリオのIR資料から読み取れる3つのポジティブ材料を紹介します。

コスト削減による業績改善

今後のポジティブ材料として考えられるのは、コスト削減による業績改善です。

新型コロナ発生以降、直営店の維持費をはじめとした販管費が重荷となり、営業利益を食いつぶしていました。今後、この販管費を削ることで利益が捻出されることが期待されています。

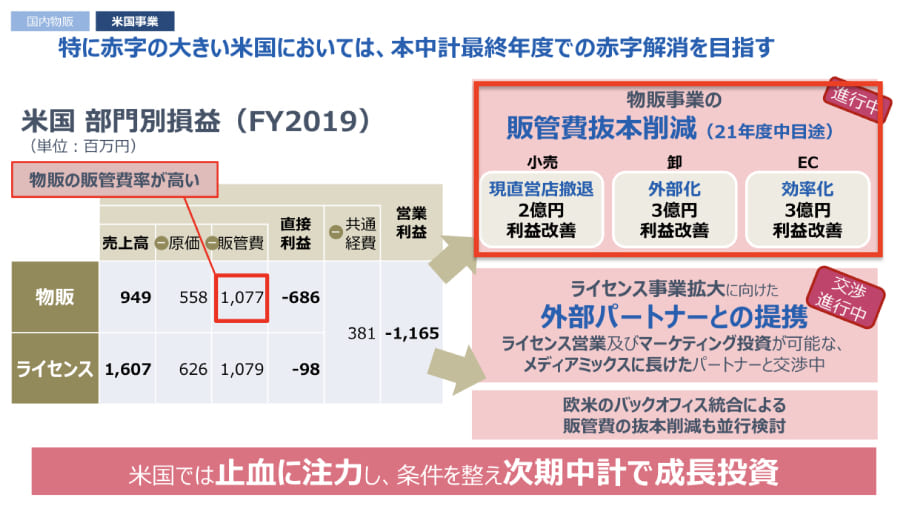

以下、米国と国内の赤字解消戦略です。

米国事業は販売事業を効率化することで販管費を8億円削減する計画で、国内事業では赤字アイテムを削減して商品種類を60%削減し、商品開発期間を40%削減することが計画されています。

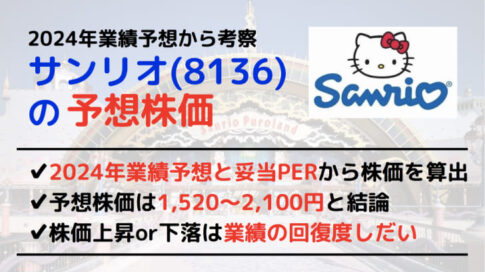

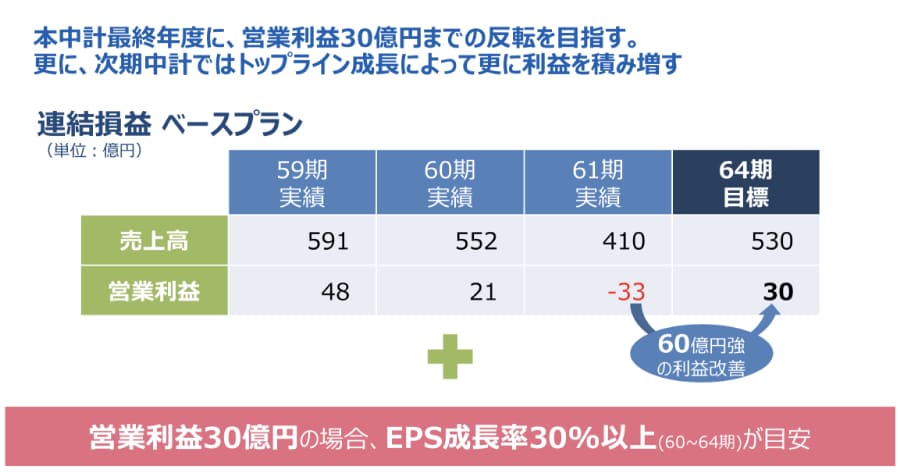

2024年3月期に営業利益30億円に回復

2021年5月25日、サンリオの新中期経営計画が発表されました。

それによると、2024年3月期に営業利益30億円に回復する、という見通しが示されています。

2019年以前は営業利益40億円を超えていたので完全回復ではありませんが、2021年3月期の赤字転落、2022年3月期の赤字予想からは大幅な回復です。

実現すれば2019年当時の株価水準まで回復することが期待できます。

個人投資家からの根強い人気

サンリオのキャラクターは国内消費者に浸透していることもあり、株主優待が高い人気を誇ります。

優待内容は、サンリオピューロランドをはじめとした施設の入場チケットと、ショップの割引券です。100株の投資でも、優待をフル活用すれば年間2万円以上のリターンとなります。

2020年6月には、優待の期限を5ヶ月延長したことで株価は6%を超える大幅高となりました。優待を目的に購入する個人投資家が多く存在するということであり、株価の下支えになることが期待されます。

まとめ

サンリオの株価が下落した5つの理由について、2013年当時から振り返って解説しました。

人気キャラクターの知的財産を武器に好業績を上げたサンリオですが、物販販売の強化によるコスト増や、海外のライセンス事業の低迷によって業績が悪化。さらに、新型コロナによる営業自粛で、株価は最盛期の6分の1まで下落してしまった、というのが一連の流れです。

事業環境の悪化は仕方ないと言えますが、サンリオ経営陣による資本市場との向き合い方が下手なように感じました。

高値での株式大量売却や、利益率が低い方向への事業転換など、経営陣が自爆して株価暴落を引き起こしています。

経営陣と資本市場の認識のミスマッチは、今後の大きなリスクとして意識するべきでしょう。