LINEの新クレジットカード「Visa LINE Payカード」がスタートして2ヶ月あまりが経ち、使い慣れてくるにつれてメリットとデメリットが見えてきました。

初年度3%還元という破格のスペックで注目を浴びていますが、本記事では実際に活用してみた使い勝手と、ポイントやクーポンがどれだけ得なのかを実体験ベースで紹介したいと思います。

目次

メリット① 落とし穴無し「全決済3%ポイント還元」はやはり破格

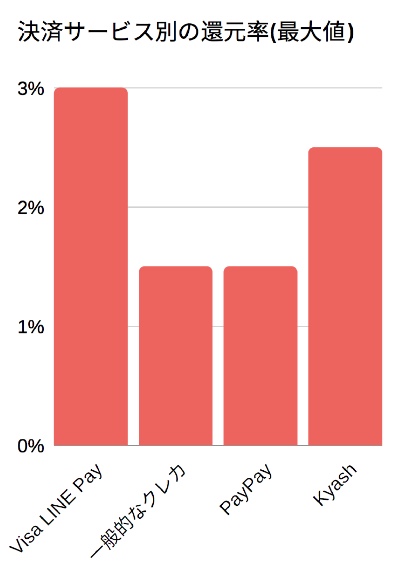

多くの決済サービスがひしめき合う中、3%ポイント還元は別格の存在感です。

還元率を比較してみると、一般のクレジットカードは還元率0.5〜1.5%で、PayPayは1.5%、Kyashは2.0〜2.5%(二重取り方法で変化)と、Visa LINE Payカードの還元率とは1%前後の開きがあります。

通常の還元率ではVisa LINE PAYの右に出る決済方法はありませんが、キャンペーンを含めると事情が変わります。

キャンペーン込みで考えた現時点での対抗馬はドコモの「d払い」とauの「auPAY」。どちらも高還元率キャンペーンを実施していて、d払いは5%、auPAYは8%と、表面上は魅力的な数字となっています。

しかし、どちらも還元ポイントには上限がある上、キャンペーン対象のお店が制限されていたり、ポイントに利用期限や制限が設けられています。

一方、Visa LINE Payカードにも上限はありますが、最大100万円と気にしなくて良いレベル。使い勝手まで含めると、何も考えずに高還元ポイントを獲得できるVisa LINE Payカードについつい手が伸びてしまいます。

メリット② スマホ決済併用でクーポンを最大10枚獲得

Visa LINE Payカードで獲得したポイントは、LINE Payの会員ランクアップにつながります。

ランクに応じたクーポンが毎月配布され、最高ランクのプラチナでは10枚を獲得できます。

ビックカメラなどの家電量販店で使える5%OFFクーポンや、スーパー・コンビニなどで使える100円OFFクーポンが獲得枚数だけ選び放題。

クーポンを活用するだけでも1ヶ月で数千円の節約が可能です。

メリット③ 獲得したポイントを投資できる

LINEで獲得したポイントは、LINEの投資サービス「LINE証券」への入金に利用できます。

入金後は現金同様に株・投資信託の買い付けに利用でき、獲得したポイントをさらに増やすことも可能です。

投資未経験でもポイントでの投資なら気楽だと思いますので、「投資に興味はあるけどやったことがない」という人はぜひお試しでやってみてはどうでしょうか。

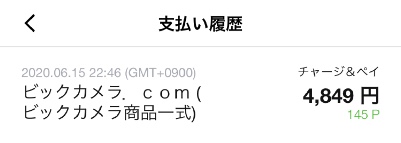

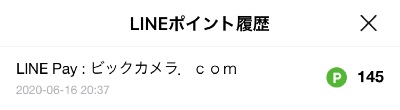

メリット④ ポイントは翌日付与ですぐ使える

高還元だけでなくポイント付与が早いこともメリットです。

決済の翌日にはポイントが加算され、支払いに利用することができます。

他の決済方法と比較すると差は歴然。

クレジットカードは基本的に月末にまとめて還元で、PayPayでは決済後30日以内、比較的早いauPAYでも3〜4日後となっています。

メリット⑤ スマホアプリ「VPass」で支払額が常に把握できる

Visa LINE Payカードは三井住友銀行のスマホアプリ「VPass」と連携することで、支払額を常に把握することが可能です。

アプリ上ではこのように表示されます。

クレジットカードはいくら使ったか分からないのがデメリットですが、VPassを活用すればその弱点を埋めることができるでしょう。

ただし、Visa LINE Payカードの場合はVPass機能が一部制限されているデメリットもあり、三井住友系のカードなら利用できる「スタンプカード」が利用できません。

元の還元率が高いので仕方ありませんね。

Visa LINE Payカードの対抗馬

主要な決済サービスとVisa LINE Payカードの主要スペックを比較してみました。

PayPayはもはや利用価値なし

利用価値なしは言い過ぎかもしれませんが、PayPayは改悪を重ねた結果として還元率が0.5%まで落ちてしまい、すっかり魅力がなくなってしまいました。

月の利用額が10万円を超えれば1.5%となりますが、無条件で3%還元のVisa LINE Payカードとは雲泥の差。

Visa LINE Payカードも2021年4月末からは還元率が下がりますが、現時点ではPayPayよりVisa LINE Payカードが優れていると言えるでしょう。

Kyashでも3%には勝てない

チャージ時と支払い時でポイント2重取りができるKyashですが、2重取りを駆使しても3%のポイント還元には敵いません。

正確にはTポイントカードなどを併用することで3%還元を超えますが、それはVisa LINE Payカードも同様ですので、やはりVisa LINE Payカードに軍配が上がります。

auPAYは良い線だがキャンペーン期間中、特定店舗のみ

KDDIの決済アプリ「auPAY」はキャンペーンを実施中で、3太郎の日(3,13,23日)はauユーザーなら10%還元、auユーザー以外でも7%還元を行なっています。

ただし、上記還元率はローソン限定で、それ以外のお店では2.0%となります。

また、終了日は未定ですがキャンペーン期間中のみですので、終了後にauPAYを利用するメリットは薄れます。

auPAYを利用するメリットを挙げるなら、「auPAYマーケット」でポイントを1.5倍にして利用できることです。

それを加味するとポイント還元率がVisa LINE Payカードに拮抗しますので、auPAYマーケット利用者ならauPAYを利用していくという選択肢もあるでしょう。

Visa LINE Payカードのデメリットは?

ここまでメリットばかりを紹介してきましたが、デメリットも無いわけではありません。

還元率3%は1年間で終了

最大のメリットである3%還元は2021年4月末で終了となり、以降は1%の還元率に改悪される予定です。

還元率1%のカードはざらにあるため、高還元の終了後は無用のカードとなってしまう可能性があります。

無用なクレジットカードを持っていること自体がリスクであると考えられますので、高還元はメリットではありますが、期間限定という点が逆にデメリットとなっています。

2年目以降、年会費1,250円

初年度は年会費無料ですが、2年目以降は1,250円となっています。

ただし、1度でも利用すればその年度の年会費は免除されますので、デメリットと言うほどでは無いかもしれません。

Visa LINE Payカードの5大メリットまとめ

2ヶ月使って分かったVisa LINE Payカードの5大メリットを紹介しました。

現状では他決済サービスより還元率が圧倒的で、使わない理由は無いクレジットカードと言えるでしょう。

2021年4月末までは積極的に活用し、以降も使い続けるかどうかはサービスの良し悪しによって決めようと考えています。

VISA LINE Pay カードで所得税及び復興特別所得税を支払うことはできますか?

またこれに対してポイントはつきますか?